国泰君安:展望2019建材行业

本文来自微信公众号“国泰君安证券研究”,作者国泰君安建材团队。原标题为“逆周期与早周期的花凛冬绽放”。本文观点不代表智通财经观点。

站在2018年尾声,对于在今年表现出超预期防御性的建材行业,又有怎样的新判断?

01 水泥:政策影响即将显现

2018年初,我们独家提出两个判断:

1. 周期品的投资“边际好于总量,区域好于全国”

2. 水泥是最好的周期品,价格将淡季不淡,旺季更旺

此时看来,一一验证。

2018年的总结,我们认为可基于对两个问题的解答来进行诠释:

为什么水泥和钢铁价格背离,且水泥价格再创历史新高?

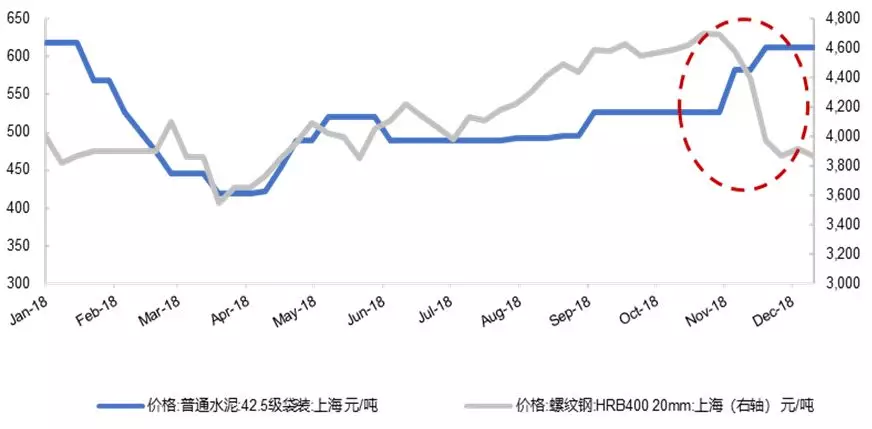

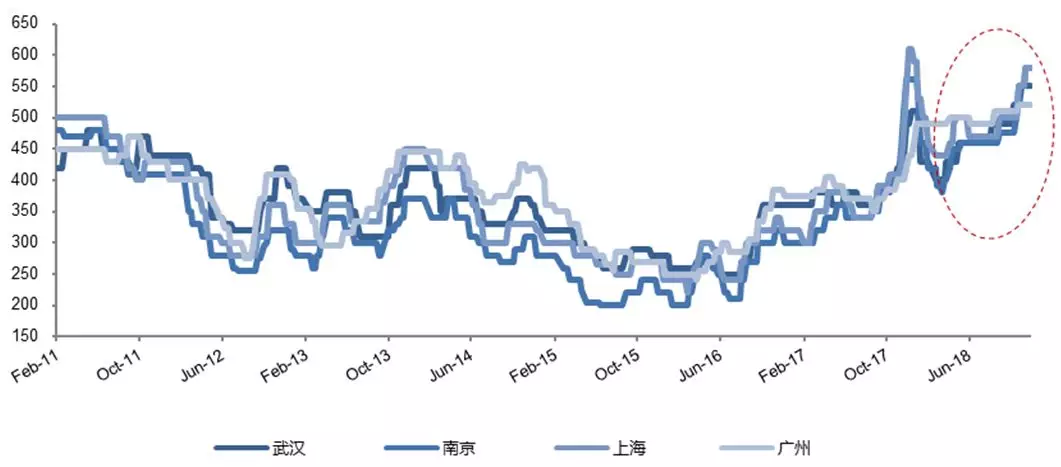

2018年水泥价格呈现出显著淡季不淡,旺季更旺的特征:华东、中南水泥熟料价格淡季不淡,且四季度创历史新高;反观钢铁,18Q4螺纹钢价格拐头向下,与水泥价格显著背离。

华东、中南水泥价格18Q4再创新高(元/吨)

数据来源:Wind,国泰君安证券研究

水泥及钢铁价格的背离,其实就是我们预判的2018年周期品投资核心是 "边际好于总量,区域好于全国"的最好诠释。

钢铁是可贸易品,有大量社会库存及一定金融属性,其反映的是全国需求总量;而水泥不可库存,不可回收,且运距短属于”短腿产品“,因此水泥价格就是真实反映区域内供需的情况,属于大宗品中的消费品,其为边际品种。

钢铁产量代表供给,而水泥产量则反映需求。横向对比,水泥是唯一从矿山资源、生产加工、运输港口码头,全产业链控制的且不受社会库存、不受国际定价影响的商品。

水泥与螺纹钢价格18Q4分化

数据来源:数字水泥网,国泰君安证券研究

2018年冬季的边际变化是环保不再“一刀切”,使得被动限产的行业如钢铁供给明显抬升,而水泥是淡季主动错峰,不受环保松动的影响。

2018年10月单月粗钢产量同比增速超10%,供给的大幅增长主导了四季度钢价的下行。而环保部不搞一刀切之后,地方执行层面并未对大气污染标准放松,因水泥本身容易关停且并非支柱产业的特征,往往在发生环保问题时首先被关停,因此水泥供给在2018Q4受到环保影响更胜2017年,这与2010Q4-2011年的逻辑类似。

展望2019年,我们对水泥行业做出两个判断:

“边际好于总量,区域好于全国”将延续

需求的预期扭转将发生,对“断崖”的悲观假设将不复存在,大概率未来2-3年需求呈现缓坡,且坡足够长,尤其在东部地区

首先,基建补短板力度足够强,且主要发力在东部。2018年7月国常会、政治局会议已经定下了稳增长基调,我们判断基建“补短板”力度足够强且将以大项目的形式(轨交等)主要集中在东部地区(华东、中南)。

2017年12月初雄安规划建设公报措辞明显转变:“当前进入关键时间节点,任务艰巨,时间紧迫。”为首次提出。我们认为雄安、粤港澳、农村振兴是基建补短板的三张牌,将在2019年依次打出。

基建领域之外,地产的悲观预期将进一步扭转:支撑2019年地产需求的将是土地“死库存”的盘活,截至2018年上半年,百强企业的土储面积达到27.4亿平,去化周期达到4.1年,其中TOP20有16.6亿平,而房屋库存已经去化干净,因此当预期政策是放松的情况下,从土地库存转变化商品房库存的路径非常顺畅,我们预期2019年地产投资在5%左右增长。

农村建设2019年或迎 “抢工”潮:事实上异地搬迁与危房改造的需求完成度已经很高,我们认为2019年农村建设或出现安全饮水的抢工。以贵州省为例, 2018年“安全用水”完成工程惠及48.03万人口,但全省仍存279.54万人口并承诺于2019年6月前完成,这意味着2019年相关投资额与对应建材需求量至少为2018年的5.8倍。贵州的例子或具有一定代表性,2019年在供水领域或将出现抢工情况。

环保的扰动将成为常态:一方面水泥为龙头企业主导下的淡季主动错峰,环保不再“一刀切”对水泥行业影响有限。另一方面即使环保不再一刀切,但“蓝天保卫战”的方针指引下,环保与地方政绩挂钩,水泥具可随时关停且非支柱产业的特征,执行层面因环保压力水泥的关停或成常态。

02 玻璃:非一刀切的供给主线

2018的玻璃板块行情演绎一波三折,在逻辑上更似钢铁。

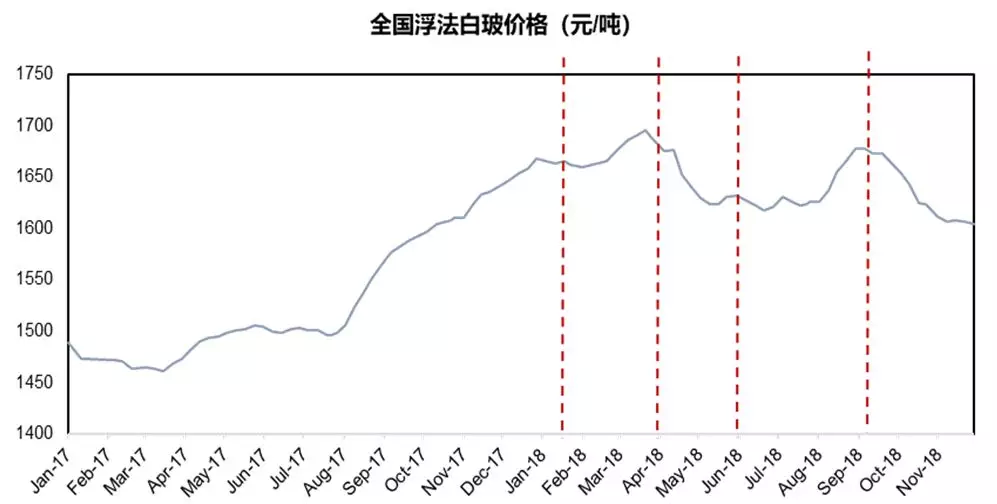

根据行业协会统计,2018年前三季度,平板玻璃产量6.5亿重箱,同比增长0.4%,平板玻璃行业实现利润91亿元,同比增长34%。从数据上看,平板玻璃行业整体盈利稳中有升,价格基本维持在较高区间。但我们观察到四季度后浮法玻璃价格回调明显,利润空间收窄。

我们认为2018玻璃的行情可分为四个阶段:

17Q4沙河地区突发关停9条产线,且生产企业对后市需求乐观以待,一季度纷纷减少对贸易商和下游企业的政策优惠,加大自身存储,使得价格淡季不淡;

二季度现货市场因两会及天气因素,致使需求延后启动,因玻璃生产的刚性(24h生产不能停),导致厂家库存压力增加。生产企业快速调整价格,二季度末库存减少到正常偏低水平;

三季度浮法玻璃价格的上涨主要源于厂家降库存后,旺季预期下经销商的囤货,且沙河8月因环保再关4条产线。

沙河8-9月份因环保关停4条线

数据来源:中国玻璃期货网,国泰君安证券研究

4. 四季度浮法玻璃旺季不旺,价格反而走低。我们认为主要原因并非需求的显著下降,而是供给端产能的累积。我们测算截至9月底,复产+新点火浮法线共21条,而冷修线仅11条,产能净增超4%。此外,四季度旺季不旺还在于二三季度华北厂家销售节奏较慢,导致夏季库存玻璃变质,而后金九银十期间对原有库存大幅度优惠销售,对华北及华东、华中区域造成冲击。

数据来源:中国玻璃期货网,国泰君安证券研究

我们认为2018年产能显著增加主要源自利润空间的增厚,此外冷修成本的增加导致冷修减少,亦起到加持作用。

展望2019年,供给端的压力有望舒缓。根据玻璃协会的统计,2019年具备冷修条件的浮法产线约25条,年产能约8958万重箱,在建产线14条,年产能6420万重箱,而具备复产条件的产线共6条,年产能2280万重箱。

考虑到在建线并非2019年全部投产,根据我们的调研合理假设50%新产线点火投产,则2019年新建+复产产能增加5490万重箱,与冷修线相抵后净产能缩减3460万重箱,约占2018总产能的3.4%。

对于2019价格的展望,或将整体维持平稳:我们判断虽然下游地产资金链存压力的情况下,2019年地产竣工端大概率将不会显著回暖。但是随着冷修产线的增加,供需的错配压力有望缓解。而环保、原燃料成本的抬升以及企业沟通的顺畅(近两年区域会议明显增多),亦将支撑浮法玻璃价格。

03 玻纤:配方的船,趟过成本的河

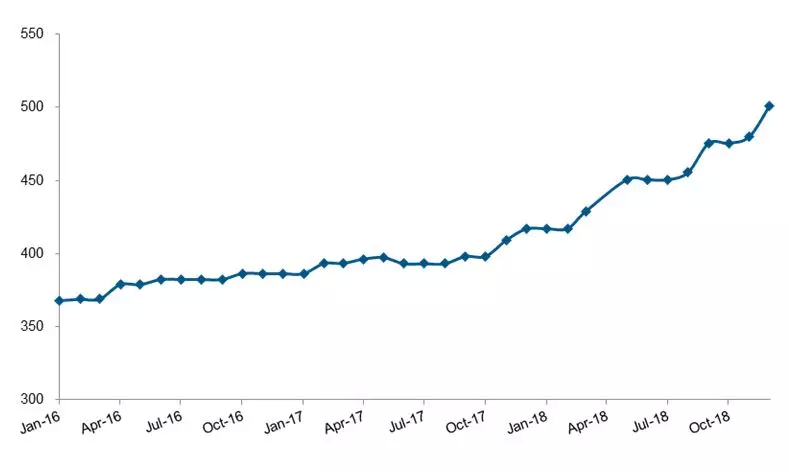

我们对2018年玻纤行业的总结是基于一条逻辑链:

2018是玻纤行业表观产能扩张的一年:根据卓创资讯的统计,我们测算截至2018年底,中国玻纤总产能达501万吨,较2017年底净增84万吨,同增20%。从表观看,供给压力显著加大。

然而玻纤为下游显著差异化的行业,本质上是替代品,不可以大宗的视角一概而论。同水泥、玻璃相较,玻纤为替代材料,下游较为分散,不同的子领域对应的玻纤产品具显著差异性:对于传统的建筑、纺织领域,产品相对低档,技术门槛较低,竞争优势主要从成本端体现,因而产能相对过剩;反观汽车、风电及电子领域,产品具较长认证周期,技术为核心壁垒,中小企业难以进入,市场为龙头企业把控。

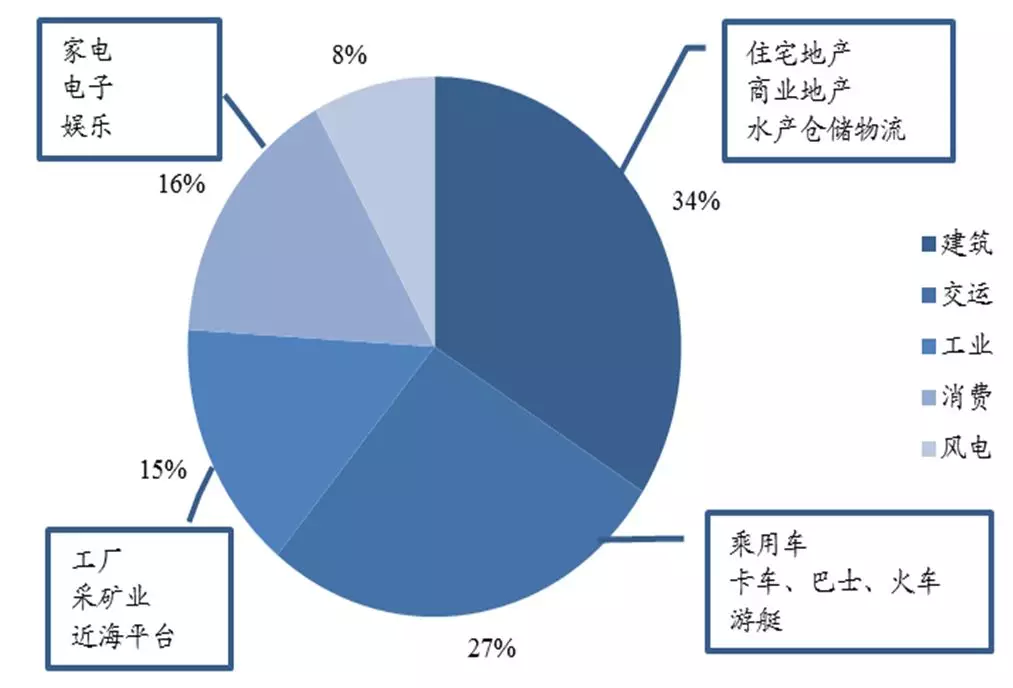

玻纤下游需求按行业分

数据来源:卓创玻纤网,国泰君安证券研究

再观2018产能,除巨石、泰山、林州光远(电子纱)、安徽丹凤(电子纱)外,多以低端产能的释放为主,我们测算低端产能约51万吨,因而中低端产品价格有所松动,但合股纱、热塑纱等高端产品价格依旧维持平稳,部分产品却供不应求;

2019年我们认为玻纤企业分化将进一步加剧。我们测算2019年全球产能新增19万吨,较2018年大幅减少。但是考虑到因2018年产能为年中释放,且集中在2-4季度,因此中低端产品价格将承压,并且全行业的压力测试期就在2018年2季度至2019年1季度。

(编辑:林雅芸)

扫码下载智通APP

扫码下载智通APP