标普500跌破2500点后 抄底美股的“完美时机”到了吗?

面对跌跌不休的美国股市,分析师和投资者们正试图用基本面分析,技术指标及历史数据找到股市的最低点。

2018年是动荡不安的一年,当各种事件(如英国脱欧,中美贸易摩擦)一波又一波地袭来,纵横交错在一起时,人们很难用现有的分析策略准确勾勒出市场的底部。

Bessemer Trust的资深投资策略师Joseph Tanious反问道:“现阶段美股超卖,已出现一波下跌行情,这是不是意味着美股不会继续下跌?”他认为要找到美股低点是非常困难的。

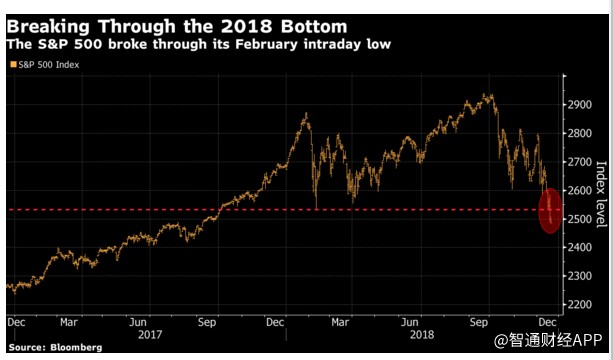

通过分析标普500图表(上图所示),我们得到的结果是悲观的。周二,标普500指数创下10个月来的盘中低点。指数在周四时仅用了几个小时,就从2500点迅速跌至2450点。

从标普500的14日相对强度指标来看,该指数在10月下旬,美联储做出决定后,首次跌入超卖区域。这可能是近期美股反弹的基准,但此突破并不足以提振投资者对市场的信心。

根据Instinet LLC的资深股票交易员和市场技术员Frank Cappelleri的说法,该指数自股市动荡以来已有6次接近超卖区域,但只有这一次突破了超卖区域。

Marketfield Asset Management董事长兼首席执行官Michael Shaoul 认为,在标普500跌破2500点关口时,美国股市的估值看起来比几周前更加合理。他还认为当前最值得庆幸的事是美股抛售潮应会在近期结束。如不幸没有结束,标普500还将继续下跌至2344点。

到目前为止,标普500指数较9月份下跌16%,若再多跌130点,将跌入熊市区。此次的下降速度也比以往快。标普500指数进入调整期已达91天。

Opportunistic Trader的创始人Laurence Benedict认为大部分投资者还未能完全理解指数下跌背后的含义,未来市场还将带来更多的坏消息。

Ned Davis Research首席美国策略师埃德·克利索尔德(Ed Clissold)在一份报告中写道,现阶段美国股市处在熊市区,但还未进入衰退期。股市持续走弱达213天,总跌幅达25.4%,才算进入了衰退期。

克利索尔德指出,与经济衰退无关的周期性熊市会比与其有关的熊市来的更短,影响性更小。

尽管美国经济数据不算太差,股市却在持续下跌。经济学家预计第四季度美国生产总值增长为3.1%,标普500指数自9月份以来却下跌了16%。这可能是自2010年以来第一次出现经济增长而股市下跌的情况。

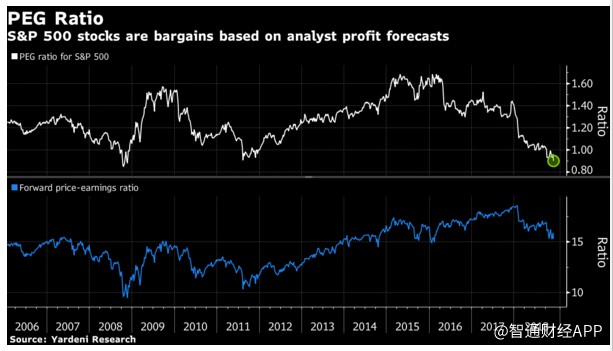

请看下图,未来几年的预期市盈率将增长0.9倍,如果用市盈率相对盈利增长比率(PEG

Ratio)来衡量当前标普500指数,会使美股看起来特别便宜。因为这是该指标至1995年以来第三次跌至1以下。如果投资者对市场信心增强,PEG比率将回升至1,意味着标普500指数会上涨11%。若回到历史平均水平1.3,则意味着标普500指数会上涨44%。

尽管市场上充斥着源源不断的坏消息,投资者还在积极寻找下一个信号,如相关新闻发布会、新闻稿、推特等——任何可以帮助扭转美股市场走势的东西。能够重振美股的因素包括但不限于中美贸易谈判的积极进展,即将公布的上市公司财报或者消费者信心增强的消息。

人们正焦急地等待着一个切入点。一旦发现他们认为的利好消息,就会不顾一切冲回市场,重新推高股市。对于投资者来说,最好的策略可能是跟随趋势买入卖出,而不是一味追寻股市低点。

扫码下载智通APP

扫码下载智通APP