5G产业链上游最全解析:谁是最大的受益者

不管你信不信,5G时代已经来了。

早在2018年12月份,《人民邮电报》就称国内三大电信运营商已经获得全国范围5G中低频段试验频率使用许可,并且划定了相应的频谱。5G商业化就差牌照发放了,不同于4G历史,4G频谱划分2个月后牌照下发,但5G牌照发放要晚一些,预计要到2019年底发放。

实际上,频谱分配是5G开启建设周期的风向标,而牌照发放则意味着产业链启动大规模的建设周期。智通财经APP了解到,光大海外在研报中称,5G新投资周期将于2019年启动,2020年集中放量,其中19年先从无线侧入手,基站设备、天线射频、铁塔及基站承建环节优先受益。

5G产业链上游供应商们或已摩拳擦掌,准备迎接这饕餮盛宴。

一、产业链上游率先爆发

智通财经APP了解到,在2018年12月8日,中国移动发布《5G产业发展与投资报告》,阐述5G时代下产业链变革及行业机遇、以及5G终端策略。毋庸置疑,随着频谱分配落地,建设周期启动,各个参与者想要在这巨大市场中获得一杯羹,就要积极准备,先发制人,产业链上游无疑最先受益。

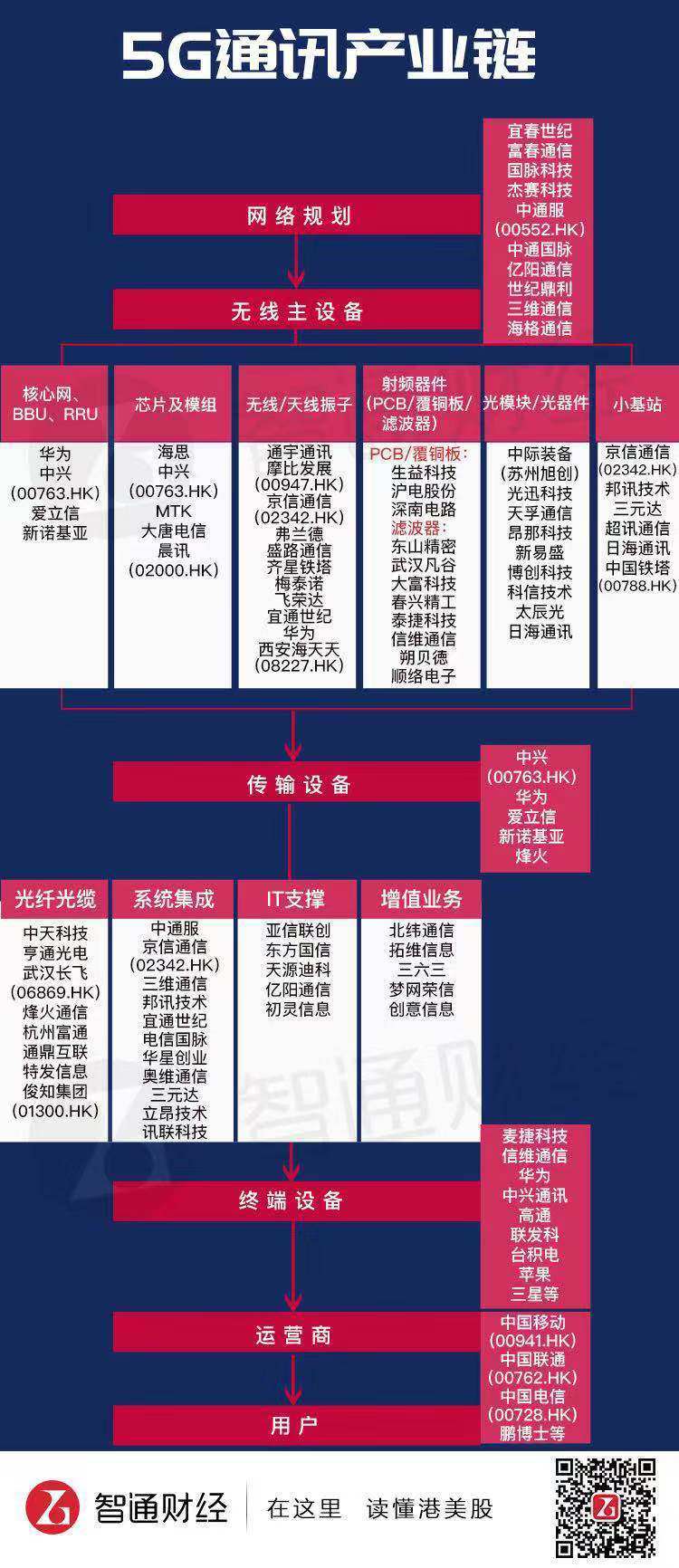

以下是智通财经APP整理的5G产业链图谱:

从大的方向看,5G产业链由网络规划、无线主设备、传输设备、终端设备以及运营商组成。其中产业链上游主要为网络规划、无线主设备以及传输设备,这是5G规模组网建设的基础,也是最先投资建设的部分,下游为终端设备以及运营商,用户通过设备及运营商获得5G网络的使用享受。

如果把板块细分,上游还可以细分成多个板块,比如无线主设备可细分为核心网、芯片及模组、天线、基站以及视频器件等。而每个细分板块都有相对应的参与主体,比如搞核心网有华为、中兴(00763)及爱立信,搞基站的有京信通信(02342)及中国铁塔(00788),搞天线系统的有摩比发展(00947)及通宇通讯等。

(一)基站:中国铁塔最先受益

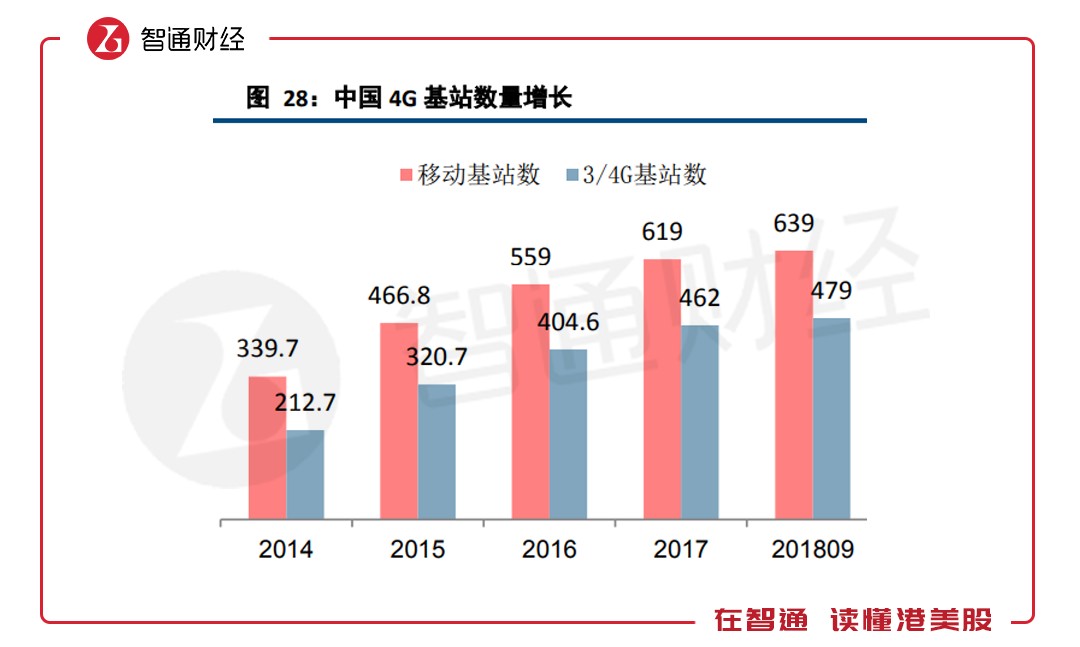

基站是网络建设的基础,因此5G的大规模建设,搞基站的参与者最先受益。根据4G的历史,2013年底,中国移动、中国电信及中国联通三大运营商均获得4G牌照,2014年开启了大规模的基站建设。

2017年底,4G 基站数目为328万站,相比于2014年的73万站增加了3.5倍,复合增长率65%,其中2015及2016年增长分别为142%和48.6%,而2015年4G基站超过3G基站数量。

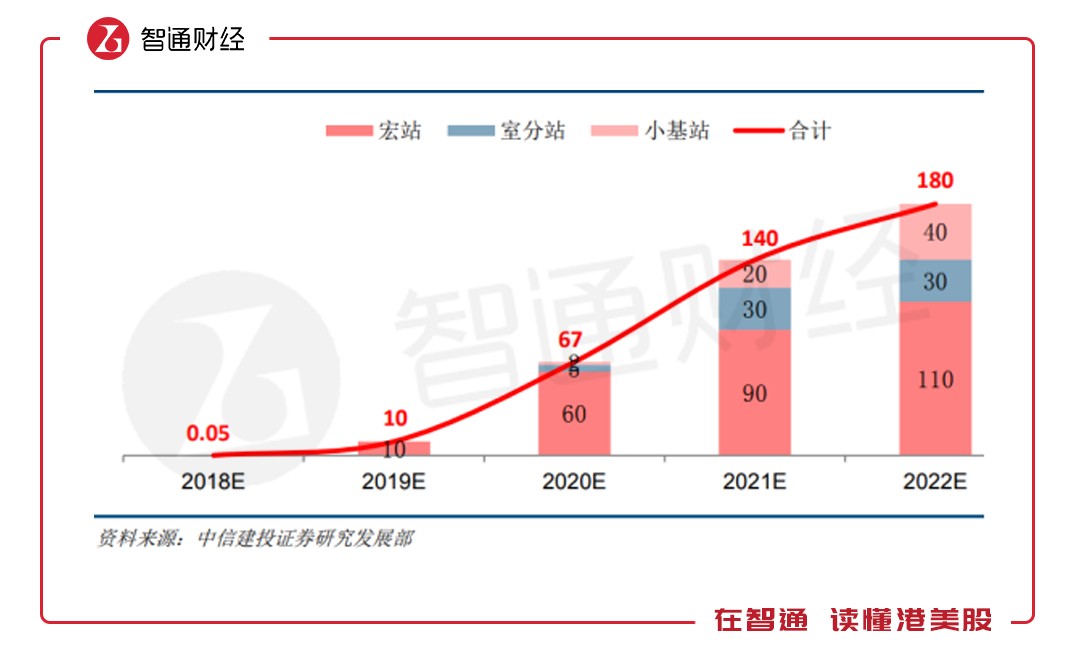

牌照发放前两年往往是基站建设最火爆时期,2018年12月5G频谱发布,为5G建设铺平道路,而若2019年发放5G牌照,2020年将启动建设爆发期。中信建设预计2019 年将新建 5G基站预计为10万站左右,2020 年起进入大规模建设周期,到2022年将达到180万站。

相比于4G爆发的第二年(2015)的177万站,中信建设预测2021年的140万站显得过于保守。实际上,基于5G信号传输频率较 2/3/4G 频率高很多,其建设的密集程度要比4G要高,因此建设的数量也要比4G的要多,投入也更大。根据国泰君安通信团队的预测,电信运营商在5G产业总投资规模将达1.2万亿元,比4G投入高出达60%。

5G基站建设,中国铁塔将是最主要参与者。中国铁塔的主要股东为三大运营商,持有份额均超过20%,合计持有份额超过70%。由于股东背景,中国铁塔的收入来源也基本靠这三大运营商,三大运营商贡献收入近乎100%,其中中国移动贡献收入超过50%。

中国铁塔是国内最大的专业化通信站址及铁塔资源供应商,基本处于垄断地位,以2017年收入686.65亿元计算,该公司在中国通信铁塔基础设施市场中的市场份额达97.3%。该公司主要搞宏站建设,宏站租赁业务是公司的主业,该板块占比该公司收入超过95%。

2018 年4月,中国铁塔分别与国家电网、南方电网总部签署战略合作协议,共推“共享铁塔”新模式,两大电网公司将向中国铁塔开放输电杆塔以支持通信基站快速经济高效建设。5G的爆发,有助于该公司发挥共享铁塔模式发挥更大的效用。

此外,外包建设服务的也将最先受益,比如中通服(00552),该公司是中国三大电信商和中国铁塔的最大服务提供商,帮助电信运营商建设基站、铺设光纤、维护网络等,也将最先受益于5G基站建设。

(二)非基站:龙头抢先布局

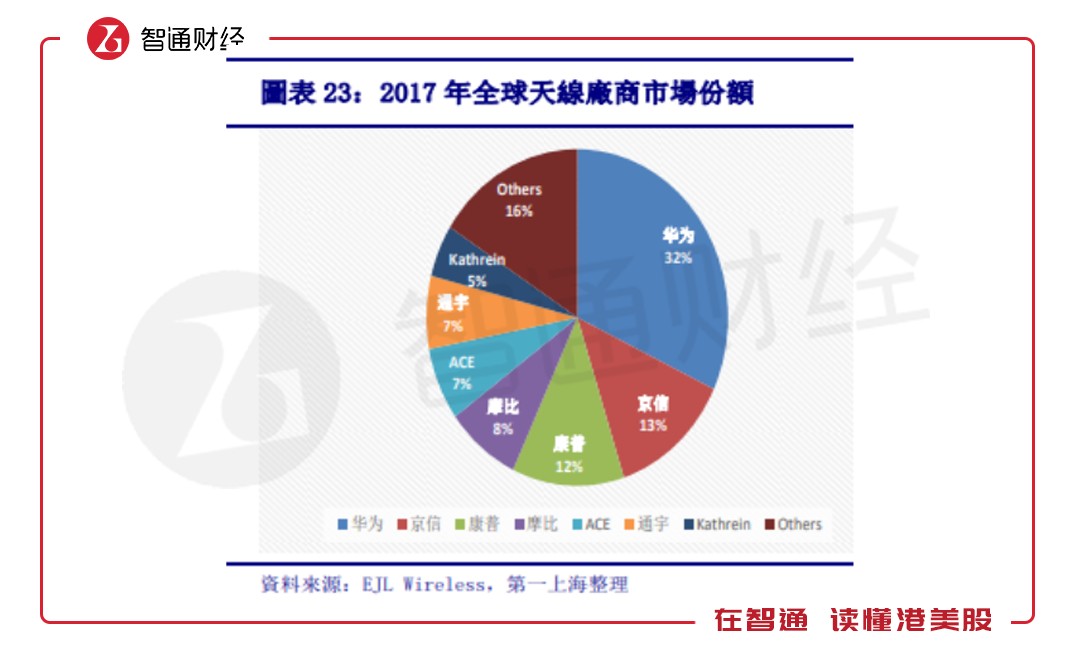

基站建好了,需要接收和发射信号,天线系统板块其次受益,而受益的参与者主要是华为、京信通信和摩比发展。根据第一上海研报的数据,2017年华为在天线领域的全球市场份额为32%,京信通信和摩比发展分别为13%和8%,合计份额53%,前7大天线厂商全球市场份额高达84%,市场集中度非常高。

值得注意的是,京信通信和摩比发展的主要收入贡献和中国铁塔一样来源于三大运营商,2018年上半年,摩比发展来源于三大运营商的收入贡献34%,而京信通信则为51.5%。上述两家公司虽然对三大运营商的依赖程度较大,但供应关系比较稳定,2019年5G建设周期也将获得一杯羹。

传输设备是满足信号的传递,作为通信网络不可少的一部分,5G建设主要受益的是光纤光缆的参与者。光缆是由光导纤维和塑料保护套管及塑料外皮构成,用以实现光信号传输的一种通信线路,受益的参与者包括中天科技和长飞光纤光缆。

长飞光纤光缆是全球最大的光纤预制棒供、光纤和光缆供应商,根据CRU报告,2015-2016年公司的光纤预制棒产能位列行业第一,2016年公司在全球光纤市场的占有率达到19.48%,在全球光缆市场的占有率达到9.80%。而中天科技也不赖,在国内光纤光缆供应商中,排前三。

在5G芯片方面,华为受益最大。早在2018年2月25日,华为在巴塞罗那就宣布推出首款5G芯片,巴龙5G01,2019年1月7日,华为宣布推出鲲鹏920芯片与泰山ARM服务器,鲲鹏920采用7nm制造工艺,主频达2.6GHz,鲲鹏920是目前业界最高性能ARM-based处理器,性能比IBM、戴尔、思科等全球友商高25%。

在国际方面,高通在2016年10月份,发布全球首款5G调制解调器,骁龙X50调制解调器,在2018年12月份发布了全球首个5G商用芯片骁龙855。而英特尔在2017年11月紧随高通之后宣布推出自家的5G调制解调器家族XMM8060系列产品。在国内市场,华为还是占有绝对优势的。

其他5G产业链上游部分,比如搞核心网的中兴、爱立信以及搞光模块及器件的光迅科技、太辰光等也都会受益。实际上,基站搞起来了,产业链上游其他部分也都会搞起来,参与者龙头以先发优势,瓜分行业市场份额。

二、5-10年的红利期

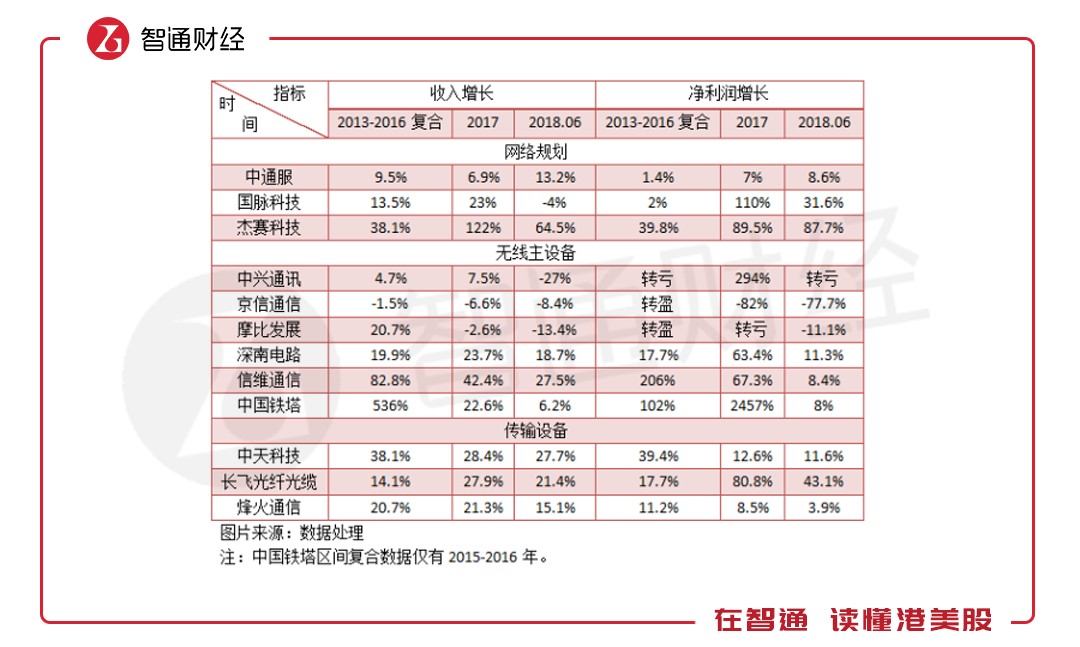

以史为镜,我们参照4G带来的红利,通过上述产业链上游的参与者期间业绩表现情况,来预判在5G红利下,这些参与者未来可能瓜分到的市场份额。以下为智通财经APP整理的抽样出的各个参与者的业绩表现:

2013-2016年是4G建设的火爆时期,从抽样的参与者整体业绩看,都表现还不错,收入及净利润的复合增长率大都实现双位数增长,个别少数的参与者业绩出现分歧,比如中兴通讯,2016年亏损,4G建设期间收入复合增长率仅为4.7%,远低于其他板块的参与者。

2017年及2018年,4G建设进入尾声,收入依赖于三大运营商的参与者业绩表现不是很理想,比如京信通信、摩比发展、中通服和中国铁塔,其中京信通信和摩比发展收入出现连续下滑,净利润下滑严重,京信通信净利润连续两个报表过腰斩。不过在未来的5G建设中,预期三大运营商投入更大,上述参与者业绩或将得到较大提升。

值得注意的是,在产业链上游的传输设备板块,在4G建设周期期间,抽样标的收入和净利润基本保持双位数的增长,即使在4G建设的后期,也保持了较稳定的双位数增长率。

在4G建设周期期间,抽样的参与者业绩表现都很不错,预计5G爆发周期内也带来一波建设红利,个别优秀的参与者业绩可以得到持续高增长,而依赖于三大运营商的参与者业绩也将得到显著提升。5G产业集中投资周期比4G要长,将达5-10年,带给产业链的红利也将持续5-10年的时间。

值得一提的是,在2018年12月21日,美国运营商AT&T正式在12个城市开通了5G网络,打响了美国5G的第一枪。其实中国的三大运营商早在2018年4月份,就已经部署多个城市5G试点,有机构预计5G牌照最早将在2019年Q2发放,下半年5G网络有望商用,届时5G产业链将进入大规模建设周期。

综上看来,5G时代已经离我们越来越近了,5G牌照发放在即,火爆建设周期将至,产业链上游参与者们早已经蠢蠢欲动。

扫码下载智通APP

扫码下载智通APP