美股财报季前这个指标拉响警报!全球盈利下调指数创十年新高

本文来源“华尔街见闻”,作者杜玉。

下周由花旗集团、摩根大通、高盛等美国最大型银行打头阵,美股市场的2018年四季度财报季将正式拉开帷幕。在这段决定市场方向的关键时期之前,一个重要指标拉响了警报。

据花旗的全球盈利修正指数统计,分析师对全球上市公司盈利预期下修的数量超过了上修量,而且这一差距还创下2009年以来的十年新高。金融博客Zerohedge认为,再结合美联储近期“转鸽”、透露可能暂缓加息的动向,可能令本次财报季重燃市场对经济基本面存在问题的担忧。

据CNBC统计,2018自然年四季度的美股盈利同比增速预期为14.7%,虽然仍是双位数涨幅,但已较2018年前三个季度逊色了不少。咨询机构FactSet的数据也显示,目前已经有72个标普500成分股对四季度营收发布预警,是发布更好指引个股数量的两倍,标普大盘11个板块中均有个股下修了盈利预期,而去年9月时,市场对四季度的盈利增速预期还高达18%。

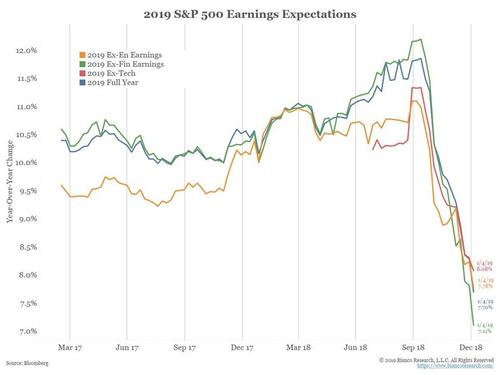

路透社认为,2018年美股整体盈利同比增速为23.5%,预计2019全年的增速均值降至不到7%,2今年一季度的盈利增速预期只有3.9%。财经媒体CNBC评论称,即将开始的四季度财报期是一个重要的过渡期,美股将从2018年强劲的双位数盈利增长,切换至2019年更低的个位数增幅。

分析称,标普500指数在12月24日平安夜一度跌入熊市,目前从低位反弹逾10%,但仍较去年9月的历史新高下跌12%,处于技术位盘整区间,因此,美股反弹将在本次财报季面临重大考验。目前苹果、联邦快递、梅西百货和美国航空等几家龙头公司都发布了财报预警,公司还可能利用财报期讨论贸易、全球经济放缓和其他动摇投资者信心的问题。

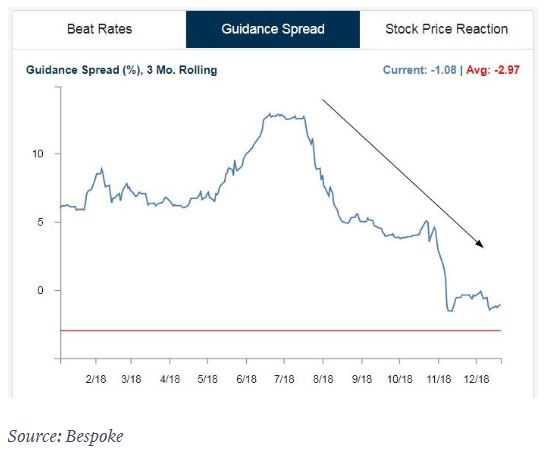

咨询机构Bespoke联合创始人Paul Hickey表示,提供积极盈利指引的企业数量在2018年夏季触及峰值,目前更少的企业会提供利好指引,且少于下调指引的公司数量,市场看起来会重新测试52周低位:

“下周在财报季初期,如果市场开始展现对财报的积极反应,就不会有典型的向下重新测试这一环节。如果市场对财报季反应不好,可能会重新测试12月的新低。”

不过,也有不少分析师开始预言,本次四季报也可能引发“安慰式反弹”(relief rally),一些前期深跌的个股将存在交易机会。道富全球市场的欧洲、中东与非洲宏观策略主管Timothy Graf认为,很大一部分负面新闻已经被计价完毕;摩根大通资管的全球市场策略师Mike Bell也指出,盈利下调更有可能是正常的企业指引调整,而不是像2007年金融危机那样引发股市大幅深跌。

机构BTIG的首席股市与衍生品策略师Julian Emanuel认为,大部分的市场下跌已经成为过去式,本次财报季有可能提振整个市场,上周已经把观点从“趁低买入”改为了“顺势买入大盘”。而且就算美股在财报季回调也不令人意外,标普500指数正在测试2600点的超强阻力位,也有一些地缘政治、美国政府关门等外部因素也会影响股市:

“目前美股还没有完全重回牛市,仍处在过渡阶段,但已经从去年四季度的好坏消息都引发抛售,转变为了好消息会引导买入。如果是在一个完全的牛市,好坏消息就都值得买入了。预计市场会在财报季期间保持波动。”

瑞银UBS的首席股市策略师Keith Parker也认为,本次财报季将会呈现“净利好”,即相对更多数的企业财报会跑赢预期。真正需要关注的指标是对当下财季及2019全年的盈利和营收指引,毕竟目前对2019年指引作出调整的企业数量要比金融危机后的均值“稍微高一些”:

新年一季度通常是重置市场情绪的节点,我们已经看到预期下跌了很多。

华尔街见闻此前提到,下调营收与盈利指引后,苹果、梅西百货、美国航空都经历股价深跌,并引发所属板块重挫:

年初以来,美股龙头公司的各种迹象都开始预告这个财报季的颓势。上述这些各行业龙头公司并非个案,按利息、税项、折旧和摊销前的收益排名,标普500指数排名前50的公司中,约有2/3的企业商业模式面临着严峻调整。

扫码下载智通APP

扫码下载智通APP