去杠杆大背景下,民企制造业有望成为补杠杆的潜在新增长点

本文转自微信公号“ 追寻价值之路”,作者:国信策略组 燕翔、战迪、许茹纯、朱成成

核心结论

中国还有哪个部门有加杠杆的空间?民企制造业或是以前被“非金融企业”杠杆率高企“灯下黑”所忽视的,具有较大的补杠杆潜在空间。第一,民营制造业企业资产负债率较低,且过去几年一直在降,这是被以城投为主导的“非金融企业”高企所掩盖的事实;第二,民营制造业企业利润率比大家想象中的实际要高不少,中国民企制造业企业ROE比美国和日本制造业企业都高,补杠杆“有利可图”,“民企即使给钱也不愿贷款”或是一个伪命题。那么“负债率低”、“利润率高”的民企制造业过去几年为什么没有“加杠杆”?原因在于“基建+地产”模式对制造业形成了金融资源挤出。这也就有了第三,当前各项政策转向支持民营企业贷款,金融抑制有望纾解。综上,我们认为民企制造业补杠杆或是2019年重要看点,本轮制造业投资回升周期长度和幅度有可能超目前市场预期。

“非金融企业”杠杆率高企中的“灯下黑”

从2014年开始,去杠杆就已经成为我们政府的主要任务。十九大之后,它更成为了首要任务。那么在整体去杠杆的宏观环境之下,中国还有没有部门能够再去加杠杆呢?这是本文将要探讨的主要内容。要找出能够继续加杠杆的部门,首先我们需要了解中国目前各部门的负债情况。

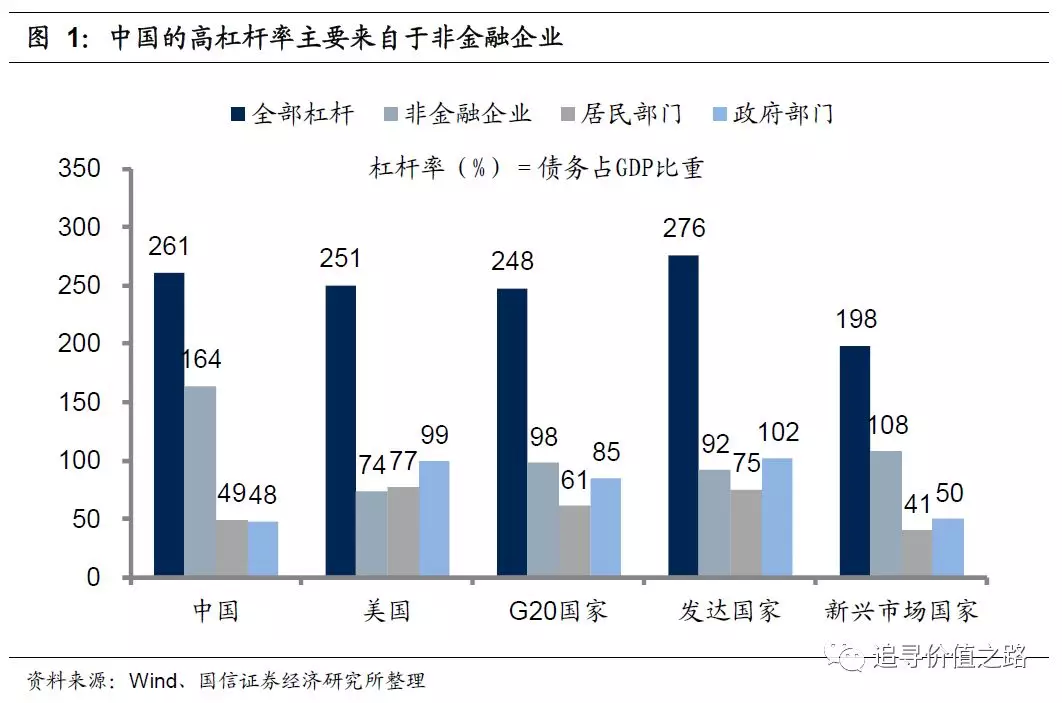

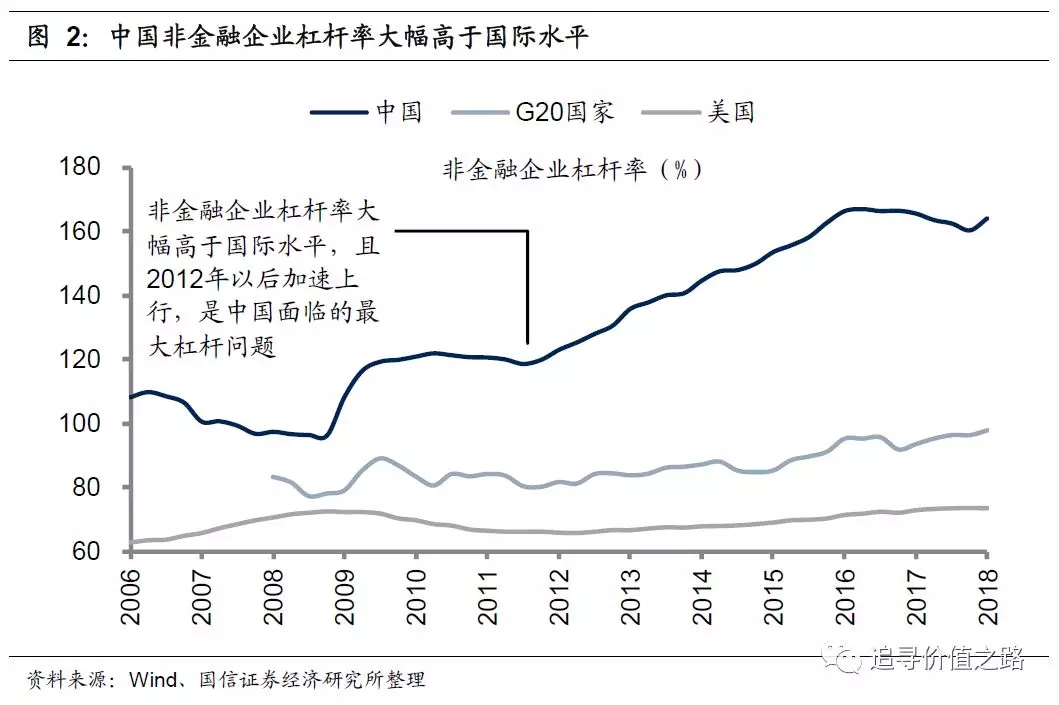

中国当前整体杠杆率较高,主要是由非金融企业的高杠杆导致的。当前中国整体的杠杆率达到了261%,远超新兴市场国家,甚至已经超过美国及G20国家的杠杆率,接近发达国家的平均水平。从各部门的债务情况来看,中国居民及政府部门的债务比重远低于美国及发达国家,但非金融企业杠杆率大幅高于国际水平,且2012年以后加速上行,这是导致中国目前整体杠杆率较高的最主要原因,也是中国面临的最大杠杆问题。

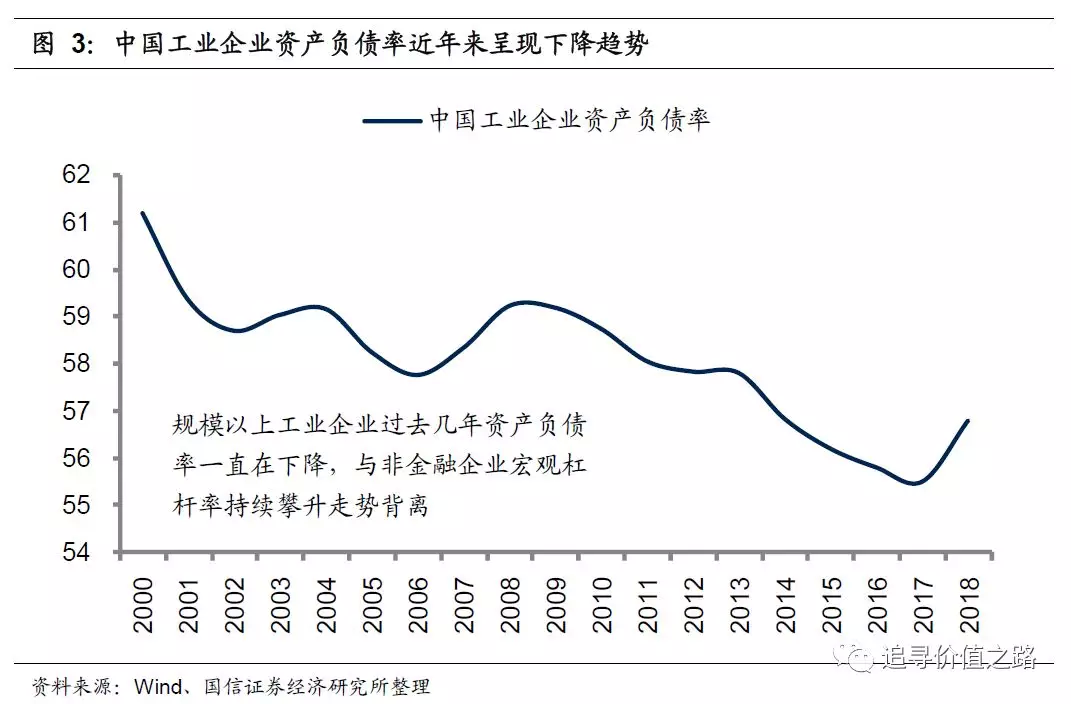

值得注意的是,从走势来看,规模以上工业企业过去几年资产负债率一直在下降,这与非金融企业宏观杠杆率的持续攀升走势是相背离的。也就是说,在非金融企业持续加杠杆的情况下,工业企业正处于持续去杠杆的过程当中,到目前为止,工业企业的资产负债率已经降至了一个相对较低的位置。

非金融企业与工业企业宏观杠杆率走势的背离其实不难理解。近年来,城投公司作为地方政府融资平台,发行了大量的城投债,但这些城投债均被纳入了国企债务中,这也导致了非金融企业宏观杠杆率持续攀升的情况。而工业企业中的绝大多数均为私营企业,国有企业的比例很小,在去杠杆及民营企业融资困难的情况下,工业企业的资产负债率也就自然会下降。由城投债导致的非金融企业宏观杠杆率持续攀升的这种情况,我们称之为“灯下黑”。

制造业民企负债率较低,存在加杠杆的空间

工业主要包括采矿业、制造业以及电力、燃气及水的生产和供应业这三大行业,其中,制造业占了工业的绝大一部分。因此,接下来我们主要集中在对制造业企业加杠杆空间的探讨上。

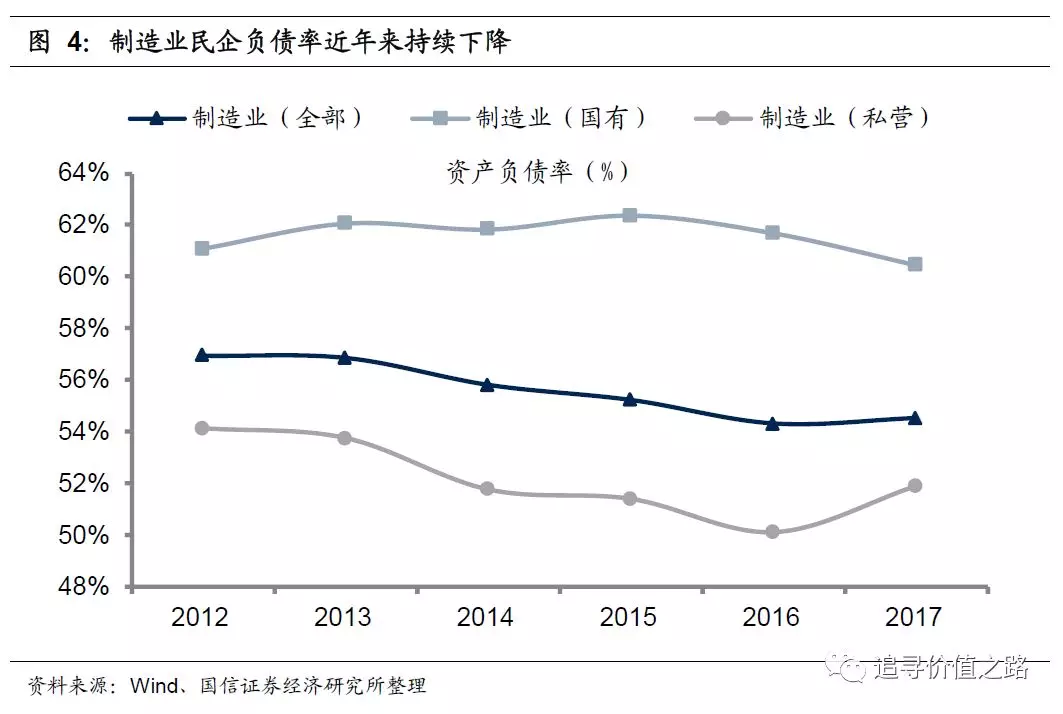

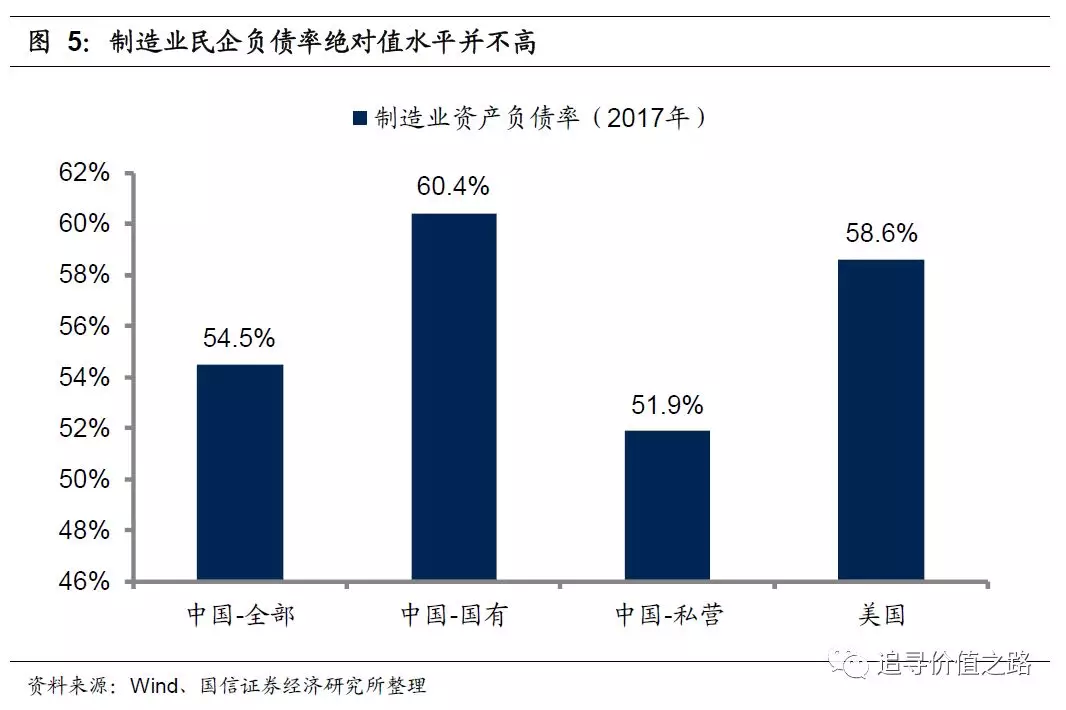

从历史走势来看,2012年以来制造业企业整体的资产负债率一直低于57%,且近些年来有下降趋势。2017年中国制造业全体企业的杠杆率为54.5%,低于同期美国制造业整体58.6%的负债率。虽然中国非金融企业整体宏观杠杆率要远高于美国,但就制造业来说,中国制造业企业的负债情况是要好于美国的。

中国制造业民企负债率绝对水平更低,并且一直在降低。由于制造业国有企业的资产负债率较高,一直维持在60%以上的水平,因此与整体制造业企业相比,制造业民企的负债率绝对水平更低,且近几年来一直在下降,2017年制造业民企的负债率仅为51.9%。因此,民营制造业企业当前的负债率水平较低,是存在补杠杆的空间的。

制造业民企补杠杠“有利可图”

前面我们已经知道当前民营制造业企业存在补杠杆的空间,那么制造业民企补杠杆是否“有利可图”呢?我们认为答案是肯定的,而且可能还非常不错。

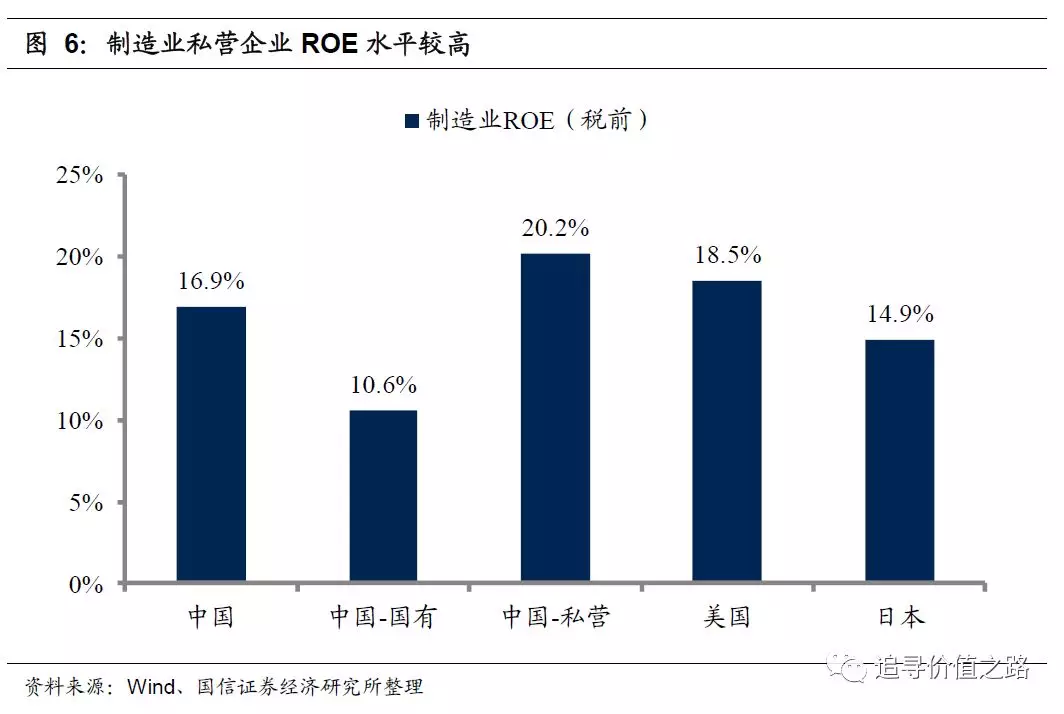

中国制造业民营企业当前的利润率比大家想象中的实际要高,中国民营制造业企业税前ROE达到20.2%,不仅高于中国整体制造业与国有制造业企业的ROE,并且比美国和日本制造业的ROE的都要高。可以说,中国民营制造业企业的盈利能力是非常不错的。

在资产负债率较低的情况下,民营制造业企业仍能保持一个较高的利润率,这说明一方面,在适当补杠杆的情况下,增加的利息费用并不会给民营制造业企业带来太大的偿付压力,即使不考虑借款资金能够带来的额外收益,民营制造业企业利润率也不会太低。另一方面,根据杜邦公式,ROE可以拆分为总资产报酬率与权益乘数的乘积,在总资产报酬率不变的情况下,杠杆率的提升会使得民营制造业企业的盈利能力进一步提高,这是民营企业补杠杆的动机。因此,制造业民企补杠杆“有利可图”,而且可能还非常不错。

过去几年“基建+地产”模式对制造业形成的金融抑制有望纾解

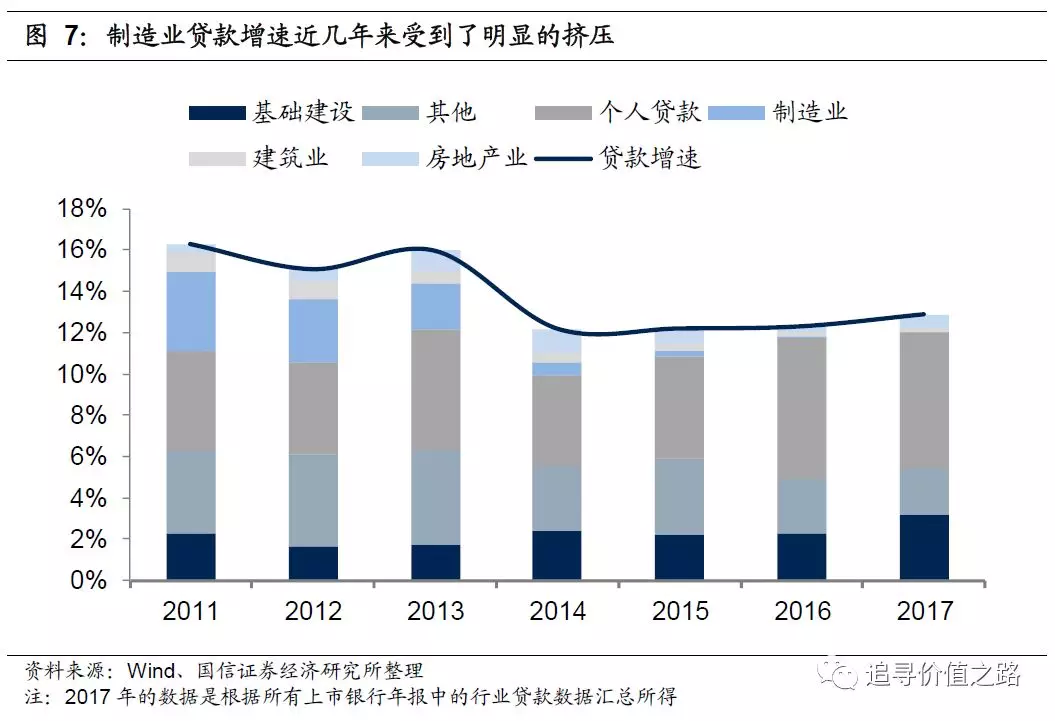

既然民营制造业企业存在加杠杆的空间,也有补杠杆的动机,那么为什么过去一直没加起来?我们认为很大程度上是因为过去“基建+地产”的经济模式对制造业融资形成了挤压。将近几年贷款增速按行业贡献度进行分拆,可以发现,近几年来,基础建设贷款对全部贷款增速的贡献逐渐提升,2017年对贷款增速的拉动作用达到3.2%。房地产及建筑业贷款贡献虽有小幅的下降,但在2017年对贷款增速的拉动作用仍有0.9个百分点。

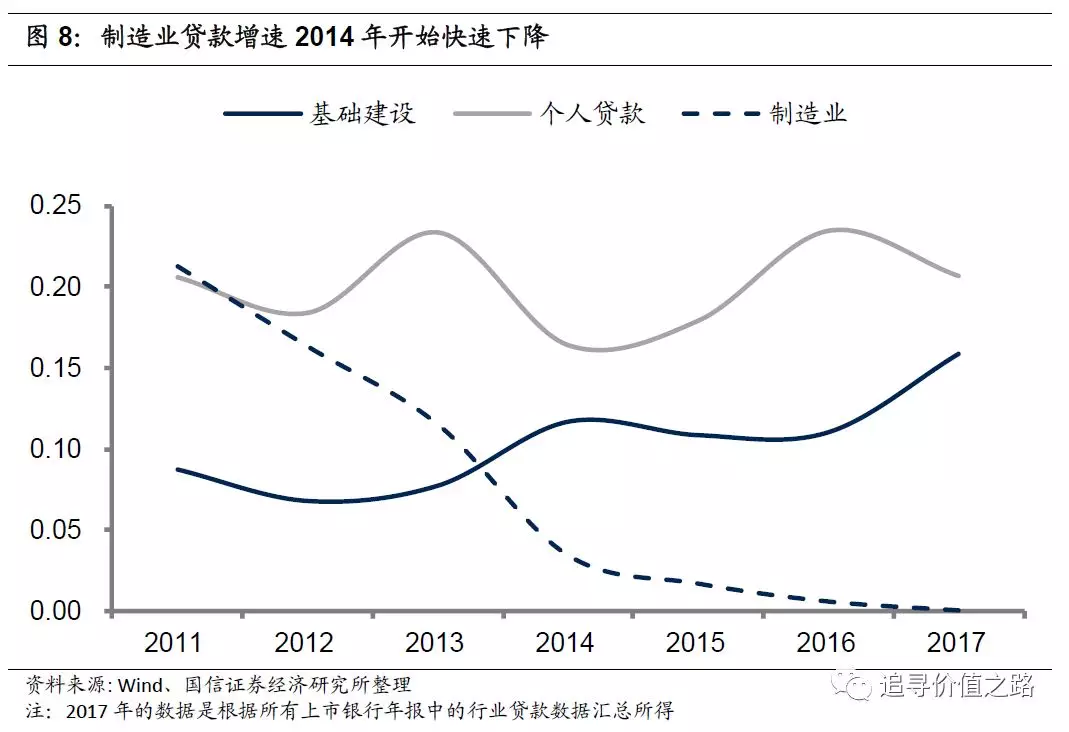

与之相反的是,制造业公司的贷款对全部贷款增速的拉动作用在2014年出现了大幅的下降,2011年至2013年间,制造业年均拉动增速3%左右,而2014年后,制造业贷款年均拉动增速降至0.3%,2017年更是几乎没有增长。从贷款增速来看,制造业的贷款增速在2014年出现了快速的下降,至2017年增速已经降至0左右。

而现在情况出现了变化。一方面,2018年10月份以来,管理层及相关监管部门纷纷表态支持民营企业,发布多项政策以解决民营企业融资难的问题,鼓励金融机构对民营企业贷款。具体包括基金业协会对参与并购重组纾解股权质押的私募备案提供绿色通道,人民银行增加再贷款和再贴现额度支持小微企业和民营企业融资,人民银行设立民营企业债券融资支持工具毫不动摇支持民营经济发展,郭树清表示初步考虑对民营企业的贷款要实现“一二五”的目标等。

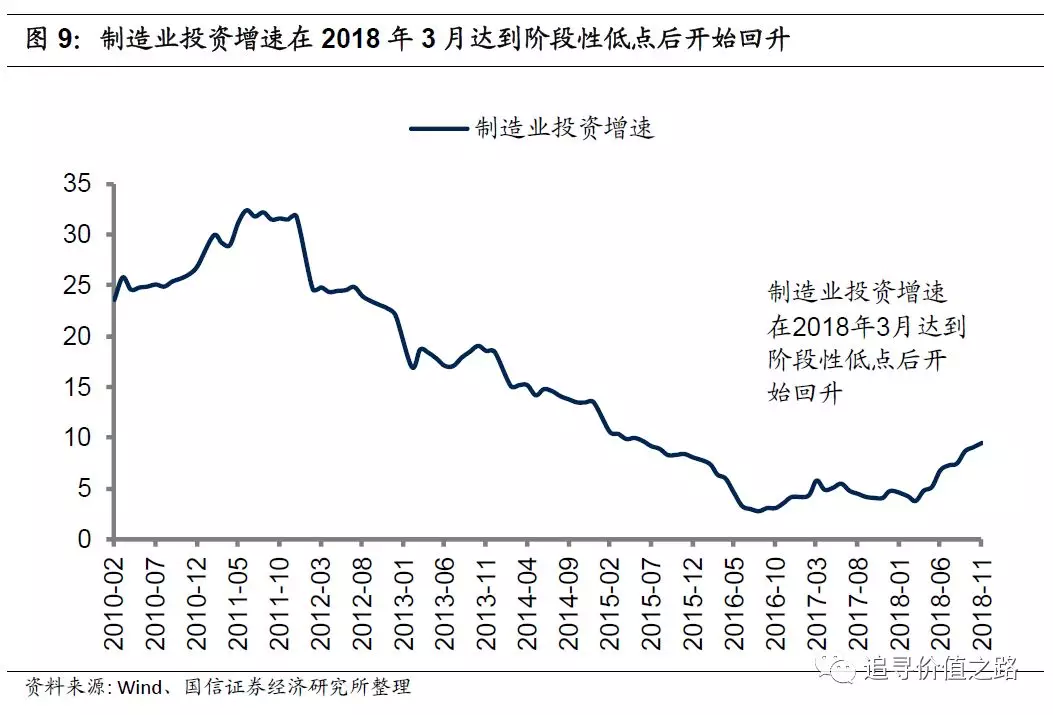

另一方面,我们发现,制造业投资增速在2018年3月达到阶段性低点后开始出现了回升。伴随着制造业贷款增速的快速下行,2011年年中制造业投资增速在达到32.2%的高点后开始一路下行,2017年全年均制造业投资增速均维持在4%-5%的水平。这一情况在2018年有所改变,3月份投资增速达到3.8%的阶段性低点后开始持续回升,至11月投资增速已经回升至9.5%的水平。

综合以上几点来看,对于民营制造业企业来说,一方面其杠杆较低,存在加杠杆的空间,另一方面民营企业的利润率比大家想象中的实际要高,民营企业补杠杆“有利可图”。外部环境上看,过去几年“基建+地产”模式对制造业形成的金融抑制有望纾解,政策转向支持民营企业贷款,同时,制造业投资增速见底回升,在制造业投资回升周期中,我们认为未来民企制造业将成为补杠杆的潜在新增长点。

风险提示:宏观经济超预期下行、海外市场剧烈波动、历史经验不代表未来

扫码下载智通APP

扫码下载智通APP