中信证券:政府补贴下行趋势,港股哪些行业对补助最敏感?

本文来自微信公众号“中信证券研究”,作者杨灵修、秦培景、裘翔。

2015年后港股中资企业政府补助整体现下行趋势,特别是能源、工业、材料业,而金融、医疗保健和消费行业补助占比上升。展望2019,财政收支吃紧以及外部因素料将导致传统行业补助继续下行,而家电、芯片和5G等企业或将受益于消费刺激政策以及“自主可控”的战略。

2015年后政府补助现下行趋势

2007年至2015年港股中资企业政府补助大致呈逐步上升趋势,从合计76.4亿元增加至355.6亿元。比例角度,历年港股中资企业政府补助占全国公共财政支出比例区间大致在0.1%-0.2%。不论从绝对值、同比增速还是占财政支出比例,港股中资企业政府补助从2015年后都呈现明显的下降趋势。

港股中资企业政府补助收入和同比增速

资料来源:Wind,中信证券研究部

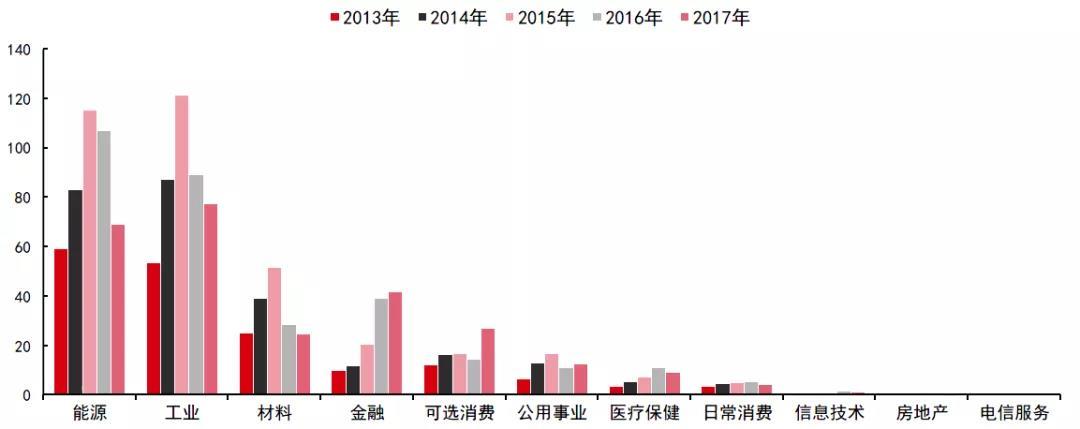

能源、工业、材料业补助占比最大但下行趋势明显

2013~2017年港股中资企业累计获得政府补助达1370亿元,主要集中在能源(434亿元)、工业(429亿元)、材料(169亿元)和金融(124亿元)板块。2015年后,能源、工业、材料三大行业占比都从出现明显下降趋势,而金融、医疗保健和消费都出现上升。房地产和电信服务行业在5年期间几乎无政府补贴。

2013-2017年港股中资企业

按行业财政补助收入趋势(亿元)

资料来源:Wind,中信证券研究部

金融和信息技术行业对政府补助依存度较低

从补助占总利润比例的角度,金融和信息技术行业最低,2013年至2017年间始终维持在0.3%或以下。2016年后,随着供给侧改革的持续推进,工业和材料行业对财政补助的依存度也有所下降,补助占总利润的比例从此前的3%-4%的区间下降至2017年2%左右。此外,油价回升导致政府补助减少,能源行业补助占总利润的比例从2016年的7%大幅下降至2017年的2.4%。

2013-2017年港股中资企业按行业

财政补助占比总利润比例明细

资料来源:Wind,中信证券研究部

国企补助占比减少民企和公众企业占比上升

2013年至2017年港股中资国有企业补贴占比呈下降趋势,从89.3%下滑到77.4%,主要由于央企补助占比在同期下降10个百分点,而地方国企的占比则大致维持在20%左右。民企补助的占比从2013年的6.2%上升到2017年的9.8%,公众企业的占比也从4.1%增加至12.1%。

内外部因素料将导致未来政府补助继续下降

去年下半年以来经济增速的下滑以及增值税和个人所得税的减免,导致月度公共财政收入同比增速逐步下行,4季度开始逐步陷入负增长。同时,2018年财政收支差额达3.4万亿元,同比增加14.2%,未来财政收支料将继续吃紧。此外,中美贸易争端爆发后,以美国为首的西方国家对中国政府的行业补贴政策(特别对国企的补贴)的指责持续升温。此两大因素料将导致未来传统行业补助继续下行,而家电、芯片和5G等企业或将受益于消费刺激政策以及“自主可控”的战略。

风险因素:中美贸易争端重新升级,中国的政策对冲低于预期。

扫码下载智通APP

扫码下载智通APP