中国天然气行业有望迎来30年高速发展期,城市燃气龙头企业是投资重点

本文来自“ 财通证劵研究”,作者:张兴宇, 张坤

投资要点:

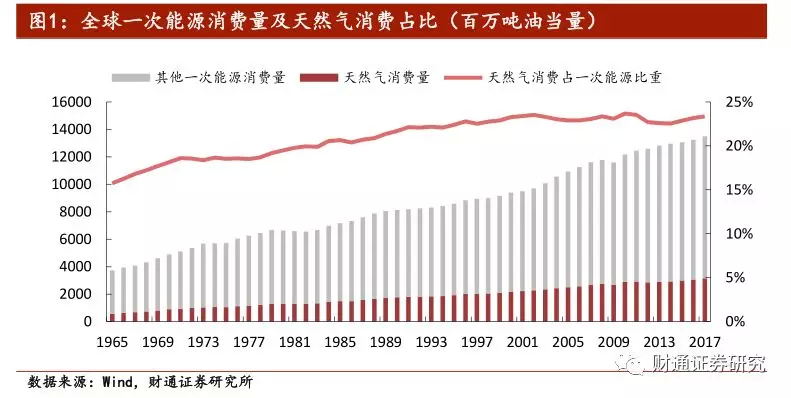

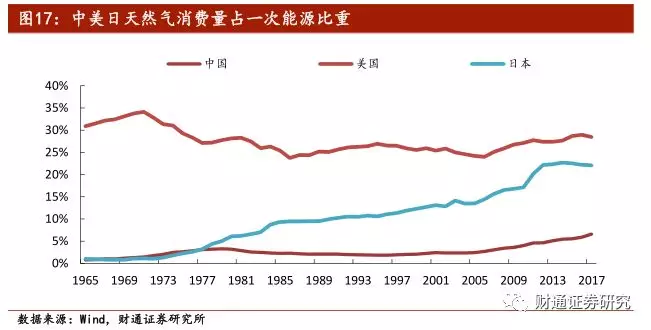

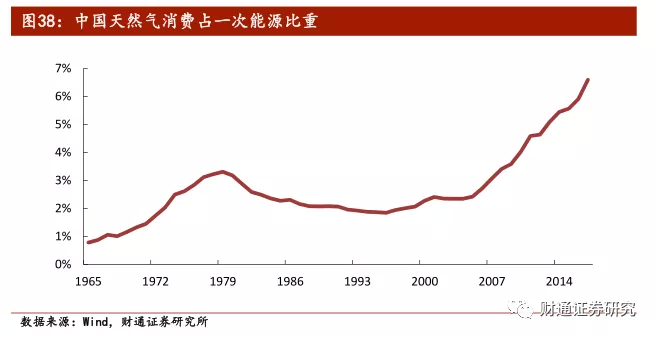

全球天然气消费在一次能源消费占比趋于稳定,而中国具备较大提升潜力。2017年,世界一次能源消费量为135.11亿吨油当量,同比增长1.91%,其中天然气消费31.56亿吨油当量,占比为23.36%,同比增加0.18pct。从1965-2000年,天然气消费占一次能源比例由15.75%提升至23.28%,21世纪以来该比例则趋于稳定。当前,美国和日本天然气消费量占一次能源消费量的比重分别为28.45%、22.06%,而中国占比则仅为6.60%,未来具备较大提升空间。

对比美国、日本天然气发展历程,中国天然气有望迎来30年高速发展期。从海外典型国家天然气发展历程看,快速发展期在30年左右,期间平均增速超过7%。而从中国目前天然气消费量、消费增速及在一次能源消费量占比来看,中国天然气刚进入快速发展阶段,未来有望迎来30年的高速发展期。

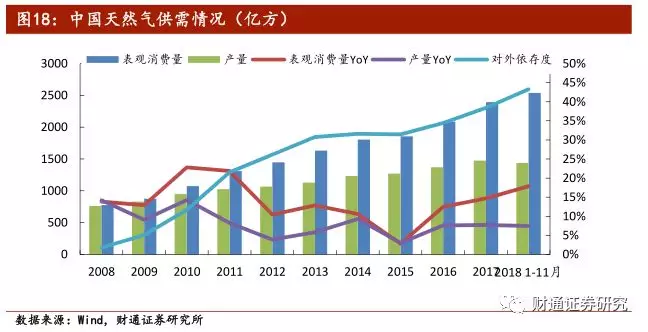

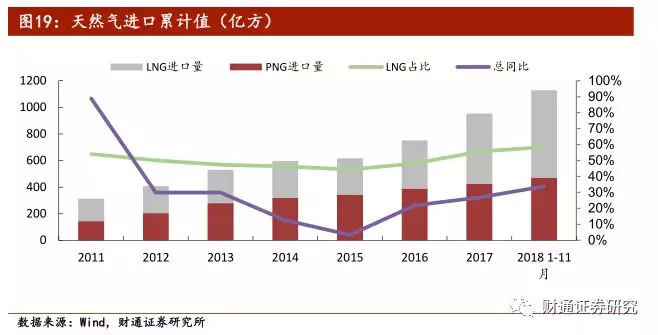

预计未来天然气供需仍将维持紧平衡,需求端主要受煤改气等政策持续推进,供给端主要由进口LNG满足。1)需求端:2018年1-11月我国天然气表观消费量达到2536.26亿方,同比增长17.91%,对外依存度创43.30%的新高。结合“能源发展十三五规划”和近两年国家对煤改气的政策执行力度看,未来两年国内天然气需求仍有望保持10%以上的较快增速;2)供给端:由于国产气产量和进口管道气供应量增长相对较为稳定,未来国内天然气需求的增量主要还是由海外进口LNG来满足。2018年1-11月进口管道天然气468亿方,同比增加22%;进口液化天然气660.53亿方,同比增加44%,未来LNG的占比有望进一步提升。

投资建议:煤改气持续推进,随着城市化进程,城燃需求不断提升,城市燃气在未来几年仍将处于高速增长期,我们推荐城市燃气龙头企业中国燃气(384.HK)、新奥能源(2688.HK)、华润燃气(1193.HK)、中裕燃气(3633.HK)。天然气资源分布不均,全球贸易活跃。中国目前天然气产量和消费量在全球占比分别约为4%和7%,预计未来进口LNG将持续保持快速增长。推荐具备最优质资产-LNG接收站的昆仑能源(135.HK),关注专注于LNG领域投资的IDG能源投资(650.HK)。煤层气开采率仍较低,未来增长空间巨大,建议关注亚美能源(2686.HK)。

风险提示:煤改气进程不及预期,接驳费政策调整风险。

1、 全球天然气:消费稳定增长,国际贸易活跃

1.1 全球天然气资源丰富,一次能源中消费占比稳中略涨

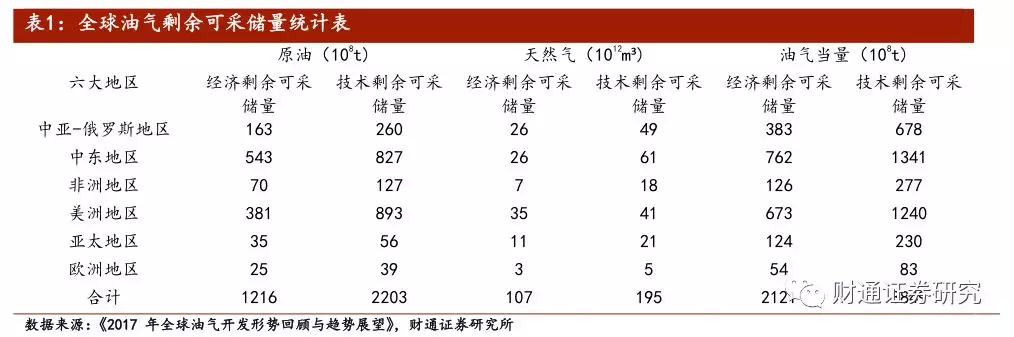

截至2017年底,全球油气剩余经济剩余可采储量2121亿吨,技术剩余可采储量3849亿吨;其中天然气经济剩余可采储量107万亿立方米,技术剩余可采储量195万亿立方米。分地区看,美洲地区、中东地区、中亚-俄罗斯地区的经济剩余可采储量分别为35、26、26万亿立方米,而亚太地区、非洲地区、欧洲地区分别仅为11、7、3万亿立方米。

全球一次能源消费量占比稳定在23%左右。2017年世界一次能源消费量为135.11亿吨油当量,同比增加1.91%,其中天然气消费31.56亿吨油当量,占比为23.36%,同比增加0.18pct。从1965-2000年,天然气消费占一次能源比例由15.75%提升至23.28%,21世纪以来该比例则趋于稳定;近几年受发展中国家天然气消费提升影响,全球天然气占一次能源比重稳中略涨。

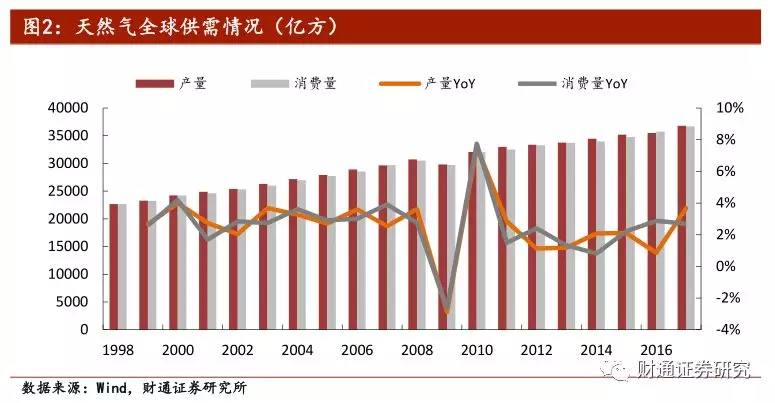

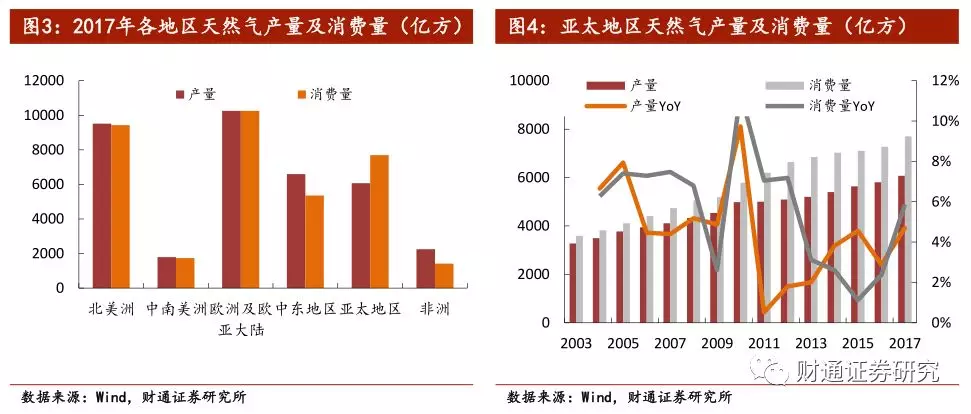

亚太地区天然气消费量提升较快。2017年天然气全球产量为36804亿方,同比增长3.68%,消费量为36704亿方,同比增加962亿方(YoY+2.69%)。受中国地区天然气消费量大增影响,亚太地区天然气消费量增加426亿方(YoY+5.86%),占消费量增加值的44.28%。

1.2 区域供需失衡,国际天然气贸易活跃

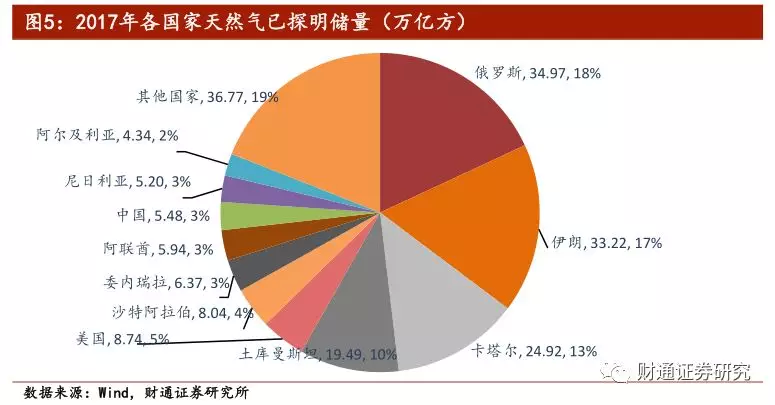

从各国的天然气储量来看,天然气主要分布在俄罗斯及中东地区,储量前四的国家依次为俄罗斯、伊朗、卡塔尔和土库曼斯坦,其天然气已探明储量合计为112.59万亿立方米,CR4为58.2%。中国已探明储量仅5.48万亿立方米,在全球占比仅为3%。

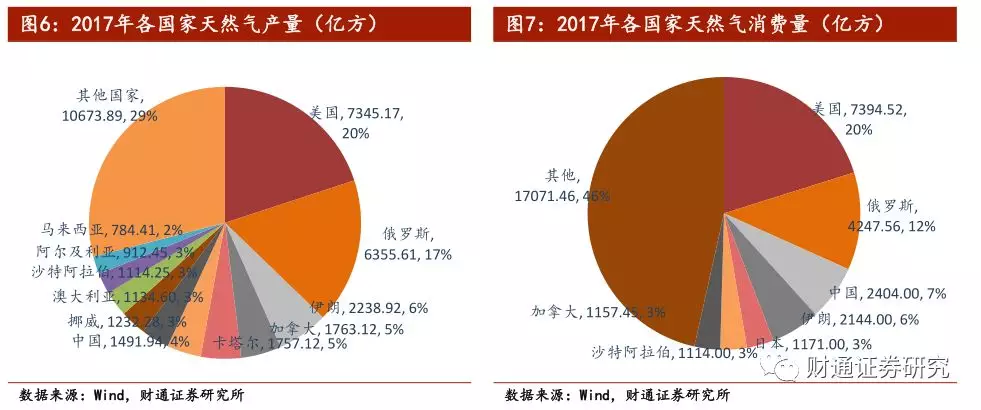

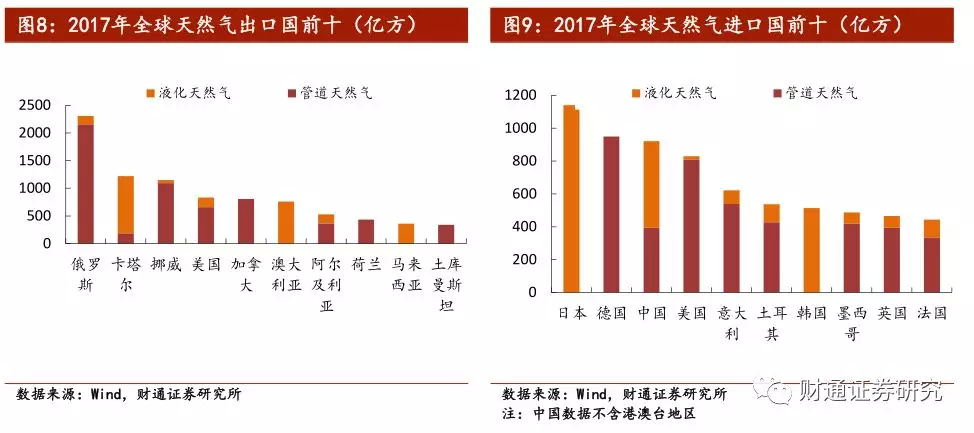

受天然气在地区间分布不均影响,部分国家的天然气产量与天然气消费量具有较大的差异,如俄罗斯2017年天然气产量全球占比17%,消费量占比则只有12%,剩下的部分全部用于出口;中国情况则相反,产量和消费量占比分别为4%和7%,不足部分需要从其他国家进口。产量与消费量的不均极大提升了全球天然气贸易。

2017年全球天然气量出口前十的国家主要为一些天然气含量丰富的国家,如俄罗斯、美国、卡塔尔等,进口量前十的国家主要为天然气资源极其匮乏的国家(如日本)或产量完全不能满足消费量的国家(如中国)。从贸易量来看,主要的贸易方式为管道天然气,占比接近2/3。

2、 回顾美国、日本天然气发展史,看中国当前发展阶段

2.1 美国:天然气发展超百年,已成为全球最大天然气消费国

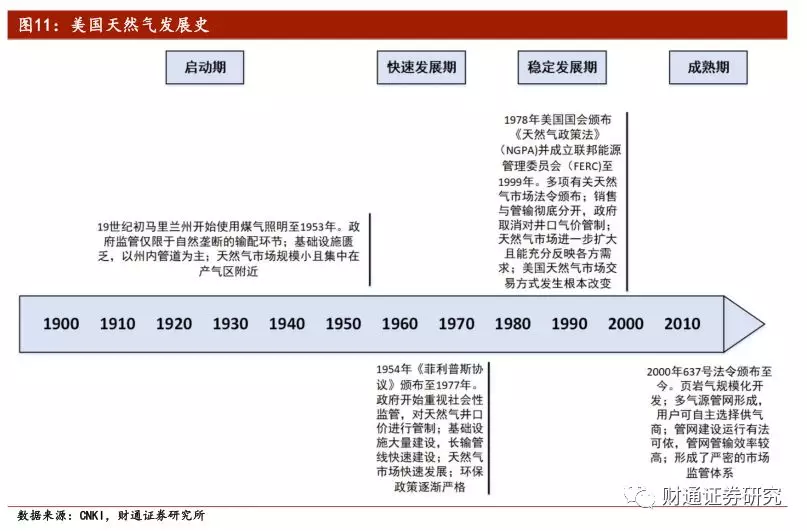

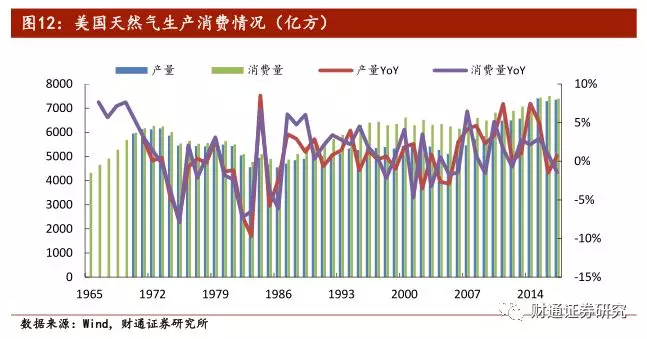

发展历程梳理:美国天然气经历了自由发展时期(1910-1937年),管制时期(1938-1978年),低效时期(20世纪70年代后期至80年代中期),调整重组及放宽管制时期(20世纪80年代中期以后)4个发展阶段。1945-1970年是美国天然气市场快速发展时期,天然气消费量年均增长194亿立方米,年均增速7.1%。1945年美国天然气消费量突破1000亿立方米,1950年天然气消费年度增量首次超过200亿立方米。20世纪70年代后期,由于天然气勘探难度逐渐增大,天然气成本不断上升,美国政府制定的进口价格开始让天然气生产商亏损。由于天然气生产商呼吁政府放开井口价格管制未果,很多生产商开始削减产量。而较低的天然气价格刺激了消费,在1973年创下6240亿立方米的消费量纪录。天然气消费量不断攀升,产量却不断下降,一些地区开始出现供应短缺现象。进入21世纪以后,美国页岩气革命成功使天然气生产成本大幅下降,页岩气产量迅速攀升,天然气价格一路走低,进一步刺激了天然气消费。2015年美国天然气产量达到7673亿立方米,消费量达到7780亿立方米,成为世界上最大的天然气生产国与消费国。

美国的天然气储量、产量和消费量均比较大。2017年美国天然气消费量为7394.5亿方,同比下降1.44%,天然气产量7345.2亿方,同比增长0.72%。

从中美天然气消费对比来看,中国天然气消费量及消费增速约处于美国上世纪五十年代,即对应美国刚进入快速发展期。

2.2 日本:天然气依靠进口,源于对石油替代

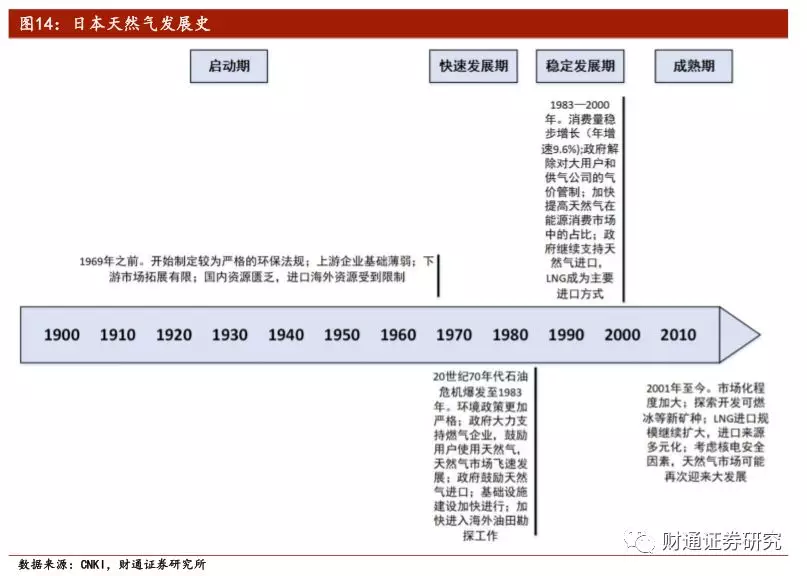

发展历程梳理:日本天然气工业的演变可以分成三个阶段。第一阶段起步时期(1969年以前),第二阶段迅速发展时期(1969-2000年),第三阶段稳步发展的成熟阶段(2000年以后)。日本天然气市场得以快速发展,源于石油替代战略。20世纪70年代爆发的世界石油危机,使得日本作为中东的主要石油进口国受到极大影响。从石油安全角度出发,必须降低对石油的依赖,日本开始重视天然气的利用。由于国内天然气产量极少,日本天然气消费几乎都需要通过进口LNG来满足。1969-1983年,日本天然气市场处于迅速发展时期,LNG消费年均增长40.2%,其中城市燃气增长34.8%,天然气发电增长44%。2000年以来,日本天然气市场逐渐进入稳步发展的成熟阶段,这一时期,为了解决能源供应安全和环境问题,日本通过引入竞争机制,加快工业燃料的天然气替代,同时发展天然气在商业、冷热电联产、汽车等领域的应用,日本天然气市场保持稳步增长。在快速发展期(1969-2000年),日本天然气消费年均增长26亿立方米,增速9.6%。2015年日本天然气消费量1134亿立方米,全球排名第五。

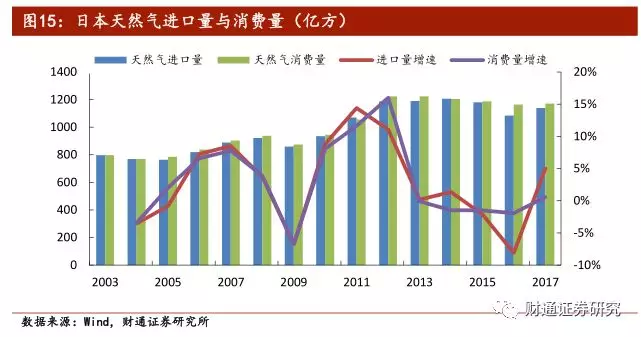

作为岛国,日本天然气基本靠进口,从近十五年的数据来看,日本天然气进口量与消费量基本对应。2017年日本天然气进口量1139.5亿方,同比增加5.04%,天然气消费量1171亿方,同比增加0.6%:

从中日天然气消费对比来看,中国天然气消费增速约处于日本上世纪七十年代,即对应日本刚进入快速发展期。

2.3 对比美、日天然气发展历程,中国天然气有望迎来30年高速发展期

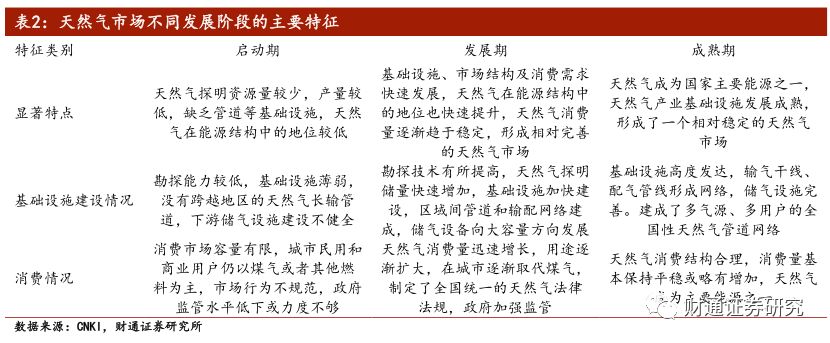

从海外成熟市场天然气发展历程看,各国天然气市场主要可以分为启动期、发展期和成熟期三个阶段,三个阶段的主要特征如下表所示:

目前,美国和日本天然气消费量占一次能源消费量的比重分别为28.45%、22.06%,而中国则仅为6.60%;最近十年美国、日本和中国该平均值分别为27.60%、20.45%和4.88%。美国和日本的数据目前已经趋于平稳,其天然气市场已经进入成熟期,而中国的占比数据近些年则在快速提升,跟天然气发达国家相比,中国的天然气市场具有极大的发展空间。从海外典型国家天然气发展历程看,快速发展期在30年左右,期间平均增速超过7%。而从中国目前天然气消费量、消费增速及在一次能源消费量占比来看,中国天然气刚进入快速发展阶段,未来有望迎来30年的高速发展期。

2.4 政策驱动助力中国天然气行业发展

从海外天然气发展历程看,各国都不离开政策推动,其中美国出台《天然气法》、《清洁空气法》、《清洁电力计划》等;俄罗斯1989年成立天然气工业部,80年代提出气代油政策;英国在1952年为治理雾霾出台《清洁空气法》,伦敦市区及郊区设禁煤区,1974年颁布《污染控制法》,严格限制煤炭大气污染物排放,鼓励用气;日本从能源安全的角度,提出替代石油的能源政策,发展天然气。

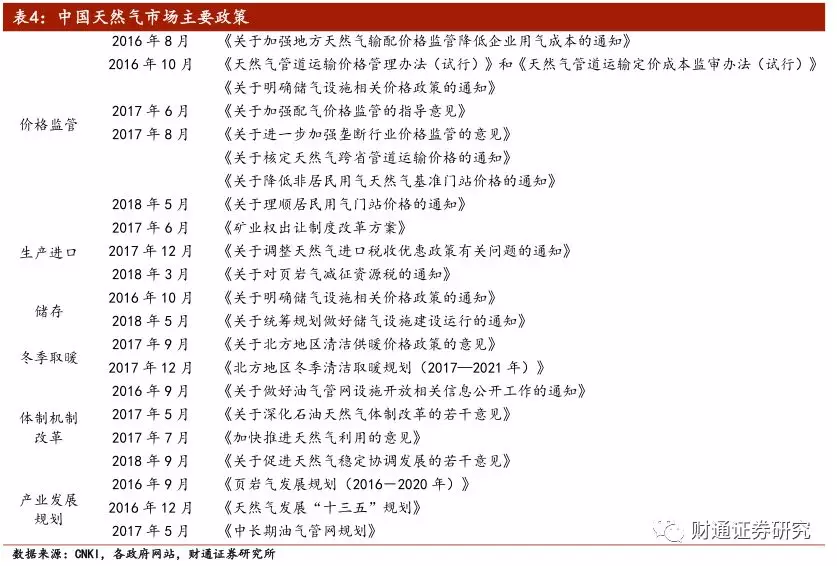

同样,我国的天然气发展也离不开政策的支持。中国出台多项政策,包括价格监管、生产进口、天然气存储、冬季取暖、价格机制改革和产业发展规划等方面,将推动天然气的消费需求快速增长。

根据我国天然气发展十三五规划,到2020年我国累计天然气探明储量要达到16万亿方,产量达到2070亿方/年,相对于2015年年均增速达8.90%,天然气占一次能源消费比例提升至8.3%-10%,气化人口由2015年的3.3亿人提升至4.7亿人,城镇人口天然气气化率由42.8%提升至57%。该行业发展目标将快速提升天然气的需求。

3、 中国天然气行业概况

3.1 我国天然气消费快速增长,进口依赖度不断提高

我国天然气的消费量快速增长,且增速高于产量增速,从2008-2017年我国天然气消费量CAGR达13.36%,对外依存度也在持续攀升;2018年1-11月我国天然气表观消费量达到2536.26亿方,同比增长17.91%,对外依存度创43.30%的新高。

我国进口天然气量持续提升,2018年1-11月我国进口天然气累计达1128.53亿方,同比增长33.81%;进口天然气中,LNG占比持续提升,1-11月进口LNG占总进口量比重为58.53%,2017年该占比为55.62%。

3.2 我国天然气产业链及定价模式梳理

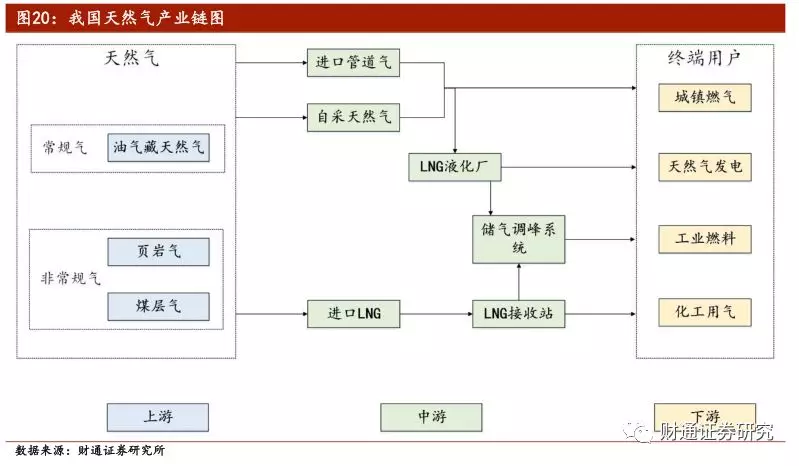

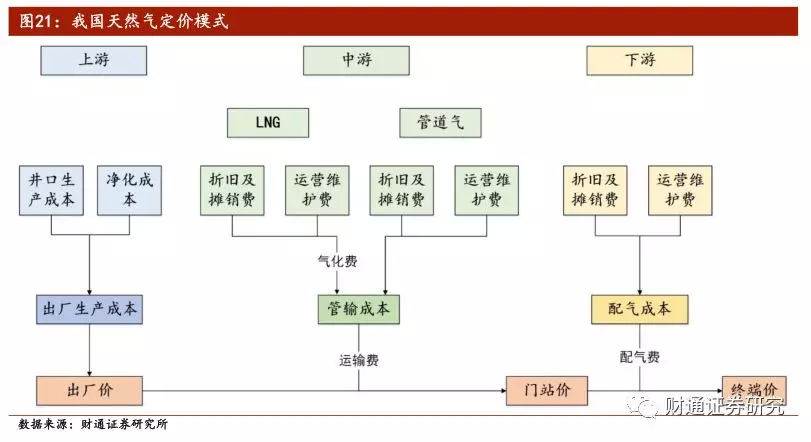

我国天然气产业链包括上游供给端、中游中转环节和下游的需求端,供给端为自产天然气、进口管道气和进口液化天然气,其中自产天然气包含常规的油藏天然气和非常规的页岩气与煤层气。下游需求端主要为城镇燃气、天然气发电、工业燃料和化工用气四块。

天然气产业链上下游各个环节主要包括出厂价、门站价和终端价。门站价:政府根据替代能源价格制定终端价格,放开出厂价,长输管道管输费用由政府制定。省网管输费:覆盖省内的主干管网相关管输费用由政府部门统一核审、制定。城燃配气费:各地区城市燃气公司相关收益率及配气费用等统一由政府部门规定。零售价格:管道气领域居民/非居民用气价格普遍由当地政府核准公布,CNG领域上游定价由市场决定,下游零售部分地区业已放开。

3.3 预计我国天然气未来仍将维持供需紧平衡

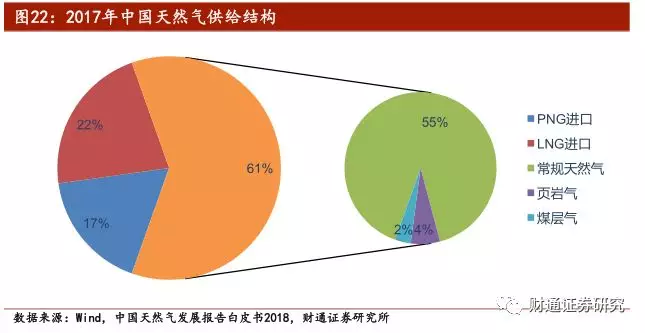

2017年我国天然气供给中,17%为进口管道天然气,22%为进口液化天然气,61%为国内自产天然气,其中常规天然气、页岩气和煤层气占比分别为55%、4%和2%:

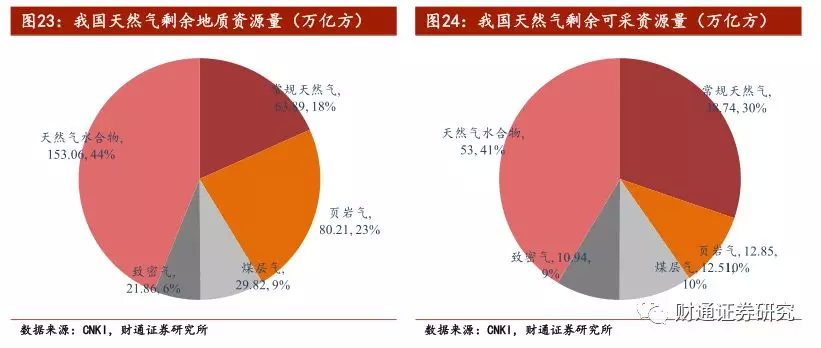

我国天然气资源剩余地质资源量合计约348.84万亿立方米,其中天然气水合物占比约44%,常规气占比约18%,页岩气、煤层气与致密气占比合计38%;天然气剩余可采资源量合计约128.04万亿立方米,其中常规气38.74万亿方,占比30%。

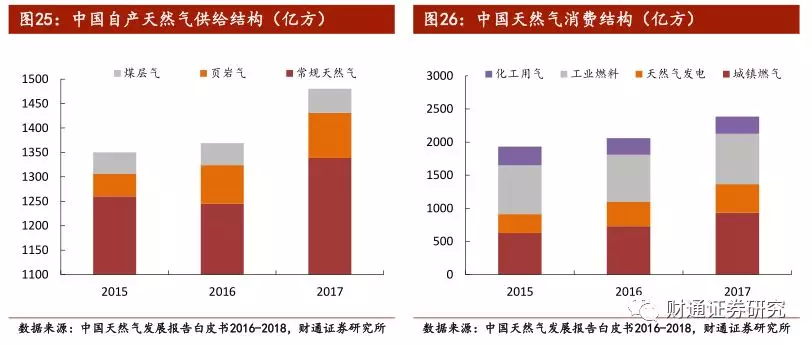

供需来看,我国自产的天然气主要为常规天然气,近年来页岩气的产量也在持续提升,2017年我国自产油藏天然气、页岩气和煤层气分别为1338.7、92和49.6亿方;消费结构来看,2017年我国城镇燃气、天然气发电、工业燃料和化工用气量分别为937、427、760、262亿方。

预计未来天然气供需仍将维持紧平衡,需求增量主要由进口LNG满足。1)需求端:结合“能源发展十三五规划”和近两年国家对煤改气的政策执行力度看,未来两年国内天然气需求仍有望保持10%以上的较快增速;2)供给端:由于国产气产量和进口管道气供应量相对较为稳定,未来国内天然气需求的增量主要还是由海外进口LNG来满足。

4、 中国天然气供给:进口依存度高,LNG占比提升

4.1 国内天然气:主要被三桶油垄断,产量稳定增长

2017年我国天然气产量为1491.94亿方,同比增长8.16%。我国国内天然气生产主要被三桶油所垄断,2017年三桶油天然气产量合计占国内86.2%,其中中石油占国内比重为59.8%。预计未来我国自产天然气格局将不会有大的改变,仍将由三桶油所垄断;按天然气发展十三五规划,我国自产天然气复合增速将在约8.9%,预计将持续低于天然气消费量增速。

4.2 进口管道气:2018年增幅明显,中俄东线预计2019年底投产

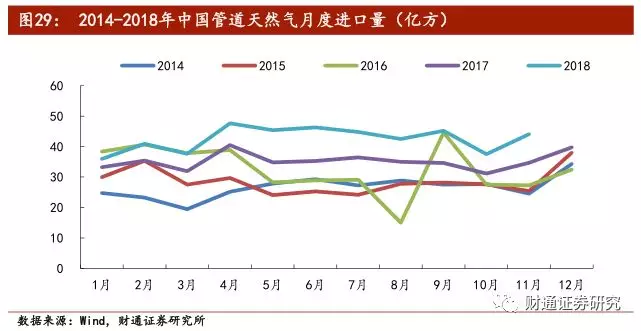

2015-2017年,我国管道天然气进口增速维持约10%,2017年我国进口管道天然气423亿方,同比增长9%,2018年1-11月进口管道天然气468亿方,同比增加22%,增幅较为明显。

从近五年管道天然气月度进口数据来看,所有月份进口量均有所提升,2018年月度进口量提升尤为明显。

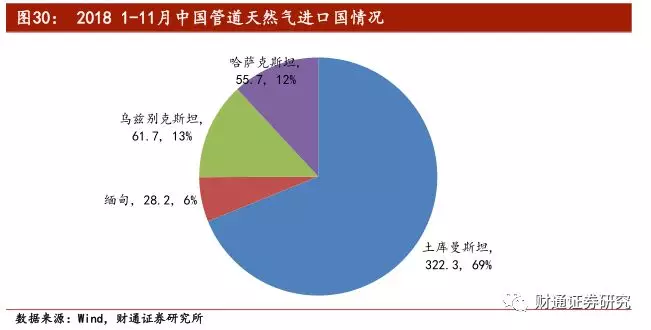

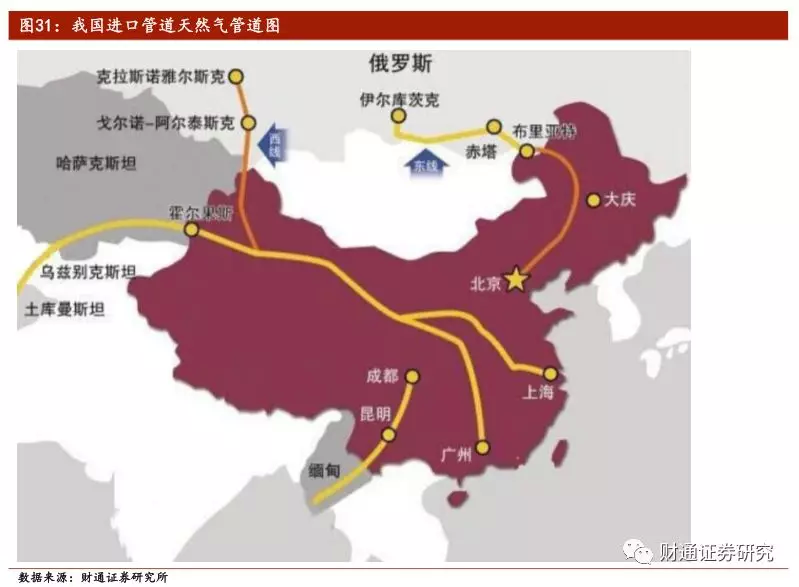

当前,我国主要从土库曼斯坦、哈萨克斯坦、乌兹别克斯坦和缅甸进口管道天然气,2018年1-11月,我国从该四个国家进口天然气占比分别为69%、12%、13%和6%。

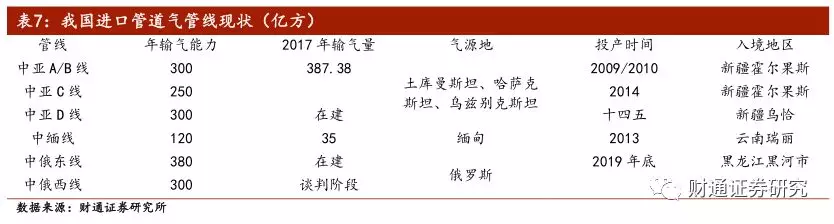

我国当前进口天然气的管道主要有中亚A/B/C线和中缅线,目前中亚D线和中俄东线在建,中俄东线预计年底投产,其设计年输气能力为380亿方/年。由于管道气管道建成到满产供气仍需要几年过度,中俄东线建成后第一阶段供气量则为80亿方/年,短期内我国管道天然气输送能力增量仍然有限。

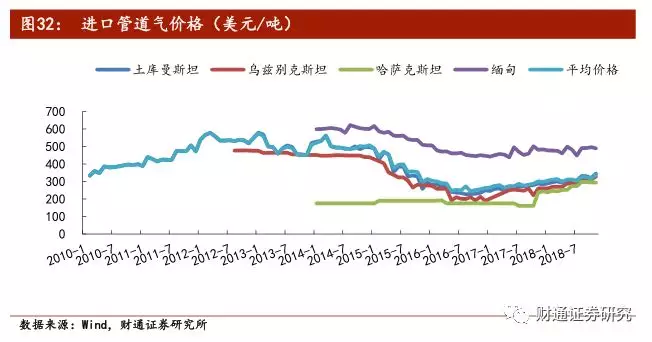

当前我国进口管道天然气平均价格约在340美元/吨(折合0.244美元/立方米),当前从缅甸进口的天然气单价最高,约490美元/吨,从土库曼斯坦等进口的天然气单价在300-350美元/吨。

4.3 液化天然气:2018年进口量同比大幅增长,LNG接收站未来两年集中投产

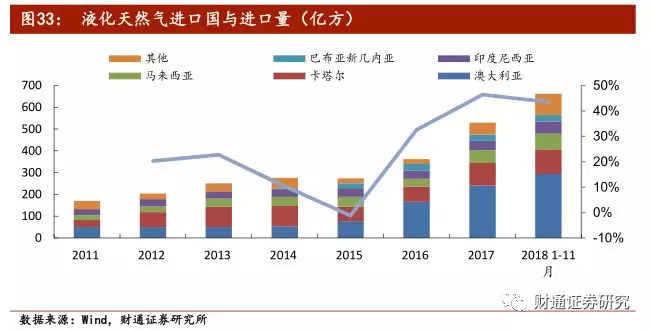

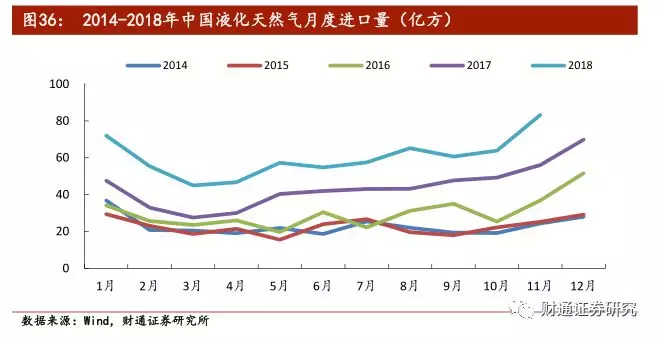

2015年开始,我国液化天然气进口增速持续提升,2017年我国进口液化天然气530亿方,同比增长46%,2018年1-11月进口液化天然气660.53亿方,同比增加44%。

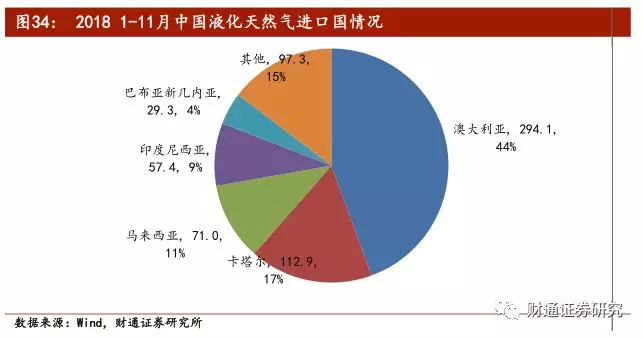

我国主要从澳大利亚、卡塔尔和马来西亚等国家进口液化天然气,2018年1-11月我国从澳大利亚进口液化天然气约294.1亿方,占比液化天然气总进口量44%。

我国进口液化天然气的价格与日本JCC挂钩,目前我国进口液化天然气平均单价为548.02美元/吨(折合0.39美元/立方米)。

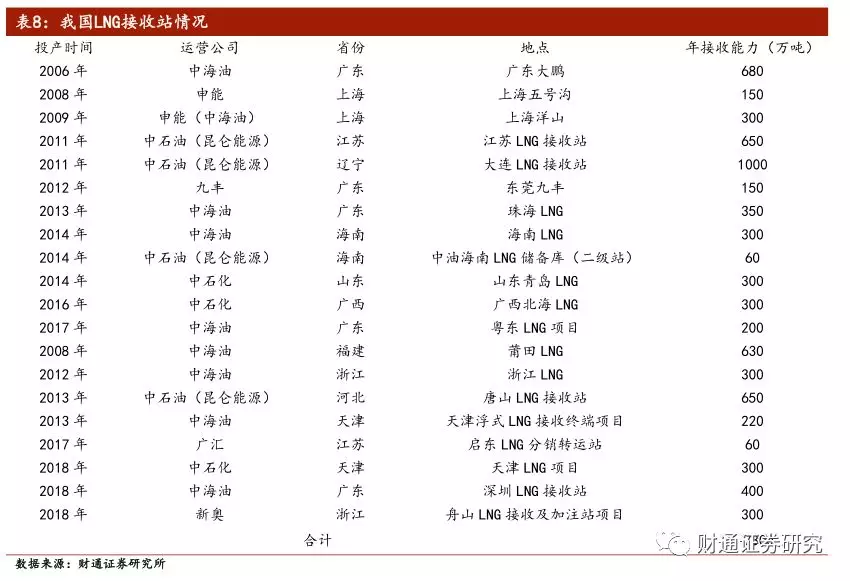

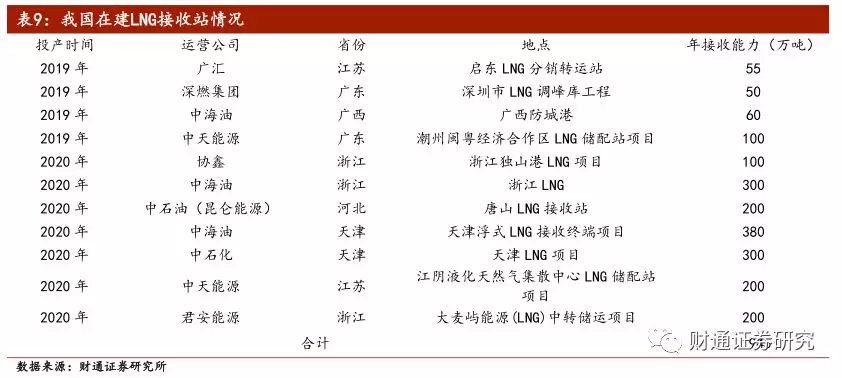

我国LNG接收站主要由三桶油所控制。当前我国LNG接收站接收能力约7300万吨/年(折合1014.7亿方/年),未来两年LNG接收能力预计将扩至9250万吨/年,增幅达26.64%,且新投建的接收站有一半受非三桶油的公司所运营。

从月度液化天然气进口数据来看,每月进口的液化天然气数据增量直线上涨,随着新LNG接收站的投建,随着我国天然气消费量不断提升,我国进口LNG量有望持续攀升。

5、 中国天然气需求:需求增速预计持续高于产量增速

我国GDP的增长与一次能源消耗量具有密切的关系,通过拟合1965-2017年GDP增速与一次能源消耗量增速,二者的相关系数为0.625,未来我国的经济预计将维持平稳增长,一次能源的消耗量预计也将持续平稳增长。

作为重要的一次能源,天然气具有清洁、环保等特点。21世纪来,我国天然气消费占一次能源的比重持续提升,目前占比为6.60%。随着我国一次能源消耗量与天然气占比量同时提升,我国天然气的消耗量预计将保持高速增长。据IEA预测,到2023年,我国天然气消费量相对于2017年将增加1290亿m³。

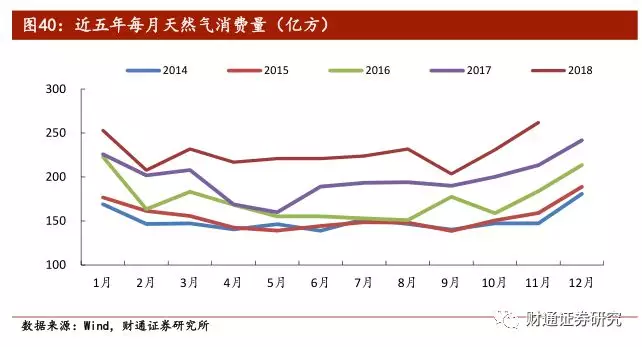

从近五年天然气月度消费量来看,天然气消费高峰主要为一季度和四季度,主要受采暖季的影响。

从各地区天然气消费量来看,2016年天然气消费量主要集中在长三角、珠三角和京津冀地区,随着北方煤改气的持续进行,未来北方地区天然气消费量有望贡献较大增量。

5.1 城镇燃气:煤改气或超预期进行,交通用气成重要增量

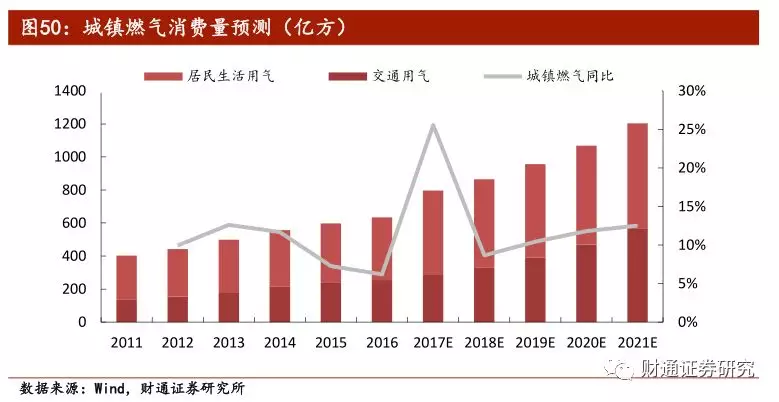

城镇燃气主要包含居民生活用气和交通用气两方面。居民生活用气包含居民日常用气和天然气供暖,其中日常用气受季节因素影响较小,天然气供暖则受季节影响;交通用气主要为天然气汽车的燃料用气。

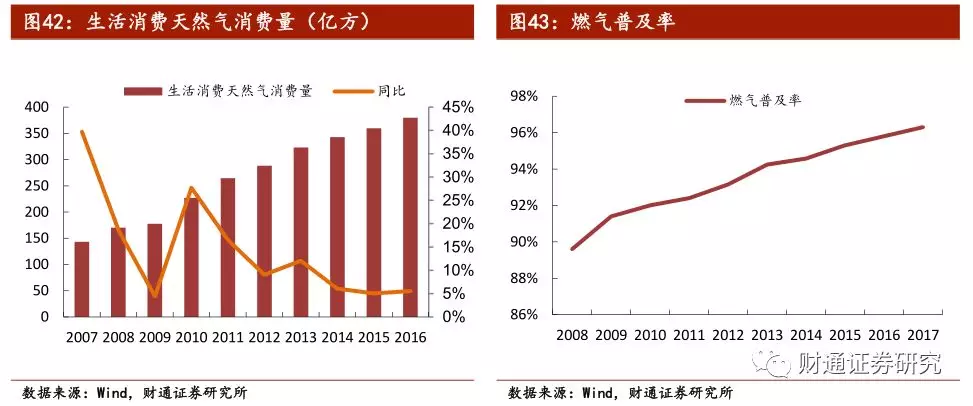

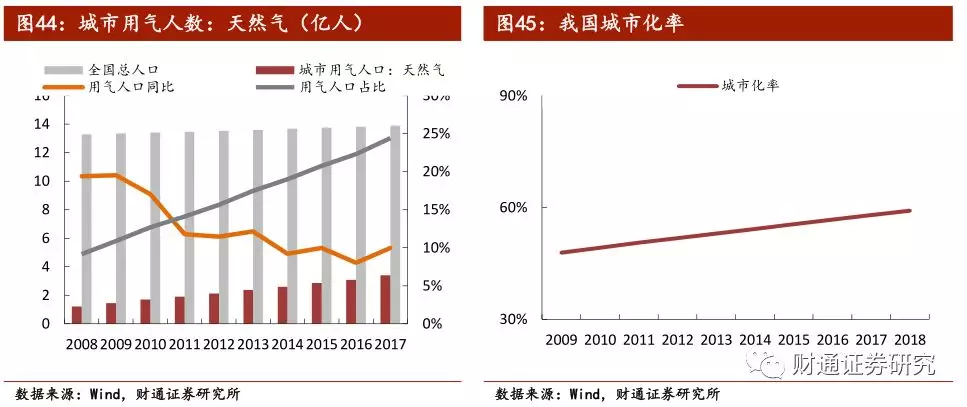

我国2016年居民生活天然气消费量为379.75亿方,同比增长5.54%,从2007-2016年CAGR达11.43%;2017年我国燃气普及率为96.3%,相较2008年提升了6.7%。未来我国居民日常用气的提升主要来自用气人数的提升:2017年我国气化人数达3.39亿,占全国总人数24.42%,2008-2017年CAGR见为12.07%,远高于总人口增速。目前我国城市化率59.15%,且以约每年1.25%的增量增加,随着城市化率的进一步提升,我国的气化人数有望保持较高速度增长,将持续给居民日常用气带来增量:预计居民日常用气量将保持每年45-50亿方的增量。

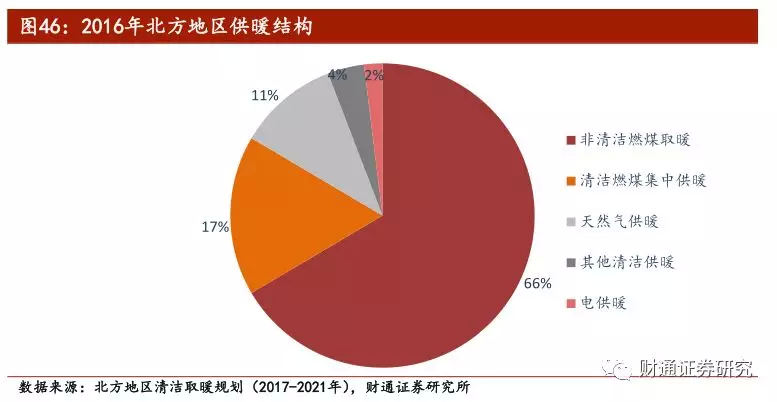

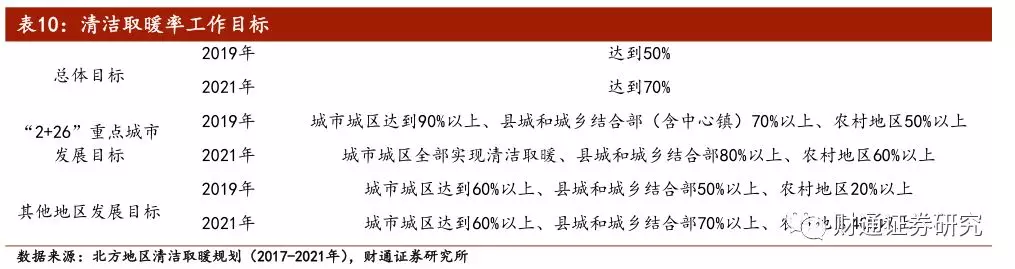

煤改气持续推进,成短期内最重要天然气增量来源。2016年我国发布《北方地区清洁取暖规划》,开始全面推行“煤改气”政策。规划所指北方地区包含北京、天津、河北、山西、山东、河南6个省及直辖市,并囊括“2+26”个重点城市。截至2016年底,六省市天然气取暖面积约14亿平方米,天然气用量185亿立方米,占六省市天然气消费量的36%;“2+26”重点城市天然气取暖面积共约12.4亿平方米,天然气用量160亿立方米,占“2+26”重点城市天然气消费量的38%。根据《规划》提出的发展目标,“2+26”城市2017-2021年累计新增天然气供暖面积18亿平方米,新增用气230亿立方米。按煤改气进度平均进行计算,每年将带来天然气消费量46亿方。

天然气供暖是以天然气为燃料,使用脱氮改造后的燃气锅炉等集中式供暖设施,或壁挂炉等分散式供暖设施,向用户供暖的方式,包括燃气热电联产、天然气分布式能源、燃气锅炉、分户式壁挂炉等,具有燃烧效率较高、基本不排放烟尘和二氧化硫的优势。

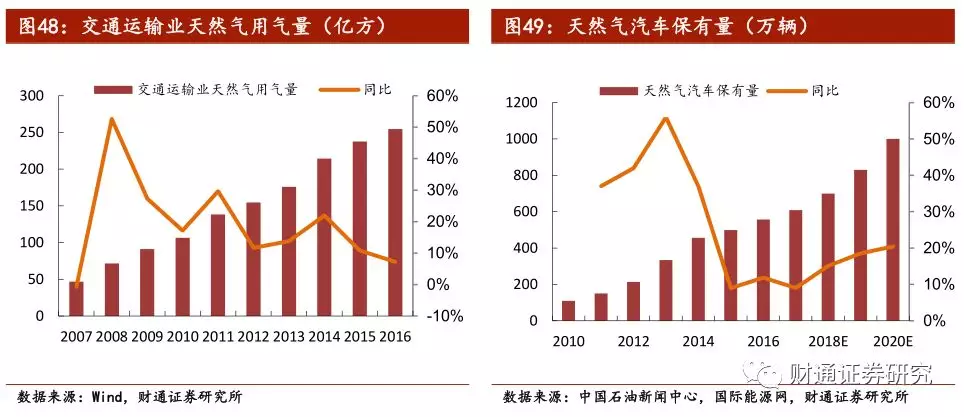

天然气汽车保有量持续增长,带动交通用气高速增长。我国是天然气汽车大国,截至2017年,我国约有天然气汽车608万辆,同比增长9.04%,根据《天然气发展十三五规划》,到2020年我国气化各类车量约1000万辆。天然气汽车保有量的快速增加将极大带动交通用气的需求:2016年我国交通运输业天然气用气量254.77亿方,同比增长7.22%,从2007-2016年CAGR达20.69,按每辆车每年用气量约4700m³计算,到2020年我国交通用气量约470亿方。

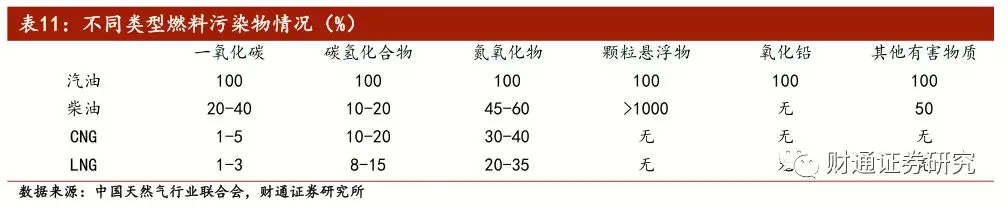

天然气汽车具有诸多优势:相对于传统的汽油车与柴油车,天然气汽车排放的一氧化碳、碳氢化合物以及氮氧化物量大大降低,颗粒悬浮物、氧化铅和其他有害物质则可实现零排放。随着国家环保政策的持续收紧,天然气汽车的前景有望进一步变好,将极大带动天然气消费量增长。

按上面的讨论,我们估计到2020年,我国城镇燃气消费量将达到约1070亿方(按该统计口径2016年消费量为634.52亿方,五年CAGR为13.94%),若按国家统计局公布的2016年城镇燃气消费量729亿方、平均每年增速13.94%计算,到2020年我国城镇燃气消费量将达到1229亿方。此外,仍考虑不同统计口径的基数、但有相同增速,我们计算的2017年消耗量为915亿方,略低于官方公布的937亿方,可能是“煤改气”进程超预期所致。

5.2 天然气发电:目前我国处于较低水平

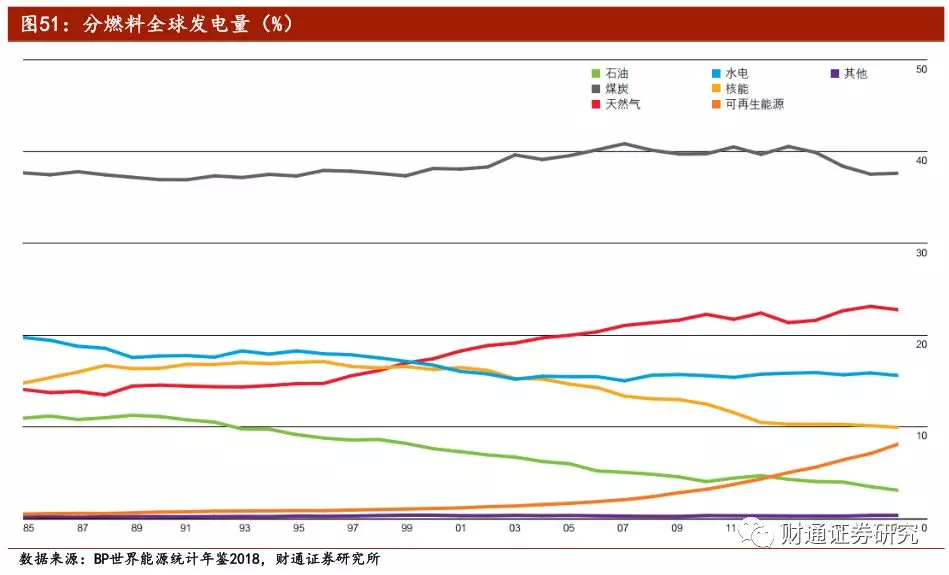

根据BP统计数据,全球分燃料发电量中,天然气发电量占比稳定提升,到2017年,全球天然气发电量占比为23.15%。

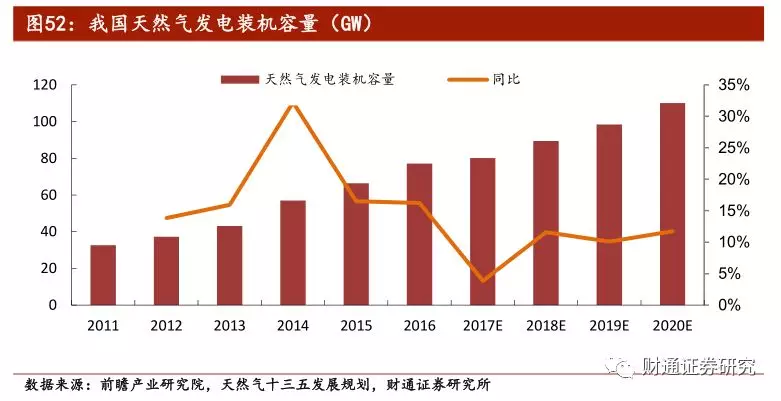

天然气发电具有更高的热效率、更好的环境效益和更好的节能减碳效益,根据《天然气发展十三五规划》,到2020年我国天然气发电装机规模达到1.1亿千瓦以上,占发电装机比例超过5%。

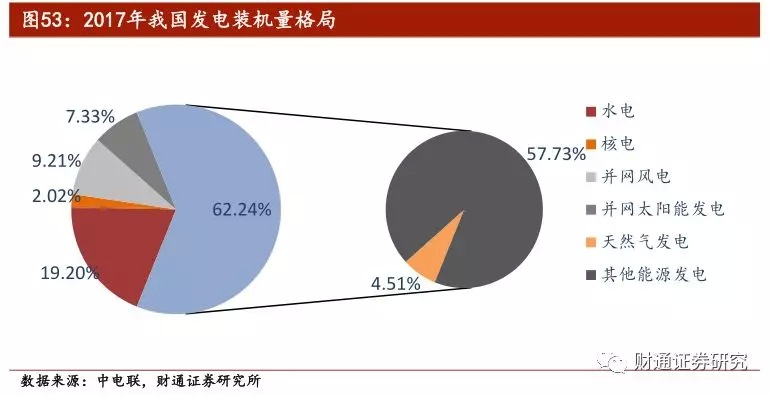

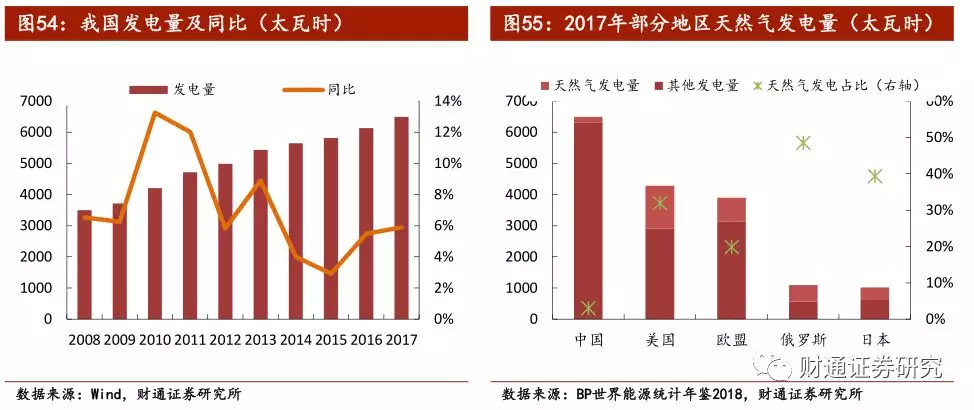

目前我国天然气发电装机量占比较小,截至2017年底,我国天然气发电装机量约8000GW,占总装机量约4.51%。2017年我国发电总量为6495.1太瓦时,其中天然气发电仅为196.2太瓦时,占比3.02%,远低于美国、欧洲、俄罗斯、日本以及世界的平均水平。随着天然气发电量提升,对天然气将有较大的需求量。

5.3 工业燃料:环保倒逼,燃煤锅炉替代带动消费增长

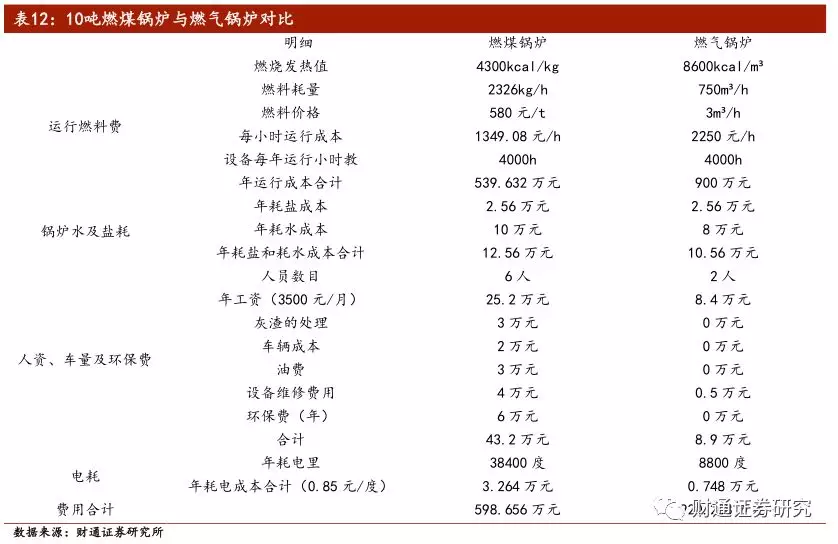

目前我国天然气作为工业燃料不具备成本优势,但受环保影响,天然气锅炉受政策倾斜:我们按下表资料对应最新的煤价和工业气价,10吨的燃气锅炉比燃煤锅炉的成本要高约54%,但燃气锅炉具有更高的热效率和更好的环境效益。根据《能源发展十三五规划》,我国将扩大城市高污染燃料禁燃区范围,加快实施“煤改气”。以京津冀及周边地区、长三角、珠三角、东北地区为重点,推进重点城市“煤改气”工程,增加用气450亿立方米,替代燃煤锅炉18.9万蒸吨。

5.4 化工用气:预计保持平稳发展

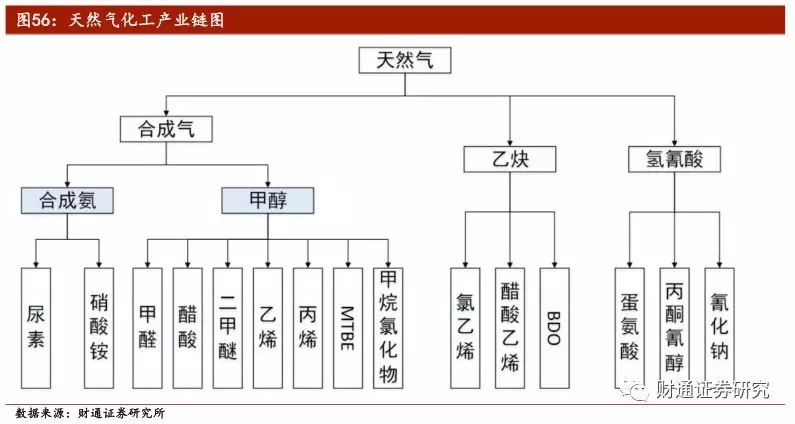

世界上有约50个国家发展了天然气化工。以天然气为原料的化工产品主要包括合成氨、甲醇、乙炔、天然气的直接衍生物等,其中合成氨和甲醇最为重要,全世界超过84%的氨和90%的甲醇都是以天然气为原料生产的。

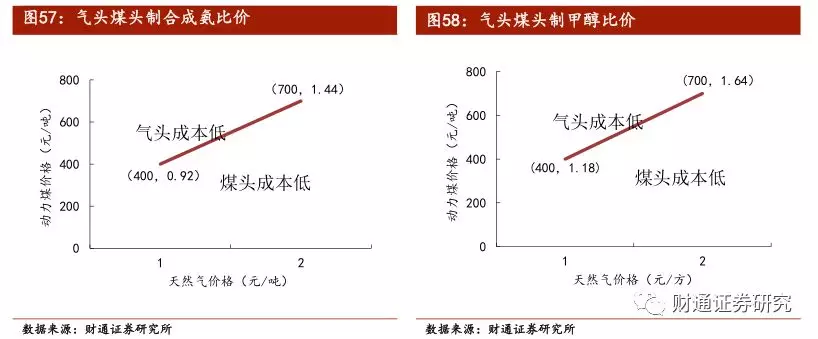

合成氨和甲醇的生产都有煤头和气头生产线,目前我国合成氨和甲醇的生产主要都是煤头的生产线。目前我国天然气制合成氨和甲醇并不具备成本优势:按合成氨对煤/天然气吨消耗为1.5t/870m³,加工成本950/750元计算,当煤价在700元/吨时,天然气单价低于1.44元才具有成本优势;按甲醇对煤/天然气吨消耗为1.6t/1050m³,加工成本1000/400元计算,当煤单价在700元时,天然气价格低于1.64元/m³才更便宜。目前动力煤(山西优混 Q:5500)价格为586元/t,华东地区工业用管道气要约3元/m³,煤制合成氨/甲醇更加便宜。将来若天然气价格下降,则天然气化工仍具有广阔的发展空间。

6、 推荐标的

6.1 中国燃气(0384.HK)

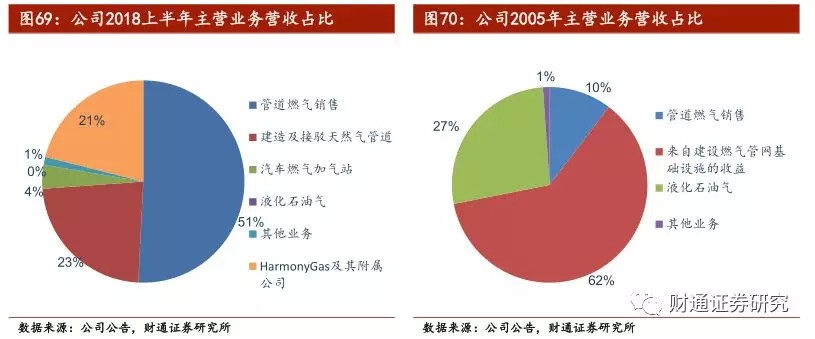

6.1.1 天然气销售:攻城掠地,管道燃气项目持续扩张

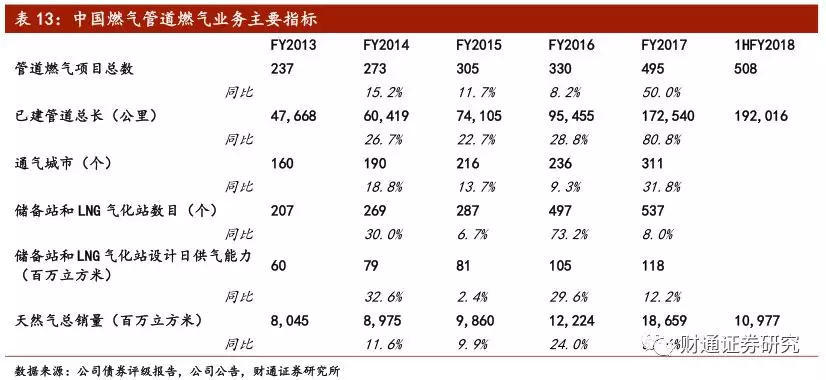

城市燃气经营具有区域垄断性,公司通过招投标取得城市管道燃气特许经营权的方式来经营全国各个城市管道燃气的销售,根据公司债券评级报告,特许经营权期限一般在30年左右。截至2018年9月底,公司在26个省(包括自治区和直辖市)拥有管道燃气专营权的管道燃气项目已增加至508个(包含147个县、区级的乡镇气代煤项目),其中2013-2017财年管道燃气项目数年均复合增速超过20%。此外,近年来公司已建管道公里数、通气城市数目、储备站和LNG气化站数目及供气能力都呈现出较为快速的增长,为天然气销量增长提供有力支撑。

6.1.2 接驳费:渗透率仍有较大进步空间,存量居民新接驳占比高

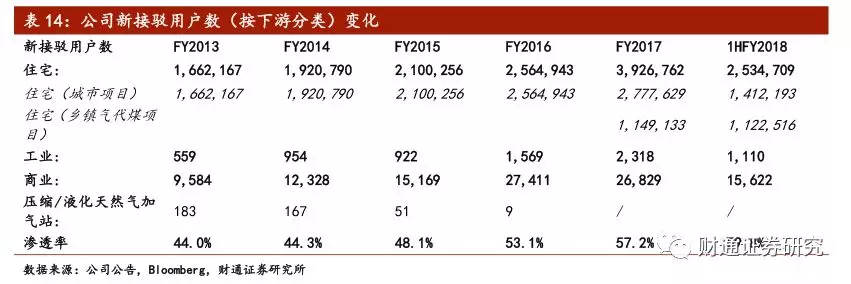

燃气接驳:乡镇项目新接驳强劲增长,整体接驳率仍有较大进步空间。公司铺设城市燃气管网后,为下游工商业用户及居民用户安装燃气终端,并一次性收取接驳费。截至1HFY2018,公司新接驳居民用户数253万户(+18.3%),其中城市项目141万户(-1.7%),乡镇煤改气项目112万户(+59.1%)。从渗透率看,城市燃气项目的接驳率已高达59.8%,但对比发达国家成熟市场平均80%的接驳率,仍有较大进步空间,未来该业务盈利有望继续增长。此外,公司新接驳工业和商业用户分别为1110和15622户,同比分别增长0.1%和16.1%。

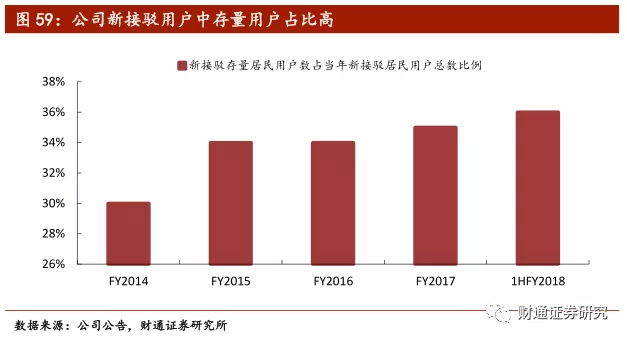

公司新接驳用户中存量用户占比高达36%,有望缓解地产增速下行的风险。居民接驳分为两部分:一部分是接入新建住宅,另一部分就是对接老旧住房内原先不用燃气的居民。除了乡镇燃气新接驳的强劲增长,公司致力于优化推进存量居民用户的新接驳策略。截至1HFY2018,公司存量居民新接驳用户比例达到了36%,若未来地产行业增速有所放缓,存量用户占比高则有望缓解公司接驳业务所受影响。

6.1.3 增值业务:兼具高附加值和高增长的蓝海市场

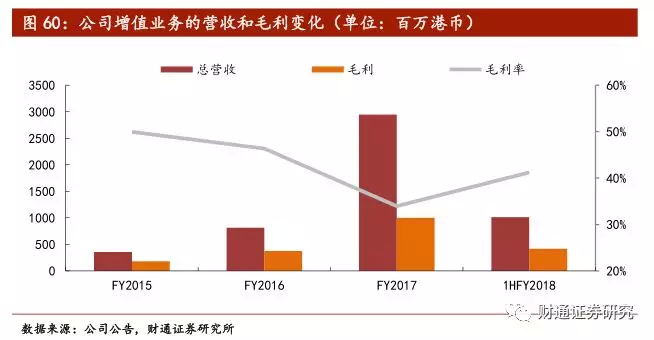

公司从单一燃气产品服务商向综合能源服务及客户优质服务提供商转型。根据18财年中期报告,目前公司已为超过3200万家庭和工商业用户提供天然气及液化石油气服务。为了挖掘大量客户的潜在附加值,公司从单一燃气产品服务商向综合能源服务及客户优质服务提供商转型。增值业务包括推广燃气器具、燃气综合保险代理、维修改造、波纹管和报警器销售等增值服务。截至1HFY2018,公司增值业务实现营收10.1亿港币(+45.0%),毛利4.2亿港币(+18.9%),毛利率高达41%以上。面对庞大的国内蓝海市场,公司增值业务有望成为利润的重要组成部分。

6.2 新奥能源(2688.HK)

6.2.1 天然气销量持续高速增长

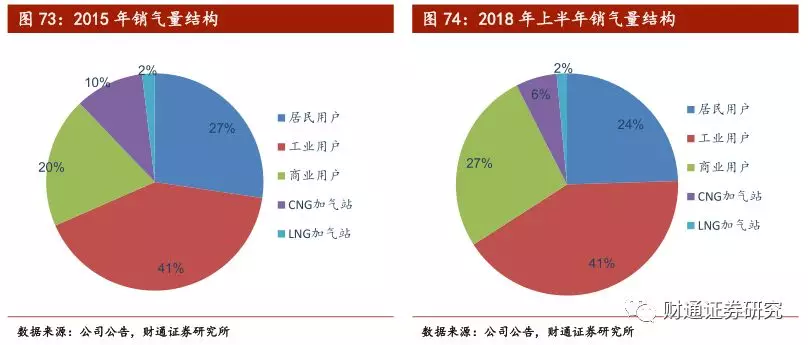

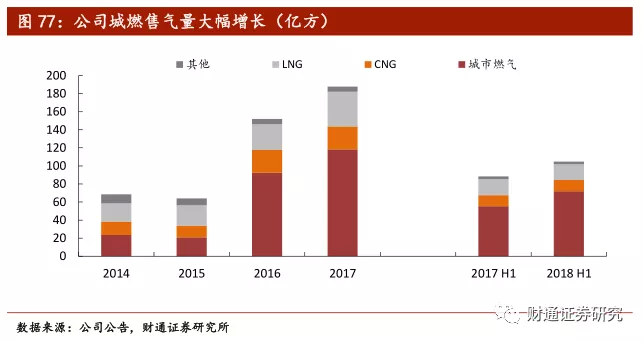

新奥能源是国内规模最大的清洁能源分销商之一,主要从事城市管道天然气、车用燃气(CNG和LPG)等的分销和非管输能源的配送业务。截至2018年中,公司在17个省市合计运营178个项目,有天然气管道长度4.2万公里,天然气储气站数目176个。

公司燃气销售量维持高速增长的态势,2017年总销气量达196.16亿立方米,同比增长36.9%,2018年上半年销气量110.62亿立方米,同比增长20.4%。

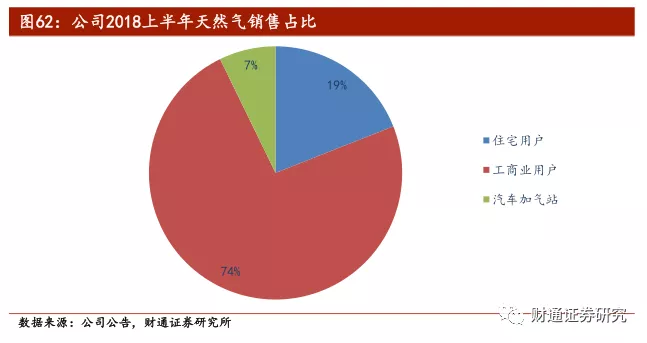

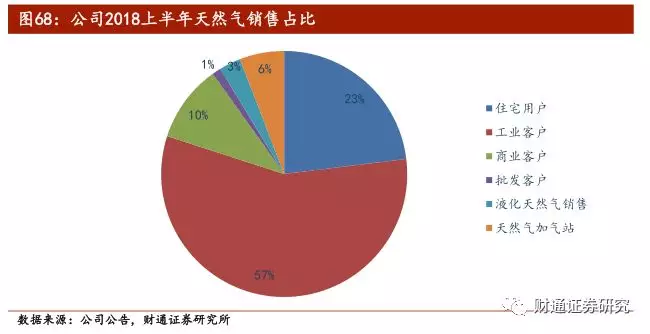

从天然气销售占比看,公司天然气主要销向为工商业用户,2018年上半年公司近3/4的天然气销售给工商业用户。

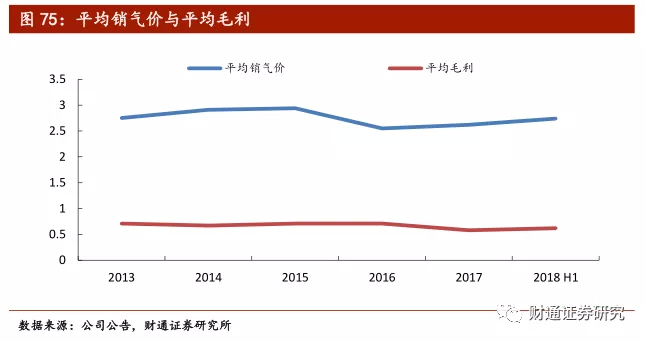

6.2.2 管道天然气毛利率稳中略降,燃气接驳业务毛利率稳定增长

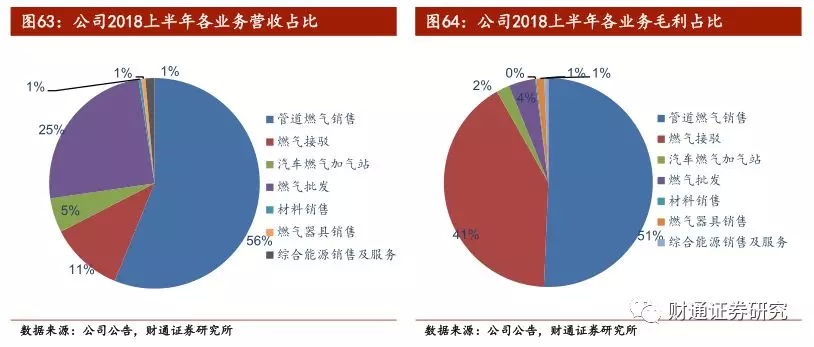

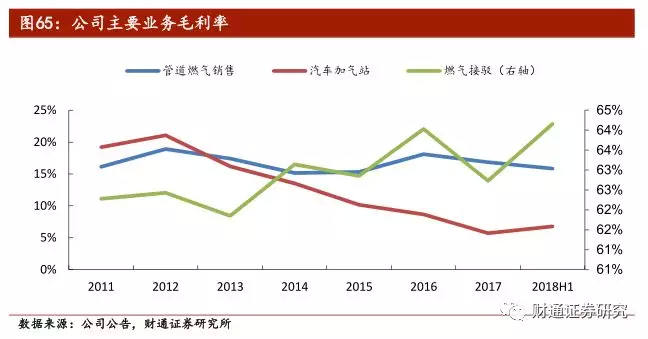

2018上半年公司管道天然气销售收入占比56%,毛利占比为51%,毛利率15.86%;燃气接驳业务营收占比11%,毛利占比41%,毛利率64.16%。随着天然气由紧平衡转变为“气荒不再”,预计管道天然气业务毛利率可能略有降低;而随着中国天然气的对外依存度的持续提升,预计公司的燃气接驳业务将持续维持较高的毛利率。

6.3 中裕燃气(3633.HK)

6.3.1 天然气销量稳定增长,单位售价上涨

中裕燃气是一家从事发展、建设及经营天然气及煤层气项目之业务的公司,公司自成立以来通过不断扩张和集团化并购来完成全国布局的目标,截至2018年中,其业务覆盖全国近三分之一的省市,并已建成管道管网长度1.3万公里。

公司天然气销量稳定增长,2017年天然气销量为13.27亿方,同比增长34.64%,2018年上半年天然气销量为7.27亿方,同比增长13.9%。

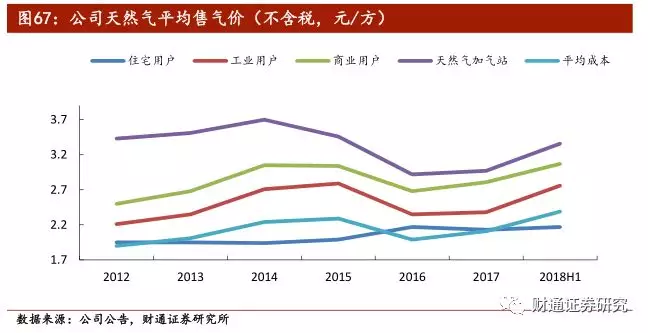

2018年上半年公司平均天然气平均成本2.39元/方(不含税),其售卖的工业用气和商业用气的单位毛利为-0.22、0.37、0.68元/方。公司2018年上半年所销售的天然气中,工业用气与商业用气合计占比67%,工商业用气具有比较高的单位毛利,且需求较为稳定,将是公司稳定的收入来源。

6.3.2 多元化协同发展,业务版图不断完善

公司在业务上不断向上下游延伸,并多元化协同推进:目前公司的业务由刚成立时单纯的城市燃气业务扩展到涵盖燃气管道建设及连接、销售燃气、经营压缩天然气或液化天然气和汽车加气站及其增值服务。未来随着清洁能源行业和区域覆盖的不断扩大,公司完善的业务布局将为公司的稳定发展保驾护航。

6.4 华润燃气(1193.HK)

6.4.1 销气量持续增长,收入结构不断优化

华润燃气是一家全国性的城市燃气公司,项目覆盖22个省73个地级市,截止2018年上半年共接驳用户3252万户,管网长度达15.2万公里。

公司燃气销售量维持高速增长的态势,2017年总销气量达196.7亿立方米,同比增长20.9%,2018年上半年销气量123.8亿立方米,同比增长22.9%,预计2018年全年可维持20%以上的增速。居民用户渗透率在2018年提升至49%,未来上升的空间依然很大,居民用户的用气量在未来几年也可以保持稳步提升。

居民平均接驳费在在过去三年连续下滑后,今年上半年再次回升至3200元的水平,预计接驳收入会保持较平稳的水平,但接驳收入占比不断下降,今年上半年已经下降至14%,未来还会继续下降,未来接驳费下调或者取消对公司业绩的负面影响将逐渐减弱。

公司客户销气量结构也在发生改善,工商业客户销气量占比在2018年上半年已经提升至68%,工商业客户的毛利水平更高,同时还可以在气源价格大幅上涨时及时顺价,保证公司的毛利。

6.4.2 气荒不再,毛差将回归正常水平

公司售气毛差在2013-2016年都保持在0.7元/立方米附近,2017年四季度和2018年一季度由于气荒造成气源价格大幅上升,毛差在2017年和2018年上半年分别下降至0.58元/立方米和0.62元/立方米。今年四季度由于三桶油对供暖季的燃气供给进行了充分的安排,并未出现气荒现象,公司也提前与下游工商业客户进行了顺价的工作,因此预计下半年的毛差水平将回归较为正常的水平。

6.5 昆仑能源(135.HK)

6.5.1 天然气管输业务量升价跌

昆仑能源是一家主要从事城市燃气、天然气管道运输、液化天然气加工与储运的大型企业,控股股东为中国石油天然气集团公司。

2018年上半年公司天然气管道输气量为262.7亿立方米,同比增加30%,然而管输业务收入却大幅缩水,同比下滑18.6%至50.4亿元人民币,税前利润同比下降37.5%至27.8亿元人民币。下滑的主要原因是2017年8月发改委发布《关于核定天然气跨省管道运输价格的通知》,要求将管输价格下调,目前管输业务的收益率已经达到合适的水平,预计未来两三年不会再有大的调整,陕京四线在2017年11月投入运营,总设计能力250亿立方米,一期能力150亿立方米,目前仍在负荷率爬坡的过程中,因此输气量还有较大的增长空间。

6.5.2 城燃及LNG业务成新的增长引擎

公司2018年上半年天然气总销售量同比增长19%至104.7亿立方米,主要增长来自于城市燃气售气量的增长,城市燃气售气量同比大幅增长30%至71.9亿立方米,在总售气量中占比提升6个百分点至69%。天然气销售贡献税前利润同比增长126%至23.3亿元,在总税前利润占比提升至31%,未来随着城燃售气量的持续增长,公司业绩也可以有一个稳定增长的趋势。

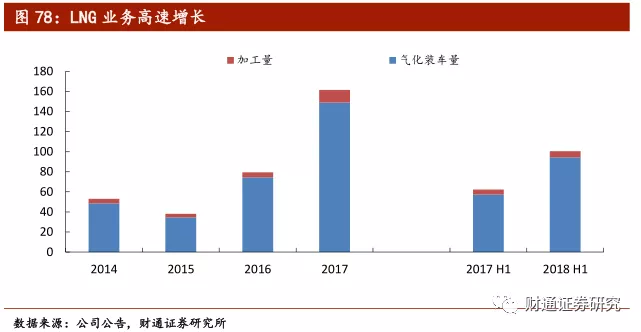

LNG加工与储运业务也成为公司增长的重要引擎,2018年上半年LNG加工及储运销售量同比大幅增加61%至100.6亿立方米,其中气化装车量同比增加65%至94.4亿立方米。LNG业务对税前利润的贡献更是大幅增长179%至17.3亿元,在总税前利润中占比提高至23%,城燃和LNG业务的增长抵消了管输业务下滑对公司业绩的影响,公司业务发展由主要依赖管输转变为管输、城燃、LNG三驾马车。

6.5.3 LNG接收站是最优质的资产

公司目前有三个LNG接收站,处理能力总计1900万吨/年,2018年上半年负荷率已达70%,由于接收站处理能力在近两年供不应求,且新接收站建设周期较长,因此负荷率仍将继续提升,公司已经在现有的接收站基础上扩容,京唐接收站和江苏接收站的扩建预计将在2020-2021年投产,公司LNG业务增长空间进一步得到提升。

6.6 亚美能源(2686.HK)

6.6.1 地理位置优越,经营经验丰富

亚美能源控股有限公司是一家在中国煤层气勘探开发领域处于领先地位的国际能源公司,亚美能源的主要运营资产潘庄及马必区块位于沁水盆地西南部,其煤层气探明地质储量居中国各盆地之首。

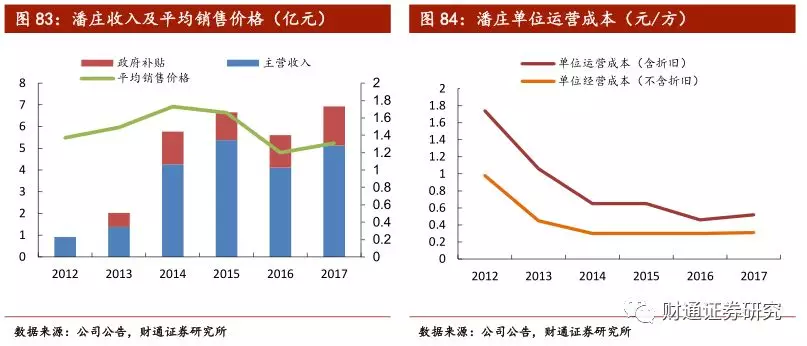

潘庄区块于2011年11月获批,2013年进入商业开发阶段大量钻井,投产井井数逐年提升,截止2018年三季度,潘庄区块共有189口井投产,产量也跟随井数增长,平均日产气量187万立方米,同比增长20.2%,在收入增长的同时,潘庄的单位经营成本也在不断下降,公司在潘庄区块的多年经营积累了丰富的煤层气项目管理经验。

国家发改委于今年10月8日正式批复马必区块南区煤层气开发方案,该方案建设规模10亿立方米/年,建设期4年,动用煤层气储量196亿立方米,施工煤层气开发井1341口,其中完成试采井58口,新建开发井1283口,总投资为46.4亿元人民币。

马必板块获批后,公司将从2019年开始加快马必板块的商业性开发进程。我们认为公司于之前潘庄的成功经验将帮助公司顺利推进马必板块的开发,未来五年马必板块都是公司增长的主要动力。

6.6.2 新天然气入主,山西煤层气潜力巨大

8月24日,A股上市公司新天然气(603393.SH)以25亿元代价收购亚美能源50.5%股权,新天然气是新疆地区最大的民营综合燃气运营商,此次收购正是看到了马必区块的增长潜力,我们认为新的大股东入主将更有动力释放业绩,同时燃气运营商的角色也可能在未来为公司的发展提供帮助。

山西省是中国煤层气资源富集程度最高、开发潜力最大的省份之一。今年1-11月累计煤层气产量46.9亿立方米,占全国产量的70.7%,同比增长10.0%。据统计,中国埋深2000米以浅的煤层气地质资源量约30亿立方米,山西省境内煤层气资源量约8.31万亿立方米,约占全国的28%,但其产能占全国的96%。公司在马必板块开拓的同时,还可能在山西煤层气这一广阔的领域中发现新的机会。

6.7 IDG能源投资(650.HK)

6.7.1 深度挖掘LNG产业链投资机会

公司是一家专注于一级市场能源行业投资的企业,2016年7月,公司借壳上市登陆香港市场。

公司最初的投资集中于上游油田项目。宏博矿业是公司全资收购从事勘探开发生产和销售原油的营运公司,2018年上半财年原油销量18.9万桶,总收入1.09亿港元,宏博矿业是公司项目中唯一并表的项目。

Stonehold是一个位于美国德克萨斯州鹰滩盆地的页岩油区块项目,2018年上半年产量61.3万桶油当量,取得收入2600万美元,由于当地法规要求,公司对于这一项目的投资模式为明债实股,表面上是公司提供予Stonehold定期贷款,固定年利率8%,而实际上项目每年的利润将以未分配利润的形式留在项目中,在Stonehold出售后,公司可以获得出售款项的92.5%。

公司看到了国内天然气行业的发展机遇,从2017年下半年起将目光锁定在LNG产业链。九丰是国内首家运营LNG接收站的民营企业,设计产能200万吨/年,目前使用产能仅100万吨/年,未来还有广阔增长的空间,九丰已经提交A股上市申请,完成上市后将对公司的价值提升明显。

公司还投资了两座位于北美的LNG出口站,LNGL项目已获得所有相关审批,设计出口产能800万吨/年,已签署销售长协200万吨/年,是确定性和可行性最高的美国新建LNG出口站项目之一。GNL Quebec是加拿大处于开发阶段项目中最大规模LNG出口站之一。

公司还与富士康合作,建立准时达物流,主要从事国内的LNG储罐物流,LNG储罐物流有着每年2000万吨的市场,目前市场没有龙头企业,公司希望可以整合槽车市场,同时将槽车运输转变为集装箱运输,跳过LNG接收站这个环节实现海陆联运。

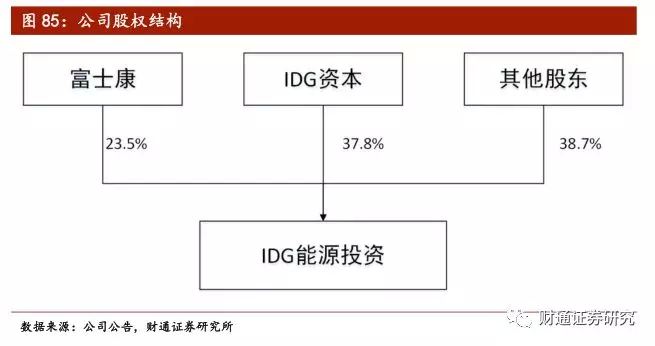

6.7.2 背靠大股东,资源扩张更加便利

公司控股股东为IDG资本,IDG资本是中国最早的风险投资人,所投企业超过750多家,并已扶植超过170家中国企业在美国、欧洲、香港及境内A股成功上市或实现高额回报并购退出,累计管理超过20支美元及人民币基金,累计管理资产总额约200亿美元,全面覆盖TMT、大健康、文化创意、消费升级、高端制造、能源等行业和领域。

IDG资本将能源类投资完全放置于上市公司实体中,公司将受益于整体投资平台的协同作用,IDG资本良好的声誉也将对公司未来获取项目提供便利。

2018年1月,公司向富士康定向增发融资14.85亿港元,富士康成为公司第二大股东。富士康入股带来了多重战略意义:1.帮助锁定国内下游LNG终端市场战略客户,富士康本身也是大型的终端能源用户;2.借助富士康的影响力,获得北美当地政府的积极支持以及争取北美项目的税收减免优惠;3.借力富士康的能源物流业务,在能源贸易领域创造业务协同和支持。

(编辑:许然)

扫码下载智通APP

扫码下载智通APP