倒在金融危机脚下的对冲基金们 是时候翻身了

作者:

智通财经 洪超彦

2016-08-26 17:24:11

对冲基金有一个与其他投资形式相类似的特点:业绩出众的基金一段时间后就会表现不佳,表现不好的基金一段时间后却突飞猛进。换句话说,过去的业绩并不代表未来的收益。

当Citadel,一个总部位于芝加哥的对冲基金,由于全球金融危机损失惨重的时候,美国全国广播公司财经频道(CNBC)毒舌形容道,该公司老板格里芬(Ken Griffin)只能坐在公司门口的面包车里静候它的灭亡。而在去年,格里芬却因为成就突出而从CNBC获得了“King Ken”的美称。

这种意外的大起大落颇具戏剧性,但事实上这是可以被预见的。分析公司Novus在对数据提供商Hedge Fund Research的数据做出了详细研究后指出,对冲基金有一个与其他投资形式相类似的特点:业绩出众的基金一段时间后就会表现不佳,表现不好的基金一段时间后却突飞猛进。换句话说,过去的业绩并不代表未来的收益。

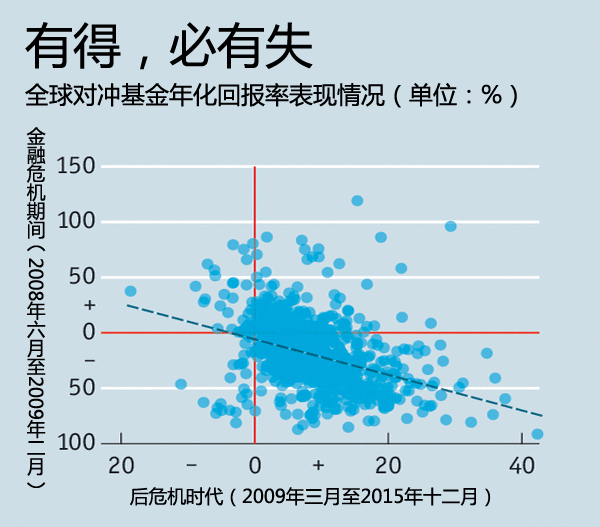

此次研究将数据按两个时期进行筛选:从2008年6月1日至2009年2月28日,当时的股票和信贷市场正面临崩溃;以及从2009年3月1日至2015年底。这些被研究的对冲基金以匿名方式呈现,但它们显示出了许多与Citadel一样的问题。

在金融危机中损失91%市值的基金,随后的年增长达到了42%。相反,93个在金融危机中表现排名前10%的基金,仅有三个仍保持良好表现。也许他们确实保持着当年的高超水平,但也有可能他们只是运气好。

当然这项研究并不完美。该数据库包含了928家目前仍然存在的对冲基金公司,但其余对公司很有可能已经关门大吉。此外,研究还显示,不少基金在这两个时期均表现不佳,这并不符合对冲基金在牛市优化回报,在熊市减少损失的规律。

市场预计,今年会是自金融危机爆发以来,投资者第一次从对冲基金中获利比投资金额多,上面的研究或许可以对此做出解释。(信息支持:比特港)

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

对冲基金杠杆引发担忧 FSOC将采取相应措施

2016-04-19 18:13

洪超彦

全球对冲基金数量激增 对冲大鳄称全球噩梦开始

2016-05-03 17:20

文文

不满对冲基金业绩 中投考虑大幅削减投资

2016-05-12 11:39

范晶晶

火到不行的对冲基金今年怎么了?

2016-08-08 13:54

范晶晶

扫码下载智通APP

扫码下载智通APP