国际数据回暖,亚马逊(AMZN.US)18Q4业绩超预期

本文来自微信公众号“杨仁文研究笔记”,作者黄可心。

事件:

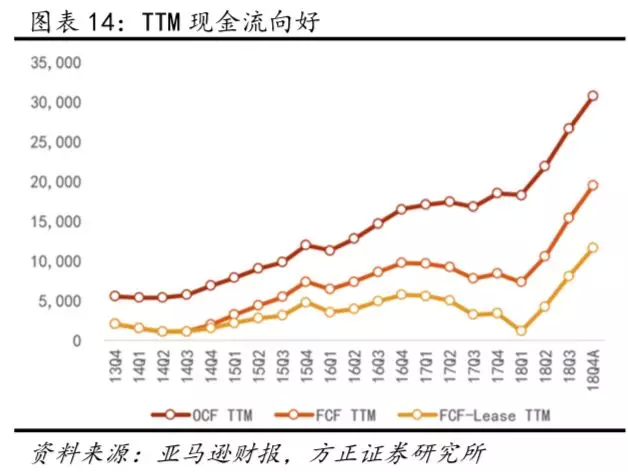

公司于1月31日盘后发布2018Q4财报。营业现金流(OCF)TTM达$307亿,YoY +67%;自由现金流(FCF)TTM为$194亿,YoY +132%。18Q4单季度营收$724亿,YoY +20%,扣除8亿外汇影响后YoY +21%;营业利润$38亿,YoY +78%;净利润$30亿,YoY +63%;稀释后EPS为$6.04。

点评:

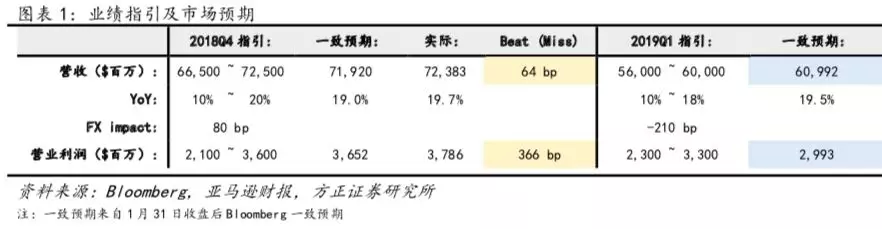

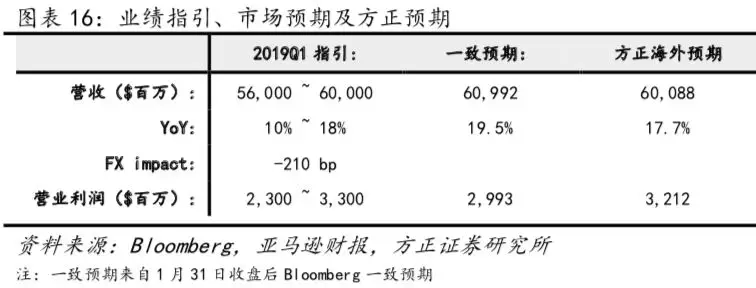

1.18Q4营收/利润均超预期,但指引较低或使市场担忧,短期内可能出现波动。公司18Q4在营收和利润两端都超出市场预期,但19Q1指引中,营收中位数为$580亿,低于市场一致预期的$609.9亿;营业利润中位数$28亿,低于市场一致预期的$29.9亿。因此短期内可能造成股价波动,但长期基本面良好。

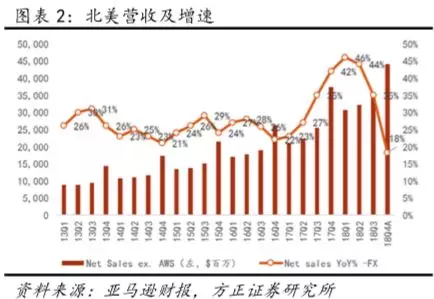

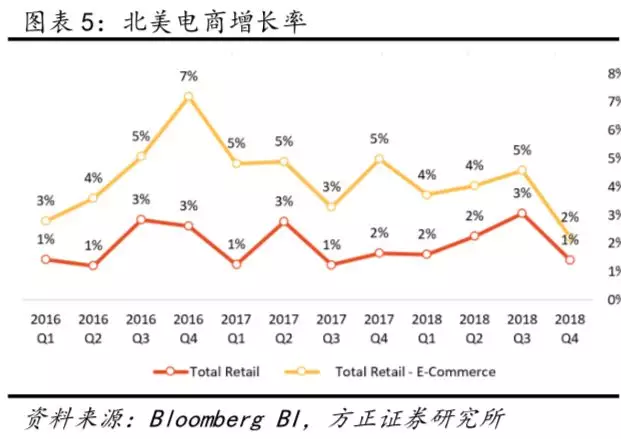

2.北美消费季增速放缓,国际数据回暖。亚马逊61%的营收来自北美,尽管北美Q4为传统假期消费季,但公司在北美的营收增速放缓至18%,为5年新低。国际营收出现回暖,但印度电商新政仍将带来不确定性。

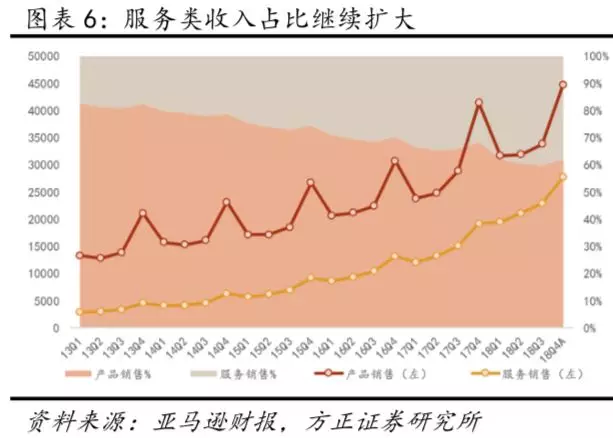

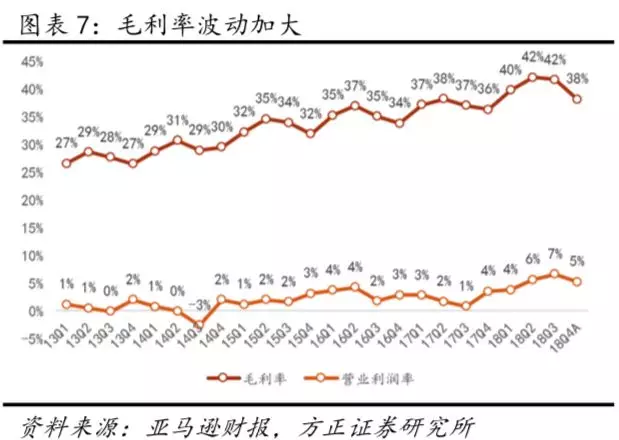

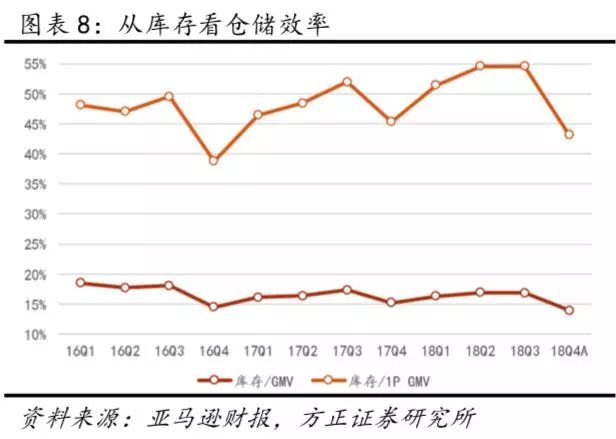

3.服务类收入占比再提高,毛利率波动性加大。由于四季度是传统购物季,公司往往加大促销,降低免运费门槛,导致毛利率为周期性波谷。本季度毛利率38.1%,低于前值 3.6个百分点,侧面反映出营收增长的压力。另一方面,运输费用上涨亦拖累其业务扩张。从仓储物流效率看,仓储效率保持提高,但由于油价、人工等费用上升,运输效率仍在下降。

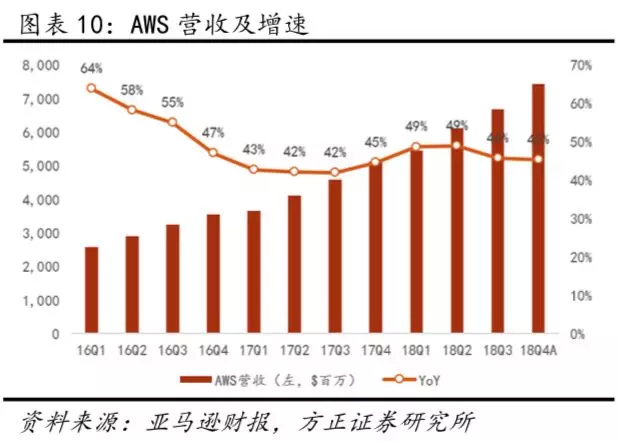

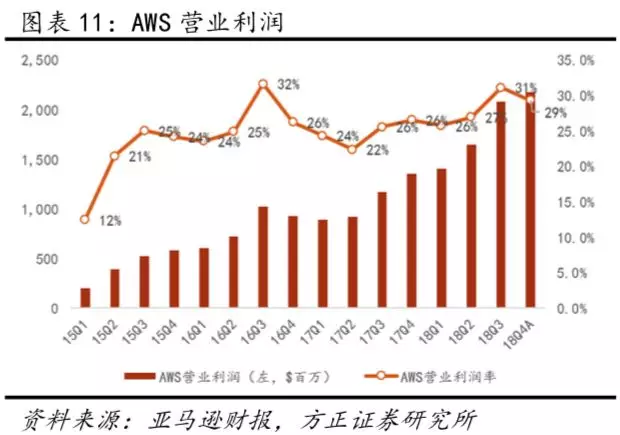

4.云计算仍保持较高增长。受益于云计算市场需求的持续扩大,AWS保持了45.3%的同比增长,绝对增量达到$23亿。我们认为四季度AWS的营业利润率下降主要由于推广费用的增加以及人员的扩充导致,在合理范围内。

5.围绕Prime,推出服务,以PGC视频和音乐吸引Prime Video和Prime Music会员,从而转化Prime付费会员。亚马逊工作室中多部原创剧在金球奖有所斩获,《了不起的麦瑟尔夫人》等获得了十项金球奖提名,3项奥斯卡提名,在全球吸引了众多会员订阅。

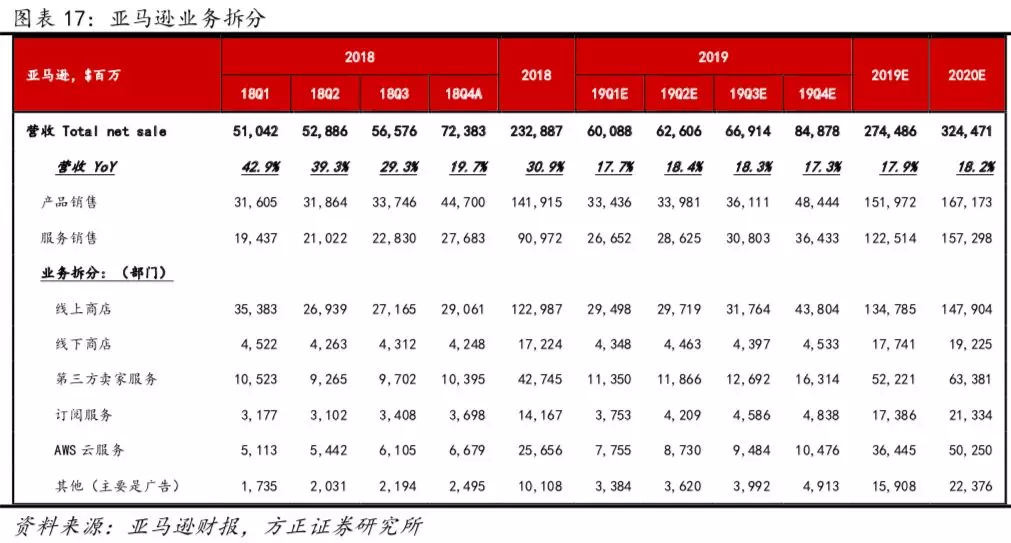

6.盈利预测:我们预计公司19/20年营收$2744亿/$3244亿,营业利润$179亿/$258亿,净利润$149亿/$223亿,稀释EPS分别为$29.88/44.55,对应PE分别为57.5x/38.6x,首次给予“推荐”评级。并因较低的市场指引,业绩有望超出预期。

风险提示:传统电商渗透率不达预期的风险;传统电商行业面临更剧烈竞争的风险;无法持续创新或新品于市场接受率较低;云计算增长不达预期;广告等新业务增长不达预期等风险。

事件:公司于1月31日盘后发布2018Q4财报。

1) 现金流:

营业现金流(OCF)TTM为$307亿,YoY +67%;自由现金流(FCF)TTM为$194亿,YoY +132%。

2)营收和利润:

18Q4单季度营收$724亿,YoY +20%,扣除8.01亿外汇影响后YoY +21%;营业利润$38亿,YoY +78%;净利润$30亿,YoY +63%;稀释后EPS$6.04。

18全年营收$2329亿,YoY +31%,扣除13亿外汇正收益后YoY +30%;营业利润$124亿,YoY +202%;净利润$101亿,YoY +232%;稀释后EPS$20.14。

3)19Q1预期:

营收$560亿~$600亿,YoY + 10%~18%,外汇影响210bp。

营业利润$23亿~33亿,YoY + 19%~71%。

点评:

1 18Q4营收/利润均超预期,但较低的19Q1指引或使市场担忧,短期波性动加大

公司18Q4在营收和利润两端超出市场预期,但19Q1指引中,营收中位数为$580亿,低于市场一致预期的$609.9亿;营业利润中位数$28亿,低于市场一致预期的$29.9亿。

营收是重点,北美消费季增速放缓,国际数据回暖。亚马逊61%的营收来自北美,尽管北美Q4为传统假期消费季,亚马逊北美的营收增速放缓至18%,为近5年新低。

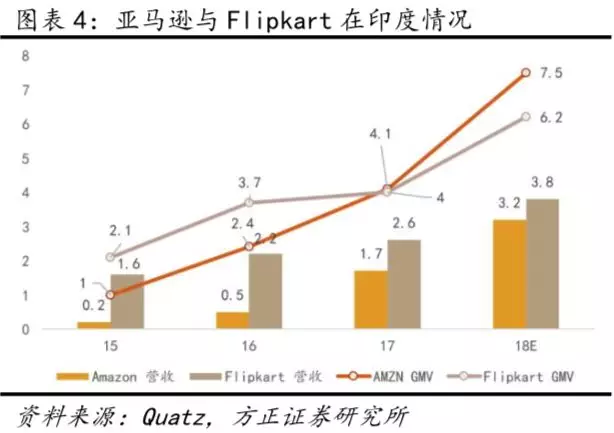

国际方面,较为稳定,印度/英国市场将是重点。除美国外,亚马逊在德、英、日等市场较为成熟,但增速不快。印度由于人口和互联网红利,有望成为高速增长的驱动力。印度经济发展迅猛,但新电商法仍有不确定性。近10年来,印度的GDP总量由2007年的1.2万亿美元增长到2017年的2.5万亿美元,据世界银行预测,未来10年印度GDP年增速将保持在6-8%。谷歌和BCG在2018年2月的一项研究指出,印度互联网用户从2013年的2.39亿增长到2017年的4.3亿,智能手机用户从2013年的6800万增长到2018年的3.37亿。印度电商市场由沃尔玛控股的Flipkart与亚马逊在印度形成双寡头格局。2019年已经实行的新电商法中规定:1) 印度对电商征税,并且要求所有网络零售商要提交所有交易信息。2)印度要求提供送货服务的跨境电商在印度企业监管局注册,提供网络购物服务制造基地。另外,印度在18年修改的电商法中不允许电商独家销售产品、不允许电商销售他们所拥有股份的公司产品。因此,包括Echo、Kindle在内的商品,须在亚马逊网站下架。

2 服务类收入占比再提高,但毛利率波动性加大

我们认为亚马逊毛利率持续增长的趋势将会放缓,不确定性有所增加。亚马逊在2009年前后加大服务类产品推广后,服务类收入持续增大,因此,毛利率自13Q1的27%提升到本季度的38%。由于四季度是传统购物季,公司往往加大促销,降低免运费门槛,导致毛利率周期性变化。本季度毛利率较为低于预期,波动性加大,侧面反映出营收增长的压力。

运输费用上涨可能拖累其业务扩张。我们用每单位GMV所需库存和运输费用来衡量亚马逊的仓储物流效率。其中,仓储效率保持提高,但由于油价、人工等费用上升,运输效率仍在下降。

3 云计算保持较高增长,但利润率有所下降

云计算仍然是本季度的亮点。受益于云计算市场需求的持续扩大,亚马逊AWS保持了45.3%的同比增长,绝对增量达到$23亿,超过第二名一倍以上。在18Q4举办的AWS re:Invent活动中,亚马逊发布了2款独有的AI芯片,以及多项服务(具体请参考我们的相关报告),加强了亚马逊在IaaS + PaaS领域的领先地位。我们认为四季度AWS的营业利润波动主要由于推广费用增加以及人员的扩充,在合理范围内。关于增速,AWS仍然面临着如何保持40%+增长的困扰。为了保持增长,目前方向有三:1.在PaaS层通过AI和IoT新的场景引入,使原有用户增加模块,提高收入;2.在IaaS层开发新的计算类型,从虚拟instance到容器,再到无服务器,以及Azure和AWS在量子计算等前沿领域的布局未来,从而提高计算需求;3.多云和混合云的趋势正在逐步明确。目前AWS通过和VMware的合作,从全部公有云,逐渐开发混合云。

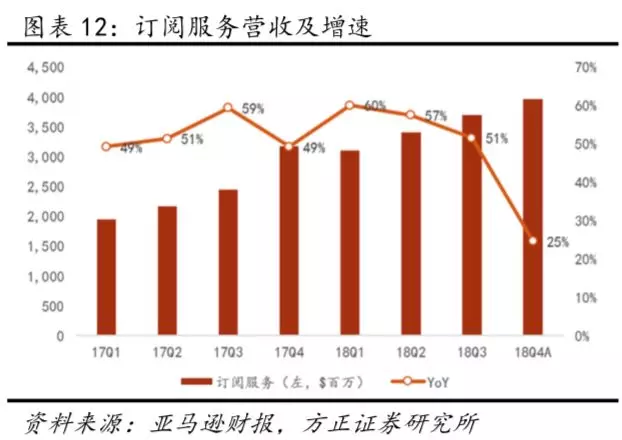

4 订阅和广告增速趋于合理,长期仍较为乐观

亚马逊围绕Prime,推出相关服务,以PGC视频和音乐吸引Prime Video和Prime Music会员,从而转化Prime付费会员。亚马逊工作室中多部原创剧在金球奖有所斩获,《了不起的麦瑟尔夫人》等获得了十项金球奖提名,3项奥斯卡提名,吸引了众多会员订阅。

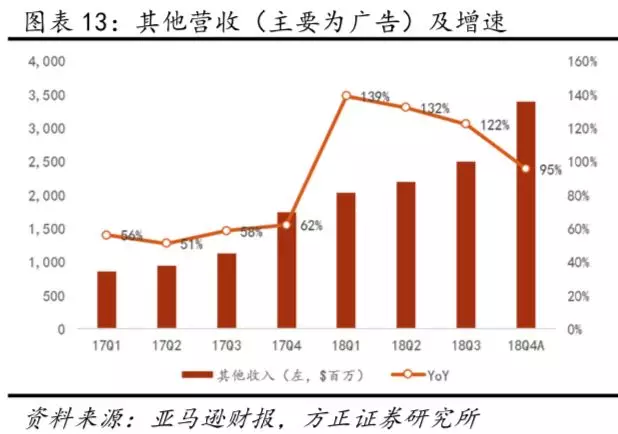

广告方面,我们认为其增速并没有市场所认为的差。亚马逊其他收入(其中大部分为广告收入)在基数较高的Q4仍然保持了95%的增长。目前,亚马逊已经成为在Google和Facebook后美国第三大广告流量主。其次,除了电商广告之外,公司在IMDb中加入广告类视频,以及引入体育直播赛事,因此,基于亚马逊广阔的流量基础,越来越多的亚马逊用户和供应商在使用这项服务,我们认为未来广告的收入将逐渐成为亚马逊营业利润持续提高的动力。

5 现金流向好,不惧短期波动

营业现金流、自由现金流以及自由现金流减去租赁均在18年高速增长。从长期来看,公司盈利能力的增强以及业务组合的完善,使高利润率业务(AWS、广告等)持续对其进行自我现金流输入。

6 盈利预测与估值

我们预计公司19/20年营收$2744亿/$3244亿,营业利润$179亿/$258亿,净利润$149亿/$223亿,稀释EPS(GAAP)为$29.88/44.55,对应PE分别为57x/38x,给予“推荐”评级。并且由于较低的市场指引,公司有望超出预期。

7 风险提示

- 传统电商领域渗透率不达预期,因此电商GMV数据会低于预期,导致电商部分估值低于预期;

- 传统电商行业面临更剧烈竞争,沃尔玛以及新进入者以更低价格和更优模式抢夺市占率;

- 无法持续创新或新品于市场接受率较低,会导致新的成长动能不足,无法支撑较高估值;

- AWS面临严峻市场竞争导致份额下降剧烈。主要来自于微软、谷歌、阿里巴巴在IaaS和PaaS领域加大投资;

- 最后一英里物流费用持续提高,导致亚马逊成本上升速度大于营收增速;

- Prime会员增速不达预期。

亚马逊2018Q4业绩会纪要

公司参会人:Dave Fildes及其他参会人

1. 管理层讨论

Dave Fildes:大家好,欢迎来到亚马逊2018 Q4业绩电话会议。今天我们的CFO Brian Olsavsky也出席了会议。在大家倾听会议的同时,请参照我们的新闻稿,它包括了我们的财务结果,重要指标和评论。

除非特别指出,会议的所有比较都是相对于2017而言。我们的评论和回应反应了管理层在2019年1月31日的看法,也包括此时对未来的展望,它可能与实际财务结果不同。可能影响财务结果的因素包括在今天的新闻稿与SEC的文件中,包括最新的10-K和后续文件。

本次会议中我们会讨论若干non-GAAP的财务指标。在我们的新闻稿、幻灯片及SEC文件中,大家可以找到这些non-GAAP指标的披露及与GAAP的对应。我们的指引建立在我们目前看到的趋势及合适的假设之上。

我们的财务结果是不可预测的,也受到许多因素的影响,包括汇率的浮动,全球经济情况及客户支出的变化,全球事件,互联网增值率,线上商务及云服务,和其他在SEC文件中指出的因素。我们的指引还假设我们不会进行其他的收购、投资、重组及法律事务。我们无法预计市场对产品和服务的需求,所以,实际结果会与指引有出入。现在,我们开始Q&A的环节。

2. Q&A

Q:谢谢,我想问一下本季度线上商店14%的增长率。你觉得这样增长率如何,因为去年该增长率更高,达到了二十几。你认为是否有其他领域的投资让业务加速增长吗?第二,您能否向我们解释一下会计准则的改变对Q4订阅收入的影响?

A:首先先讲一下订阅费用。上次电话会议时我们提到了会计准则的改变对我们2018年一系列业务营收计算的影响。会计准则的改变对我们的订阅营收带来了$300 mn的负面影响。在这个季度,如果不考虑汇率,我们的订阅服务营收增长了26%,这$300 mn是造成我们营收增速的下降的原因之一。

对于销售数量的增速降低,我认为销售数量更需要解释,因为它不包括我们的几个增速最快的领域。订阅服务,AWS,广告,Whole Foods的销售都不包括在这个数量内,所以我们不会很注意这个数字。大家请参照附录的指引,它列出了营收的不同部分。总体上,我们认为这季度的增长很好。Q4是一个很棒的季度,零售业务表现强劲。团队在预估、准备并实施计划的方面完成得很棒。AWS保持了很高的增速并且持续为客户带来价值。这一季度,我们也举办了很棒的reinvent会议,我们对这一季度的增长和总体营收感觉良好。

Q:谢谢,我想问一下关于全球业务前景及印度业务的问题,你们认为这是否会对业务产生较大的影响。第二,您能否讨论一下广告营收,这部分表现得怎么样?第三,你们在营销上花费很多。请问你们的营销支出ROI如何?谢谢。

A:对于印度的问题,我们将目前的估计加入到了Q1的指引当中。然而,政府政策变化对电子商务的影响仍带来很大的不确定性。我们会保证与法律法规的合规性。在分析当前的情况时,首要的问题是如何最小化对印度的顾客及经销商的影响。我们的业务建立在价格选择和方便性之上。我不认为这项改变会在这些方面影响印度的客户和经销商。

在广告方面,我们注重服务客户群。我们持续改进服务客户的工具和产品。我们保证广告代理商,广告主都有足够的方式达成他们的目标。最近几个月,我们在扩张品牌赞助商,placement,及推出campaign报告。改进的campaign经理功能可以增加我们提供的广告工具及服务,我们也对这方面的机会感到兴奋。

对于营销的问题,营销占营收的比例YoY增长了110bps。这也包括AWS的销售和营销。我们在人力资源上进行了较大投资,员工数量YoY增长了14%,在技术、设备、AWS,尤其是销售和营销上,人员都得到了增长。Variable marketing与之前的季度保持一致,我们也对营销带来的回报感到乐观。

Q:好的谢谢,我想再问一下印度的问题。Brian,你认为新政策是否会改变印度业务的吸引力或潜能?你们短期内的投资策略是否有所改变?另外,希望你可以谈一下免运费对美国和英国Q4业绩的影响。

A:好的,我们仍然在分析印度的情况。我们印度业务的长期前景仍然很好,我们在印度的客户和销售商方面都做了很好的工作。我们需要帮大家理解新的规定,需要保证新规定不会带来意料外的影响。我不认为它与印度客户需要的更好的价格、选择及方便性一致。

关于运费方面,我们在节日期间提供的运费优惠。我们在Q4降低了免运费的门槛,这是节日期间很大的优惠。从1P的方面,我们对节假日的结果感到满意,平台上的卖家也做得很好。受节日优惠的影响,我们也卖出了历史新高数量的Alexa设备。我们这个季度Prime会员的登记数量比以往任何季度都要多。

Q:谢谢。当我们试图排除Whole Foods,广告,会计准则变化及其他因素的影响后,我们发现零售业务的营收实现了稳定且健康的增长,但毛利率的增长却有放缓的趋势。您能否讨论一下造成这一结果的原因,以及未来的毛利率趋势会怎样?另外,去年的零售毛利率获益于几个因素,包括适度的雇佣员工及适度的fulfillment center扩张,你认为这些因素在今年是否仍将持续?

A:谢谢。首先我们来看一下2018年,我们的营收结构有很清晰的趋势,从fufillment成本开始。在过去的两年中,2016和2017,我们的fulfillment及shipping的面积增长了超过30%。在2018年,这个数字增长了15%。确实,每单位需求降低了,但AFN和Amazon-fulfilled的需求(我们在这些部分结合了FBA和零售)仍很强劲。我们在过去两年扩张得很快。

同样在员工方面,我们的员工数量在2016年增长了48%,在2017年增长了38%,如果排除对Whole Foods和Souq的收购(收购让增长达到了68%)。去年我们维持了14%的增长率,在2017年我们进行了对下一年的提前招聘,比如在核心零售业务和G&A功能上。之后,我们持续在AWS的技术上投资,在设备领域投资。所以,有一些部分的增长超过了14%,但总体上来说,公司增长了14%。

在资本方面,尤其是基础设施,如果你将capital lease作为我们投资AWS来支持基础设施和全球扩张的指标,这个指标在去年增长了10%,但在2017年增长了69%。在很多方面,2018年都获益于之前16、17年在人员、库房、基础设施上投资所带来的效率提升。虽然我们现在仍持续驱动增长,带来更多的产品和Prime权益,我们的成本不会那么高,我们也持续提升运营效率。我认为未来的投资相对于2018会有所提高,这也在我们Q1的指引中反应了出来。

Q::谢谢。如果更深入地看一下CAPEX的capital lease支出,我们之前提到过,你们会根据指引的预期来进行投资,努力避免fulfillment和数据中心的能力过剩或不足。在Q3的投资较少后,Q4的投资增速增加。想问一下你们对这些业务增长的预期如何,在经历了过去一年中增速减缓又增加之后?

A:是的,CAPEX在Q1增长了33%,Q2增长了1%,Q3增长了-1%,在Q4增长了17%。所以Q4相对于Q2和Q3,投资是比较多的。我认为17%对于我们来说是一个较低的数字,如果你考虑到AWS业务仍高速增长,而FBA也实现了健康增长,且AWS和其他核心消费业务中,消费者需求和新国际的扩张都取得了练好的增长。我还没有办法给你对于未来一年的预测。我觉得2018是投资较少的一年,也是增加固定员工数量较少的一年,和16及17相比。我们会在未来慢慢披露19年的趋势,目前我们已经公布对于Q1的预期。

Q:谢谢。首先,对于Q4的毛利率。如果排除AWS,我们认为毛利率的压力会比较大。可以详细说一下我们对于Q4毛利率应该知道的事情吗?对于其他广告业务的情况,可以讲一下广告业务的增长及会计准则对本季度的影响吗?谢谢。

A:好的。毛利率YoY增长了180bps,但增速对于前几个季度有所放缓。我认为未来顺风仍然存在。排除汇率的影响后AWS实现了46%的增长,第三方的销售数量持续增长。广告营收增长强劲。如果从逆风来看,我认为是物流费用,包括我们实行的免运费优惠。但这提高了Amazon-fulfilled的数量也更好地利用了亚马逊物流系统。我认为零售非常强劲。

Echo Dot是全球销量最大的部分,且设备实现了非常强劲的营收增长。我们讨论过,我们不会通过设备的销售赚钱。我们会通过设备提供更丰富的内容,从而提供用户使用率,再根据Amazon、视频及其他服务变现。我认为零售,受到会计准则的影响而毛利率降低,在Q4的表现其实比较强劲。

对于运输,我想你指的是Amazon deliveries和Amazon logistics。我们在全球都有很棒的合作方可以支持我们的业务。我们在需要加速服务的地方增强能力并保证高峰时期的需求得到满足。我们持续建立DSP并通过亚马逊的系统运输。在这个季度中,它的存在感明显增强。从表现的角度来看,我们很满意这样的表现,我们自己运送货品的准确性很高,且成本结构很棒。

Q:谢谢。在传媒的方面,你们是否有扩充内容的计划来支持Prime和视频的目标?从我们获得人均支出的数据后已经过了今年了,想问一下这样的计划是否会影响之后的指标。另外,关于广告,你们认为视频的机遇怎么样,且从品牌机会和赞助产品搜索向外拓展到体验视频和可连接电视的机遇如何?谢谢。

A:好,我们先从视频开始。我们现在没有量化Prime Video的支出,但它在持续增长,我们也期待它在2019继续增长。对于视频和音乐,使用率和使用市场都持续提升。这让Prime与会员建立起了更强的连接性。这提高了我们会员的续约率并带来了更强的engagement。这种engagement也在持续提升。我们最近获得了十项金球奖提名,3项奥斯卡提名,这季度的Jack Ryan Homecoming和了不起的麦瑟尔夫人第二季都获得了很好的收视率。

对于你第二个关于广告机会和视频的问题,不久前,我们的IMDb网络电影让用户在无需购买订阅的情况下观看热播的电视剧和电影,我们会在此加入广告。你用笔记本或PC都可以在IMDb网站上观看,你也可以用Fire电视设备观看,这是用户消费内容的很棒的途径。

广告和视频的其他机会包括我们已经准备了很久的体育产品,我们做了一些直播的体育赛事,比如Thursday Night Football。我们在这上面取得了成功,之后我们会通过更多这样的视频产品来留住并服务客户,并通过广告变现。

Q:广告和Q3相比是否增速减缓?另外线上和实体店之间是否存在转移?如果没有,你们认为为什么实体店有YoY下降?

A:首先,对于实体店的营收,它YoY下降了3%,这主要包括Whole Foods,但也包括其他商店。亚马逊书店,Amazon Go,Amazon 4-star。2017年Q3 我们收购了Whole Foods,去年Q4我们调整了它的财年,让它与亚马逊一致,这在去年Q4的营收中多增加了5天,所以我们在与去年增加过五天的营收对比。

人们用Prime Go app下单之后外送或者在Whole Foods领取的营收会计入线上商店的营收。如果调整了这部分收入,Whole Foods的YoY增长大约是6%。由于这部分原因,也受到财年日期的影响,我们的实体店营收显示了3%的负增长。

关于广告的问题,如果你关注其他营收,它们的增长率有所下降。所以97%的营收在Q4仍有强劲的YoY增长。其他营收包括很多类别,但最大且毛利最高的是广告营收。同时,我们也在与去年增长较快的季度相比较。但我想要重申,亚马逊的供应商、卖家、作者和广告主都在越来越多地使用这项服务。

Q:请问能否讲一下关于Amazon Logistics被更多地使用的问题,我们只是对节假日的情况有所好奇,想问一下你们如何看待未来在2019年使用亚马逊物流和第三方物流的平衡?另外,HQ2(第二总部)的新闻在这个季度出现。你们认为接下来最重要的措施应该是什么,并且通过这个过程是否有有趣的反馈产生?

A:好的,我们从HQ2开始。当然,我们选择了在north Virginia的纽约,我们会在这两个城市投资$5bn并创造五万个工作。我们还公布了将在Nashville建立运营中心,这会创造5000个工作。现在,我们在解决这两个城市中的很多问题。我们真的很期待在纽约,northern Virginia及Nashville的投资。

关于运输的问题,我们持续扩张Amazon Logistics和运输能力,这也与我们为Prime会员提供的更快的运输速度所适应。我们增加$100mn的两日内送达货品,目前有超过3mn的货品可以在超过10,000的城市和城镇中当日送达。Amazon deliveries完成了其中很大的一部分。同时,我们也有超棒的第三方合作伙伴及运输空间。

关于运输能力,通常我们可以以同样甚至更低的成本完成一件事,我们的成本状况很好。我们也可以有选择的投资,因为我们有更全面的信息。我们知道需求在哪里,我们知道物品处于仓库和分拣中心的哪一个位置,不需要第三方的参与,我们就可以延长订单截止时间,这已经进行了很多年。所以这对于我们的用户来说是另外一个优点,在最后的运输送达方面。

Q:AWS的营业利润率有所下降,请问是什么导致了从Q3到Q4的下降?回到投资的方面,听起来2019的投资会比18年更激进一点。你们是否认为北美的零售毛利提升会继续?投资是否大多会在国际市场方面,并且一些投资会在印度市场?是否有任何北美市场营业利润率的成长预期?

A:好的,对于AWS营业利润率的下降,我们认为Q4的29.3%是不错的。当然,这份业务会是降低价格,地理扩张,在tech和sales团队中加入人员以建立新的具有创造性产品以及领先于我们客户思想的结合。基础设施也会有波动。我们在Q4的capital lease支出高于前三个季度,这对我们的营业利润率有所影响。YoY的营业利润率都有提升,超过280bps。我们曾很公开地说过,它会有波动。我们能做的就是在一端为我们的客户创造价值,在另一端降低基础设施的成本。我们更加有创造力,有效率,并降低了客户获取成本。

扫码下载智通APP

扫码下载智通APP