微软(MSFT.US): 云计算增长进入下半场

本文来自微信公众号“翩翩看天下”,本文观点不代表智通财经观点。

微软(MSFT.US)业绩仍稳健,但云计算增长进入下半场,下调评级至“增持”,降目标价至115美元。

瑕不掩瑜,业绩指引基本符合预期

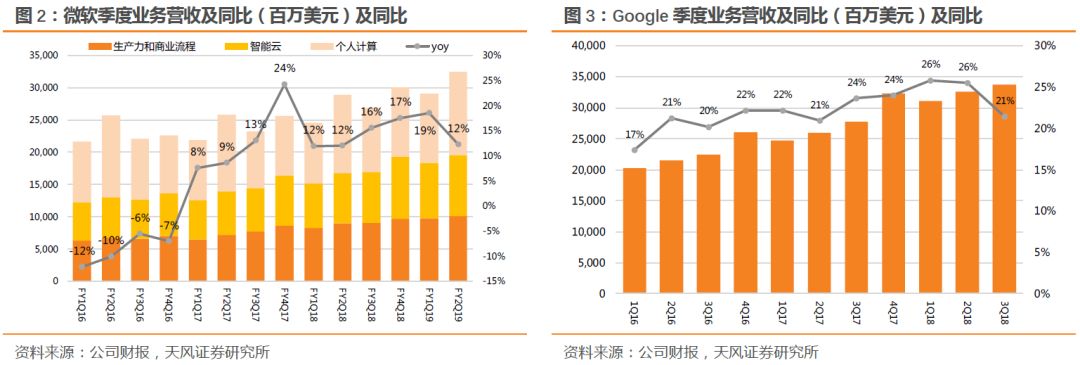

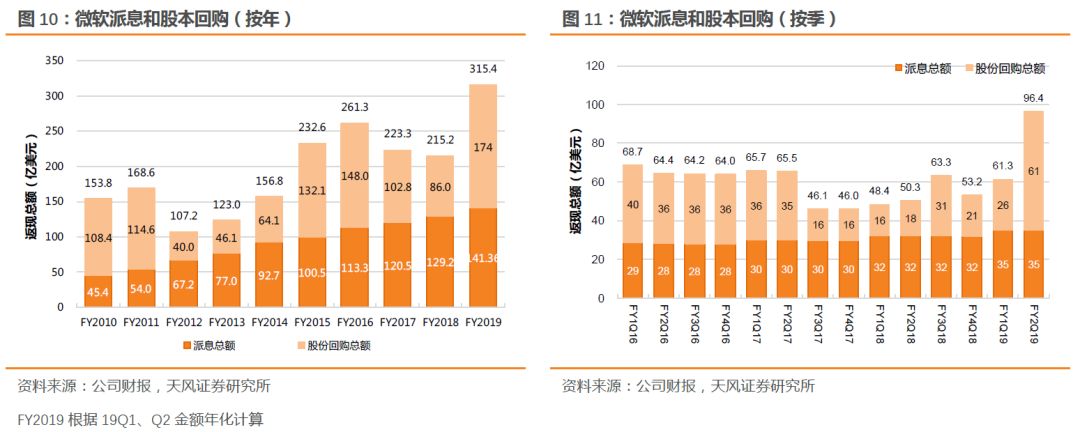

微软FY2019Q2营收324.7亿美元,同比涨12%,微低于预期的325.1亿美元。净利润85.8亿美元同比涨14%,non-GAAP EPS 1.10美元,略高于预期的1.09美元。本季共返现96亿美元(派息35亿美元和股份回购61亿美元)。公司下季度指引营收中位数297.5亿略低于市场预期的298.7亿美元,智能云业务/个人计算业务/生产力业务分别指引92.5/105/100亿美元。公司预计营收增速约2%受汇率不利影响。

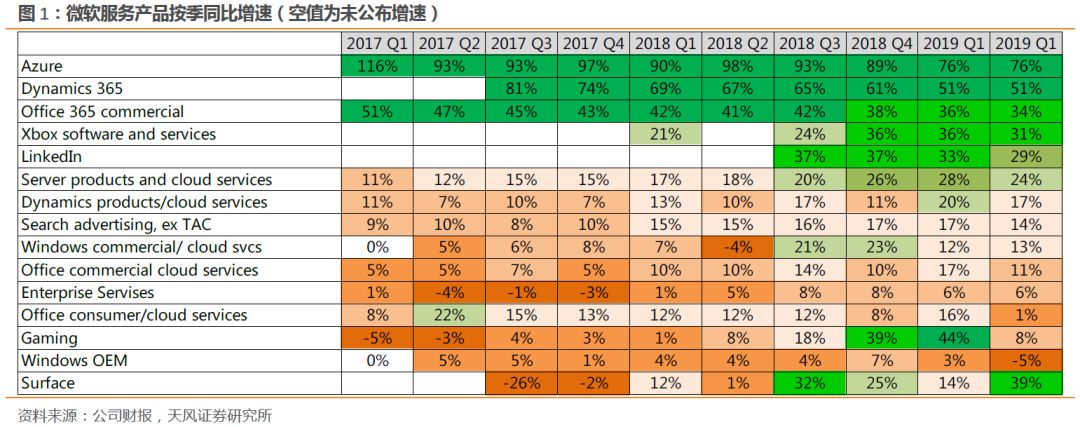

1)生产力与业务流程(Productivity and Business Processes)板块营收101亿美元,同比涨13%,基本与预期的100.9亿美元一致;主要受商业Office 365、LinkedIn和Dynamics 365继续拉动,分别同比涨34/29/51%;

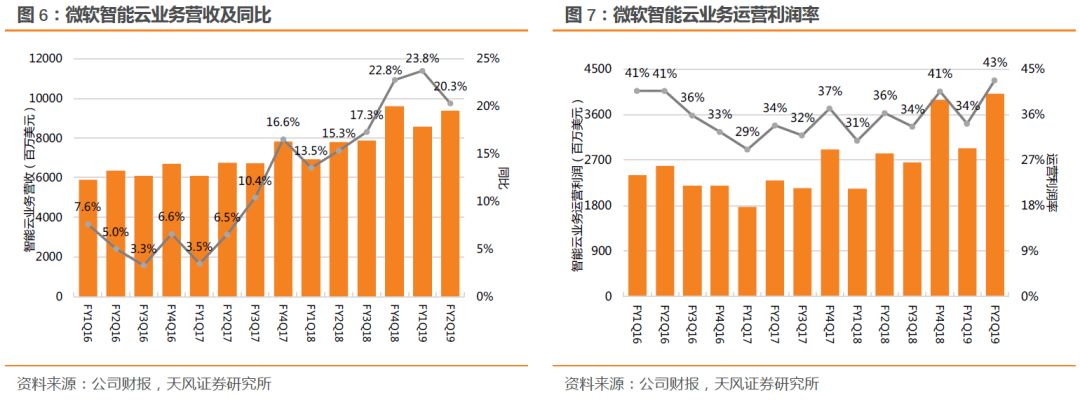

2)智能云(Intelligent Cloud)板块营收达93.8亿美元,同比涨20%,好于市场预期的92.8亿美元,主力业务Azure同比涨76%与前一季持平;

3)个人计算(More Personal Computing)板块营收130亿美元,同比涨7%不及预期的130.8亿美元;Windows预装业务同比跌5%,微软认为电脑芯片供应短缺和PC大环境疲软将一定程度对微软传统的Windows预装业务造成压力。Surface受益于新产品推出同比大涨39%,Xbox软件服务收入同比涨31%,随着今年xCloud云游戏服务启动,XBox的“剃刀”模式生态有望进一步扩大。

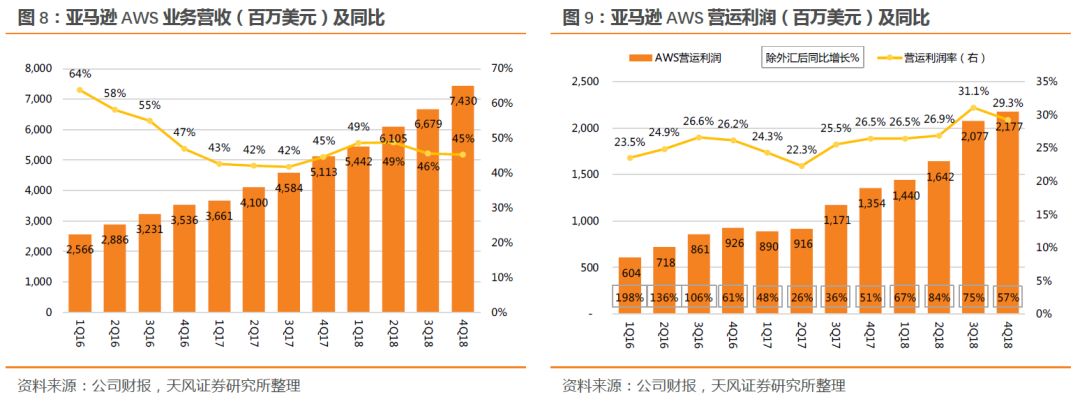

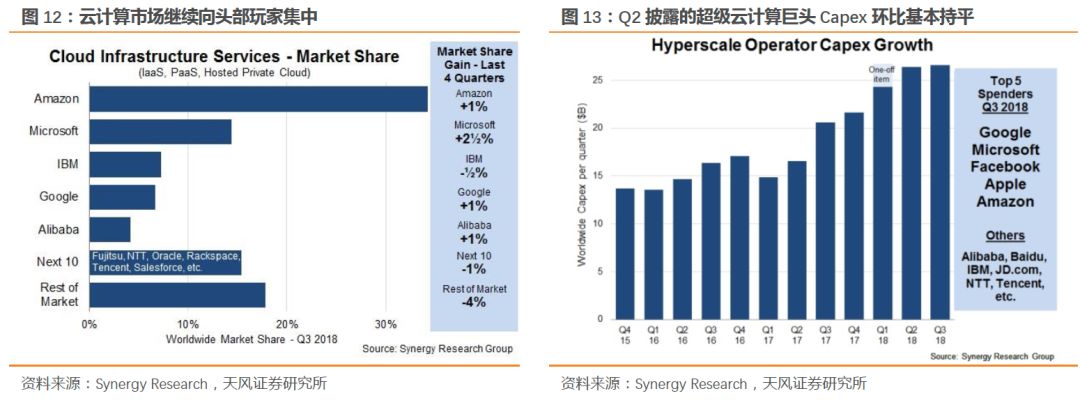

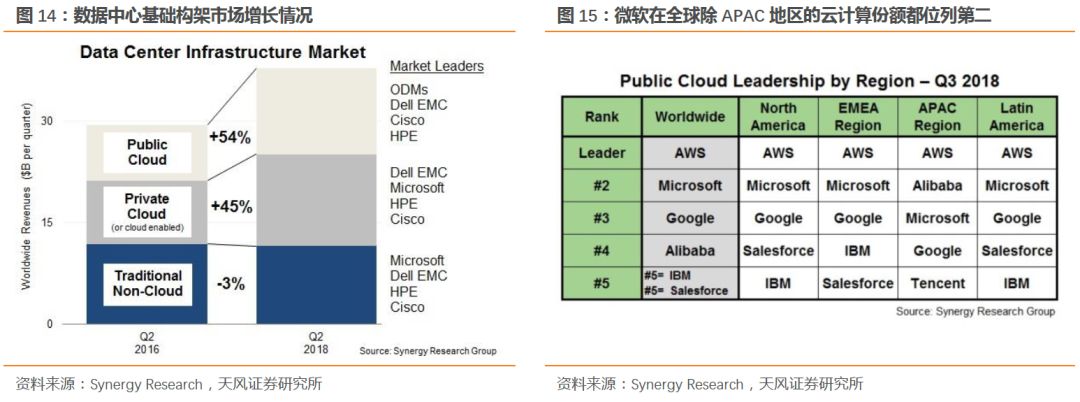

全球云计算进入下半场,Azure继续冲击AWS龙头

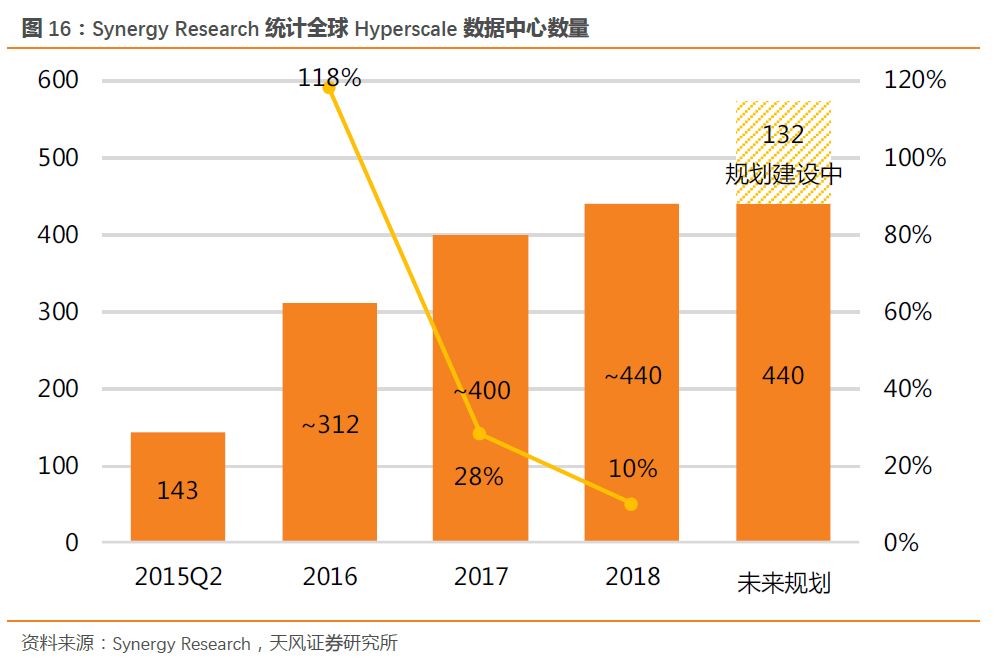

微软商业云(包括商业Office 365、Azure、Dynamics 365等)本季同比涨48%至90亿,毛利率维持62%,Azure同比涨76%,环比持平。此前包括Intel、网络设备商Juniper均指引19年云计算数据中心扩张放缓,市场均对后市抱有一定担忧。根据Synergy Research统计,2018年全球超大型数据中心数量达到430座,同比涨11%,兴建增速明显慢于16、17年的高速扩张期。虽然还有132座数据中心处于规划和建设周期,不过我们认为全球云计算进入差异化和成熟化服务的下半场,混合云和多云服务渐成趋势,对硬件设备环节供应商可能产生周期性影响。

微软依靠混合云和高安全性,通过商业云Azure Stack+商业Office 365+LinkedIn/Dynamics更好的适应大规模企业对SPI的完整性要求,逐步实现大企业的IT部署向云端转移。同时Azure的客户多为粘性高的全球500强大客户,与企业客户深度绑定,更长期的大合同签订体现传统公司对Azure愈发成熟化的服务的认可,头部效应明显。尤其在零售行业随着亚马逊涉足线下,反而促进微软和零售商关系走进,包括此前Walmart、Kroger到近期Gap、Walgreens、Albertsons均选择与微软Azure合作。此外混合云市场需关注IBM的转型动向,IBM通过收购Red Hat同样在加速混合云服务的布局,Q4业绩指引向好,2018年获7年来首次营收增长。

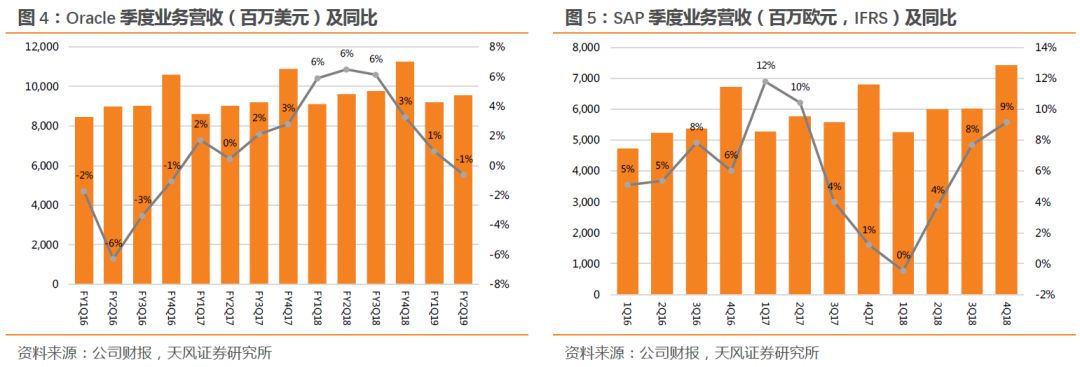

Oracle对标或可复制微软转型之路

我们认为微软从15年以来拥抱“智能云和智能端”的转型成功,长订单带来逆周期的稳健业绩,不过会逐渐随高基数进入稳态成长阶段。目前微软19年PE 22x,对比尚处于转型拐点的Oracle 14x,我们认为Oracle有机会对标微软云计算转型之路,值得关注。Oracle目前正在推动数据库客户的云迁移,作为行业龙头大象起舞,同样拥有极高的大客户粘性和完整的本地向云端转型方案,此外甲骨文还是ERP市场行业第二,拥有Fusion、Netsuite两套增速极高的ERP解决方案。同时Oracle FY19H1回购年化近400亿美元,超过微软。

微软估值方面,结合彭博一致预期FY2019 EPS 4.42美元及公司年化315亿美元返现,但云计算进入竞争成熟化竞争的下半场,市场偏好可能会有收缩,我们将目标价从125下调至115美元,对应26x PE较合理,下调至“增持”评级。

风险提示:云计算增长不及预期,个人电脑收入下滑等。

注:FY指财年Fiscal Year,CY指自然年Calendar Year。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP