可逢低买入?华虹半导体 (01347)步入下行逆风,获利优于同业

本文来自微信公众号“国金证券研究所”,原标题为《华虹半导体 | 步入下行逆风,获利优于同业》。本文观点不代表智通财经观点。

事件

在达成2018年,15%营收,22%摊薄每股收益同比增速后,华虹随同业步入景气下行逆风,并提供低于市场预期,但高于我们覆盖报告预期的2019年一季度12%营收环比衰退及2个点的毛利衰退,是反转的开始吗?但我们认为是逢低买入的机会。

评论

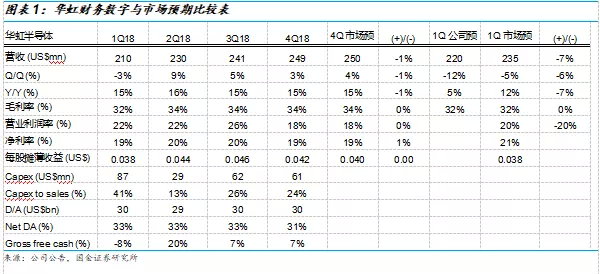

优于同业的2018:华虹公布四季度营收及平均单价环比增长3%,营收同比增长15%,远优于联电及中芯国际的营收环比 8-10%衰退及0-3%同比衰退。华虹能保持相对稳定的34%毛利率,及19%的净利率。但因为从国家大基金现金融资近4亿美元,华虹的摊薄股数于四季度比预期增加了11%。但即使摊薄股数增加,华虹于2018年仍靠着近15%的同比营收成长,7%的平均单价同比增长, 获利率的提升,摊薄每股收益增长达22%, 远优于晶圆代工龙头台积电的2%摊薄每股收益增长。

进入2019年的一季度逆风期:因为季节性因素的库存调整,部分设备的定期年度维修,及较少的工作天数,华虹预期一季度营收环比衰退 12%,同比增长5%,毛利从上季度的34%,下滑到32%,这是比分析师平均预期的5%营收环比衰退来得差,但比我们之前预期的15%环比衰退及28%的毛利率来的佳,比起晶圆代工龙头台积电的22%环比及9%同比衰退,及4个点的毛利率下滑好很多。

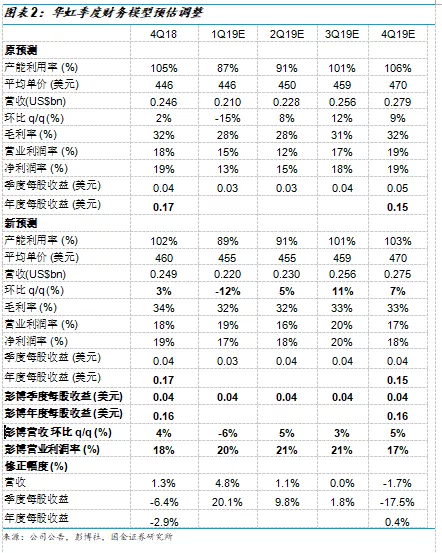

2019-2021年市场预期的重整:我们之前在“透过台积电看半导体趋势-成也萧何,败也萧何” 的报告中预估证券分析师对华虹,长电科技,通富微电,华天科技2019年营收同比成长的预估将明显下修到0%,+/-5%,上半年产能利用率的下滑将造成华虹今年同比年增长率可能仅有5%,达到9.8亿美元销售额。但当明后年华虹12“厂的90,65,55纳米量产出货,并推升晶圆单价同比增长达5-6%,加上产能利用率的回升,我们预估2019-2022年的复合增长率将拉高到22%。而8“的电力功率半导体及12“的智能卡/MCU是华虹未来营收主要的驱动力,这两项产品复合成长率从明年开始将超过25%。

风险提示

12“晶圆代工扩产计划所拉高的折旧费用可能破坏毛利结构,增长动力的MCU和电力功率半导体下游景气度的下滑,高毛利分立器件晶圆代工的竞争加速,而与市场预估值的差异是短期所面临的风险。步入代工产业下行周期,获利因特殊产品较同业突出

2018年及四季度动能:因为日本客户(27% 营收环比增长,MCU,Super Junction产品),MCU,银行卡客户(11% 营收环比增长)大量使用130纳米及以下制程工艺产品(16%营收环比增长),华虹公布四季度营收及平均单价环比增长3%,营收同比增长15%,远优于联电及中芯国际的营收环比 8-10%衰退及0-3%同比衰退。因为营收稳定, 华虹能保持相对稳定的34%毛利率,及19%的净利率。但因为从国家集成电路产业投资基金现金融资近4亿美元,华虹的摊薄股数于四季度比预期增加了11%。但即使摊薄股数增加,华虹于2018年仍靠着近15%的同比营收成长,7%的平均单价同比增长, 获利率的提升,摊薄每股收益增长达22%,远优于晶圆代工龙头台积电的2%摊薄每股收益增长。

进入2019年一季度逆风期:因为季节性因素的库存调整,部分设备的定期年度维修,及较少的工作天数,华虹预期一季度营收环比衰退 12%,同比增长5%,毛利从上季度的34%,下滑到32%,这是比分析师平均预期的5%营收环比衰退来得差,但比我们之前预期的15%环比衰退及28%的毛利率来的佳,并且远优于晶圆代工龙头台积电的22%环比及9%同比衰退,及4个点的毛利率下滑好很多。

2019-2021年市场预期的重整:在台积电于今年1月17日的法说中提到因为高阶智能手机销售不佳及库存整理问题,预测2019年全球晶圆代工产业将只有0%同比成长,我们之后在“透过台积电看半导体趋势-成也萧何,败也萧何”

的报告中认为对华虹2019年的11%营收增长预估,世界先进的7%同比增长与Wind对长电科技15%,通富微电24%,华天科技22%的营收同比增长预估都过于乐观,因此我们预估证券分析师对世界先进,华虹,长电科技,通富微电,华天科技2019年营收同比成长的预估将明显下修到0%,+/-5%,上半年产能利用率的下滑将造成华虹今年同比年增长率可能仅有5%,达到9.8亿美元销售额,因为2019年增长趋缓,2018-2022年的复合增长率达18%。但当明,后年华虹12“厂的90,65,55纳米量产出货,并推升晶圆单价同比增长达5-6%,加上产能利用率的回升,我们预估2019-2022年的复合增长率将提高到22%。而8“的电力功率半导体及12“的智能卡/MCU是华虹未来营收主要的驱动力,这两项产品复合成长率从明年开始将超过25%。

重申买入,目标价HK$22: 我们重申我们在2019年1月24日出的覆盖报告“华虹半导体:小而美的电力功率代工龙头“,给予“买入”评级,我们预估其未来3-4年,2018-2025年的营收有18-22%的复合成长率(高于中国晶圆代工产业的10-12%复合成长率)及摊薄每股收益有13-23%的复合增长率。

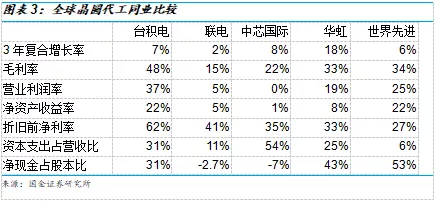

未来12-18个月HK$22元目标价位有超过30%的潜在获利空间,目标价是建立于13倍2021年每股收益的US$0.22(1倍PEG)和落在1.2倍的2020年每股净资产,对应8-10%的净资产收益率预估。目前华虹的平均制程为246纳米,远差于台积电的60纳米,联电及中芯的110-120纳米,但因为没有天敌,华虹逐年增加其晶圆代工单价并改善其利润,又因多旧设备,华虹的折旧成本仅占全部营业成本不到26%的比重,远低于联电的40%及中芯国际的38%,这让华虹的毛利率近倍数于联电及中芯国际。

配合晶圆代工产业为提升自給率,小而美的华虹持续拉升其市占(现在仅有1%的全球市占)。不同于14纳米或是7纳米的先进制程代工,华虹的产品及客户深入高毛利/高成长的电力功率半导体,嵌入式非易失存储器的智能卡及微控制器(MCU),模拟/LED照明所用的电源管理,及逻辑, 射频 (RF)。但因为产品多属于客制化产品,反而让华虹过去两年,平均单价年成长率达5%以上, 而联电及中芯国际的平均晶圆代工价格年度下跌了近2-4%。

稳定的自由现金净流:为追求先进制程工艺竞赛与突破,往往造成每股收益的越加摊薄或净负债对股东权益比重的恶化。我们认为华虹稳定的自由现金净流归因于其晶圆代工事业的市场定位,造成远高于同业的20%净利润率及33%的净利加折旧占营收比率,买旧制程设备让资本开支对营收比(<25%)相对合理并低于经营活动现金净流。

风险

12“晶圆代工扩产计划所拉高的折旧费用可能破坏毛利结构,增长动力的MCU和电力功率半导体下游景气度的下滑,高毛利分立器件晶圆代工的竞争加速,而与市场预估值的差异是短期所面临的风险。

(编辑:林雅芸)

扫码下载智通APP

扫码下载智通APP