美股70年来的历史走势表明,2685点是标普500关键点位!

美股自去年十二月探底以来,便一路上涨至今。在全球经济增长乏力、美国国内流动性收紧的大背景下,美国股市将何去何从?以史为鉴,(或许)可以赚钱。据智通财经APP了解,最近Ciovacco Capital Management的创始人Chris Ciovacco通过对标普500指数近70年来的走势进行复盘,似乎发现了牛熊一决胜负的关键所在。

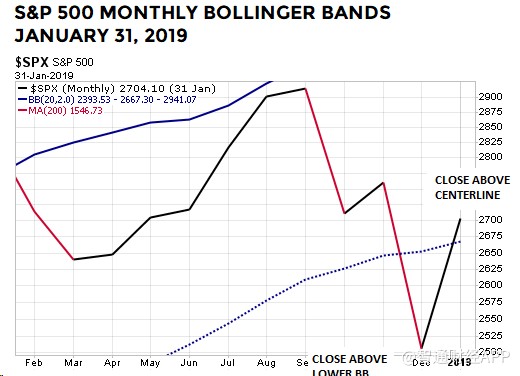

下图显示了标普500指数1月31日收于布林通道月线中轨上方。标普500指数在12月收于中轨以下,但在1月份便开始反弹,并成功回到中轨以上:

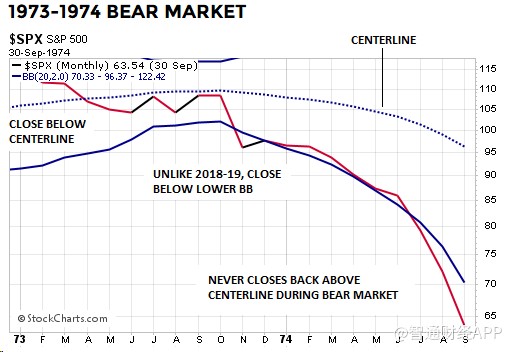

1973-1974熊市

下图是1973-74年时的情形,标普500指数在整个熊市期间都无法重新回到布林通道中轨之上。与2019年(即到目前为止)不同的是,1973年11月标普500指数收于下轨以下:

科网泡沫

2000-02年熊市也是如此,标普500指数在2000年第四季度跌破中轨以后,就无法重新回到布林通道中轨之上。如下图所示,第四季度之后情况进一步恶化。2001年2月标普500指数收于下轨以下:

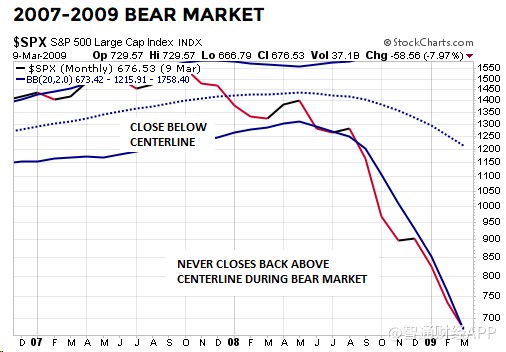

08年金融危机

在2007年10月股市见顶之后,标普500指数在2008年1月收于布林通道月线中轨以下,在熊市期间都无法重新回到布林通道中轨以上。2008年6月标普500指数收于下轨以下:

2019年走势独特

标普500指数从布林通道月线中轨以上跌至中轨以下,然后再反弹收高于中轨以上,并在此期间一直维持在下轨以上,这是标准普尔500指数相对少见的走势,而这正是2018年至2019年发生的情况。

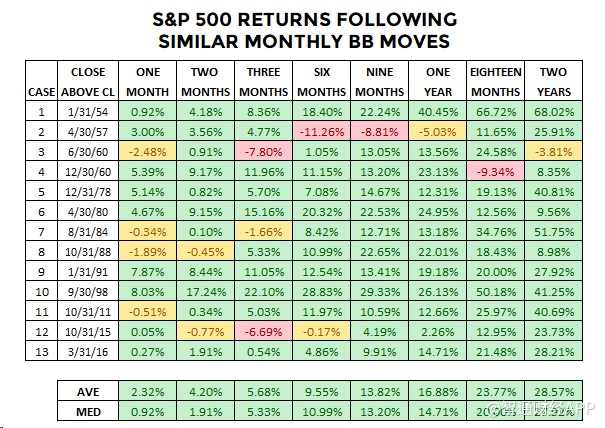

追溯到1950年,标普500指数的月线图出现过13次相似的走势。如下表所示,在这一形态出现后的两年里,股市基本上一直走牛:

广量冲力指标

上述布林通道技术形态属较为罕见的类型。值得注意的是,1954年和1991年时的另一技术指标,广量冲力指标,基本上与2019年1月21日出现的广量冲力指标形态类似。因此,在1954年、1991年和2019年,标普500指数走出了布林通道及广量冲力指标都相似的技术形态。

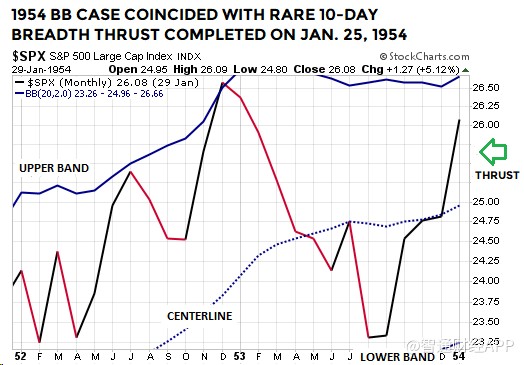

1954年1月最后一个交易日结束后,当时的布林通道月线图与2019年1月末时的极为相似:

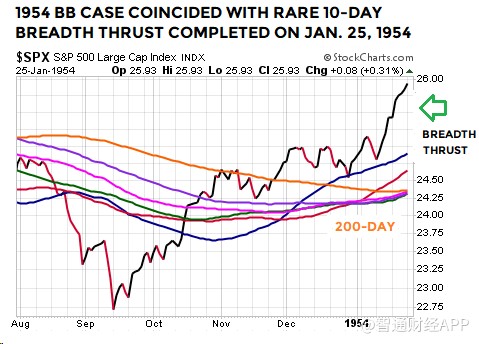

1954年1月25日时的广量冲力指标如下图所示,在4个交易日前,布林通道月线图出现前述形态。与2019年相似的是,当时的点位接近200日均线的水平:

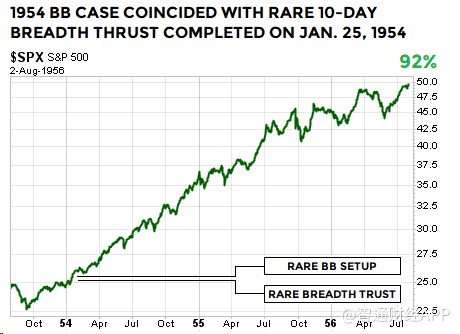

1954年,这两种技术形态同时出现,随后标普500指数走出了非常理想的升势:

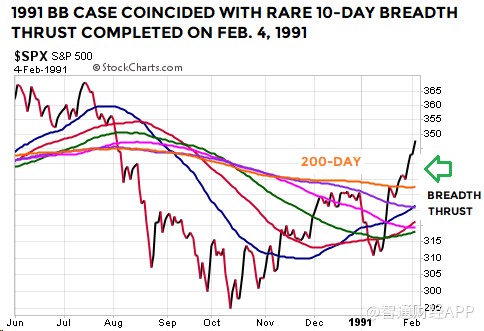

1991年两种技术形态同时出现

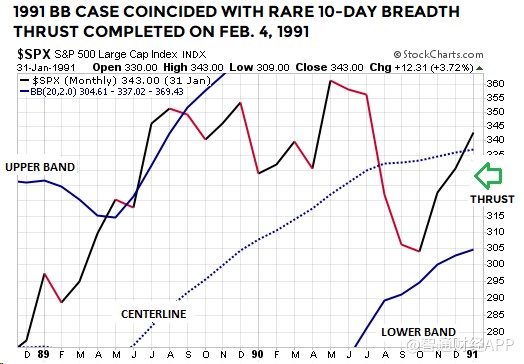

1991年1月最后一个交易日时的月线图与2019年1月末时的极为相似:

1991年2月4日的广量冲力指标如下图所示,在2个交易日前,布林通道月线图出现前述形态。当时的点位接近200日均线的水平:

1991年,这两种技术形态同时出现,随后标普500指数走出了非常理想的升势:

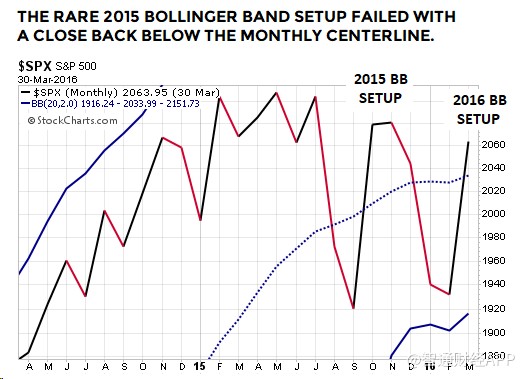

2015年的特例

2015年布林通道线的走势,表明2019年有可能会出现获利回吐的情形。2015年的走势无法维持在布林通道中轨以上:

警示:

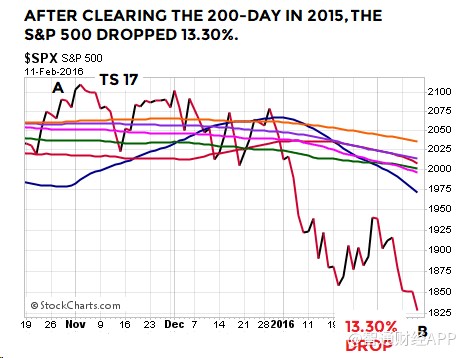

趋势仍然脆弱的市场更容易出现反转、获利回吐和技术形态破位。

收高于200日均线并非安全信号。2015年,标普500指数连续8个交易日收于200日上方,但随后下跌了13.30%:

结论

上述具体可量化的指标将2018-2019年与历史上3大熊市(73-74,00-02,07-09)区分开来,相信能够帮助投资者对今年走势进行判断。

然而,1957年和2015年的历史走势提醒我们,指标发出错误信号也不是没有可能。

如果标普500指数在布林通道月线中轨以下,即2685点的话,那么投资者就要小心了。周三,标普500收涨0.18%,报2784.70点。

扫码下载智通APP

扫码下载智通APP