这家投行评估了一下美联储的预测水平:并没有比市场更高明

本文来源“华尔街见闻”,作者曾心怡。

自美联储主席鲍威尔去年年末“屈服于市场”以来,美国央妈的政策立场是越来越“鸽”。到了1月,这一倾向更是变本加厉——不仅在加息周期中首次删除了政策声明对“未来进一步加息”的明确描述,还明确表示对加息“有耐心”、额外表述对缩表将“更灵活”。

2月20日周三,美联储公布的会议纪要进一步显示,这一央行的高官几乎全体一致支持今年公布停止缩表的计划,释放了今年有望结束缩表的信号。

随着美联储的鸽派论调越发清晰,市场也随之大幅反弹。由于多位联储官员集体“吹风”政策耐心,标普500指数在年初到上月开会前涨近5%,不复去年年底的暴跌惨状。

金融市场为何有所回暖?一个颇为流行的观点认为,这是因为密切观察美国经济健康状况的美联储在数据预测方面具有优势,有时还能拿到“内部信息”。

但美国银行研报指出,美联储的经济预测准确率其实与市场共识相差无几,受市场的影响甚至比受基本面影响还多。

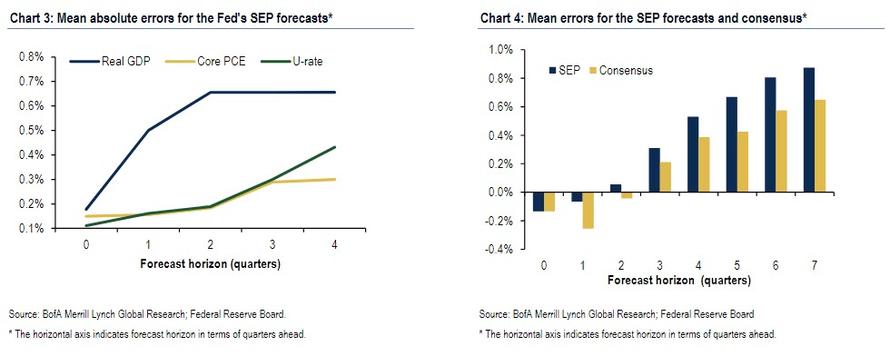

为了评估预测准确率,美银在美联储的两套预测报告——理事会成员撰写的经济预测绿皮书、FOMC经济预测摘要(SEP)——之中选择了后者,对其2009年迄今的经济预测进行研究。

美银发现,美联储在预测美国实际GDP增长率、失业率和核心PCE物价指数时,误差会随着时间推移而增加。其中,误差最大的是经济增速,这也就意味着美联储在预测该国GDP时通常错得离谱。

若将预测误差与彭博社的市场共识数据进行对比,就会发现二者确实具有一定可比性。

以GDP为例,在本轮经济复苏周期的前两个季度,美联储与市场的预测误差仍旧较小,到第三个季度开始出现分歧。双方随后均大大低估了经济的增长潜力,SEP的预测平均偏差甚至高于市场。

在研究得出上述结果之后,面对美联储对经济增速和通胀的预测误差,美银警告投资者称,应意识到预测利率路径是具有挑战性的。

一直以来,市场都力求从央妈及高官的每一次表态之中寻求货币政策的蛛丝马迹。而事到如今,人人都想知道的一个问题在于,美联储究竟何时才会再次迈出加息步伐呢?

按美银的说法,美联储与交易员都应特别关注以下三个信号:

重大风险事件截止日期,如3月1日美国政府债务上限到期、3月29日英国退欧“死线”等等。若这些事件通通避免了糟糕的结果,下行风险也将随之走低,美联储也会对经济前景更为放心。

美国数据增长缓慢,但仍保持在或高于趋势水平。12月零售销售创出九年最大跌幅之后,尚未出炉的各类1月数据尤其引人注目。

全球经济增长仍需保持稳定,特别是欧洲与中国。

美银总结认为,如果上述三大信号全都稳稳当当,市场可能仍将保持宽松,从而为美联储再次加息开启绿灯。

此外,多数美联储官员仍旧认为,现在距离中性利率还有50个基点左右,这就意味着利率仍有上升空间,且能够同时实现经济软着陆的预期。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP