港股IPO复盘(1-2月):苦尽甘来,重拾希望

本文来自“华盛证券”供稿,文中观点不代表智通财经观点。

前言:新年以来,市场的回暖逐步修复了2018年末的悲观情绪,港股市场备受关注的打新策略也开始重新焕发生机。在此,我们将从募资额、发行价格、所属行业、基石投资者、超购倍数五大角度全方位复盘1-2月的打新数据,希望能为2019年的打新之旅重新瞄准坐标系。

一、2月市场进一步回暖,打新收益水涨船高

资料来源:华盛证券

恒生指数自2019年1月3日见到24896.87的低点之后(未破2018年10月30日24540.63的前低),展开了一波持续且猛烈的反弹行情。市场的回暖逐步修复了2018年末的悲观情绪,不仅正股上逐渐具备赚钱效应,港股市场备受关注的打新策略也开始重新焕发生机。

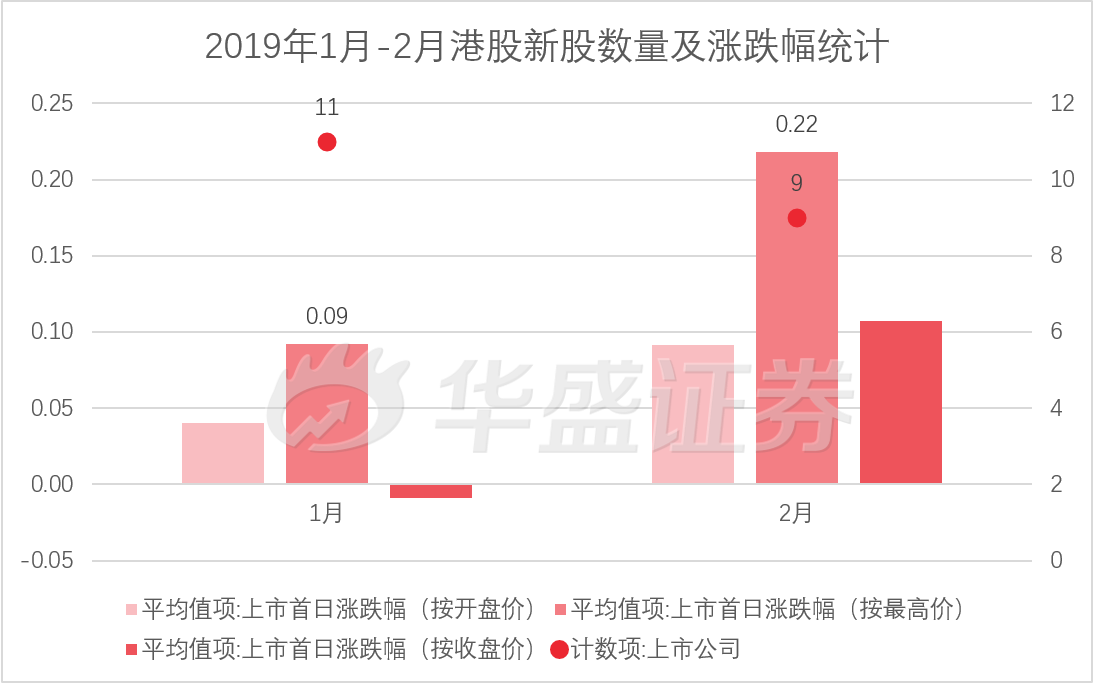

2019年1月、2月分别有11只、9只新股登陆。从首日表现来看,2月上市的9只新股平均首日涨跌幅(按最高价)达到22%,远远超过1月上市的11只新股的9%的成绩,可见大家的打新收益也随着大环境的复苏而水涨船高。

资料来源:华盛证券

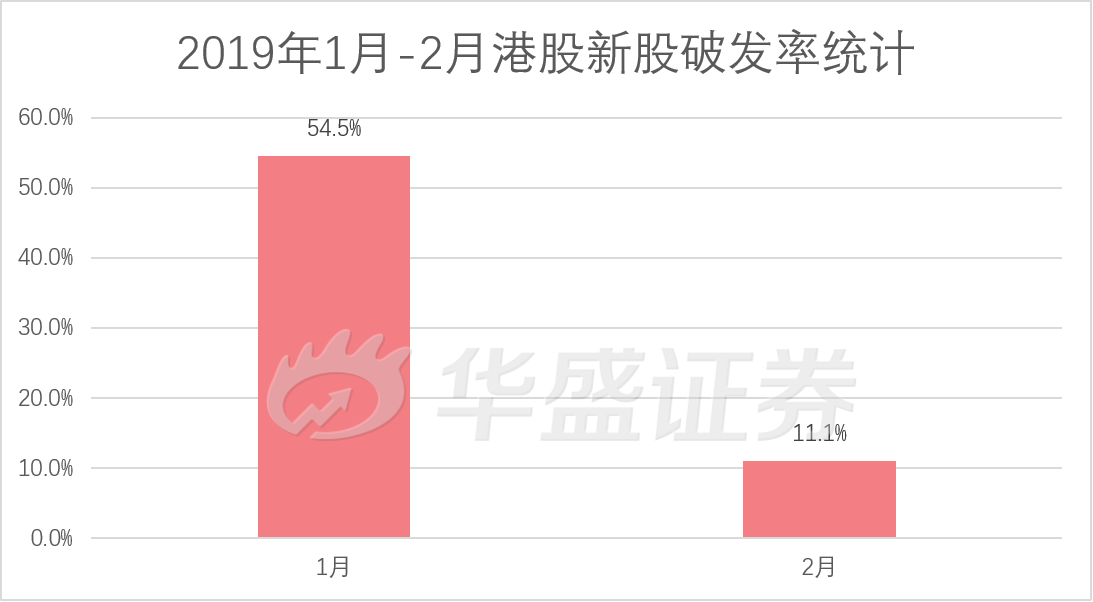

从风险角度看,我们重点关注破发率和最大回撤,两者都出现的好转的迹象。按上市首日收盘价计算的破发率明显的缩小——从1月份的54.5%下降到2月份的11.1%;而最大回撤(定义为当月表现最差新股的上市首日收盘涨跌幅),也从1月份的-25.6%(彼岸控股 02885)控制到了2月份的-1.1%。

资料来源:华盛证券

资料来源:华盛证券

所以整体情况看来,随着市场回暖,港股打新无论是收益出发还是风险考量,都越来越显示出其独特优势——风险可控情况下情况存在高收益可能性。因此港股打新一方面不仅适合低风险偏好投资者,另一方面,更可以让广大投资者提高闲散资金的使用效率。何乐而不为?

二、中签率:不谈中签率的涨跌幅都是耍流氓

资料来源:华盛证券

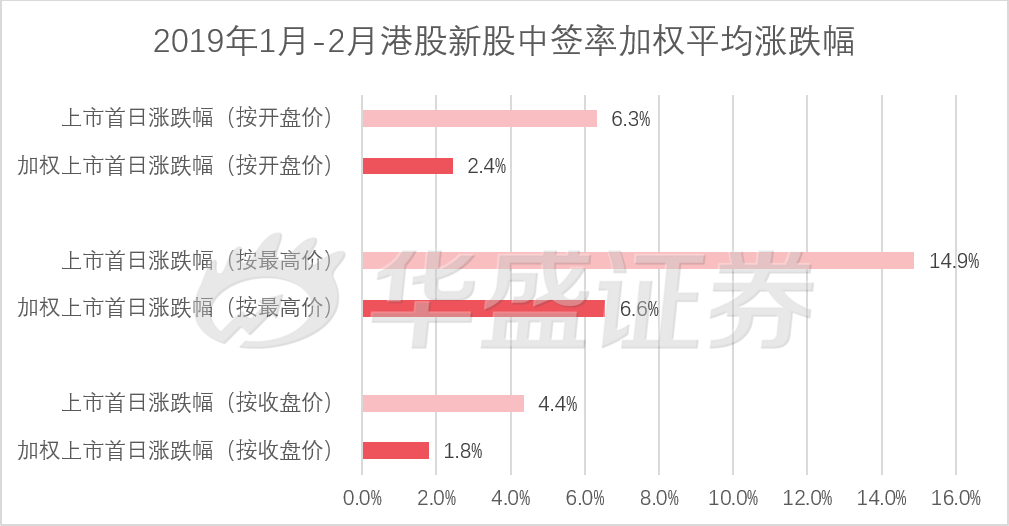

但首先需要注意的是,当我们前面在谈收益率的时候,并没有涉及到中签率的影响。实际上,首日涨幅越高的新股往往也越难中签,而首日表现不佳的新股中签率又通常是100%,因此真实的平均收益率会低于上述我们直接计算的结果。

如果我们用中签率进行加权计算的话,会发现1-2月的新股上市首日涨跌幅(按最高价)下降到了14.9%,按开盘价和收盘价计算的平均涨跌幅也有所下降。因此,这对于我们的启示是,所有新股都打的策略一定不会有太好的表现,我们需要将注意力聚焦到那些值得期待的新股上。

所以接下来,我们将从募资额、发行价格、所属行业、基石投资者、超购倍数五大角度为大家全方位复盘1-2月的打新数据,为2019年的打新之旅重新找到坐标系,旨在实实在在提升投资者打新的收益率。

三、募资额:盘小弹性大,有天我会实现说过的梦话

资料来源:华盛证券

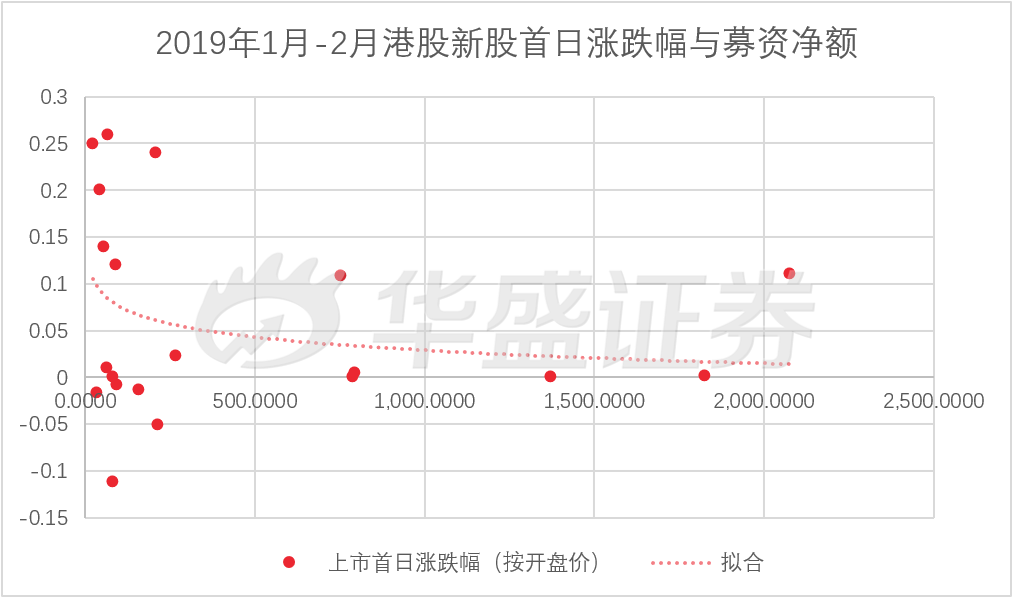

募资净额越低,首日收益有望越高。从上图不难看出,当新股的募资净额超过5亿港元,新股首日涨跌幅(按开盘价)则很难超过10%。具体来说,港股1-2月上市募资净额超过5亿港元的德信中国、基石药业-B、成都高速、中国科培等公司均未获得获得较好的首日表现。

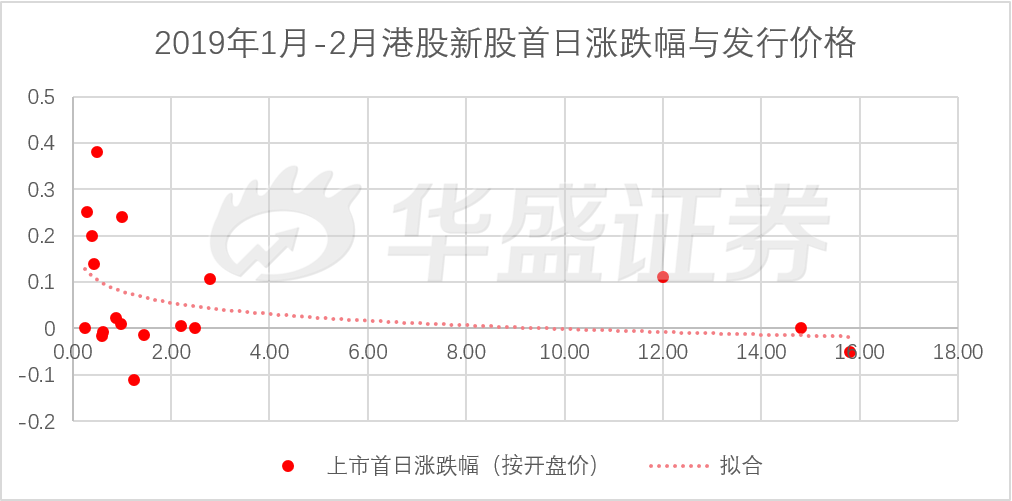

四、发行价格:不惊风,不惊雨,细价有惊喜

资料来源:华盛证券

上市价格定的越低,首日收益有望越高。由上图可以看出,当发行价格超过2.00港元时,新股首日涨跌幅(按开盘价)则很难超过10%。实际上这与募资净额的结论相似,因为募资净额越低,新股定价的绝对值通常也越低。募资净额和发行价格共同指向了市值因子在港股首日变现中的作用——当筹码相对少时,首日表现就有机会相对更好。

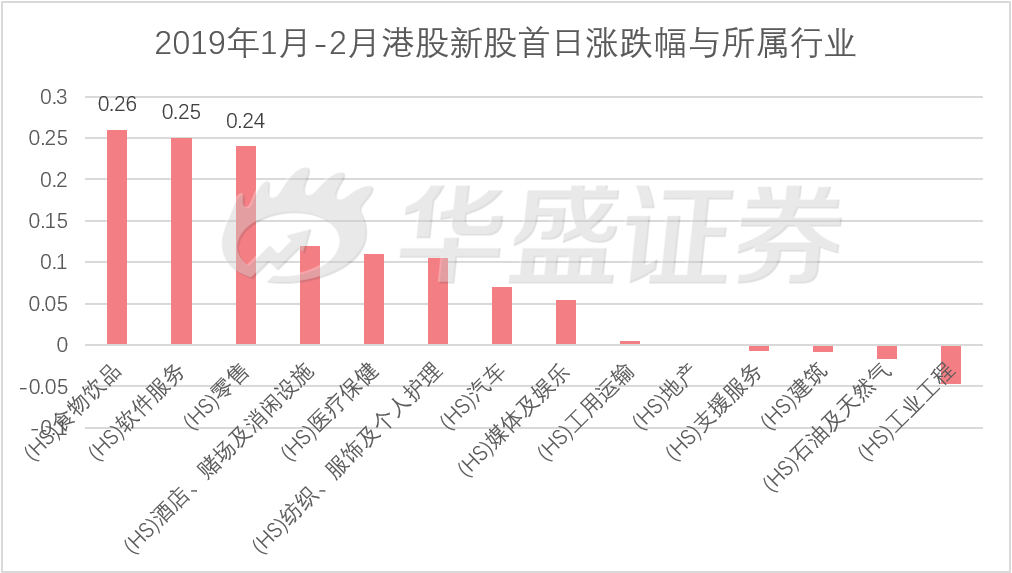

五、所属行业:食物饮品、软件服务、零售涨幅居前,爱有万分之一甜

资料来源:华盛证券

相对于传统制造业,食品饮料、软件服务、零售等行业更受市场青睐。从上图可以看出,食品饮料、软件服务、零售行业新股的首日平均表现达24~26%,远远超出其他行业,虽然样本量较少,但我们整体上还是能感受到市场对于行业的偏好。

其背后本质原因还是在于成长性——香港本地的传统制造业不具备竞争优势,发展到上市之时它们基本就已经到了瓶颈期了,很难给一个估值溢价。而相对来说,具备一定品牌的食品饮料、市场更广阔的软件服务以及市场集中度有待提升的零售行业的公司会具备更好的成长性,因而也就更受追捧。此外酒店、医疗、个人护理等消费性质的行业也具备一定潜力,值得重点关注。

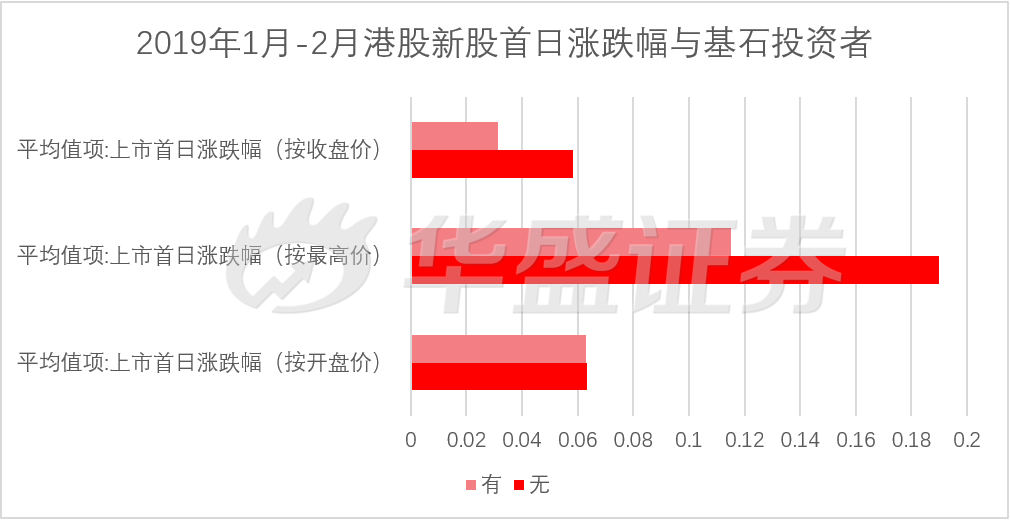

六、基石投资者:以无胜有,但非天长地久

资料来源:华盛证券

基石投资者是港股新股申购中一项非常有意义的制度安排。基石投资者的引进,实际上是对公司的基本面、盈利模式、发展前景的肯定,给市场带来了很大的信心。但是,从上图不难看出,引入基石投资者的新股首日平均涨跌幅并没有跑赢没有引入基石投资者的新股。

究其根本,还是因为基石投资者通常不会出现在小市值的新股申购当中,而前面分析过,小市值新股通常更容易创造良好的首日表现。因此虽说基石投资者是一项颇具吸引力的制度安排,可能代表对公司更长远的认可,但对于首日卖出的打新策略而言,并非指路明灯。

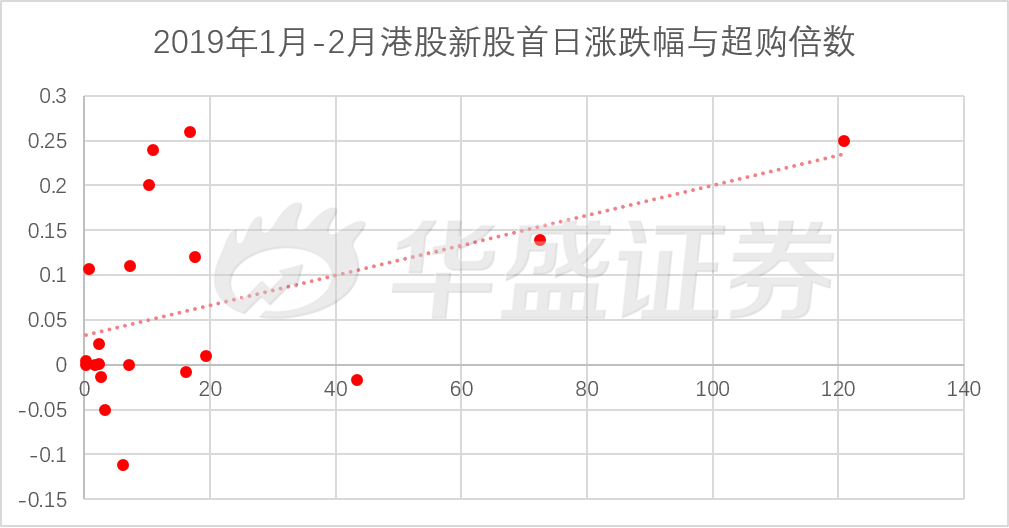

七、超购倍数:进可攻,退可守,还是家乡的饭菜最可口

资料来源:华盛证券

所谓超购倍数,一般指的是公众认购金额与公司向公众募资的金额之比。超购越多,意味公众认购约积极,也就通常意味更好的首日表现。从上图统计可以看出,超购70倍以上时,两只新股首日涨跌幅(按收盘价)均超过10%。而在0~20倍这个区间中,也能看出超购10倍以上的新股的表现会优于超购不足10倍的新股。

虽然超购倍数的最终值只有在新股上市前一天才能从公司公告中看到,但券商行情软件中通常会在新股认购期间公布实时的超购倍数(比如华盛通APP里,可在“交易”-“新股认购”-“新股详情”-“孖展”查看),虽不精确,但足以让投资者知道个大概。因此,结合超购倍数等到打新截止前一天再申购或是更好的选择。

资料来源:华盛证券

八、展望:苦尽甘来,重拾希望

投资不易。经过了九个月的漫长煎熬,市场终于在2019年的初春看到了熊市结束的希望。熊市中我们耗损钱财,蹉跎岁月,但也让我们积累经验,获得了教训。唯坚忍不拔的投资者才有机会等到苦尽甘来,也唯憧憬希望者才有力量能够重新上路。在乍暖还寒之际,我们献上这篇港股IPO复盘,愿结缘广大港股个人投资者,祝各位猪年大吉,财源广进。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP