多维度分析年初以来美国经济,未来1-2季度数据不容乐观

本文来自微信公众号“雪涛宏观笔记”,作者宋雪涛。原标题为“几个维度看年初以来的美国经济”。

摘要

年初以来,全球市场的risk-on有两个核心原因:一是美联储的鸽派转向以及各国央行跟进带来了流动性预期改善,二是美国经济整体处于“低通胀高增长、数据将差未差、继续恶化暂时无法证伪”的阶段,因此风险偏好、流动性、基本面均出现了不同程度的预期修复,全球市场迎来“甜蜜期”。

当前时点,道琼斯指数已接近去年年中高点,而美股波动率仍在低位,因此关键月度指标是否存在继续恶化的可能,对市场能否持续risk-on非常关键。

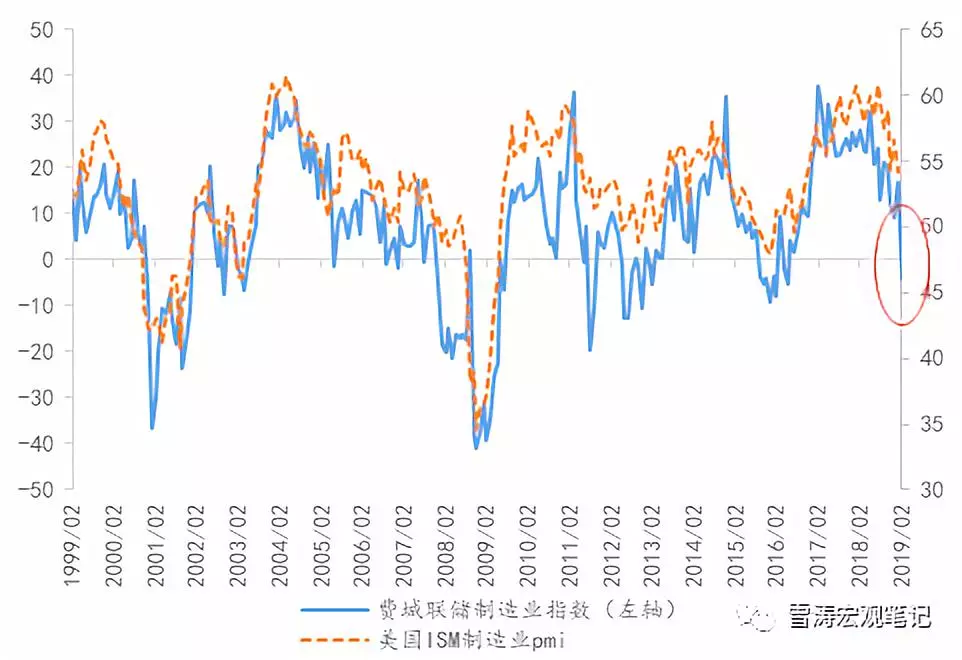

进入2019年,美国经济数据“如市场预期”走弱:耐用品订单5个月里4次大幅不及预期;2月ISM制造业PMI创2017年以来最低;费城联储制造业指数降至近三年新低;房产销售数据继续大幅下滑;12月核心零售数据和1月消费者信心指数大跌。

尽管美国经济下行的方向已定,但下行的幅度仍有争议,比如:1月非农数据表现亮眼;制造业PMI仍在较高水平(~54)徘徊;最近数据可能受美国政府关门和12月股市下跌因素影响;四季度GDP环比折年增速2.6%高于市场预期;2月非制造业PMI反弹(~59)等。

随着国会两党预算案达成共识、贸易谈判缓和、股市反弹,美国经济增长的逆风会有所转向吗?我们从库存周期、劳动力市场、工业产出、投资、消费和通胀等几个方面审视美国经济当前所处的阶段,认为:

1. 本轮美国经济的商业周期拐点出现在2018年3-4季度,库存、产出、投资的拐点已经明确出现,GDP增速进入回落阶段,消费和就业的拐点可能已经出现,需要数据持续确认。

2. 美国经济目前所处的阶段可能比美联储和市场预想的更加后周期,未来1-2个季度经济数据可能出现快速下滑。

3. 通胀压力减弱,19年不加息的概率较大,19年末可能有微滞胀,但不足以令美联储重启加息。

4. 由于市场对联储今年不加息几近定价(期货隐含),但对经济所处的周期阶段依然偏乐观,未来1~2个季度的风险来自于市场修正基本面预期。

一、美国经济目前处于什么阶段?

1.1 库存周期

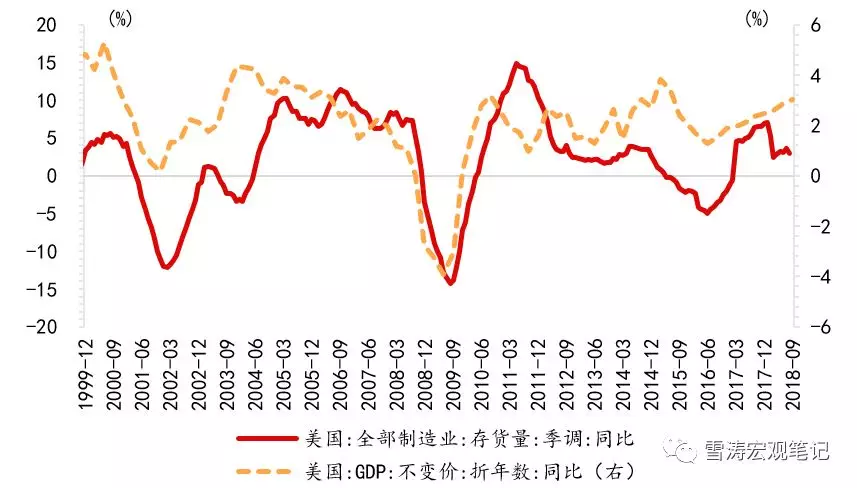

图1:美国GDP低点往往对应库存周期低点

资料来源:WIND, 天风证券研究所

美国已进入主动去库存的阶段。一个完整的库存周期往往呈现出四个阶段:被动去库存——需求上升、库存下降;主动补库存——需求上升、库存上升;被动补库存——需求下降、库存上升;主动去库存——需求下降,库存下降。

美国的库存周期主要观测全社会库存指标(制造商、批发商及零售商)同比增速。一般而言,美国库存周期与商业周期较为一致,一个完整的库存周期跨度一般为2-4年,美国过去三轮库存周期的长度均为3年左右。

目前美国处于自1993年以来的第八轮库存周期,上一轮商业周期的制造商库存于14年6月见顶,零售商库存于15年1月见底,GDP增速高点大致发生在零售商库存见底后两个月(2015年Q1)。库存周期下行期约15个月,GDP增速和制造商库存于2016年6月同步见底。

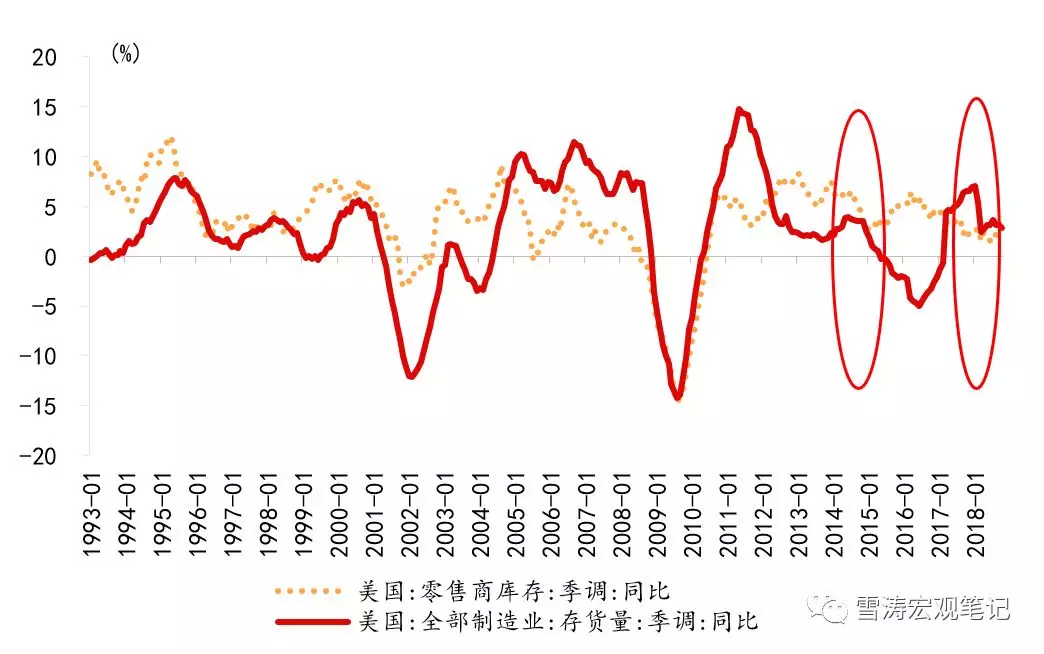

本轮制造商库存于18年1月开始去库,而零售商库存从18年6月开始累库,因此18年Q3应为本轮商业周期的GDP增速高点。从库存周期角度,预计GDP增速将于19年Q4触底,触底前增速将快速下行。

图2:美国制造业库存见顶,零售商库存见底,对应库存周期拐点

资料来源:WIND, 天风证券研究所

1.2 工业产出

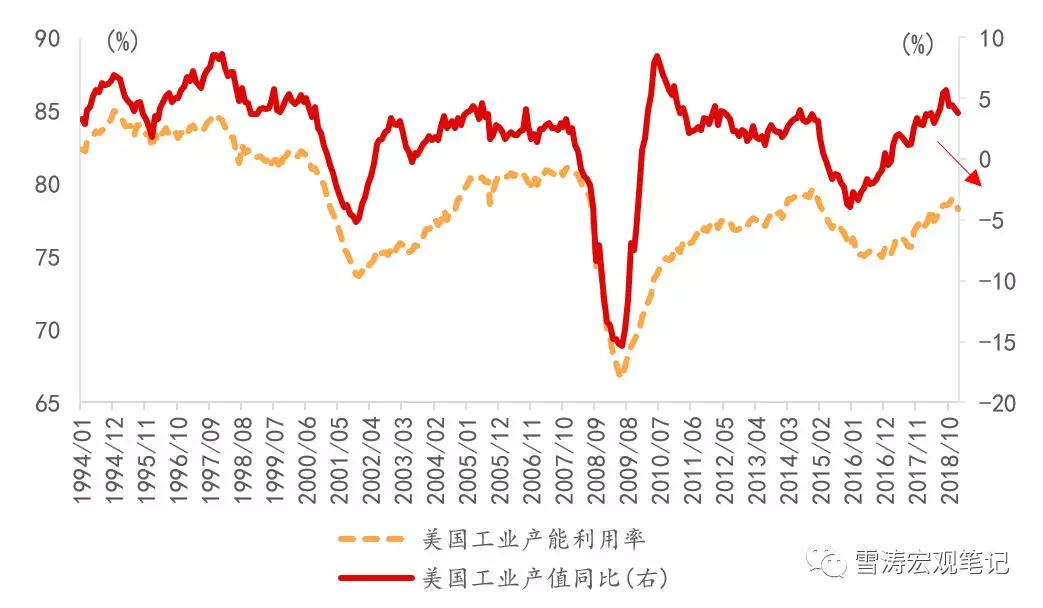

工业产出三大指标连续回调,工业产出的下行拐点基本确定。

产能利用率反映了经济活动中闲置资源的数量,对经济生产的拐点具有很好的领先性。由于制造业相比服务业的周期性更强,因此工业增加值通常被认为是与商业周期最相关的短期指标,能够更灵敏反映所处经济周期的阶段,对于经济拐点的预测具有一定意义。产能利用率和工业增加值同比增速均已从去年3-4季度的高点连续回调,工业产出的拐点已基本确定。

图3:工业增加值同比和产能利用率均连续下滑

资料来源:天风证券研究所

19年2月,制造业领先指标——费城联储制造业指数已跌至负值,意味着19年制造业PMI继续下行的压力较大。

图4:费城联储制造业指数领先制造业PMI

资料来源: 天风证券研究所

1.3 投资

1.3.1 非住宅投资

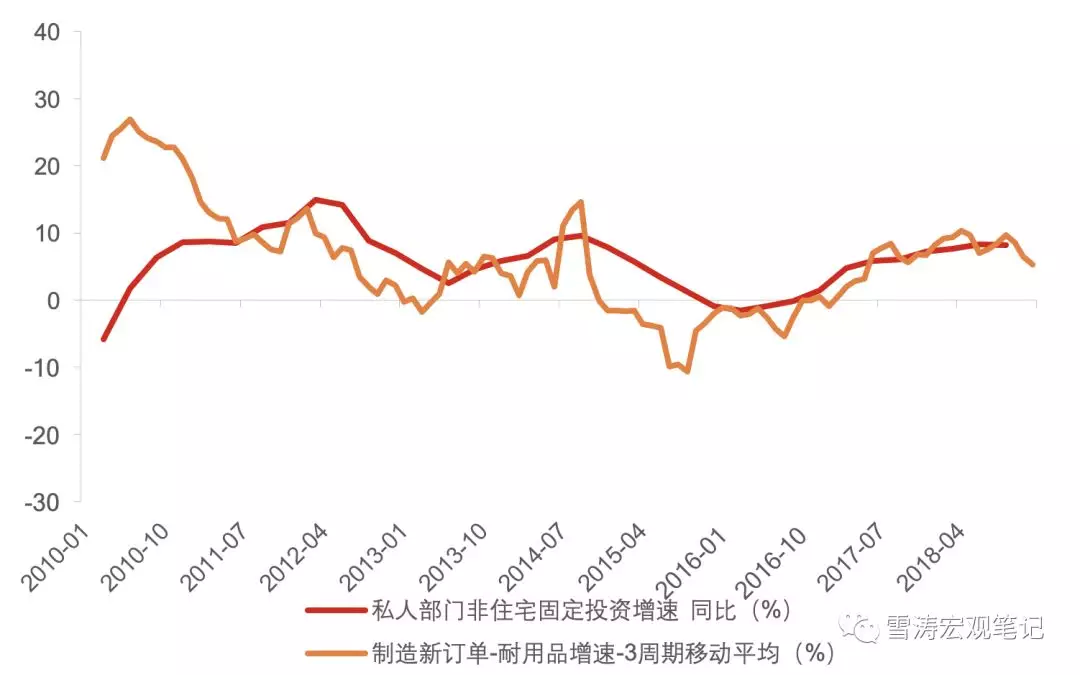

自18年Q3美国设备投资增速开始放缓之后,领先指标显示美国投资增速将进一步下滑。制造业PMI新订单指数从18年9月的61.8一度下滑至12月的51.3,耐用品订单(去除掉运输品)同比增速也从夏季8%的高点下滑到12月的3.5%。

图5:制造业耐用品新订单增速指示私人部门非住宅固定投资进一步下滑

资料来源: 天风证券研究所

1.3.2 住宅投资

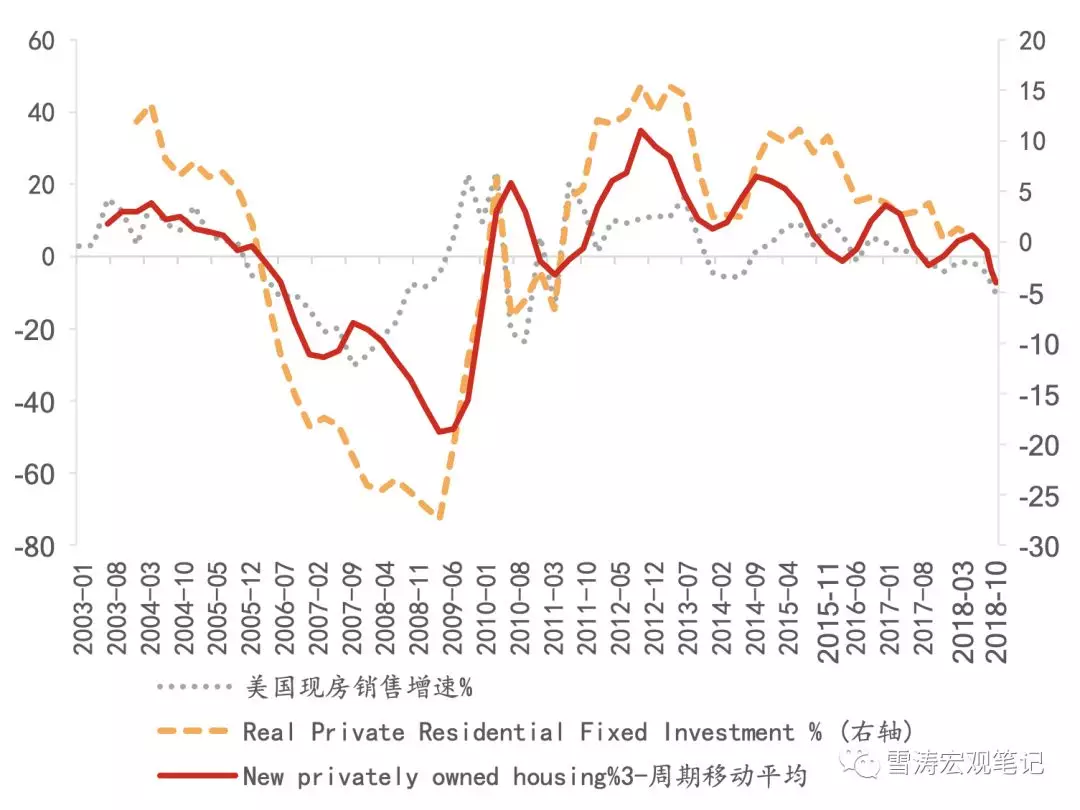

成屋销售领先房地产投资。1月,占全美住房销售九成的成屋销售连续第二个月创三年新低至494万户。过去12个月,美国成屋销售下跌8.5%。预计今年房地产投资将进一步下降。

图6:成屋销售指示房地产投资将进一步下滑

资料来源:FRED, 天风证券研究所

1.4 劳动力市场

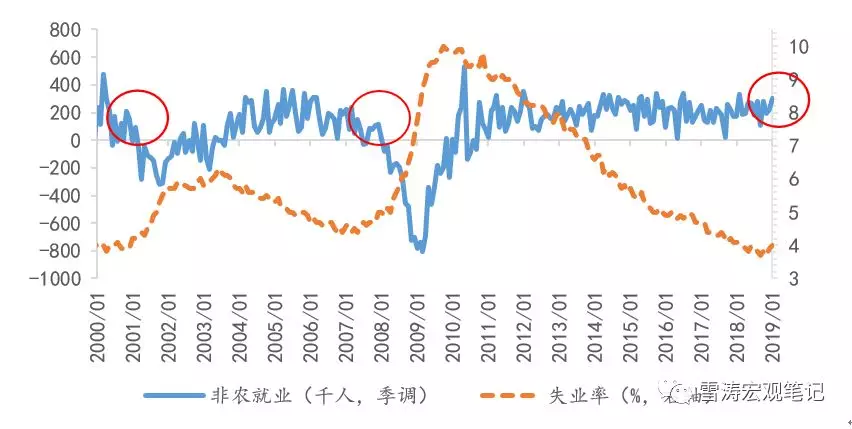

相比于生产和投资,劳动力市场的数据略显矛盾。整体而言,我们认为失业率拐点可能已经出现。过去两个月美国失业率连续抬升,从11月的3.7%上升到1月的4.0%,若2月失业率继续上升,则可能确立劳动力市场反转趋势。

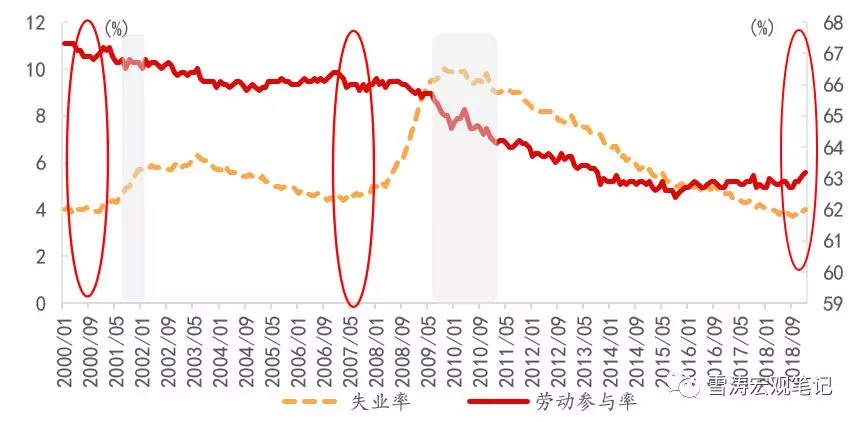

但与失业率回升相矛盾的是,过去三个月新增非农人数均值24.1万人,这一表现相比以往失业率抬升初期更加亮眼。我们认为这可能与劳动参与率大幅抬升有关。在2000年和2007年的失业率触底回升阶段,劳动参与率分别下滑了0.4%和0%,而去年9月以来,劳动参与率在4个月内上升了0.5%。

图7:失业率连续回升但非农就业表现尚未趋弱

资料来源:天风证券研究所

图8:经济周期末端劳动参与率与失业率(左轴)同步上升并不罕见

资料来源: 天风证券研究所

在经济周期末端,劳动参与率上升并不罕见。根据附加性劳动力假说,不管劳动力市场如何变化,总是停留在劳动力市场的劳动力群体被称为一级劳动力。与之相对应,中年妇女和16-18岁的青年人组成的劳动群体,被称为二级劳动力。二级劳动力经常会在劳动力和非劳动力之间流动,参与率对经济运行周期有较灵敏的反应;而他们选择的变动,往往也是引起劳动参与率波动的重要原因。 在经济总体水平下降时期,失业增加,为了保证家庭收入水平,二级劳动力走出家庭寻找工作。因此,二级劳动力参与率与经济周期呈反向关系:经济衰退时,二级劳动力参与率反而提高,进而整个社会的劳动参与率提高。

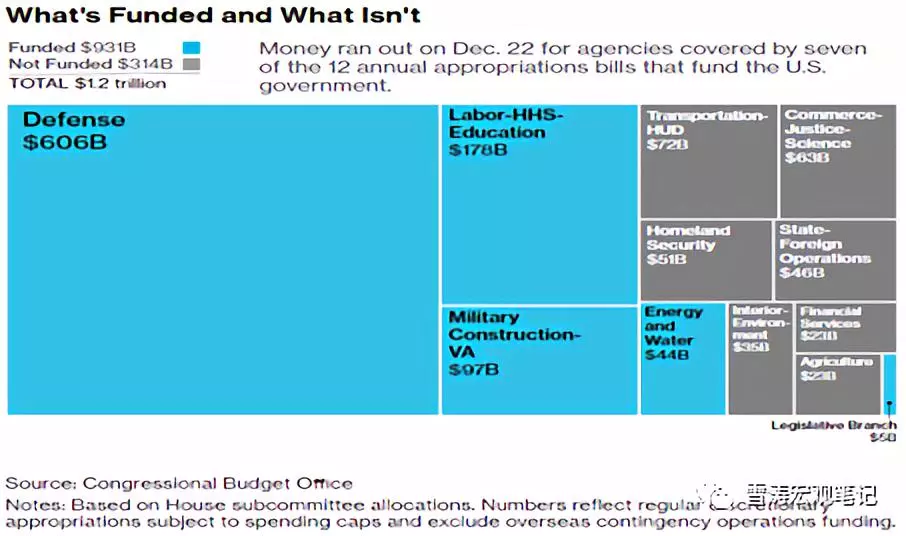

此外,有观点认为失业率上升有政府关门的影响,我们认为说服力不强。美国政府历史上的大小关门事件总共发生过21次,长时间停摆主要发生在1995-1996年,2013年,以及本轮的2018-19年。总体而言,本次未得到拨款的部门占整个联邦政府的约四分之一——远低于往次关门的规模;未领到薪水的80万联邦雇员,相当于全美非农就业人数 (nonfarm payrolls) 的0.5%;而其中只有38万人是被强制休无薪假 (furloughed),即不到非农就业人数的0.25%。

后者遭遇的冲击,可能会外溢到消费支出的表现上;但在往次政府关门中,国会往往会在联邦雇员复工后对其给予全额补偿,在这样的情况下,他们将被视为有工作。类似的情况发生在2013年,失业率在政府关门当月与上月持平,零售销售同比上行,就业结构来讲,政府部门新增就业减少(5千人)而私营部门增加。而本次政府关门,政府部门就业增加约8千人,私营部门增加296千人。因此政府关门对失业率的影响可以忽略。

图9:本次政府关门影响部门一览

资料来源:国会预算办公室(CBO),天风证券研究所

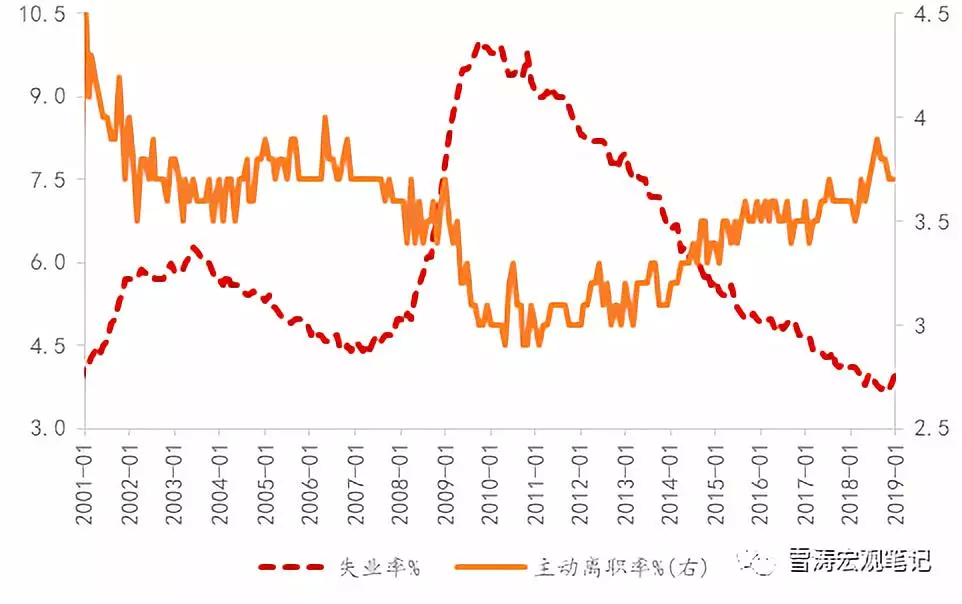

再参考美国劳动部JOLTS数据中的劳动力市场紧度和主动离职率,失业率拐点几乎能够确定。劳动力市场紧度(未填补的空缺职位与求职者之比)与失业率完全负相关,因此劳动力市场紧度的顶部往往对应失业率的底部。目前该数据已经从去年8月的高点出现回落,由于数据只公布至12月,需要观察19年是否出现连续回落。

主动离职率反映了就业者对劳动力市场的信心。当劳动力市场恶化时,主动离职跳槽的人数减少,如金融危机时非农离职率从07年8月的2.1%降至09年5月的1.3%。目前该指标也从去年8月的高点出现回落。

图10:美国的劳动力市场紧度似乎已经出现了拐点

资料来源:天风证券研究所

图11:主动离职率下降可能意味着劳动力市场有所恶化

资料来源:天风证券研究所

另外,工作小时数的下降也标志着经济周期的下行和失业率的拐点。通常来说,工作小时数连续保持增长是企业加快招人的强烈信号,反之,则可能看到裁员以及企业和消费者削减开支。如上一个工时数的顶峰出现在2015年1月,随后便出现了该轮商业周期的GDP增速顶峰;2000年和2007年两次商业周期快速下滑前,均出现了失业率回升和工作小时数的连续下降。

图12:工作小时数下滑领先失业率拐点

资料来源: 天风证券研究所

综上分析,本轮失业率的低点可能在18年3-4季度已确立。按照历史经验,拐点过后,失业率会先缓慢抬升1年左右,而后加速上升,经济将在失业率加速上升后滑入衰退期。

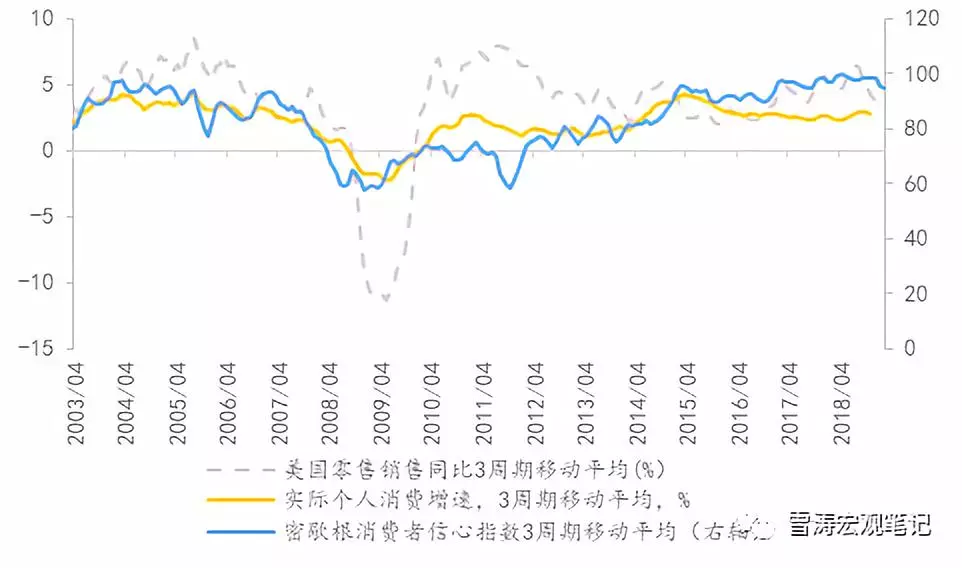

1.5 消费

在3季度投资走弱后,市场将支撑美国经济的希望寄托在消费上。然而12月零售销售环比下滑1.2%,核心消费数据暴跌;与之呼应的是密歇根消费者信心指数在一月的大幅下滑,尽管2月这一指数从91.2的低点反弹至95.5;个人消费支出(PCE)的实际增速在4季度小幅回落。结合以上,本轮美国消费增速的顶点可能在2018年3季度已经出现。

图13:消费指标显示美国消费增速顶峰可能发生在去年3季度

资料来源: 天风证券研究所

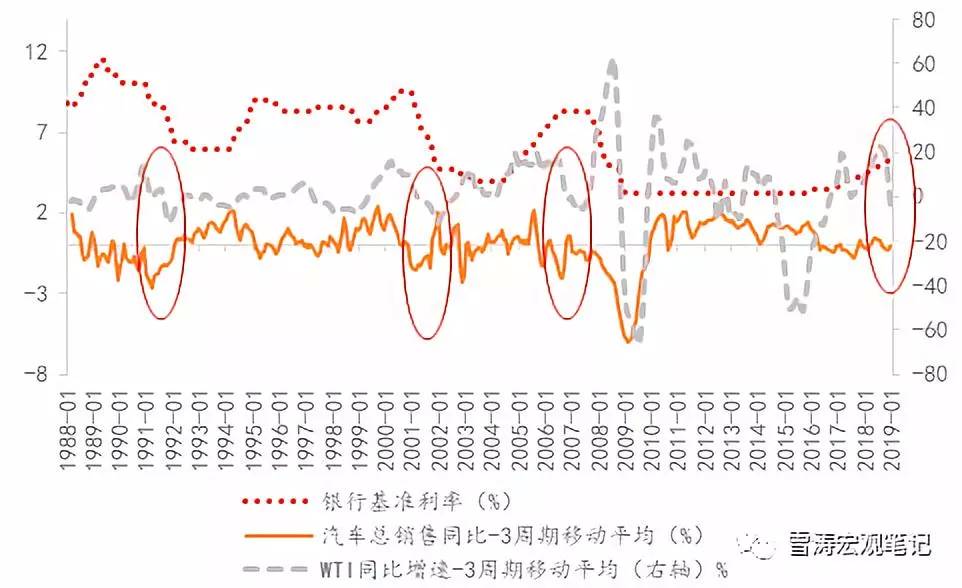

耐用品消费中的汽车销售对经济周期和货币政策比其他市场更敏感。从20世纪80年代以来,汽车总销量增速往往在商业周期末端之前、加息进程中就开始下降,但油价的波动也会对汽车销售形成扰动,例如在91年、01年、07年初,油价的大幅下行刺激了汽车销售的大幅反弹。虽然18年10月油价也大幅回落,但当前的汽车销售增速仍然在较高的贷款利率压制下在负区间徘徊。

图14:当前汽车销售仍然在较高的贷款利率压制下在负区间徘徊

资料来源: 天风证券研究所

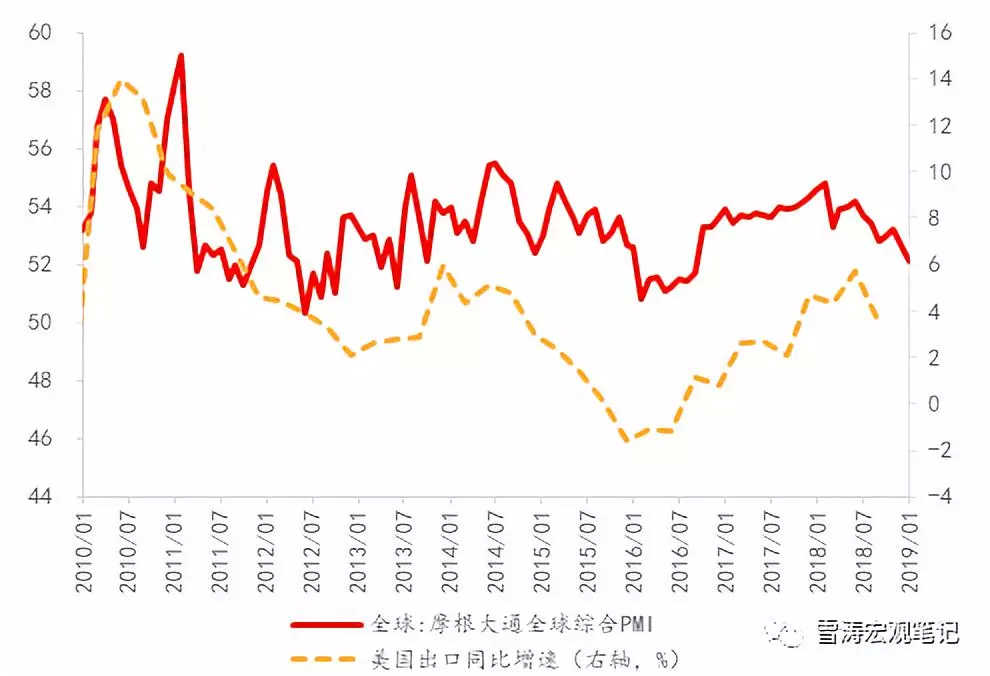

1.6 出口

受其他主要经济体增速放缓的影响,美国出口增速从18年2季度开始下滑。2019年上半年,中国和欧日的商业周期仍然向下,美国出口增速大概率会继续沿着全球周期的轨迹下行。如果中美贸易达成实质性、即时性利好,一定程度上也将减缓美国出口增速下行的斜率。

图15:美国出口会继续沿着周期轨迹下行

资料来源: 天风证券研究所

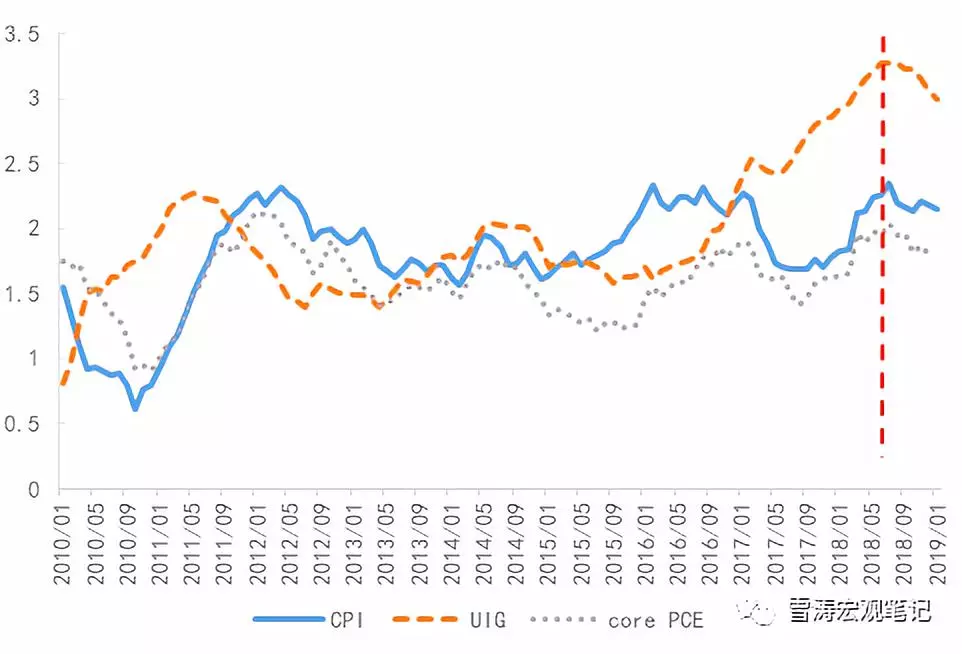

二、美国通胀上行压力较小

能源价格走势会主导全年CPI走势,由于去年11月前能源价格基数较高,结合今年原油价格中枢“布伦特60~70,WTI 55-60”的判断(详见《2018原油复盘和2019展望》),CPI基本无太大上行压力。

图16:WTI增速同比进入负区间对CPI下行压力较大

资料来源: 天风证券研究所

食品和能源项贡献了最主要的通胀波动,因此核心CPI不包括食品和能源价格,美联储关注的通胀指标是核心PCE。纽约联储的基础通胀率指标(UIG)可以作为核心CPI和核心PCE的领先指标。UIG的构成中除了物价因素(CPI、PPI)之外,还包括大量宏观经济和财务数据,如PMI、失业率、货币供应、股票价格、债券收益率等非价格因素。从UIG的指示来看,核心通胀进入下行趋势。

图17:UIG指示核心通胀下行趋势

资料来源: 天风证券研究所

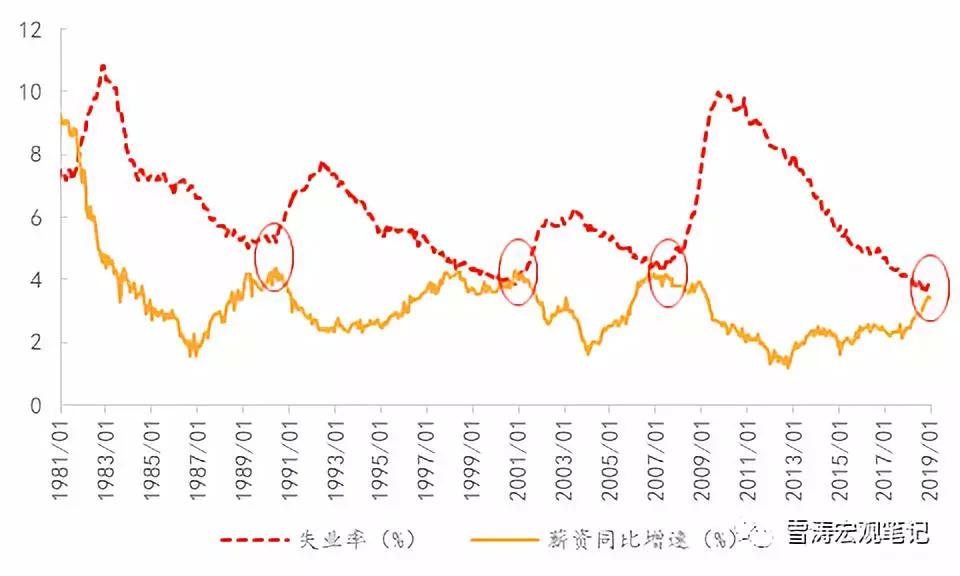

尽管如此,市场仍然担心薪资增速处于金融危机后的高位令核心PCE上行,我们认为目前薪资增速高点或已现,薪资高点即便造成了通胀压力,也不会在短期内立即体现。

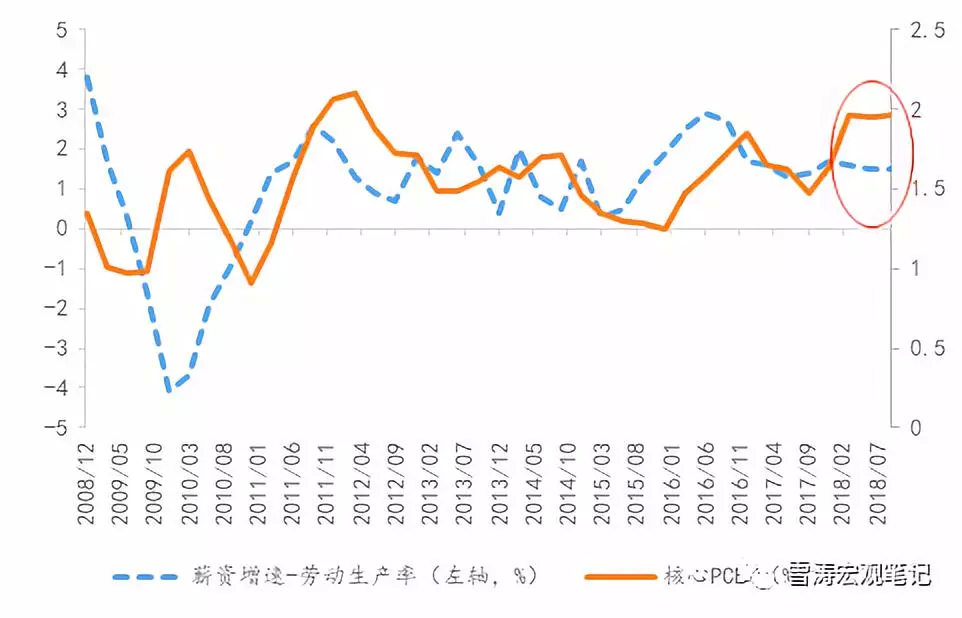

一般而言,失业率回升意味着薪资增速在该周期内难再创新高,因为就业市场趋松,雇主对员工加薪的压力减小。然而,薪资增速走弱并不意味着通胀压力下降,因为通胀是由工资与劳动生产率决定的:如果工资超越劳动生产率上行,则供求缺口会带来通胀压力;如果工资和劳动生产率伴随上行,幅度一致(意味着供给也非常充足),则不会形成通胀。

图18:失业率发生拐点后,薪资同比增速难创周期新高

资料来源:天风证券研究所

图19:薪资增速-劳动生产率与核心PCE同比

资料来源:天风证券研究所

图20:劳动生产率和GDP增速走势一致

资料来源: 天风证券研究所

可以看到,薪资增速和劳动生产率的缺口大致领先核心PCE 3~4个季度,去年3季度末的工资增速与劳动生产率配比稳定,缺口对通胀的拉动作用趋弱。今年薪资增速随着失业率触底将下行,而劳动生产率也会随着GDP增速下行,即使后者下行的幅度超过了前者,对通胀的传导也需要在今年四季度才能显现,而且通胀压力较小。

三、目前的美国经济状态意味美联储全年或不加息

毋庸争论的是,美国经济周期性下行的迹象已经出现,市场的纠结点主要在于经济和通胀的运行节奏和幅度,以及将如何主导美联储的货币政策。

目前联储认为经济和通胀的数据具有一定的“不确定性”,并认为“维持目前的联邦基金利率目标区间不变”几乎是没有风险的,倾向于等待数据验证再考虑是否加息,也就是说,2019年上半年不加息的概率很大。根据我们的分析,联储可能在上半年会议中继续等待:

第一,各项经济指标已现拐点,下半年美国经济将步入本轮商业周期的低谷。从最近两个周期各项经济指标拐点与货币政策拐点的关系来看,库存、工业产出、失业率出现拐点后,联储可能加息的次数为0/1/0.5次。本轮周期已在数据拐点之后已加息1-2次(18年9月和12月),因此从经济数据出发,加息空间已尽。

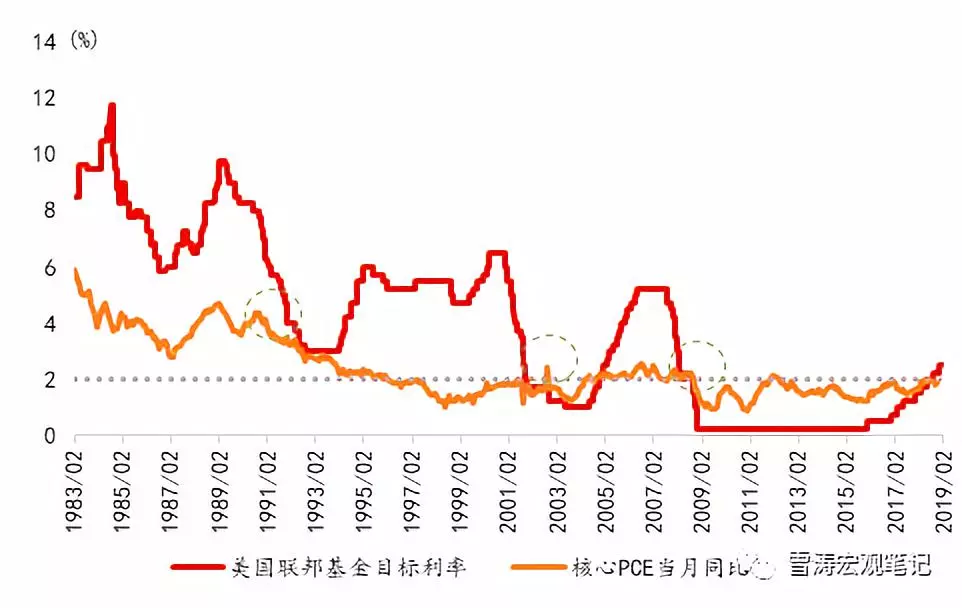

第二,上半年通胀压力无忧。美联储的通胀目标是核心PCE=2%。从通胀的指标来看,今年上半年通胀无忧,核心PCE或因为薪资增速与劳动生产率的缺口在4季度出现上行。从历史上几次经济后周期时发生通胀跳升(滞胀)的货币政策操作来看,美联储都没有重回加息,而是维持当时的货币政策不变。如无意外,美联储在暂停加息之后会维持联邦基金目标利率不变。

图21:后周期下通胀跳升不会主导联储货币政策转向

资料来源:天风证券研究所

风险提示

财政政策超预期;油价上涨超预期

扫码下载智通APP

扫码下载智通APP