特斯拉打到家门口,蔚来(NIO.US)堪忧

本文来自微信公众号“燃财经”,作者刘景丰。

在特斯拉正在降价销售,加速上海建厂的同时,国内新造车势力第一股蔚来(NIO.US)的首份年报,传递出阵阵寒意。

3月6日早上(美东时间3月5日盘后),在推迟了7个多小时后,蔚来发布了其上市后未经审计的2018年度财报。

财报显示,其2018年度总收入49.512亿元人民币,其中交货量大幅增加的四季度营收34.356亿元人民币。

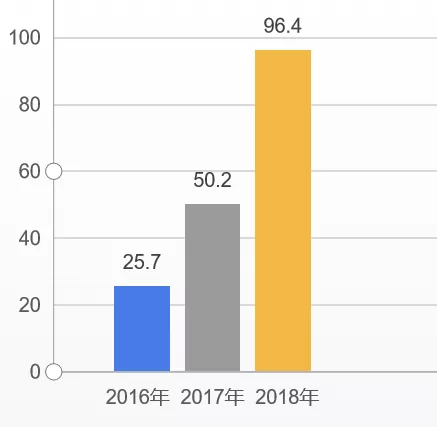

2018年,蔚来交付了11348辆,完成预期目标,但其全年净亏损仍为96.390亿元人民币,同比增长92.0%。四季度毛利率尽管扭负为正,但全年毛利率仍然为-5.2%,这与特斯拉高达19%的业务毛利率相差巨大。

一波未平,一波又起。财报透露,蔚来此前在上海建工厂的计划也因政策问题流产,只得继续通过江淮汽车代工生产。

在对2019年一季度业绩预期中,受新能源车补贴下滑等因素,蔚来也艰难地给出了“交付量下滑”的预期,一季度收入最高下滑将近60%。

受此影响,蔚来股价一路下跌,从昨日财报公布前的10.16美元跌至今日盘后7.74美元。摩根大通甚至已将蔚来汽车的目标价下调至7美元,这比其去年高点时14美元的价格已经腰斩。

与此同时,特斯拉一边降价,一边快速进军中国市场。国内最被看好的造车新势力,如今是四面楚歌。这让人想起3月1日车和家创始人李想在微博发出的感叹:“各位汽车行业的前辈和大哥们,特斯拉都已经打到家门口了…咱们就别再搞这些宣传手段自嗨了。”

蔚来,正走向一个不确定的未来。

卖44万的蔚来,销售成本43万

诞生于2014年的蔚来汽车,在国内始终是一个神秘的存在。

在新能源概念大热的时候,国内诞生了一批由互联网创业者创办的造车企业,如蔚来、小鹏、威马、车和家等,他们被称为国内新造车势力。尽管外人对蔚来这家“含着金钥匙出生”的车企知之甚少,但凭借亮眼的车型和颇为科幻的宣传,有人一度将其比作“中国的特斯拉”。

不过这次上市后的首份财报,揭开了蔚来神秘的面纱。

财报显示,蔚来2018年度总收入为49.512亿元人民币,净亏损为96.390亿元人民币,同去年相比增长了92.0%。调整后净亏损(非美国通用会计准则)为89.595亿元人民币,同去年相比增长了81.7%。

近三年蔚来的亏损走势(单位:亿元)

2018也是蔚来量产交付的第一年,亏损却比上年增加了近一倍。

亏损扩大的原因,则是由于销售成本的增加以及运营、研发资金的不断投入。

具体看2018年第四季度,其总收入为34.356亿元人民币,环比第三季度增长了133.8%。净亏损为35.030亿元人民币,环比第三季度相比增长24.6%,与2017年同期相比增长了106.1%。

看上去营收在持续增长,但似乎车卖得越多,亏得也越多。

2018年6月28日,蔚来ES8正式开始交付,截至2018年12月31日,这款7座高性能电动SUV已累计交付11348辆,车辆销售收入48.52亿元。

2018年蔚来ES8各月交付量

有意思的是,蔚来的2018年车辆销售成本总计49.3亿元,比这一年车辆销售总收入还高。如果用11348辆车来分摊这个销售成本,每一辆车的销售成本高达43.4万元。

财报还透露,2018全年蔚来的毛利率为-5.2%。细分到季度,其三季度毛利率为-7.9%,四季度转为正盈利,为0.4%。这其中,主要是因为四季度ES8生产和交付量的增加,汽车销售的毛利率从三季度的-4.3%增长至四季度的3.7%。

不过相比特斯拉的盈利能力,蔚来的差距肉眼可见。

特斯拉在2018年第三季度实现营收68.24亿美元,净利润转正为3.12亿美元;第四季度收入72.3亿美元,净利润为1.39亿美元。从2017年开始,特斯拉每个季度都实现了正增长。

特斯拉的年报还披露,2018年的业务总毛利为19%,其中,汽车销售的毛利达到23%,也与2017年持平。而全球范围内主要汽车制造商的毛利几乎都在20%以下,就算宝马,其2018年1月到2018年9月期间汽车销售毛利也仅为16.4%。

负债增加3倍,上海建厂夭折

蔚来财报中透露出另一个颇受关注的信息,蔚来已经终止在上海建厂的计划,继续与江淮汽车合作,走代工路线。

因为没有新能源汽车的生产资质,蔚来此前生产的ES8和即将交付的ES6目前均由江淮代工。这种代工模式曾饱受质疑,外界认为其拉低了高端SUV的档次。为此,2017年,蔚来和上海嘉定区政府签署合作协议,计划在此落户工厂。甚至2018年有消息称选址都已定好。

计划赶不上变化快,随着特斯拉在上海建厂的“超预期”进展,蔚来这一计划走向夭折。

因为根据2018年12月18日发改委发布的《汽车产业投资管理规定》(下称《规定》),自2019年1月10日起,新建汽车整体投资项目的管理权限由中央下放到地方,重启纯电动汽车生产资质的批复;另一方面,对于任何新建的纯电动汽车生产项目,《规定》提出了较高的要求,既要满足一定的投资规模,也要在所属省份已有电动车项目完成规划产能的基础上才能申请。

而据财新网报道,特斯拉已于1月10日完成备案,既然上海工厂已经开工,那么按照要求向上海发改委进行备案是理所当然的事。

这意味着,如果蔚来坚持将工厂落户上海,必须等特斯拉的超级工厂产能达到50万辆后才能动工,时间上可能需要等到2022年。

不过,庆幸的是代工模式已越来越得到政府的认可。2018年底,工信部发布《道路机动车辆生产企业及产品准入管理办法》,首次明确指出“鼓励道路机动车辆生产企业之间开展研发和产能合作,允许符合规定条件的道路机动车辆生产企业委托加工生产”。

蔚来称,现在合肥江淮未来基地能够满足未来2-3年蔚来产品的产能需求,从投资效率角度看,增加较少投资,就能增加更多产能。

话是这样说,但从财报看,这也是蔚来不得不做的选择。2018年,蔚来资产总额为188.43亿元,比2017年增加了80%;其2018年负债总额为106.92亿元,比2017年增加了345.1%。

从财报中看,蔚来在四季度的现金流与短期投资为83.45亿元,与三季度的91.53亿元相差无几,现金流比较充足。然而从资产负债表看,其银行贷款总额为68亿元人民币(约合10亿美元),其中15亿元人民币(约合2亿美元)用于借款、银行承兑和信用证。这说明其很大一部分现金要用于贷款,再加上1月30日,蔚来汽车宣布拟发行6.5亿美元可转换债券的信号,表明其面临较大债务压力。

随着3月11日蔚来股票迎来解禁,股东套现带来的股价波动,势必加剧其资金压力。

快速上涨的负债压力,或许也是蔚来必须做出这样一个选择的原因。

未来堪忧,收入预计下滑近60%

在面临高亏损、建厂计划终止的同时,蔚来在财报中透露出对今年一二季度业绩的担忧。

蔚来在对未来的业绩预期中称,2019年第一季度,公司预计ES8交付3500到3800台,同第四季度相比减少约56.1%-52.4%;总收入达到13.909亿元人民币到15.157亿元人民币,同第四季度相比减少约59.5%-55.9%。

蔚来CFO谢东萤解释称,部分原因在于2019年中国电动汽车补贴减少的预期使得去年年底交付提速,以及元旦和春节假期期间的季节性下滑。由于对2019年电动汽车补贴政策和宏观经济走势的观望,预计2019年第二季度的交付量仍会较低。

在财报电话会议中,蔚来创始人、董事长、CEO李斌承认,从目前来看,补贴肯定较去年相比会有比较大程度的降低。不过他又称,蔚来的产品定位是高端市场。“补贴的下降对于蔚来的影响相比那些入门的电车品牌来说会更小,税收的优惠则对我们来说则是最大的,这是从整体来讲对我们有利的地方。”

然而这仅仅是把目光放到了国内电动车品牌身上。

3月1日,特斯拉发布3.5万美元的Model 3 标准版,同时宣布要通过关闭线下直营店并全部通过线上销售的方式,来实现约6%的成本节约,并对新车支持7天/行驶1,000英里后的无理由退车。

这无疑是对国内新能源造车新势力的一次打击,尤其是随着特斯拉上海工厂的建成,国内新能源造车企业在家门口遭遇“狼来了”。

尽管蔚来高管在电话会议中称“并没有认为特斯拉会给我们在中国市场带来竞争压力”,但是这一冲击几乎显而易见。

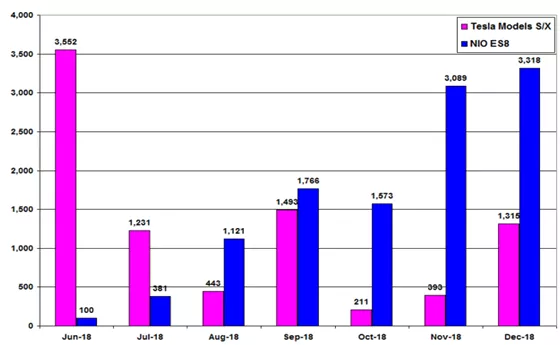

数据显示,自2018年8月以来,蔚来在国内的销量已超过特斯拉,这其中一部分原因是关税问题抬高了特斯拉在国内的售价。

特斯拉与蔚来在中国市场销量对比

然而放眼整个特斯拉汽车销量,2018年,特斯拉总共交付245240辆电动车,包括145846辆Model3,以及99394辆Model S和Model X,近25万的电动车销量远远超过全球其他车企。不过,2018年特斯拉在中国的销量遭遇滑铁卢,全面销售车辆为8000多辆。但随着特斯拉降价,将对销量起到较大的拉升效果。加之蔚来预期交付量下滑,一反一正差距加大。

特斯拉在上海的工厂正在快速建设,预计2019年底将开始生产,量产后的Model 3售价预计为25-27万元。蔚来和一众国内新造车势力要面对的,是一个已经来到家门口的巨兽。未来如何?消费者和投资者将用脚投票。

扫码下载智通APP

扫码下载智通APP