长江宏观:回顾历史,目前处于股债双牛?

本文来自微信公众号“长江宏观固收”,作者:赵伟团队。

报告摘要

热点分析:经验显示,股债双牛持续时间往往较短,多发生在信用筑底过程中

年初以来,股市和债市一度双双走强,引发市场关注;回顾历史,股债双牛的持续时间往往较短,多发生在债牛尾端。年初以来,股市明显上涨,长端收益率也一度下行超10BP,使部分人士对今年股债双牛格局有较高期待。回溯历史来看,2002年以来,股市和债市同时走强的阶段大致有12个,持续时间在1-4个月左右。股债双牛常现于股票牛市或熊市反弹阶段,债市多处于牛市尾端。

股债双牛多发生在信用筑底过程中,核心逻辑在于股、债对经济边际变化的反应不同。债市和股市,分别是对经济的一阶导和二阶导定价。经济承压下,货币端率先反应,资金成本出现回落或维持相对低位、并逐步向信用端传导,但经济的一阶导尚未转向、仍有利于债市。信用环境领先于经济表现出现变化,经济仍在回落,但信用环境修复带动股市风险偏好提升,股债双牛也随之出现。

目前已处于经济回落的中后段,信用环境加速修复,宏观环境逐步对利率债不利;同时,债券供需变化等也会对债市产生阶段性压制。企业主动收缩等行为对经济的加速拖累,或将逐渐减弱,经济的二阶导先行转向;与此同时,信用环境加速修复,宏观环境逐渐有利于权益类、不利于利率债。重申年度观点:向风险要收益,是2019年市场的重要逻辑。当前,债市对利多因素已消化较为充分、对利空反应不足,债券供需变化、通胀预期升温等或加大债市调整压力。

债市策略:利率债中短期仍面临调整压力;转债配置价值依然凸显,精选股性较强的个券,关注新券。社融增量数据受春节错峰的干扰,存量增速低点已过,信用环境修复仍在路上;同时,猪价或带动CPI进入上行通道,推升通胀预期,利率债中短期仍有调整压力。交易层面来看,供需关系变化等,也会阶段性压制债市表现。转债方面,在信用加速修复过程中,转债配置价值依然凸显、弹性增强,建议精选低溢价率、股性较强个券,可以适当放松对绝对价格要求。

风险提示:

1. 宏观经济或监管政策出现大幅调整;

2. 海外经济政策层面出现黑天鹅事件。

报告正文

股债双牛?

事件:年初以来,股市和债市一度双双走强,引发大家对今年市场走势的讨论,股债双牛格局能否延续成为关注的焦点。

(来源:长江证券研究所)

点评:

年初以来,股市和债市一度双双走强,使部分人士对今年股债双牛格局有较高期待。截至3月10日,上证综指和创业板指较去年底上涨19.1%和32.3%;与此同时,10年期国债和国开债分别较去年底下行8BP和5BP,如果不考虑近期的回调,长端收益率下行幅度甚至超过10BP。这一背景下,大家关于今年市场走势讨论明显增多,部分人士认为市场即将进入股债双牛的金融时代。

回顾历史,股债双牛曾数次出现、一般持续1-4个月左右,对应债券市场往往处于牛市尾端。回溯2002年以来市场表现,股市和债市同时走强的阶段大致有12个,持续时间一般在1-4个月左右。2006年前,股债双牛多在年初出现,如2002年、2003年和2005年年初,股市以小幅走强为主。2006年后,股市开始出现大牛市,股债双牛往往出现股票牛市或熊市反弹阶段、对应债市多处于牛市尾端,例如,2006年三季度、2009年4月至6月等。但也有例外,2015年上半年,股市大幅走强对债市形成阶段性压制。

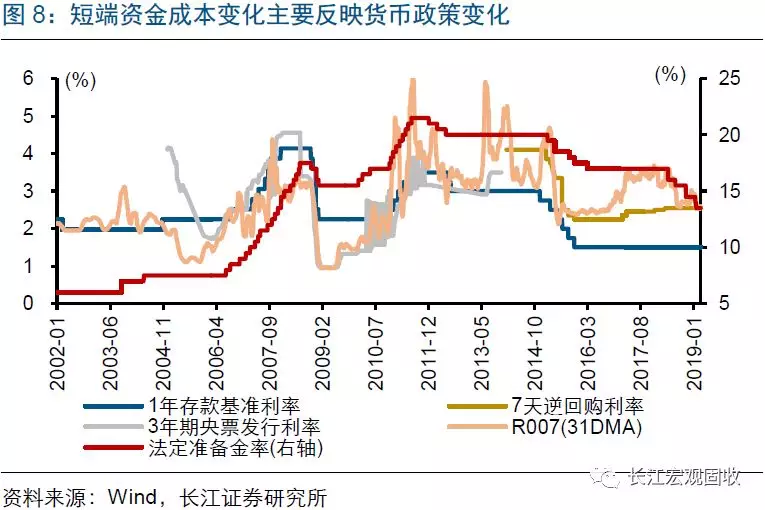

结合货币金融环境来看,股债双牛往往发生在货币环境较为宽松、信用环境筑底阶段。从货币金融环境来看,股债双牛阶段的货币环境一般较为有利,对应的资金成本出现回落或已经处于相对较低的水平。与此同时,较低的资金成本,也有利于货币端向信用端的传导,整体信用环境多在筑底修复的过程中。只有2011年一季度和2014年四季度两个时期,信用环境处于收缩阶段,相应的后续债市表现也较强。

股债双牛之所以多现于信用筑底阶段,核心逻辑在于股和债的定价机制不同:股市对经济二阶导反应,债市对经济一阶导反应。经济承压下,货币端率先反应,资金成本出现回落或维持相对低位、并逐步向信用端传导,但经济的一阶导尚未转向、仍有利于债市。信用环境变化领先于经济表现,经济仍在回落,但信用环境修复带动股市风险偏好提升。因此,股债双牛多出现在,货币端向信用端逐步传导的信用筑底修复阶段。伴随宏观环境变化,例如通胀的回升,经济企稳下政策去杠杆等,股债双牛往往随之结束。

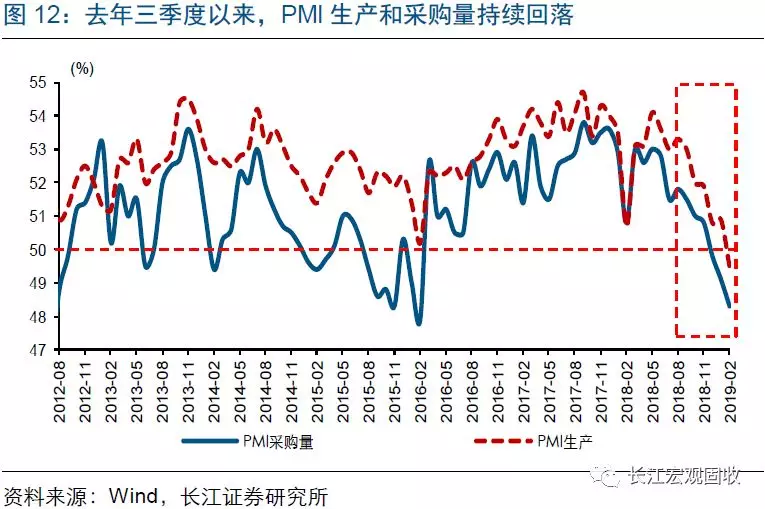

目前已处于经济回落的中后段,二阶导先行转向;与此同时,债市对利多因素已消化较为充分,对利空反应不足。去年三季度开始,企业收缩生产、主动降低库存等行为,加速经济下行压力的释放;随着主动去库等接近尾端,相关影响或将逐渐减弱,经济的二阶导先行转向。反观债券市场,可在一定程度上刻画市场交易行为对利多因素反应程度的指标,超长端与长端利率债收益率之差,已压缩到极值位置,反映市场对利多因素已消化较为充分、未来或存在一定调整风险。

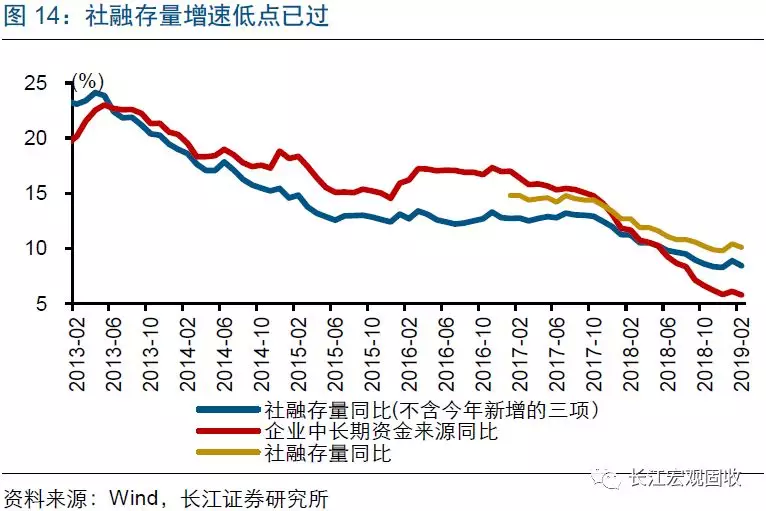

政策加码背景下,信用环境进入加速修复阶段。去年年中政策转向维稳后,央行通过加大MLF投放等方式,提供货币支持,使得短端资金成本出现了明显的下降;四季度之后,央行开始进一步加强引导货币端向信用端的传导。政策加码背景下,信用环境加快修复,“一级火箭”去年11月已启动;金融机构贷款和非标融资行为趋于改善,“二级火箭”也逐步发力。当前,社融存量增速低点已过,稳增长措施持续发力下,信用环境仍将持续修复。(详细分析请参考《信用修复的“一级火箭”》,《信用修复的“二级火箭”》)。

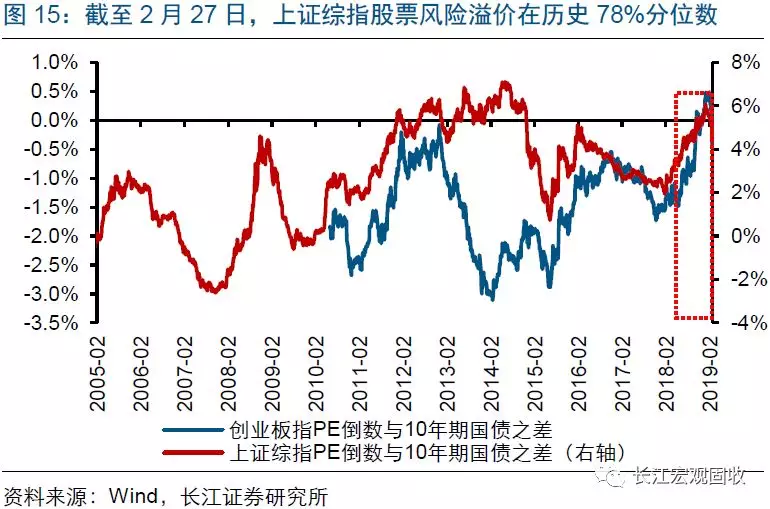

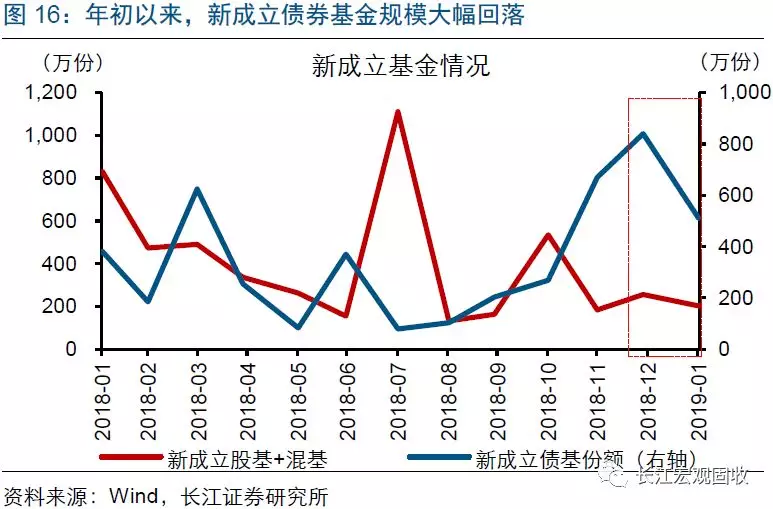

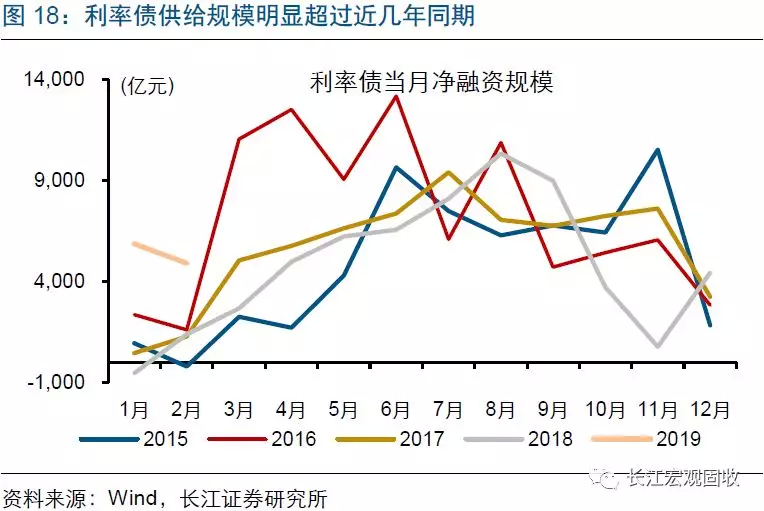

信用加快修复过程中,股票相对债券性价比依然很高;债券供需关系变化,或仍将对中短期利率债表现产生阶段性压制。伴随信用环境的修复,资金风险偏好提升,带动股市估值修复;但股票相对债券性价比依然很高,截至2月27日,上证综指和创业板指股票风险溢价分别处于历史78%和93%分位数。但当前债市,对利空因素的反应不足,部分投资者低估了中短期利率债的调整风险。容易被低估的风险点包括,维稳加码下债券供给的上量、国内配置资金的资产切换、境外配置和国内供给错位等。

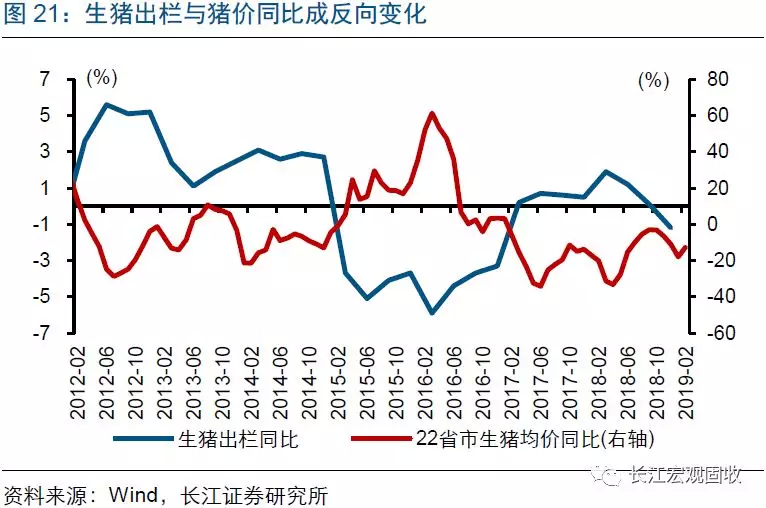

此外,猪价或带动CPI进入上行通道,阶段性推升通胀预期,进而可能对债市表现产生一定干扰。非洲猪瘟影响下,前期部分养殖户为避险而加快生猪出栏,导致生猪价格加速下跌、养殖利润受损,同时补栏意愿明显下降,加快生猪和能繁母猪的去产能,进而推动猪肉价格加快进入上涨周期。猪价带动下,CPI或即将进入上行通道;通胀预期变化,也可能是下一阶段债市的潜在风险点。

重申年度观点:向风险要收益,是2019年市场的重要逻辑。信用环境加快修复的过程中,估值或先于盈利修复,带动风险资产表现好于避险资产。从年度资产配置的角度来看,股票风险溢价处于极高位的年份,第二年股票市场的总体表现大概率会好于债券。从近期市场表现来看,配置天平已向权益类倾斜。继续提示,利率债中短期调整风险,通过适当下沉信用资质和增配转债增厚收益。(详情请参考《时至势成,谋定而动》,《“向风险要收益”的债市理解》)。

经过研究,我们发现:

(1)历史经验显示,股债双牛的持续时间一般较短、在1-4个月左右,多出现在债牛尾端。

(2)股债双牛多发生在,货币端资金成本较低、逐步向信用端传导的阶段;背后核心驱动在于,股市和债市对经济边际变化的反应不同。

(3)目前已处于经济回落的中后段,信用环境加速修复,宏观环境逐步对利率债不利;同时,债券供需变化等也会对债市产生阶段性压制。

(4)重申年度观点,向风险要收益,是2019年市场的重要逻辑。配置天平已倾向权益类,通过增配转债和适当下沉信用资质增厚收益。

扫码下载智通APP

扫码下载智通APP