Lyft,这是一家有情怀的科技公司

本文来自“华盛证券”,本文观点不代表智通财经观点。

编者注:Uber最大的竞争者Lyft,预计今年三月将在纳斯达克上市,新股速递为您带来详细解析。

公司概况:稳步发展,得到多家知名机构投资

同样作为打车公司,Lyft相比追求扩张的Uber要更加温和,而相对于Uber接近1200亿美元的IPO估值,Lyft估值200-250亿美元相对还是较小。不过,Uber在IPO上还是麻烦不断,而Lyft已经先人一步,预计三月份可以在纳斯达克挂牌。

Lyft成立于2007年,总部位于美国旧金山,其管理层由创始人兼CEO Logan Green领导,正是他在加州大学创建了汽车共享计划,并孵化出了Lyft。公司是通过其移动应用程序创建了一个能够连接私人司机与付费乘客的交通网络,以此提供乘车服务,乘客还可以选择不同的车型及拼车配置,包括残疾人专用设备。

目前业务覆盖美国和加拿大的300个地区,拥有3070万活跃乘客和190万司机。Lyft在美国的市场份额已经增加到35%,与2017年相比,增加了13%。

资料来源:招股书,华盛证券

而从2012年成立至今,Lyft一共融资51亿美元。投资方包括阿里巴巴、谷歌、富达、KKR等知名机构。

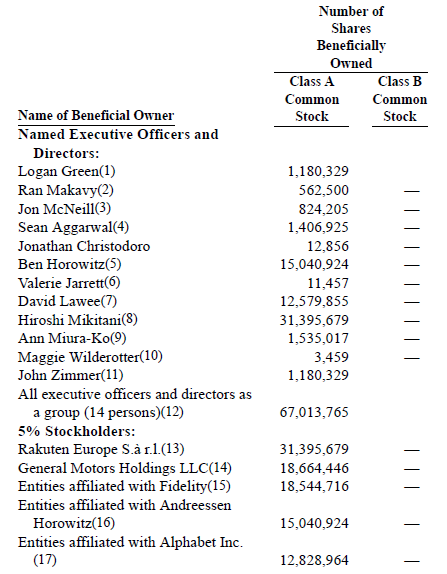

日本科技公司乐天(Rakuten)拥有Lyft 13% (3140 万股)的股份;它在 2015 年的时候向 Lyft 投了3亿美元,后来又陆续追加投资,让它成为了 Lyft 的最大股东。

其次是拥有 7.8% 股份的通用汽车公司。据称,在2016年的时候,通用汽车公司试图用45亿到60亿美元的价格收购 Lyft,但是被拒绝了,通用汽车转而投资了它。

第三个是拥有 7.7%股份的投资公司富达(Fidelity)。Lyft的早期支持者A16Z(Andreessen Horowitz)在2013年的时候向 Lyft 投资了 6000万美元,后续又再追加投资,让其拥有了 6.3%的股份,而Google的母公司Alphabet拥有其5.3%的股份。

而在管理层持股方面,公司高管 Sean Aggarwal持股最多,他曾在 eBay,PayPal 和 Trulia 担任财务副总裁,也是Lyft的早期天使投资人和顾问,2016年加入 Lyft 董事会。他目前是该公司拥有最大个人股份的高管,拥有近141万股。

资料来源:招股书,华盛证券

行业分析:潜力巨大,竞争激烈

美国打车市场发展潜力巨大。2009年Uber公司成立后,网约车服务也开始出现。从这时起,网约车服务通过共享经济带来的优势取得迅速成长,优步与Lyft这两大网约车公司在美国崛起。除了优步与Lyft的迅速发展,网约车服务也为社会带来了巨大的冲击。它为没有私家车的人提供了便利的出行。增长的出行业务也促进了消费,为各地政府带来收益。

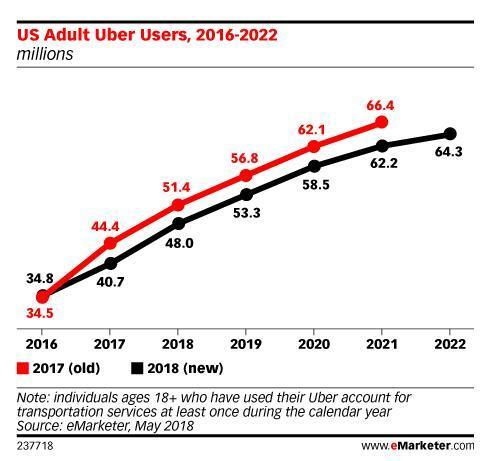

截至目前,Uber仍是美国最大的打车服务公司,但是其因受丑闻影响,正丢失在美国的市场份额,而Lyft在加大对其用户补贴力度的同时也在增强品牌的认知度,在不断抢占Uber的市场份额。同时,美国用户对打车软件的使用频次也将不断上升,根据eMarketer预测,2018年有4800万美国成年人将至少使用一次Uber的服务,同比增长18%,但低于eMarketer此前预计的超过5100万。

资料来源:eMarketer,华盛证券

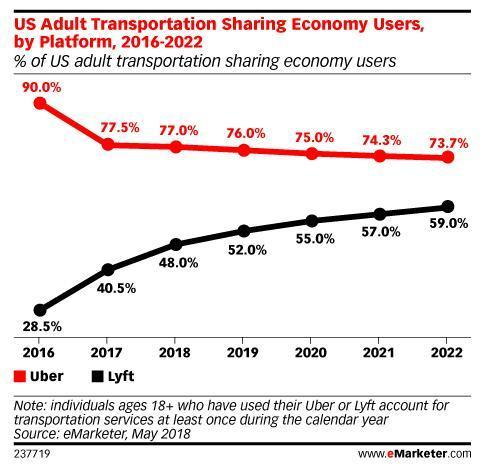

Uber仍将占据领先地位,根据eMarketer的数据,2018年,Uber的市场份额预计为77%,低于2016年的90%。Lyft的市场份额达到约44%,高于此前的近29%。到2022年,Uber的份额将为77%,而Lyft为约59%。有些用户会同时使用两种服务。

资料来源:eMarketer,华盛证券

财务概要:规模扩张,快速增长

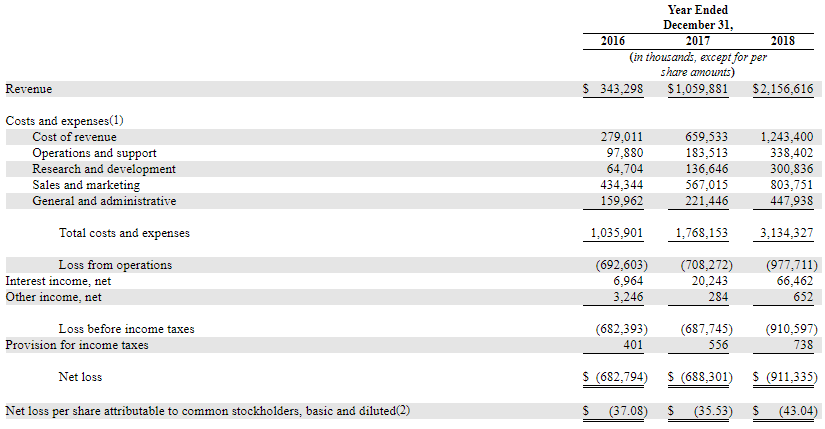

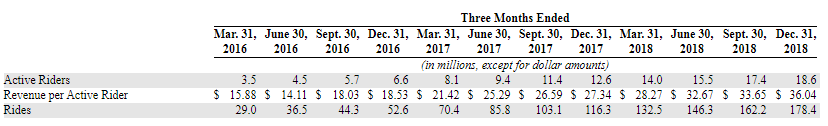

2016到2018年三年来,公司迅速增长,公司营业收入分别为3.43亿、10.6亿及21.6亿美元,净亏损分别为6.83亿、6.88亿及9.11亿美元,如下图所示,规模扩张仍是公司的战略重点。

资料来源:招股书,华盛证券

活跃用户的数量是衡量公司社区规模和品牌知名度的关键指标,公司通过各种宣传途径促进活跃用户的增长,与此同时,每活跃用户贡献的收入也在不断增长,从而促进整体收入的快速增长。

资料来源:招股书,华盛证券

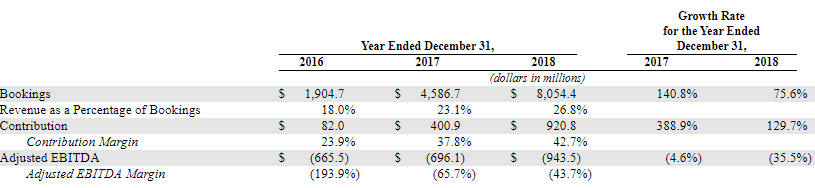

其他指标,如下图所示,订金(Bookings,表示服务过程中产生的总价值)在2017年翻倍增长,2018年同比增长75.6%,同时,收入占订金的比例也在不断提高,对毛利润的贡献能力也在不断提高。未来,随着服务收费和佣金的提高,司机效率的提高以及从共享自行车和小型摩托车网络以及Select Express Drive合作伙伴获得更多的收入,收入占订金的比例还将会不断提高。

资料来源:招股书,华盛证券

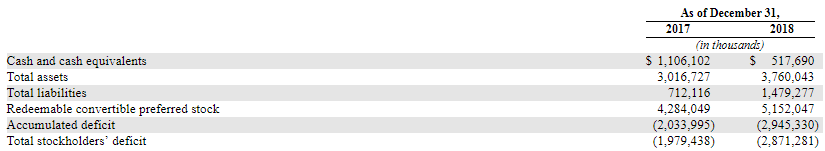

截至2018年,公司账上现金及现金等价物为5.18亿美元,相比2017年的11.06亿美元大幅下降,考虑到公司2018年9.11亿的净亏损,而且预计2019年亏损还将增加,公司目前有迫切的融资需求,寻求IPO亦是重中之重。

资料来源:招股书,华盛证券

核心竞争力及风险点:有文化、有技术,盈利模式仍存疑

公司核心价值观是做你自己,提升他人,让它发生。公司团队成员坚持和传播这种价值观,并在公司社区中创造一个良性循环,从而进一步增强公司的文化,促进公司的增长,打造公司独特的品牌。

此外,公司也是一家科技公司,通过科技驱动业务进步,公司收集了超过10亿次乘车和超过100亿英里的行驶数据,为机器学习算法和数据科学引擎提供数据,并为用户提供个性化的交通服务,同时还能优化集合多种交通方式的路线。同时,大数据还帮助公司预测特定市场的需求情况,为司机创建服务机会。同时,公司押注自动驾驶技术,通过自研、外部接入等两手准备确保获得廉价可靠的自动驾驶技术,这将为公司未来抢占自动驾驶市场占据领先地位。

盈利模式仍然是打车公司包括Uber最大的问题,目前Lyft仍然是亏损,而未来包括对自动驾驶、共享单车、摩托车网络及驾驶员培训等方面还将有更多的资本投入,亏损仍将是常态,公司收入如果不能保持快速增长,那将会产生一系列的不利反馈。而在美国和加拿大打车市场,竞争还是非常激烈的,公司的竞争者包括Uber、Gett和Via,而在共享单车和摩托车市场,主要竞争者为Uber,Lime和Bird。同时公司还要跟传统出租车公司、自动驾驶公司进行激烈竞争。整体上,公司面临较大的经营风险。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP