特步国际(01368)18年下半年增长加速,零售表现强劲

本文来自微信公众号“学恒的海外观察”,作者王学恒、丁诗洁。

报告摘要

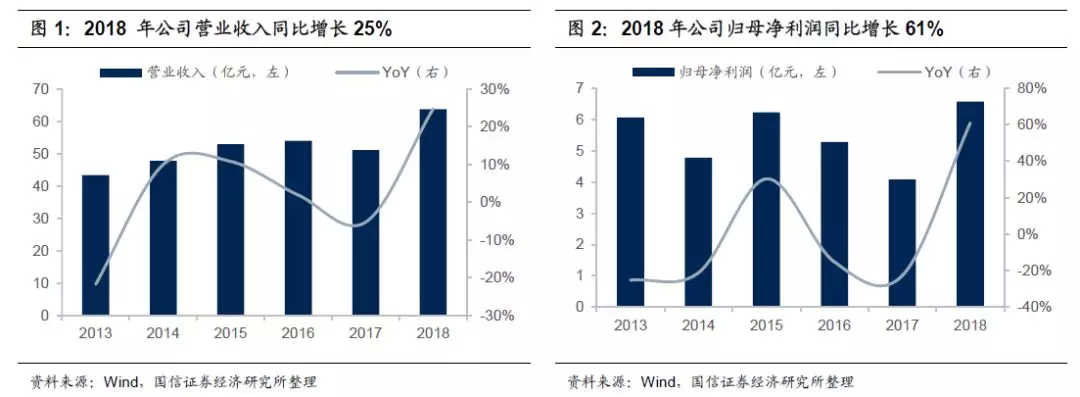

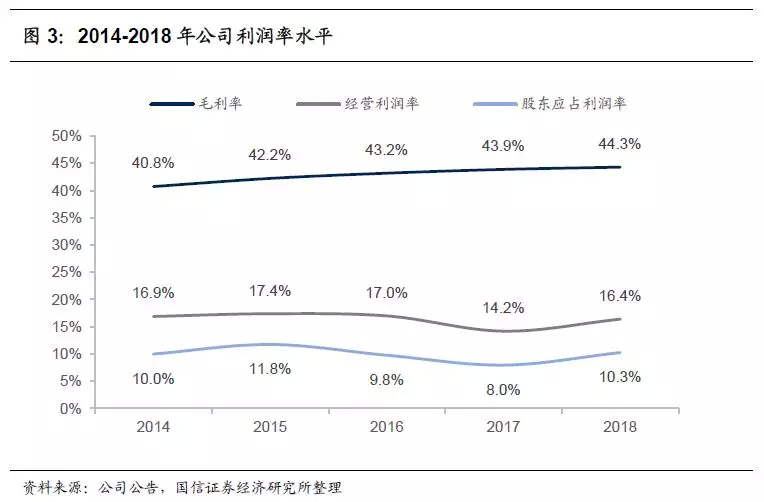

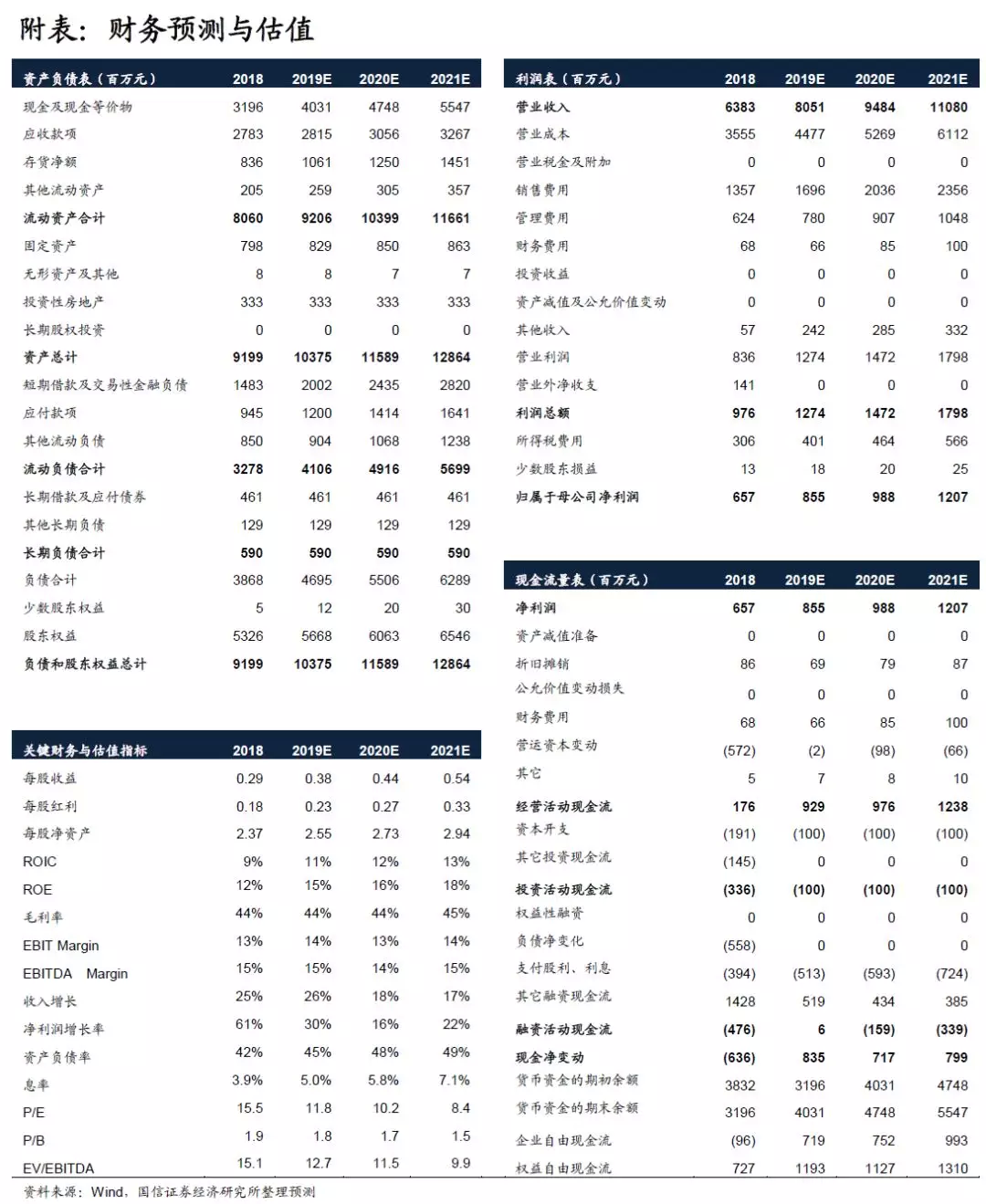

01、下半年增长加速,财报多维度好转

公司2018年全年收入63.83亿元,+25%,其中下半年+30%;净利润为6.57亿元,+61%。应收账款周转天数下降25天到105天;毛利率、经营利润率与净利率分别提升0.4/2.2/2.3 p.p.;鞋类占比持续下降至61.5%;派息比率保持60%的高水平。

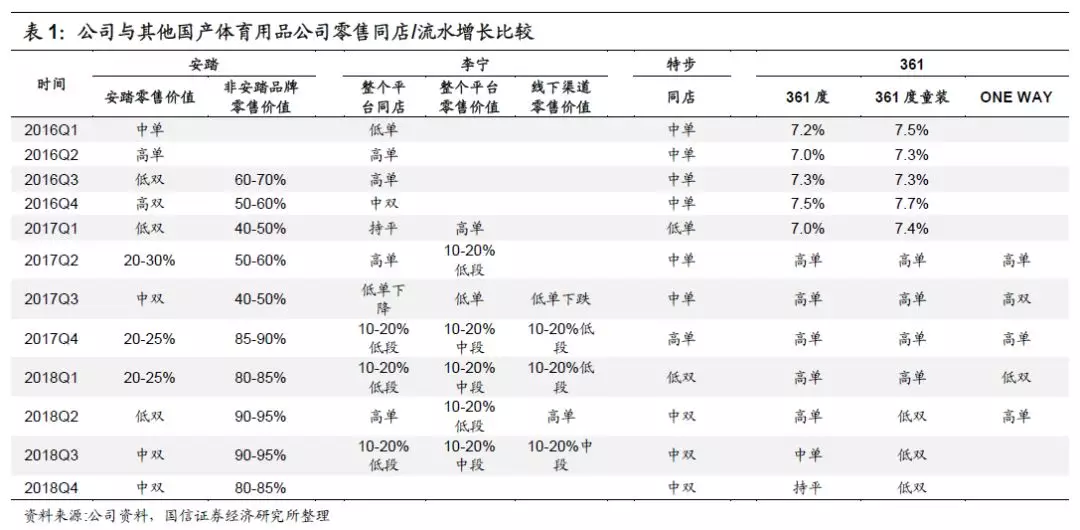

02、零售表现强劲,渠道与产品改革共振

公司2018年同店销售中双位数增长显著领先行业,主要来自渠道与产品共同的改革成效。渠道方面,公司经过3年零售导向转型,2018年净增加店铺约200家,新开店铺面积在120平以上,75%的店铺已经改为八代店,平均店效提升至约15万的水平,电商占比超20%;产品方面,公司成功扎根专业跑步与时尚生活定位,马拉松跑鞋榜领先。

03、开拓海外市场+高端品牌合资,长期路径清晰

公司积极扩展于印度、泰国及越南等亚洲市场,并与高端国际品牌合作,横向纵向扩大品牌覆盖率,为下一阶段持续快速增长打下基础。目前,公司与Wolverine成立合资公司,约各占50%股权,初始投入1.55亿元,在大中华区开展Merrell和Saucony品牌的开发营销和分销,预计3年实现盈亏平衡,5年为公司贡献重要收益。

04、风险提示

1. 体育用品需求受宏观经济影响大幅下行;2.转型效应持续性不及预期;3.新品牌经营效果不及预期,严重拖累业绩;4.市场的系统性风险。

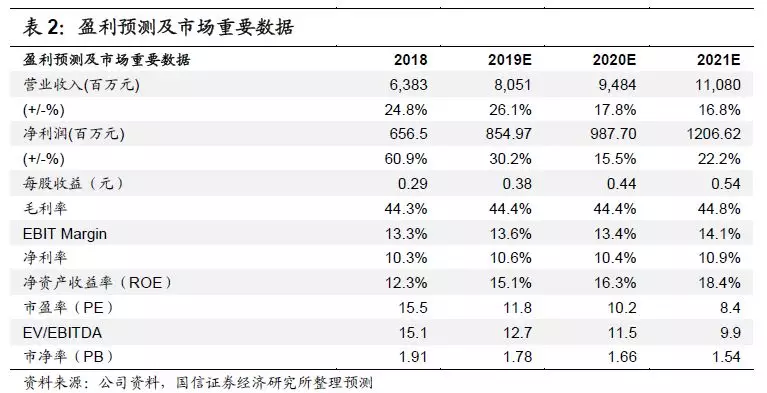

5、成长势头强劲,维持“买入”评级

公司经过3年转型,目前业绩端与零售端均呈现良好的增长势头,并且通过布局海外与多品牌为长期增长打下良好基础。我们预计公司19-21年收入增长26.1%/17.8%/16.8%,净利润增长30.2%/15.5%/22.2%,EPS分别为0.38/0.44/0.54元,对应2019年17倍PE,结合FCFF,公司合理估值在7.39-7.64港元,维持“买入”评级。

报告正文

1、下半年增长加速,财报多维度好转

01 全年收入增长25%,下半年增长30%

公司2018年全年收入63.83亿元,同比增长25%,其中2018下半年增长30%;净利润为6.57亿元,同比增长61%。目前公司电商收入占比超过20%,全年增长约40%,比例位于行业领先,跑鞋销量天猫全网第一。公司取得强劲增长的主要原因在于经过3年转型,ERP全系统覆盖后对店铺升级、零售网络优化、员工培训、产品组合优化等,使得成交单数增加、连带率提升,带动店铺销售和利润。店铺表现理想,带动总代理士气提升,积极整改老店并开新店。公司产品设计、品质、组合受欢迎,整体销售理想,也带来额外补单。

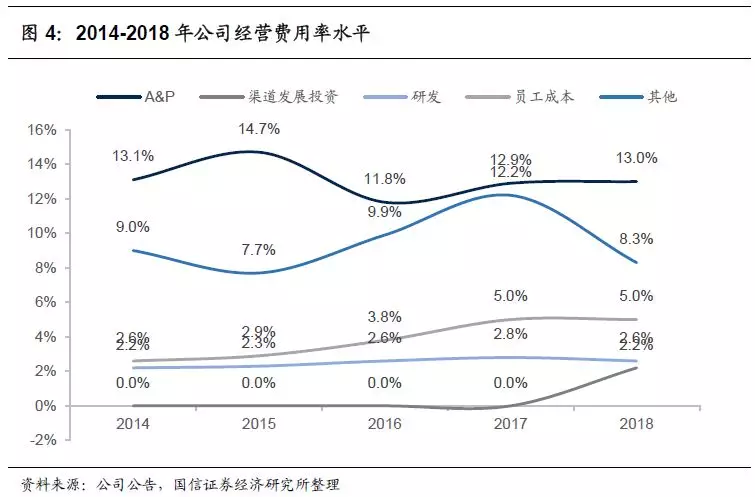

02 盈利能力提升,经营好转改善SG&A

公司2018年毛利率提升0.4p.p.至44.3%,经营利润率提升2.2p.p.至16.4%,净利率提升2.3 p.p.至10.3%。首先,毛利率提升主要源于功能性产品销售占比提升,一般毛利率比较高,并且由于资金充裕,加速供应商付款,得到额外折扣,降低销售成本。目前鞋类占比持续下降至61.5%;经营利润率与净利率的提升,除了毛利率提升影响外,主要源于SG&A的占比大幅下降1.8p.p.。

SG&A分项具体来看,新增一项渠道发展投资1.4个亿,占收入2.2%,主要为给分销商的装修补贴。对总代理装修补贴目的是鼓励他们进入购物中心,因为目前购物中心盈利能力比街边店偏弱现在,行业内大部分品牌公司都会对零售商进行补贴。公司的总代从批发转型为零售商,需要集团的支持。预计此项占比保持在销售收入的2%左右。由于补贴金额与总代业绩挂钩,因此补贴对促进零售向好、公司业绩增长有良性循环的作用。广告宣传费用比例维持在13%的预算内。SG&A中的员工成本因为存在部分绩效与业绩挂钩,保持5%稳定的比例。其他费用中,物流增加5000万,电商增加3000万。应收账款改善带来7900万元回拨,另外2017年1.2个亿的一次性回购损失在2018年不再出现。

03 周转改善,现金充足,派息维持高比例

2018年,公司应收账款周转天数下降25天到105天,主要因为终端零售理想,总代理资金充裕加速回款;应付账款周转下跌24天,主要因为集团现金充裕,加快对供应商付款,从而获得折扣优惠促使整体毛利率上升;存货周转天数上升主要因为订货与补单的增加。目前公司还有4.07亿的应收账款坏账准备,如果销售持续好转,未来亦有回拨的可能性。

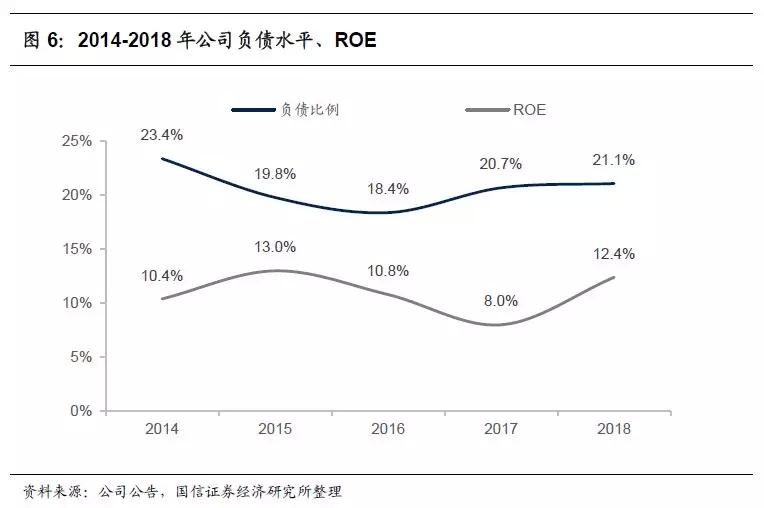

2014-2018年公司负债水平健康,资产负债率在20%左右的低水平,且ROE随业绩复苏出现回升,达到12.4%,随着公司经营的持续改善,未来仍有望继续提升。

2、零售表现强劲,渠道与产品改革共振

01 2018年中双位数同店增长,领先于行业水平

公司2018年同店销售中双位数增长显著领先行业,零售渠道库存折扣健康,2018年全年4个季度,公司库销比保持在接近4的水平,折扣在7.5-8折,均处于相当健康的水平。2019年前2个月,零售增长延续了2018第四季度的强劲势头。

02 渠道与产品改革共同助力强劲增长

公司零售优异表现主要来自渠道与产品共同的改革成效。

1)渠道方面,公司经过3年零售导向转型,6230家店铺中约60%为特步独家总代直营店,40%由总代的授权经销商营运;2018年净增加店铺约200家,新开店铺面积在120平以上,75%的店铺已经改为八代店,平均店效提升至约15万的水平;另外,电商占比超20%,提供线上专供款与O2O款,O2O款采取为总代代销的模式;

2)产品方面,公司成功扎根专业跑步与时尚生活定位,马拉松跑鞋榜国产品牌市占率领先,拥有6家跑步俱乐部。《2018中国马拉松年度主报告》显示,截至2018年底,中国境内举办马拉松及相关运动规模赛事(800人以上路跑赛事、300以上越野赛事)共计1581场,同比2017年的1102场增加479场,增长43.46%。其中,中国田径协会认证赛事339场,非认证赛事1242场,累计参赛人次583万,较2017年498万的总参赛规模增长85万,增幅为17.07%。此外,全国31个省区市、285个地级市举办了不同形式的马拉松比赛,占地级市总数的85%。2018年中国马拉松年度总消费额达178亿元,全年赛事带动的总消费额达288亿元,年度产业总产出达746亿元,对比去年增长了7%。

3、开拓海外市场+高端品牌合资,长期路径清晰

01 发展东南亚市场,扩大国际影响力

公司积极扩展于印度、泰国及越南等亚洲市场,通过近期市场测试取得初步令人满意的效果。公司在越南河内新开的一处店铺面积达到450平米,店效在该购物中心排名领先。东南亚市场与国内消费者具有相似的文化或背景,通过公司的零售团队与当地资源的合作,推出适销产品,有望扩大国际市场份额。

02 合资经营Saucony和Merrell品牌,发力跑步与户外高端领域

特步3月4日公告宣布,特步与美国Wolverine双方各自出资1.55亿元成立合资公司发展在华业务,订立若干成立合资公司协议,新成立合资公司将负责在中国内地、香港及澳门开展Saucony(圣康尼)及Merrell(迈乐)品牌旗下鞋履、服装及配饰的发展、营销及分销。Saucony 是公认的全球全球四大慢跑鞋品牌之一,被誉为“跑鞋中的劳斯莱斯”,品牌于1898年诞生于美国。Merrell 品牌则是1981年由 Randy Merrell 和 Clark Matis 共同创立,产品拥有多项独家专利,美国《背包客》杂志曾评价其系列鞋款为“北美地区徒步鞋之王”。

目前,Saucony、Merrell 在国内市场尚未取得较好的市场规模和份额,而特步以定位大众市场为主。特步与Wolverine的合作有望在中国市场为双方公司贡献重要收益,其中合作的协同作用主要包括:

1.学习品牌管理:Wolverine旗下有横跨跑步、户外、休闲领域的高知名度品牌组合,我们可从对方身上参考到多品牌的管理经验;

2.供应链规模效应:特步在供应链方面的固有优势将为Saucony(圣康尼)及Merrell(迈乐)提供更多元化的产品,使其从采购,设计、开发,生产至分销都受益于规模效益;

3.改良中国市场产品:特步对中国消费者的需求有着丰富的经验, 我们可以为Saucony(圣康尼)及Merrell(迈乐)设计和生产一些适合中国人体形和品味的产品;

4.深耕跑步领域:特步深耕跑步领域,Saucony(圣康尼)高科技的跑鞋很好,这次合作可使我们成为更多跑者的选择;

5.扩张户外运动:目前户外运动是中国的新兴市场,Merrell(迈乐)专注于户外鞋,产品质量高,舒适性好,有很大的发展潜力;

6.零售推广协同:特步拥有强大零售网络及与购物中心营运商的良好合作关系,亦有丰富的广告及推广资源, 可帮助Saucony(圣康尼)及Merrell(迈乐)开拓中国市场,接触到更多中国消费者。

公司计划在2019年对新品牌进行筹划准备,2020年开始逐步发展,预计5年贡献显著收入与利润。目前计划与目标如下:

1)从2019年初到2020年初,公司计划先把这两家品牌通过电商平台上卖现有产品,并在今年组团队设计符合中国人产品,进行做市场调研,寻找合适的开店的位置;

2)2020年,计划每个品牌开30-50家,店效预计在20-25左右,资本承担80-100万左右。预计两个品牌在前两年每年亏损200-300万,将由特步与Wolverine按JV股权分摊;

3)2021年,预计每个品牌店铺数量达到200家,共400家,在有一定的规模下可以取得盈亏平衡或者利润;

4)经营顺利的情况下,在4-5年两个品牌有望取得较快的增长,尤其第五年预计有明显销售利润贡献;初步计划在第五年,每个品牌规模达到400-500家左右。

4、成长势头强劲,维持“买入”评级

01 短期复苏增长强劲,长期发展战略明晰

公司经过3年转型,目前业绩端与零售端均呈现良好的增长势头,并且通过布局海外与多品牌为长期增长打下良好基础。预计公司2019年新增店铺200-300家,而新店店效相比老店有50%以上的提升,持续推动公司业绩快速增长。我们预计公司2019-2021年收入增长26.1%/17.8% /16.8%%,净利润增长30.2%/15.5%/22.2%,EPS分别为0.38/0.44/0.54元。

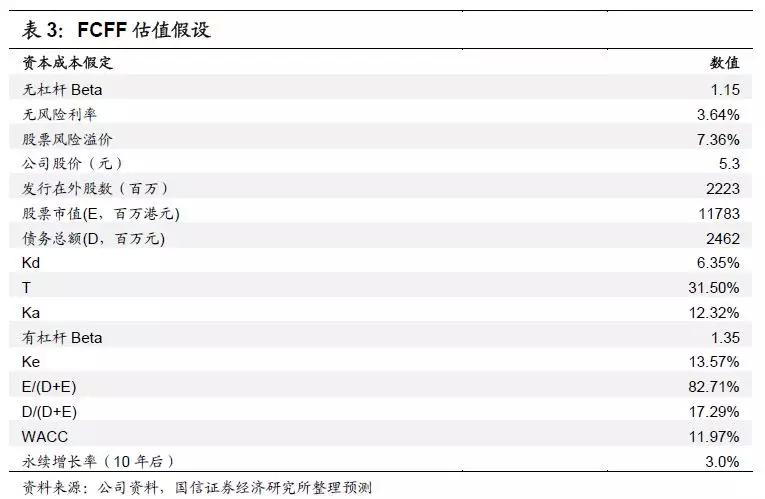

我们采用公司自由现金流折现(FCFF),得到公司的折现每股价值为7.39港元。

02 长期高速增长可期,维持“买入”评级

我们预计公司2019-2021年EPS分别为0.38/0.44/0.54元,当前股价对应2019-2021年的PE分别为11.8x/10.2x/8.4x。公司未来三年净利润CAGR=22%,结合公司目前国产品牌流水规模前三的地位,我们给予公司2019年17倍PE,结合FCFF,公司合理价格区间为7.39-7.64港元,维持“买入”评级。

5、风险提示

1.体育用品需求受宏观经济影响大幅下行;

2.转型效应持续性不及预期;

3.新品牌经营效果不及预期,严重拖累业绩;

4.市场的系统性风险。

扫码下载智通APP

扫码下载智通APP