遭沽空、CEO离职等变故后,新秀丽(01910)宣布自己回归“绩优股”

股价遭沽空、CEO离职,过去的一年对于新秀丽(01910)来说可不太平。

时间拨回至2018年5月24日上午,沽空机构Blue Orca Capital发布了一份针对新秀丽的沽空报告,列举了新秀丽估值不合理、通过负债收购和高收购价格包装利润率以及CEO学历造假等六大“罪状”。

消息一出,该公司股价重挫10个点之多,并宣布停牌。当晚,新秀丽便发布澄清公告。不过,投资者似乎并不买账,次日开盘,股价再跌12.63%,两天市值蒸发100亿港元。

行情来源:富途证券

眼看“澄清”不起效,新秀丽也开始进一步对沽空报告作出回应,所幸,市场情绪终得到缓解。而与市场情绪相对,CEO Ramesh Tainwala宣布离职。此事才正式告一段落。

就在投资者快忘记“沽空”一事时,新秀丽却以实实在在的业绩向市场证明,并没有沽空报告说的那么不堪。

智通财经APP获悉,3月13日,新秀丽公布2018年的财报,销售净额37.79亿美元,同比增长8.8%;经调整EBITDA为6.14亿美元,同比增长5.8%;经调整净收入2.95亿美元,同比增长13%。

杠杆收购不假,但内生增长犹存

智通财经APP获悉,新秀丽诞生于1910年的美国,目前已有百年历史,2011年6月在港交所上市。在上市之前,新秀丽就已将American Tourister收至麾下,上市之后,加快了收购的节奏。在上市后的两年时间里,先后收购了美国奢华箱包品牌Hartmann、美国城市户外品牌High Sierra、法国箱包品牌Lipault、美国硅谷手机保护壳品牌Speck Product、美国专业背包、登山及越野跑步商品及配件品牌Gregory以及新晋品牌Kamiliant。

然而,这还远远没有结束。2016年3月,以12.84亿美元并购行李箱生产者Tumi。2017年4月,以1.05亿美元收购美国旅游箱包及相关配件网上零售商eBags Inc.。一路买买买,根本停不下来。据《国际金融报》不完全统计,上市之后,新秀丽收购各大品牌共计花费约22.43亿美元。问题来了,钱从哪里来?

答案很明显,债务。

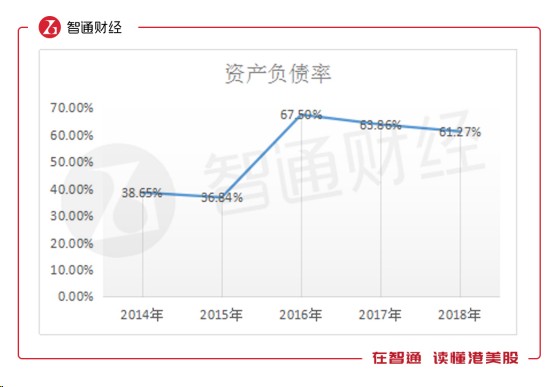

智通财经APP获悉,2015年底,新秀丽的期末现金余额1.4亿美元,根本不够2016年的“挥霍”。与此同时,我们还注意到,2015年新秀丽的长期借款几乎为0,而2016年长期借款陡增18.06亿美元,资产负债率也由36.84%升至67.5%。这样逻辑就清楚了,收购的钱来自长期借款,即债务,之前提到的递延融资成本也和这有关,沽空机构也是基于此借题发挥的。

数据来源:公司财报

但杠杆收购在欧美国家司空见惯,因此问题的关键在于新秀丽自身是否具有成长性?

事实上,尽管公司受惠于2017年5月所收购的eBags业务于2018年度全面入账的影响,但其销售表现主要由内生增长所带动,撇除eBags,公司录得销售净额内生增长7.5%。下面就从多个维度来说明。

五个维度的“多元化”

智通财经APP获悉,目前新秀丽实行多品牌、多分销渠道、多产品类别、多市场以及多采购渠道的策略,几乎每个维度都在说明一个事情,就是新秀丽的业务还在不断成长。

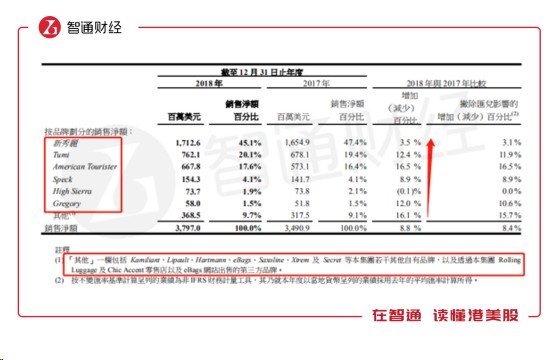

1、多品牌战略。通过多年的兼并收购,新秀丽旗下的品牌多达十几种,包括新秀丽、Tumi、American Tourister、Speck、High Sierra、Gregory等,几乎所有品牌的销售净额都还在增加。

数据来源:公司财报

新秀丽品牌2018年销售净额17.13亿美元,同比增长3.5%,增速较2017年有所下滑。该品牌占公司总销售净额45.1%,2017年则为47.4%,反映公司品牌组合因其他品牌的贡献增加而继续多元化的发展。

Tumi品牌2018年销售净额7.62亿美元,同比增长12.4%,表现超预期。新秀丽于2018年开始在以往由第三方分销商服务的拉丁美洲的若干市场直接分销Tumi品牌,录得销售净额340万美元。公司称,2019年将继续支援Tumi品牌的全球扩展。

American Tourister品牌2018年销售净额6.68亿美元,同比增长16.5%,表现同样令人瞩目。这与公司专注于提高该品牌的全球渗透率,进而进行大型全球宣传活动有关。其他品牌的销售净额因Kamiliant及eBags品牌带动而有所增长,如2018年,高性价比入门品牌Kamiliant的销售净额同比增长42.4%。

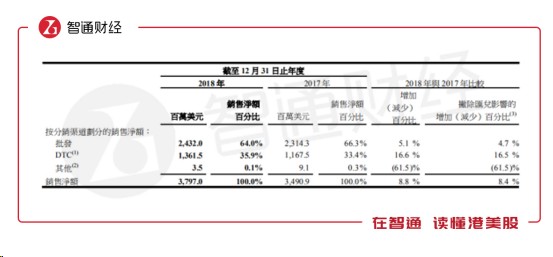

2、多分销渠道。新秀丽的分销渠道有两大类:批发及直接面向消费者(DTC),其中,DTC包括电子商务和零售店等,2018年两个渠道同比增长分别为5.1%和16.6%。DTC渠道销售净额的增长主要受到电子商贸销售增长(包括2017年收购eBags)和零售店销售增长的影响,而零售店销售净额的增长和2018年净增设84家自营零售店和2017年净增设127家零售店有关。从两者的占比看,公司继续将业务策略性转向DTC分销渠道。

数据来源:公司财报

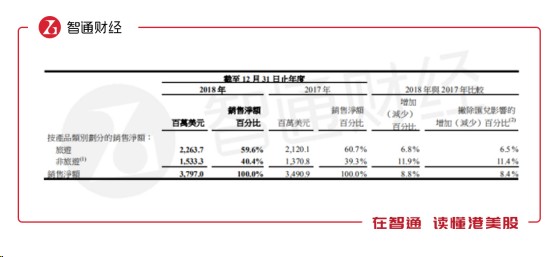

3、多产品类别。新秀丽的展品类别分为两大类:旅游和非旅游,其中,非旅游包括商务、休闲、配件及其他产品,2018年两类产品同比增长分别为6.8%和11.9%。非旅游类实现双位数增长主要受eBags于2018年度全面入账的影响以及本集团商务、休闲及配件产品销售增长所带动。值得注意的是,新秀丽特别为吸引女性消费者而开发的旅游及非旅游产品日渐受欢迎,此类产品的销售净额按年增长30%,突显了该策略措施的显著增长空间。

数据来源:公司财报

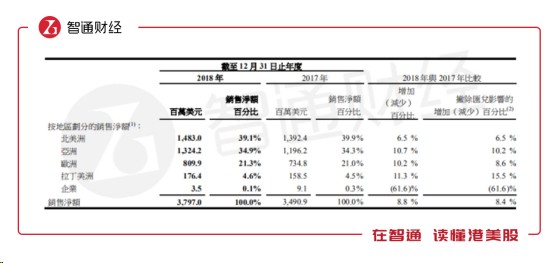

4、多市场战略。新秀丽的产品销往全球各地,北美洲、亚洲、欧洲和拉丁美洲2018年销售净额分别增长6.5%、10.7%、10.2%和11.3%。据公司财报,销售净额增长率超过15%的国家(或地区)有日本、中国香港、印度、比利时、俄罗斯和巴西。

数据来源:公司财报

5、多采购渠道。全球采购是所有跨国公司的优势之一,可以在保证质量的前提下最大限度的降低成本。公司的行政总裁Kyle Francis Gendreau称,“我们另一个重要的竞争优势为广泛高效的采购架构。为保持优势,我们加大力度扩展供应商基础至生产成本更具优势的国家,致力使供应商组合更多元化,以提升供应链的灵活性及抗逆能力,同时确保维持产品质素及环境和社会合规标准。”

业绩增速有放缓的风险

尽管从各个方面看,新秀丽的业务还在不断增长,其营业额自2011年上市以来连升七年,但是公司的股东应占溢利在2018年出现下滑,官方解释为主要受到再融资、与原优先信贷融通相关的递延融资成本的非现金费用5300万美元及相关税务影响、来自2017年美国税务改革的非现金所得税抵免及与2017年法人实体重组相关的一次性税项开支等因素的影响。

抛开这些因素,投资者还需注意,从2018年下半年开始,由于全球宏观经济及地缘政治不明朗因素增加,营商环境恶化,新秀丽多个市场业务出现放缓。

智通财经APP以美国市场为例,因忧虑与中国的贸易关系,美国面对的不明朗因素增加,加之美元走强导致游客人数减少,影响公司主要旅游目的地市场的销售额。此外,终止向平行出口商销售Tumi及减少eBags电子商贸网站低利润第三方品牌的销售等使得情况进一步恶化。2018年美国市场的销售净额14.12亿美元,同比增长6.6%,而2017年美国市场的同比增长率为35.8%。

中国市场方面,在与美国的贸易关系忧虑下,消费意欲疲弱,2018年下半年销售净额增长3.2%,而韩国方面,情况更糟,2018年下半年销售净额减少1.5%,而2017年两个市场的增长率分别为10%和18.8%;法国减少1.2%。总体而言,2018年下半年欧洲录得销售净额增长6.4%,而2018年上半年则为11.4%。

在多品牌、多分销渠道、多产品类别、多市场以及多采购渠道的策略下,新秀丽2018年的业绩整体上维持稳健,展现出一定的抗逆能力。但是,若2019年的营商环境不能得到改善,恐拖累其业绩的增长,这样的风险投资者需警惕。

扫码下载智通APP

扫码下载智通APP