方正证券:阅文集团(00772)免费阅读有望打开新空间 版权运营潜力待释放

本文来自微信公众号“杨仁文研究笔记”,作者为陈梦竹。

事件:

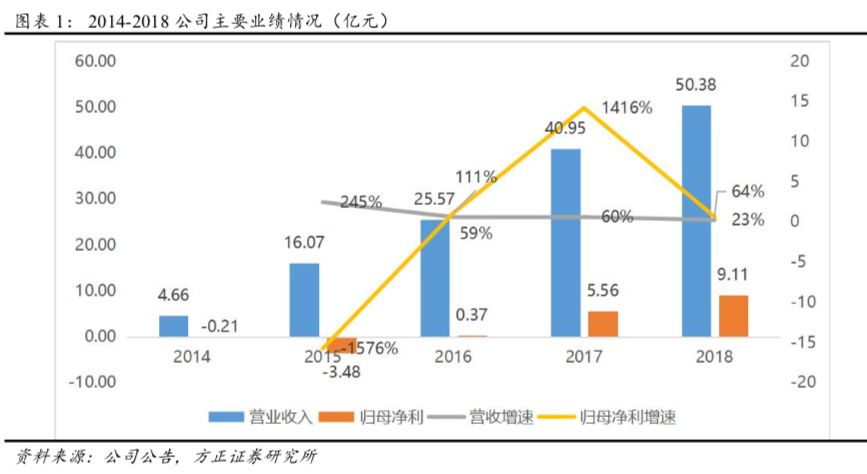

阅文集团(00772)公告18年报,实现营收50.38亿元(YoY+23%),营业利润11.15亿元(YoY+81%),除税前利润10.78亿元(YoY+67%),净利润9.12亿元(YoY+62%),归母净利9.11亿元(YoY+64%)。

核心观点:

1、主要财务指标分析:公司18年整体表现超市场预期,营收增长稳健(YoY+23%),归母净利增长强劲(YoY+64%),毛利率、经营利润率、EBITDA比率、调整后EBITDA比率均稳中有升。

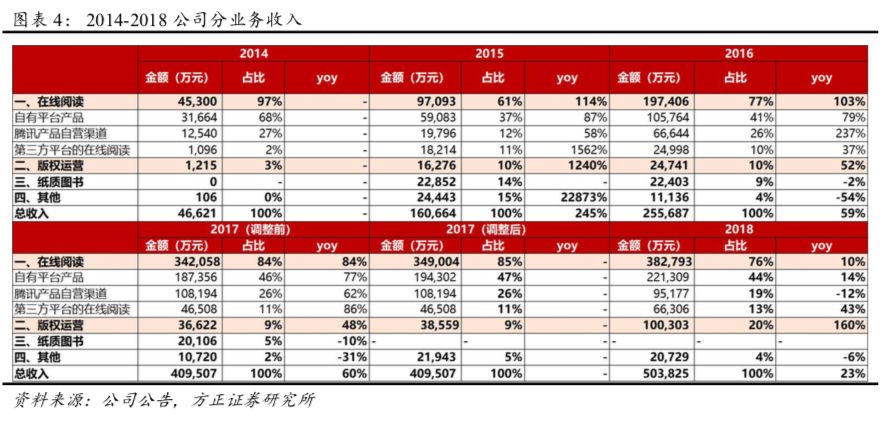

(1)分业务收入:在线业务收入38.28亿元(营收占比76%,YoY+10%),其中来自自有平台收入为22.13亿元(营收占比44%,YoY+14%),来自腾讯产品自营渠道收入为9.52亿元(营收占比19%,YoY-12%),来自第三方平台收入为6.63亿元(营收占比13%,YoY+43%)。版权运营收入10.03亿元(营收占比20%,YoY+160%);其他收入2.07亿。

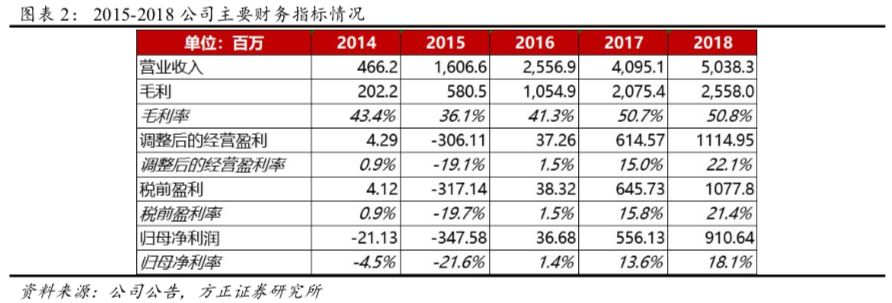

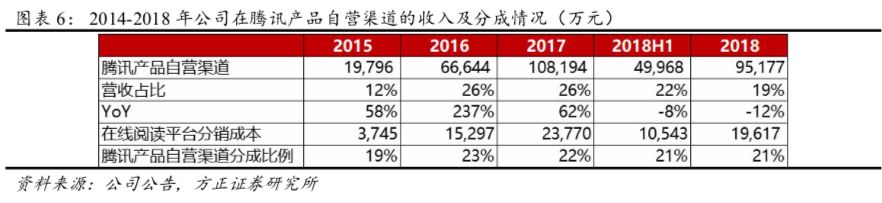

(2)成本构成及毛利率:内容成本占比最高,2015-2018年分别为24.4%/32.8%/31.3% /30.4%,整体较为平稳,公司内容成本管控较好。2015-2018年公司分销成本分别为0.37/1.53/2.38/1.96亿元,占腾讯自营渠道收入的比例分别为19%/23%/22%/21%,公司在腾讯产品自营端拥有一定渠道红利。公司毛利率较为稳定,且有上行趋势,2015-2018年分别为36.1%/41.3%/50.7%/50.8%。

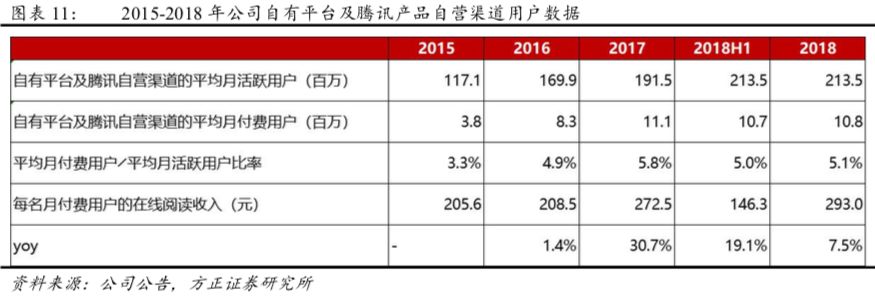

2、付费阅读业务:受益于优质内容、经营改善以及腾讯自营产品新渠道、第三方渠道合作进展顺利,18年下半年公司MAU持稳、MPU开始有所回升,全年ARPPU继续增长至293元(YoY+19%),短期可能面临ARPPU增速放缓。

(1)内容数量、质量:截至18年底,平台共有770万位作家、1120万部作品,包括自有平台上产生的1070万部原创文学作品、来自第三方在线平台的35万部作品以及20万部电子书。期间平台新增字数达443亿。

(2)用户、渠道及付费情况:18年自有平台及腾讯产品自营渠道平均MAU2.14亿(YoY+11.5%),其中自有平台平均MAU1.09亿(17年为0.91亿,YoY+20%),自营渠道平均MAU1.04亿(17年为1.01亿,YoY+4%);平均月付费用户1080万(YoY-3%),单付费用户月均收入24.1元(YoY+8%)。此外,公司继续深化与OPPO、华为和VIVO等手机硬件厂商的合作,持续推进产品预装。

3、免费阅读模式兴起,公司积极进行布局,广告变现模式与传统付费订阅制并行互补,有望进一步打开在线阅读的变现空间。

4、由于部分影视项目延期上线,18年新丽传媒未完成业绩对赌,19年新丽储备项目丰富,有望贡献更多业绩增量,且伴随新丽加盟,公司强化了版权授权、联合投资、联合制作和自主开发于一体的立体化IP开发模式,有望打造更多爆款。

5、盈利预测:根据彭博一致预期,FY2019-2021 GAAP净利润分别为14.02/17.78/24.02亿元,对应EPS分别为1.44/1.80/2.64元,对应PE分别为27/21/15X。

风险提示:内容及用户获取成本进一步上升,行业发展不及预期,行业竞争加剧,行业监管及政策风险,核心人才流失,内容资源流失,版权运营业务不及预期,盗版风险,收购整合不利,并购标的业绩不达预期,市场风格切换导致估值中枢下移等。

事件:

公司公告2018年年报。

1、主要财务数据:

(1)整体业绩:2018年公司实现营收50.38亿元(YoY+23%),营业利润11.15亿元(YoY+81%),除税前利润10.78亿元(YoY+67%),净利润9.12亿元(YoY+62%),归母净利9.11亿元(YoY+64%)。

(2)分业务收入:2019年公司实现在线业务收入38.28亿元(营收占比76%,YoY+10%),其中:来自自有平台收入为22.13亿元(营收占比44%,YoY+14%),来自腾讯产品自营渠道收入为9.52亿元(营收占比19%,YoY-12%),来自第三方平台收入为6.63亿元(营收占比13%,YoY+43%);版权运营收入10.03亿元(营收占比20%,YoY+160%);其他收入2.07亿(营收占比4%,YoY-6%)。

(3)其他财务数据:

毛利率:2018年公司实现毛利25.58亿(YoY+23%),毛利率为50.77%(YoY+0.09pct)。

营业利润率与净利率:2018年公司营业利润率为22.13%(YoY+7.12pct),净利率18.07%(YoY+4.49pct)。

费用情况:2018年公司销售费用12.93亿元,销售费用率26%(YoY+2.1pct);管理费用7.27亿元,管理费用率14%(YoY-2.9pct)。

现金流:2018年现金及现金等价物期末余额83.42亿(YoY+11%),经营活动净现金流9.18亿(YoY+4%)。

2、主要经营数据:

用户:2018年自有平台及腾讯产品自营渠道平均MAU2.14亿(YoY+11.5%),其中自有平台平均MAU1.09亿(17年为0.91亿,YoY+20%),自营渠道平均MAU1.04亿(17年为1.01亿,YoY+4%);平均月付费用户1080万(YoY-3%),单付费用户月均收入24.1元(YoY+8%)。

作家及作品:截至2018年底,拥有作家770万,新增字数443亿;内容库共有作品1120万,其中自有平台产生的原创文学作品1070万、来自第三方在线平台的作品350万以及电子书200万。

核心观点:

1、主要财务指标分析:公司18年整体表现超市场预期,营收增长稳健(YoY+23%),归母净利增长强劲(YoY+64%),毛利率、经营利润率、EBITDA比率、调整后EBITDA比率均稳中有升。

(1)业绩总览:

公司18年实现营业收入50.38亿元(YoY+23.0%),超此前彭博一致预期的48.18亿元。毛利25.58亿元(YoY+23.2%),毛利率为50.8%(17年为50.7%)。经营盈利11.15亿元(YoY+81.4%),经营利润率为22.1%(17年为15.0%)。归母净利9.11亿元(YoY+63.7%),超此前彭博一致预期的7.46亿元,归母净利率为18.1%(17年为13.6%)。EBITDA 7.39亿(YoY+28.3%),EBITDA比率为14.7%(17年为14.1%)。经调整EBITDA 9.44亿(YoY+24.4%),经调整EBITDA比率为18.7%(17年为18.5%)。

(2) 分业务收入:

①公司2018年实现在线业务收入38.28亿元(营收占比76%,YoY+10%),其中:1)来自自有平台收入为22.13亿元(营收占比44%,YoY+14%),同比增长主要系付费用户人数增加及其为优质网络文学内容付费的意愿不断增强所致;2)来自腾讯产品自营渠道收入为9.52亿元(营收占比19%,YoY-12%),同比下降由于系手机QQ、QQ浏览器等腾讯产品自营渠道付费用户人数减少所致;3)来自第三方平台收入为6.63亿元(营收占比13%,YoY+43%),同比增长主要系2018年公司继续加强与现有第三方分销渠道的合作。

②公司2018年实现版权运营收入10.03亿元(营收占比20%,YoY+160%),同比大幅增长主要系:1)2018年10月完成收购新丽传媒,并于18年10-11月合并其来自电视剧、网络剧及电影的收入共计2.746亿元;2)改编电视剧及网络剧、动画、游戏、电影、漫画及其他娱乐形式的版权授权收入增加,反映了公司内容商业价值的不断提高以及公司内容改编伙伴对优质文学作品需求的上升;3)2018年联合投资网络剧及电视剧收入增加且动画收入增加。

③公司2018年实现其他收入2.07亿(营收占比4%,YoY-6%),同比下滑主要系公司战略调整线下纸质图书业务及分销渠道所致。

(3)成本构成及毛利率:

公司成本主要由内容成本、在线阅读平台分销成本、电视剧 网络剧动画及电影的制作成本、无形资产摊销、确认为开支的存货成本等构成,18年整体营业成本为24.80亿元(YoY+22.8%),占营收的比例为49.2%(YoY-0.1pct),其中:

①内容成本占比最高,主要是公司为获授作家全部或部分文学作品的版权而支付的费用。2015-2018年公司内容成本分别为3.91/8.39/12.80/15.29亿元,占营收比例分别为24.4%/32.8%/31.3% /30.4%,整体较为平稳,说明公司在同等内容投入下产生的收入比较稳定,公司内容成本管控较好。

②18年电视剧、网络剧、动画及电影的制作成本为2.7亿(YoY+474.5),营收占比为5.4%,同比大幅增加主要系:1)自2018年10月合并新丽传媒业务导致相关的制作成本153.0百万元;2)联合投资的电视剧、网络剧以及联合制作的动画相关的成本与收入同步增加。

③公司在线阅读平台分销成本主要包括腾讯支付的收入分成款项,2015-2018年公司分销成本分别为0.37/1.53/2.38/1.96亿元,占营收比例分别为2.3%/6.0%/5.8%/3.9%,占腾讯自营渠道收入的比例分别为19%/23%/22%/21%,分成比例较为平稳且整体偏低,说明公司在腾讯产品自营端拥有一定渠道红利。

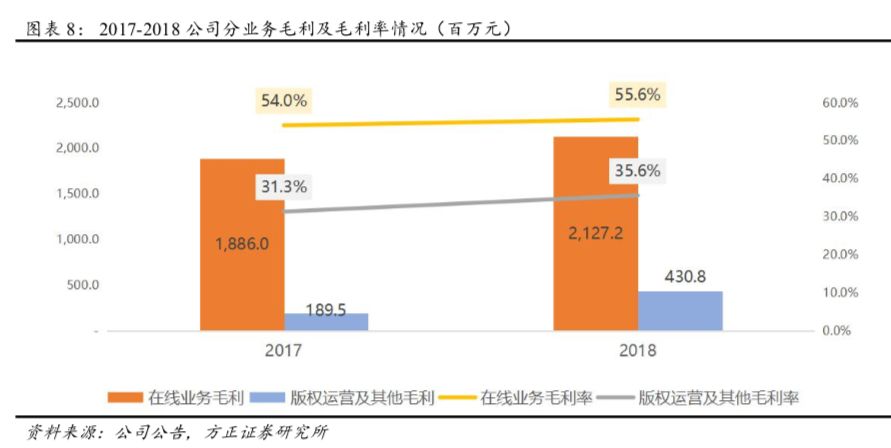

公司毛利率较为稳定,且有上行趋势。2015-2018年公司毛利率分别为36.1%/41.3%/50.7%/50.8%。其中:在线业务17-18年毛利润分别为18.86/21.27亿元,毛利率分别为54.0%/55.6%,版权运营及其他业务17-18年毛利润分别为1.90/4.31亿元,毛利率分别为31.3%/35.6%。

(4)费用情况:

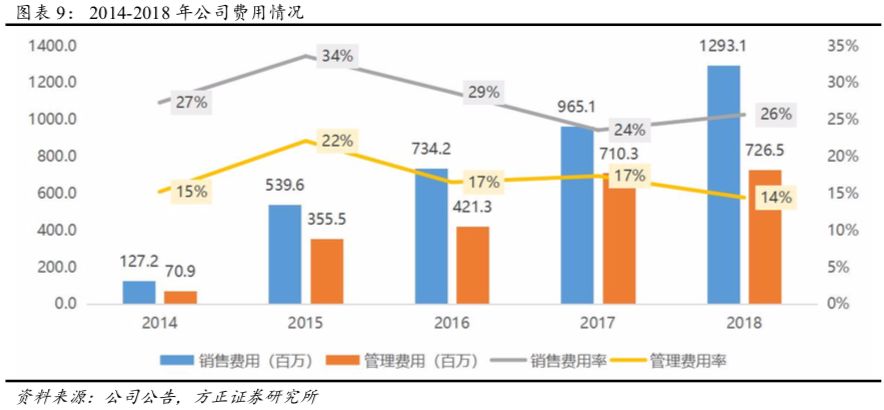

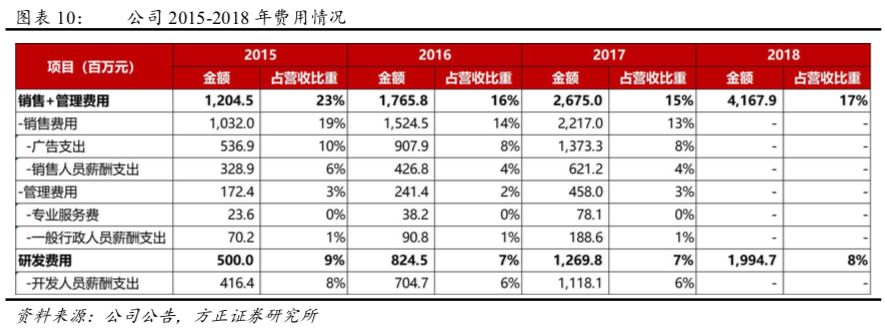

公司整体费用率较为稳定,2018年销售费用为12.93亿元,销售费用率26%(YoY+2.1pct),费用率略有上升,主要系:1)推广及广告开支伴随业务扩张自然增加;2)在线业务收入增加,且有更多付款通过较高费率的渠道,使得付款手续费增加;3)2018年10月合并新丽传媒业务带来的销售及营销开支增加。2018年公司管理费用为7.27亿元,管理费用率14%(YoY-2.9pct),费用率下降,主要系规模经济效益增加导致收入增长率超过一般及行政开支增长率。

2、付费阅读业务:受益于优质内容、经营改善以及腾讯自营产品新渠道、第三方渠道合作进展顺利,18年下半年公司MAU持稳、MPU开始有所回升,全年ARPPU继续增长至293元(YoY+19%),短期可能面临ARPPU增速放缓。

(1)内容数量、质量以及平台建设:公司平台上作家、文学作品和读者数量均稳步增长,头部作者和头部文学作品涌现。截至18年底,公司平台共有770万位作家、1120万部作品,包括自有平台上产生的1070万部原创文学作品、来自第三方在线平台的35万部作品以及20万部电子书。期间平台新增字数达到了443亿。根据2018年12月的百度搜索排名,TOP30网络文学作品中有25部出自公司平台。除了玄幻、仙侠等热门大类外,公司平台还在2018年新增大量二次元、体育和科幻题材类型作品,且重点推动和孵化了现实主义题材的创作。在18年11月公司举办的第三届原创文学现实主义题材微文大赛中,参赛作品数量同比增长30%。多部作品得到了知名第三方机构的积极评价,例如,《中国铁路人》获得了中铁电气化局的专题推送,《最强特种兵》荣获第十届广东省鲁迅文学艺术奖(文学类)。

公司同时利用数据分析和先进算法,进一步优化平台的智能推荐系统,并加强了社交功能。公司鼓励用户围绕喜爱的作家和作品建立粉丝团,借此更积极地进行打赏、订阅、评论及投票等活动。2018年平台月票(付费用户参与的投票活动)TOP100的作品所获得的月票总量同比增长35%,反映了用户参与度和热情的高涨。自2017年推出章节评论功能「本章说」以来,用户在阅读过程中即时表达态度和评论的行为越来越频繁,单部作品的最高评论数在2018年底达到1.5百万以上。

(2)用户、渠道及付费情况:2018年自有平台及腾讯产品自营渠道平均MAU2.14亿(YoY+11.5%),其中自有平台平均MAU1.09亿(17年为0.91亿,YoY+20%),自营渠道平均MAU1.04亿(17年为1.01亿,YoY+4%);平均月付费用户1080万(YoY-3%),单付费用户月均收入24.1元(YoY+8%)。18年下半年自有平台和腾讯产品自营渠道MAU基本持稳,主要由于手机QQ和QQ浏览器MAU下滑速度减缓,而来自腾讯视频及微信阅读的新用户贡献了一定新增量,二者叠加所致。18年下半年ARPPU增速放缓,主要系公司在腾讯视频、微信读书获取的新增付费用户刚开始变现,ARPPU相对偏低,且微信读书采用会员而非千字付费模式,对ARPPU有一定稀释,伴随未来该渠道付费率进一提升,还可能对ARPPU产生稀释,但公司核心的QQ阅读、起点读书APP的ARPPU仍保持稳定,且整体付费用户规模将持续增加。此外公司继续深化与OPPO、华为和VIVO等手机硬件厂商的合作,持续推进产品预装。

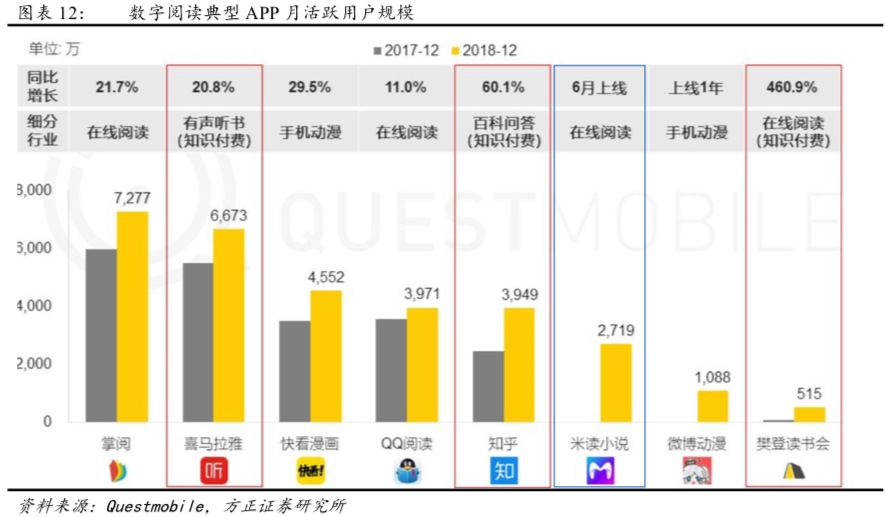

3、免费阅读模式兴起,公司积极进行布局,广告变现模式与传统付费订阅制并行互补,有望进一步打开在线阅读的变现空间。

2018年以来,以米读为代表的免费阅读模式兴起,并成为在线阅读变现的重要模式。米读于18年6月上线,上线仅半年,MAU已达到2719万,位居在线阅读APP TOP3。公司也积极布局相关领域,于18Q2开始在QQ浏览器上测试免费阅读模式,针对专门的用户群体推行广告变现模式,早期测试效果较好,19年公司将逐步把这种模式扩展到QQ浏览器及手机QQ中,同时也可能嵌入合作伙伴腾讯产品渠道中。公司同时推出独立的免费阅读APP飞读,目前仍处于测试中,预计将于19Q2正式上线,公司有望于19年在免费阅读市场中获得更大份额。公司目前两种商业模式并行互补,其中付费商业模式(如QQ阅读、起点读书等)主要是针对高端客户,提供优质内容,通过看文付费获利。而免费商业模式主要针对低端普通用户,尤其是低线城市用户,提供相对低廉的内容,通过广告获利。免费商业模式将更多之前盗版网站的用户以及更多低线城市用户吸引过来,这些普通用户也可能慢慢转化为付费用户,且广告单价在提升,有望贡献更多利润,进一步打开在线阅读的变现空间。

4、由于部分影视项目延期上线,18年新丽传媒未完成业绩对赌,19年新丽储备项目丰富,有望贡献更多业绩增量,且伴随新丽加盟,公司强化了版权授权、联合投资、联合制作和自主开发于一体的立体化IP开发模式,有望打造更多爆款。

(1)公司2018年实现版权运营收入10.03亿元(营收占比20%,YoY+160%),同比大幅增长,公司期间内共将超130部网络文学作品授权改变为其他娱乐形式,联合投资的多部网络剧和电视剧相继推出,包括《国民老公》、《你和我的倾城时光》、《武动乾坤》、《斗破苍穹》和《将夜》等。动画方面,推出了新作品《星辰恋》和《萌妻食神》,以及多部之前受欢迎作品的新番,包括《全职高手》、《斗破苍穹》、《国民老公带我回家》、《择天记》和《全职法师》等。

(2)为加强在泛娱乐市场版权收入的领先地位,公司积极向产业链下游拓展,并于18年10月以51亿元现金+104亿元股票收购知名内容制作机构新丽传媒100%股权。此次收购设置了一个基于财务表现的获利计酬机制,从而充分激励新丽管理团队并实现长期稳定,股票对价将每股80港元的价格发行,新丽管理团队将在交易完成时收到与其相关的约定对价的约40%(即15亿元现金+26亿元股票),余下对价将被递延并取决于新丽未来的财务表现,新丽传媒承诺2018-2020的净利分别不低于5亿、7亿、9亿。交易完成时,新丽传媒管理层将获得15%的现金及25%的股票,若在未来三年内完成对赌业绩,则可分别获得交易对价的15%现金+5%股票/10%现金+10%股票/10%现金+10%股票。2018年新丽传媒实现净利3.24亿,未实现5亿的业绩承诺,按照获利计酬机制,获利计酬代价由20.42亿减至11.88亿,并无股票发行。新丽传媒未实现2018年业绩承诺,主要受到18年下半年影视行业政策变化以及渠道排播等多种因素影响,部分影视项目延期到19年上线。展望19年,新丽传媒储备项目丰富,包括5部电影以及6-7部电视剧,其中:电影方面,19年上半年已上映2部电影《来电狂响》《一吻定情》,下半年还有3部电影将获得许可证;电视剧方面,储备包括《庆余年》、《芝麻胡同》、《狼殿下》、《天龙八部》网剧、《惊蛰》、《精英律师》、《鹿鼎记》等精品剧集。目前新丽传媒也已和阅文开始进行互动合作,包括挑选作品进行内部改编,并在新丽传媒制作的内容发布时,在阅读平台上进行联合营销同时推广相关文学作品,例如《斗破苍穹》和《如懿传》(播放期间小说平台日销售额增加近五倍)等。

公司同时已与腾讯签订授权协议,将未来三年内的影视作品信息网络传播权及放映权授予腾讯,腾讯为此在2018-2020年需分别支付(上限)为14亿、21亿、23亿,三年合计58亿。

5、盈利预测:根据彭博一致预期,FY2019-2021 GAAP净利润分别为14.02/17.78/24.02亿元,对应EPS分别为1.44/1.80/2.64元,对应PE分别为27/21/15X。

风险提示:内容及用户获取成本进一步上升,行业发展不及预期,行业竞争加剧,行业监管及政策风险,核心人才流失,内容资源流失,版权运营业务不及预期,盗版风险,收购整合不利,并购标的业绩不达预期,市场风格切换导致估值中枢下移等。

附录:阅文集团(0772.HK)18年业绩电话会纪要

纪要来源:公司投资者关系网站http://ir.yuewen.com/en/ir-calendar/webcasts-calls/2018FY

时间:3月18日20:00

嘉宾:首席执行官吴文辉、首席执行官梁晓东、副总裁莫媛、新丽传媒董事长曹华益、IRMaggieZhou等

第一部分:业务回顾

2018年阅文集团业务主要可分为在线阅读和IP(版权)运作两方面,在线阅读方面,阅文持续保持市场领先地位,IP运作也有发展(如收购新丽传媒)。

在线阅读:2018年,我们继续贯彻向读者传播高质量文学作品,并让作家创意实现价值的公司使命。由于我们努力扩展网络文学的生态体系,我们平台上的作家、文学作品和读者数量均稳步增长,头部作家和头部文学作品亦不断涌现。截止年底,我们的平台上共有7.7百万位作家和11.2百万部作品,其中包括自有平台上产生的10.7百万部原创文学作品、来自第三方在线平台的350千部作品和200千部电子书。期内平台新增字数达到了443亿。根据2018年12月的百度搜索排名,前30部网络文学作品中,有25部出自我们平台。

除了玄幻、仙侠等热门大类外,平台在2018年新增了大量二次元、体育和科幻题材类型的作品。我们还重点推动和孵化了现实主义题材的创作。在十一月公司举办的第三届原创文学现实主义题材徵文大赛中,参赛作品数量比2017年增长30%。多部作品得到了知名第三方机构的积极评价,例如,《中国铁路人》获得了中铁电气化局的专题推送,《最强特种兵》荣获第十届广东省鲁迅文学艺术奖(文学类)。

利用数据分析和先进算法,我们进一步优化了平台的智能推荐系统,并加强了社交功能。例如,我们鼓励用户围绕喜爱的作家和作品建立粉丝团,借此更积极地进行打赏、订阅、评论及投票等活动。2018年,我们平台月票(付费用户参与的投票活动)前100名的作品所获得的月票总量同比增长35%,反映了用户参与度和热情的高涨。自2017年推出章节评论功能「本章说」以来,用户在阅读过程中即时抒发态度和评论的行为越来越频繁,单部作品的最高评论数在2018年底达到了1.5百万以上。此外,随著更多根据IP改编的影视和动漫作品在本年度推出,我们进行了一系列的专题联动宣传活动,加强影视剧用户向平台小说阅读的导流。

年内,我们深化了与OPPO、华为和VIVO等手机制造商的合作,将产品预装在更多机型上。我们还继续与战略股东腾讯合作,在手机QQ、QQ浏览器、微信读书、腾讯新闻和腾讯视频等多个平台上发布内容。随着分销渠道的扩宽以及产品和运营的不断完善,我们的平均月活跃用户从2017年的191.5百万人增加至2018年的213.5百万人。平均每月付费用户亦与年内取得回升,由2017年下半年的10.6百万人增加至2018年的10.8百万人,尽管仍低于2017年上半年的11.5百万人水平。

IP(版权)运营:除了我们的核心在线阅读业务外,版权运营业务亦是公司发展的另一重要基石,使我们得以对丰富的内容库作进一步开发和变现。我们很高兴我们在2018年取得了显著进展。本年度,我们授权将130余部网络文学作品改编为其他娱乐形式。我们联合投资的数部网络剧和电视剧亦相继推出,包括《国民老公》、《你和我的倾城时光》、《武动乾坤》、《斗破苍穹》和《将夜》等。在动画方面,我们推出了新作品《星辰变》和《萌妻食神》,以及多部之前受欢迎作品的新番,包括《全职高手》、《斗破苍穹》、《国民老公带回家》、《择天记》和《全职法师》等。

我们的一个重要战略是加强公司作为泛娱乐市场版权来源的领先地位并向下游扩展。作为该战略的一部分,我们于2018年十月收购了新丽传媒-中国著名的电视剧、网络剧和电影制作公司。我们相信此次收购将扩大我们娱乐市场的市场份额。我们已经开始与新丽传媒合作挑选作品进行内部改编。我们还在探索一种系统的方法以开发具有版权改编潜力的内容,以及针对合作伙伴的经验和偏好定制版权授权组合。此外,当新丽传媒制作的视频内容发布时,我们也在阅读平台上进行联合营销活动,同步推广相关文学作品,包括《斗破苍穹》和《如懿传》等。例如,在《如懿传》播映期间,其小说在我们平台上的日均销售额增加了近五倍。

我们相信中国的上游网络文学市场和下游娱乐产业具有巨大的增长潜力。展望未来,我们将通过创造高质量的内容、加强用户运营及提升用户体验,进一步发展网络文学生态体系。我们相信,新丽传媒的加入将加速推进公司版权运营业务的发展,我们将通过版权销售、联合投资、联合制作和自主开发等多种形式,推进版权的多元开发,打造横跨不同娱乐形式的爆款IP内容。

第二部分:财务数据回顾

1、收入数据:

今年我们收购了新丽传媒,全年营收是50亿人民币,主营业务是在线业务和IP运营。

在线业务方面,营收是38亿人民币,占总营收的75%,yoy为9.7%,收入主要来源于我们自身的平台法付费、广告和第三方平台的分销。

我们自有平台产品及自营渠道平均月活跃用户由2017年的191.5百万人同比增加11.5%至2018年的213.5百万人,其中我们自有平台产品及自营渠道的月活跃用户分别由2017年的90.9百万人及100.6百万人增至2018年的109.2百万人及104.3百万人,而平均月活跃用户的增加主要受持续创新而进一步提升用户体验及分销渠道的持续扩展所带动。

我们自有平台产品及自营渠道平均月付费用户由2017年的11.1百万人同比减少2.7%至2018年的10.8百万人。该减少主要是由于腾讯产品自营渠道的付费用户人数减少。

IP运营方面,营收及其他为12亿人民币,占总营收的24%,Yoy+100%。

版权运营收入同比增加160.1%至2018年的人民币1,003.0百万元。增加主要是由于2018年10月完成收购新丽传媒,并于2018年最后两个月合併其来自电视剧、网络剧及电影的收入人民币274.6百万元。

2、成本数据:

内容成本为15亿人民币,占总营收的30.3%,yoy+7.9%

电视剧等制作成本为2.7亿人民币,是去年的4.7倍,因为我们有了更多的电视剧、网剧、动画和电影,同时也受到收购新丽公司的影响

在线阅读平台分销成本为1.96亿人民币,占总营收的3.9%,yoy+17.5%,

其他成本下降,因为结构重组。

运营和营销费用13亿元人民币,yoy是34%,三个原因:(i)推广及广告开支随著我们业务扩张而增加,(ii)付款手续费增加,主要由于在线业务收入增加及因为更多付款通过较高费率的渠道处理及(iii)合并新丽传媒业务带来的销售及营销开支。占总营收比重从2017年的23.6%上升到2018年的25.7%。

一般及行政开支。一般及行政开支同比增加6.2%至726.5百万元,主要由于僱员福利开支增加及新丽传媒业务。占收入百分比从2017年的16.7%下降至2018年的14.4%,下降3%,这是因为规模经济效益增加使我们的收入增长超过我们的一般及行政开支增长。

3、利润数据:

毛利润同比增长23.2%到26亿,margin为15.8%。

经营利润同比增长81.4%到11.1亿,涨幅巨大,margin为22.1%。

净利润同比增长63.1%到924百万人民币,margin为18.1%。

第三部分Q&A环节

Q1、怎么看待免费商业模式?

A:阅文的付费商业模式(如QQ阅读等)主要是针对高端客户,提供优质内容,通过看文付费获利;免费商业模式主要针对低端普通用户,提供相对低端廉价内容,通过广告获利。目前阅文的免费平台通过优质内容从盗版网站那一块的用户吸引争取过来,低端用户也可能慢慢转化为付费用户;并且广告单价提升,以此获得更多利润。因此阅文的免费和付费两种商业模式可以实现并行互补,共同变现。

Q2、如何看待目前在线阅读市场竞争态势?以及免费阅读模式带来的冲击?

A:首先,无论在付费市场还是免费市场,阅文都拥有最大的内容存储量,并且平台每天都在产出大量优质内容,第二点,阅文具有丰富的移动网络内容产品的运营经验,这使我们不仅具有文学的产业链还具有平台运营的优势。这些优势给予我们信心,我们认为阅文仍然会在在线付费阅读市场具有领导地位,因为阅文拥有更大的用户基础,同时在去年下半年付费用户规模扩大。因此我们相信随着平台运营效率不断提高及更多渠道去吸引付费用户,我们将会在在线付费市场获得更大的市场份额。

针对免费市场,我们会在今年第二季度发布新产品,我们已经在测试这些产品,免费用户即将成为我们的目标市场,同时我们有些产品已经有了好的市场表现,这表明,免费内容+广告的商业模式能够得到现有的一部分市场,这个市场对中国文学很重要,我们会通过发布更多新的APP,同时加强与手机QQ和QQ浏览器的合作,以扩大在免费内容方面的市场份额。

Q3、你们之前提到阅文已经在线阅读市场的领跑者,你们的MAU超过2亿了,付费用户有110万,那么整体用户规模天花板和你们预计的长期付费用户是什么水平?

A:我们已经有2.13亿月活跃用户,我们认为目前中国用户规模在3.4亿左右,所以我们的用户规模和MAU仍然有上升空间;在月付费用户方面,目前我们只有5%的付费用户比例,还有进步空间。我们的付费用户虽然在2018年有减少,但是下半年还是稳定回升了,所以在新产品的推出和合作的推进之下,我们能够提高付费用户比例。

Q4、我注意到你们最近发布了一个全新的免费阅读app飞读,你们对这个新业务的用户及利润等方面有什么预期吗?

A:我们现在已经对免费产品飞读app进行了测试,这个app将会在今年二季度正式上线。对我们来说,相比付费app,飞读是个非常重要的用于定位不同用户群体的app,我们已经为这个app挑选出了大量的内容,我们也会用以往积累的经验用于运营此app的内容端。我们觉得今年有望获得更多的市场份额。但是由于飞读是个新产品,我们还需要时间在这个平台上做更多的测试,比如用户获取、广告业务等。我认为飞读今年将会为公司贡献更多地MAUs以及广告收入,但很难知道具体会有多么大的比例。同时,我们不仅有飞读这个产品会发布新的广告模式,其实从去年二季度开始,我们已经在QQ浏览器上测试了这种广告模式,针对专门的用户群体采用这种广告模式进行变现,早期的测试结果是比较好的,所以我们打算从今年开始把这种模式扩展到QQ浏览器以及手机QQ里。我觉得这种模式既存在于我们的产品里,也能嵌入到我们的合作伙伴腾讯平台里。所以我觉得今年我们会在这个新的市场中有一个更好的定位以及更大的市场份额。

Q5、18H2以来电视剧行业的政策及未来发展预期?

A:政策方面,现在国家管理部门对于网剧的审查标准更加严格,网剧的审查尺度和之前电视剧是相同的程度,另外,去年11月广电总局明确提出了限薪的要求,每部电视剧网络剧全体演员的薪酬不超过总制作成本的40%,其中主要演员不超过总片酬70%。这两项的变化对新丽传媒比较有利,因为新丽之前做的都是精品电视剧,一般能够经受很高的电视剧审查标准,因此对网剧提高审查标准对新丽没什么影响,反而能增加我们的竞争力。其次,关于演员限薪的规定,对行业新丽来说也是利好,能够降低影视剧的总成本,控制人力成本,将更多的预算用在制作层面,提高质量。

Q6、怎么看待新丽传媒潜在的股权稀释问题?另外,新丽传媒内容延期上线导致18Q4较低利润,是否意味着2019有较高的利润?

A:关于新丽传媒,根据去年的财务数据,因为它的实际利润比承诺的利润低,所以我们不用给管理层发新股,因此阅文集团不存在稀释股权的问题。我们将会减少给管理层的现金。这些调整都会在我们之前披露过的SPA基础上做出。关于净利润没有达到预期的原因,主要是去年有一些项目的延期。去年行业发生了很多变化,出台了很多行业政策,对于新丽传媒来说,根据他们的计划,去年最后两个月里有一些项目并没有像他们估计的那样发布,推迟到了今年,所以它们没有为去年贡献收入和利润,这意味着会为今年的收入和利润做贡献,这就是去年的利润下降的原因。

Q7、18年IP运营业务的具体拆分?对19年IP授权的平均价格趋势以及IP运营有什么看法?

A:实际上去年我们的IP运营收入年增长率超过了100%。IP授权业务的增长也非常快,基本上已经翻倍了,为线上运营收入贡献了45%。另一个对收入贡献较大的IP运营部分是电视剧、电影、动画片,这些收入里又包含了来自新丽传媒的一部分,大约有275百万人民币。我们阅文集团自身有大约100百万人民币来自共同投资的电视剧的收入,所以共同出资的电视剧表现得很好。另一部分的收入来自动画片,动画片增长也比较快并且贡献了大约100百万人民币。不管是IP许可证还是来自共同投资的电影、电视剧、动画片的收入都在增长,我觉得这种趋势今年还会继续。关于每个IP授权的价格,去年的是比较好的,卖出的总数量大约是100个,和前年的增长率相比,去年的增长率仅仅是10%,但是单价翻倍了。我觉得这个趋势在今年可能会有所变化,主要不是因为市场变化,而是我们的战略变化。

因为去年我们有一些大的IP,其中有一个可以卖到3千万人民币。但今年我们会关注潜在的IP出售以及IP质量提升,我们将会卖出更多的IP,但是价格相对顶级IP会比较低。大部分的顶级IP将会被用于自制或者与新丽传媒等合作伙伴一起发展。这就是我认为的一些趋势,总的来说,IP授权的前景依然会比较良好。

Q8、对新丽传媒2019年的展望吗?包括影视内容储备计划、能否达到对赌业绩?如果没达到,是否会节约现金?

A:新丽传媒2019年储备的项目很多,我们对于2019年完成储备项目非常有信心,2019年我们制作5部电影,6-7部电视剧,上半年预计有2部电影《来电狂响》《一吻定情》已经上映了,3部电视剧有《庆余年》《芝麻胡同》《狼殿下》,还有1部网剧《天龙八部》,下半年有3部电影拿到许可证,3-4部电视剧《惊蛰》《精英律师》《鹿鼎记》。

你刚才问如果未达到预期,是否会节约现金,我们会用这些现金进行用户获取和广告投入。

Q9、18H2 ARPPU有所下降,想请问一下原因及对2019年的展望?

A:我们去年下半年的ARPPU和上半年相比确实有点下降,主要是由于下半年我们有很多从腾讯视频及微信读书转移出去的用户。因为这两个渠道才刚刚开始业务,所以它们的ARPPU比较低。尤其是微信读书,他们主要用的是会员制模式,与我们的按章付款模式完全不同。但这对我们来说是好事,因为我们想拥有更多的用户,不管是按章付费还是服务费,长期如果我们保持付费比例以及用户的增长,也许会有一些对ARPPU有稀释作用,但是我们的核心应用比如起点、QQ阅读,它们的ARPPU将会保持稳定,并且有增长的可能。总体来说,这对我们付费用户的长期增长有利。

Q10、请问IP授权收入是怎么与作者分成的?

A:关于IP授权我们有两种模式,第一种模式是分成模式,这种模式在是对半分,我们和作者各获得50%的收入,第二种是买断IP,这种模式下我们就不用和作者分享收入,大部分情况都是用第一种模式。

Q11、QQ阅读和起点收入占比?

A:关在我们所有的在线阅读产品,我们自有产品的收入占比50%以上,其中80%的收入是QQ阅读和起点贡献,但我们现在开始从一些新的app里得到更多的收入了,比如说针对女性的红袖,同时我们还发布了元气、二次元等app,也贡献了一些收入。但QQ阅读和起点仍然是我们自有平台里主要的收入来源。

我认为我们的在线阅读平台里,QQ阅读并不是唯一的驱动产品,它只是我们的核心产品之一,这是由于过去两年平台自身的积累以及其他渠道比如苹果、OPPO、华为的用户积累。至于其他的app比如起点,我们不断提高其运营能力,去年我们为这些app增加了AR功能、大数据等,使它们更加完善,所以我认为它们也有很大的增长潜力。

Q12、为什么2018H2 MAU基本和H1持稳?有多少共同投资的影视内容会在2019推出?

A:18年下半年的MAU增长确实比上半年平缓很多,至于原因,我认为更多是在腾讯产品自营渠道,手机QQ和QQ浏览器在下半年有一些下降,但是下降速度比之前低很多,来自腾讯视频和微信读书新用户使得下降的速度变慢了。所以我们在下半年经历了一些来自腾讯平台的调整,想在手机QQ和QQ浏览器有一些恢复,也希望在新的渠道上能够有更多的用户。

关于共同投资的部分,去年我们有6个项目,有一些已经开始有收入,我们今年也有共同投资,去年共同投资的项目可能在今年才会产生收入。今年我们想在共同投资上保持增长,因为我们已经有一些在播的项目,比如《黄金瞳》在爱奇艺播出、《庆余年》是与新丽传媒合作的。我们会在今年发布一些新的影视剧,这会给我们今年的收入和利润做出贡献。我们还有一系列pepiline,超过8个项目,这些会在未来2年带来盈利。我认为我们已经建立了很好的计划,和新丽传媒合作也将会提升这些项目的质量。

扫码下载智通APP

扫码下载智通APP