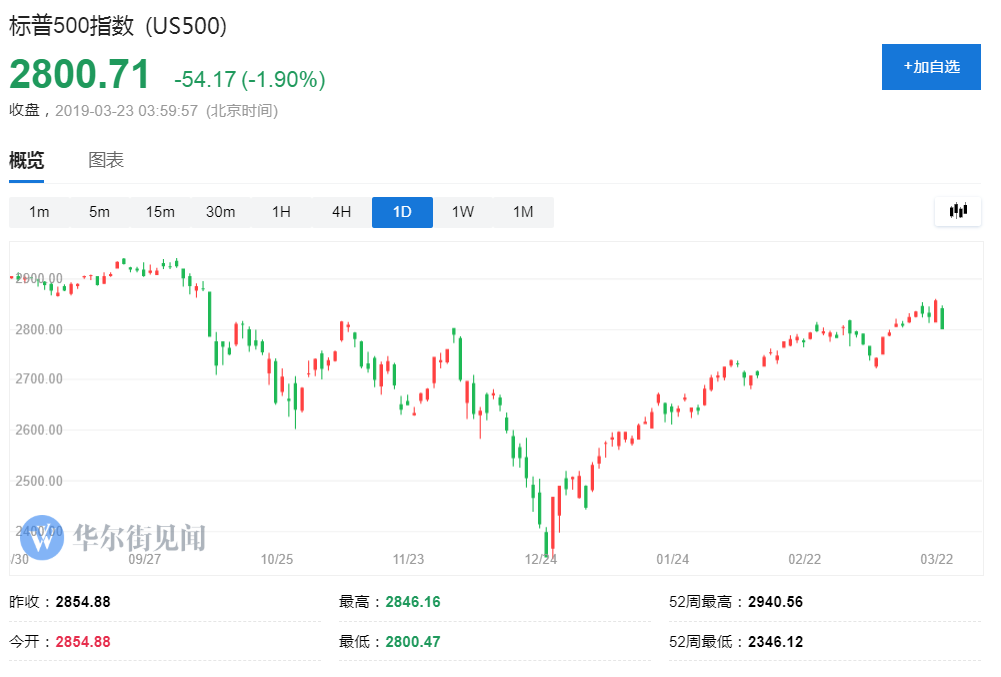

小摩:美债收益率倒挂,股票和风险资产市场难以持续复苏

本文来自“华尔街见闻”,作者陶旖洁。

更加鸽派的美联储非但没能提振市场,反而有可能刺激风险情绪急剧降温。

摩根大通分析师Nick Panigirtzoglou在周报中指出,美国收益率曲线前端反转,是股票和风险资产市场强烈的下行信号。

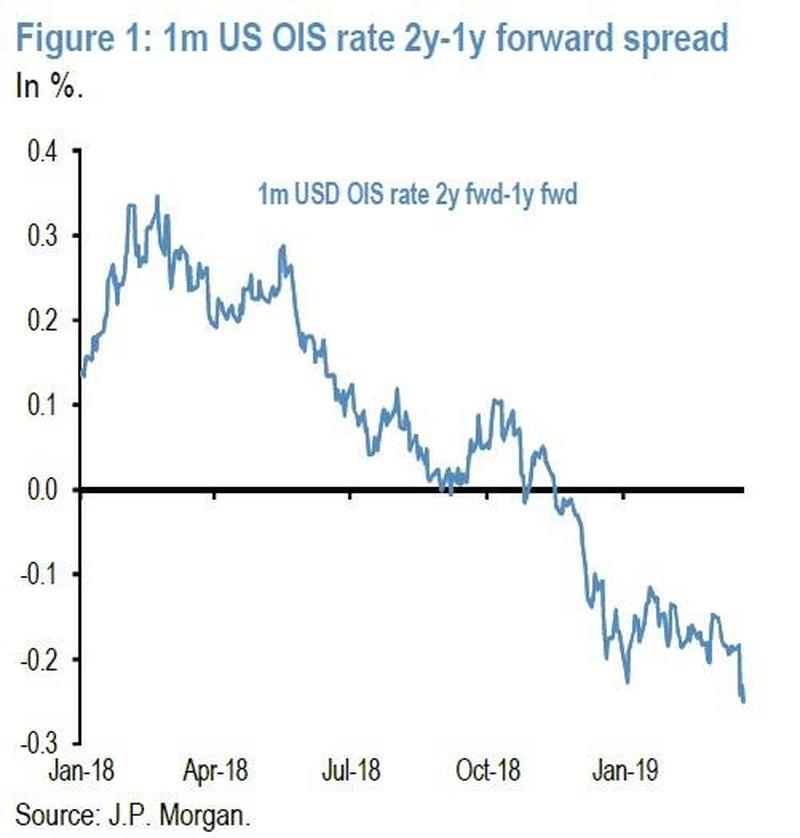

去年四月以来,美国1个月期隔夜指数掉期利率(OIS)的2y-1y远期合约利差一路走低,在去年11月中旬跌入负区间后继续下滑,上周的FOMC会后在此前的稳定水平上再现大跌,意味着收益率曲线持续恶化。

在1月美联储货币政策立场转向鸽派后续,1个月期OIS利率的2y-1y远期利差稳定在-10到-20个基点之间。当时市场抱有一线希望,美联储提供的支撑,以及随之而来的美国收益率曲线前端稳定,打开了一季度股市和风险资产的机会之窗。

不过,上周FOMC议息会议过后,美联储主席鲍威尔近期极度鸽派的立场震惊市场,导致1个月期OIS利率的2y-1y远期利差在此前的稳定水平上继续扩大。摩根大通分析师认为,这意味着“风险资产市场的不良兆头正在重新出现”。这也解释了上周五美股的大幅下跌,当日是FOMC会议次日。

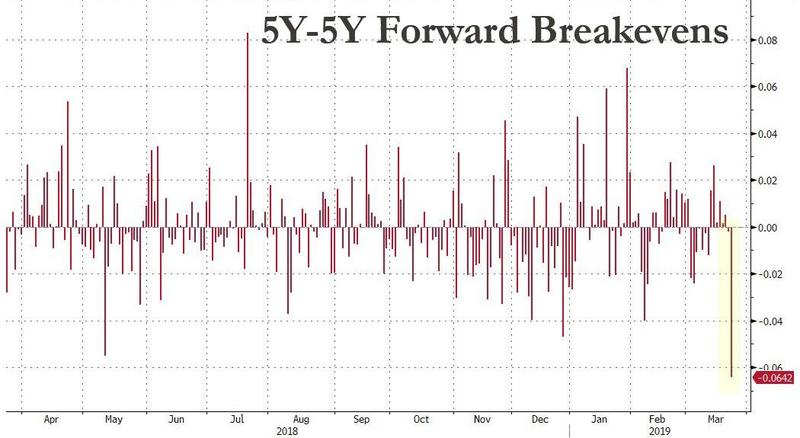

上周FOMC会议过后,市场对美联储政策失误的担忧有明显上升。未来5年的5年期通货膨胀损益两平率,即5年后,5年期美国通胀保值债券(TIPS(与5年期美国国债的利差,周五创下2017年以来的最大跌幅,显示市场对通胀预期急剧降温。

通常来说,美联储鸽派的决策应该加大经济向好预期,因此实际利率应走低,上述损益两平率上升。但是在上周三FOMC会后,收益率下跌,通胀预期也下跌,意味着鸽派货币政策未能稳定市场信心,反而加大了经济下滑预期的冲击。

另一方面,“这是在经济数据疲软的背景下发生的,比如不仅是美国数据不及预期,还有周五的欧元区制造业PMI,要扭转这种(收益率曲线)反转的障碍也在FOMC会议后增多。”Nick Panigirtzoglou在报告中称,“美联储政策更为鸽派的转变,或是经济数据可持续复苏的证据,将会是未来收益率曲线修复、市场不再定价美联储政策失误或是周期尾声风险所需要的条件。”

“过往周期的经验证明,在美国收益率曲线前端反转恶化的情况下,股票和风险资产市场不太可能持续复苏。”摩根大通Nick Panigirtzoglou再次强调,短期美股仍然较为脆弱,对利率更加敏感的机构投资者主宰了市场情绪。

扫码下载智通APP

扫码下载智通APP