中金:猫眼娱乐(01896)业绩符合预期,维持”推荐评级”目标价26.3港元

中金公司3月26日发布证券研究报告,对猫眼娱乐(01896)2018年财报进行了解析。中金认为,猫眼娱乐2018 年业绩符合预期,将继续看好猫眼娱乐长期增长潜力,维持推荐评级和目标价 26.3 港元。

收入稳步增长,业绩符合预期

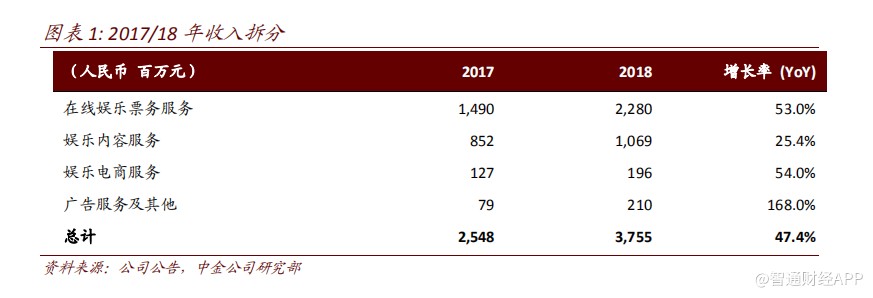

猫眼娱乐旗下在线娱乐票务服务、娱乐内容服务、娱乐电商服务、广告及其他服务等多元业务,2018年继续保持显著领先优势,并实现强劲增长。

中金在研报中表示,2018 年在线票务服务和内容服务收入均稳步增长。全年在线票务收入 22.8 亿元,同比增长 53.0%;内容服务实现收入 10.7 亿元,同比增长 25.4%。电商和广告业务维持快速成长,其营收在 2018 年内分别同比增长 53.9%和 168.0%。

“猫眼娱乐公布 2018 年业绩:营收 37.55 亿元,同比增长 47.4%;非通用准则净利润 2.90 亿元,同比增长 34.2%。”中金认为,猫眼2018 年业绩符合预期。

营销费用下降,发展潜力巨大

中金认为,下半年销售营销费用显著下降,主要因为票补减少。下半年销售营销费用 7.95 亿元,环比下降 30.6%,销售营销费用率也由上半年的 60.4%下滑至 42.7%。4 季度销售营销费用进一步下滑至 2.16亿元(3 季度为 5.79 亿元)。管理层表示公司 2019 年春节档票补投入延续了同比下降的势头。

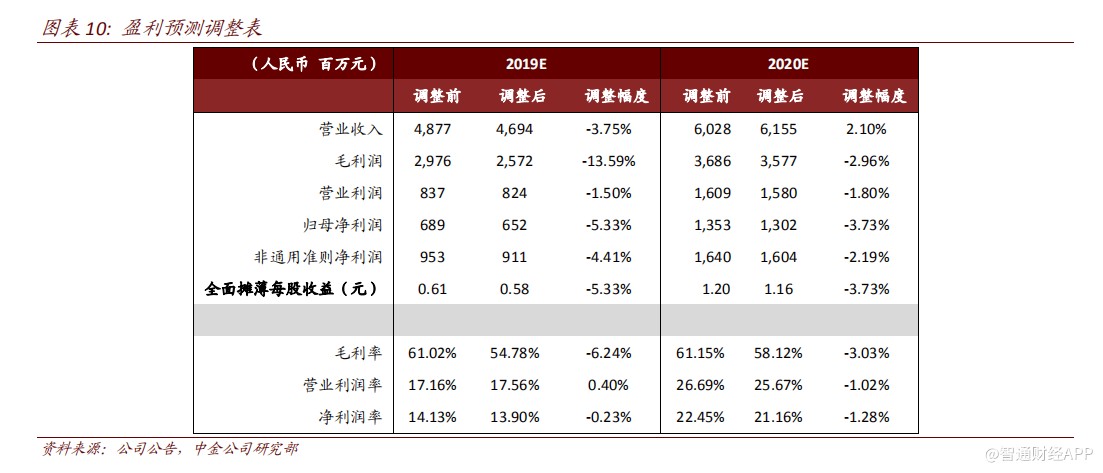

基于此,中金表示,预计 2019 年净利润将显著改善,继续看好长期增长潜力。“猫眼专业版数据显示,按电影票出票量计算,2019 年春节档猫眼市场份额达到 58.0%,同比提升 3.1 百分点。考虑到在线票务平台渗透率已经达到 85%,我们预计进一步通过票补获取市场份额的效果有限。我们预计未来市场竞争将更加理性化,并从票补战转向内容产业链的赋能和整合能力。长期来看,我们认为猫眼强大的数据分析和技术能力将继续为内容合作伙伴提供价值,并持续提升公司在电影发行和制作领域的市场份额。”

综上,中金维持猫眼娱乐推荐评级和目标价 26.3 港元,对应 16 倍 2020 年非通用准则市盈率,较现价具备 64%上行空间。

扫码下载智通APP

扫码下载智通APP