警惕“牛市”亏钱!2019年二季度市场展望

本文来自微信公众号“月风投资笔记”,文中观点不代表智通财经观点。

波浪壮阔的2019年一季度结束了,感谢各位读者一直以来的支持和鼓励,包括许多反对和质疑的声音也让悦风收获良多。在这里,笔者斗胆对2019年接下来的行情做一个展望,细心的朋友可能会发现,许多逻辑都是一直沿用至今,而且依然在生效,这是最让人振奋而且欣喜之处。

一、(市场)年初行情推动市场生态回归正常

我们认为,2019年初这轮行情的最大意义在于扭转了2018年过度悲观导致的市场扭曲,市场生态结构开始回归正常:

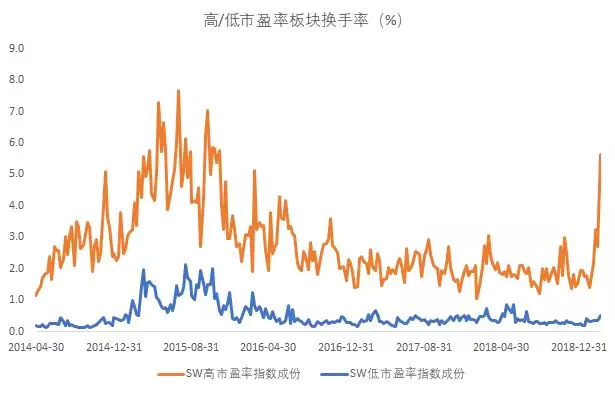

1、高市盈率公司(垃圾股)换手率已经接近2015年峰值,筹码结构有所平衡;

2、伴随着MSCI纳入A股指数,外资加快进入市场,成为价值发掘的初始力量;

3、蓝筹、科技和主题的轮番演绎显示市场力量多元化,行情纵深和资金容纳度明显回暖,不再是单一风格下的仓位博弈困局。

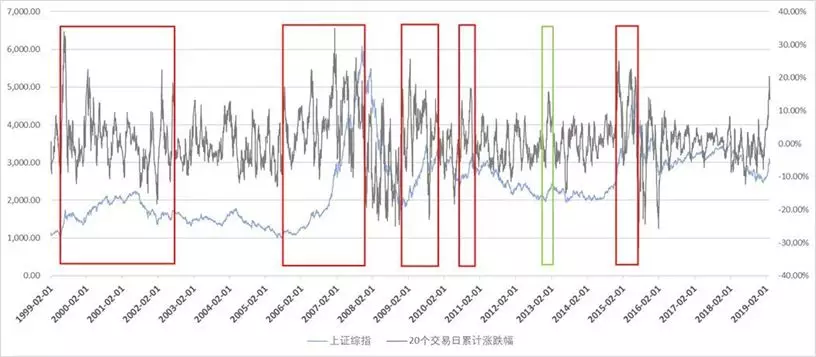

二、(市场)牛熊转换临界点:第一次大涨往往暗示后续行情可期

在过去20年(1999-2019年)里,任意20个交易日累计涨幅在20%以上有近80次。剔除统计效应,历史上也有14个月份出现过如此级别甚至更为激烈的上涨行情,其中最为激烈的是2007年1月10日,此前20个交易日里,上证综指累计上涨了近35%。

2月1日-3月7日,上证综指20个交易日的累计涨幅为20.19%,第一次大涨往往暗示后续行情可期,因为只有大涨才能激发公众对股市的吸引力,形成赚钱效应的第一步,这里有可能会成为未来一段时期行情的牛熊转换临界点。

从历史数据上看,第三次及以后出现如此级别的快速上涨,才是真正意义上的风险信号。

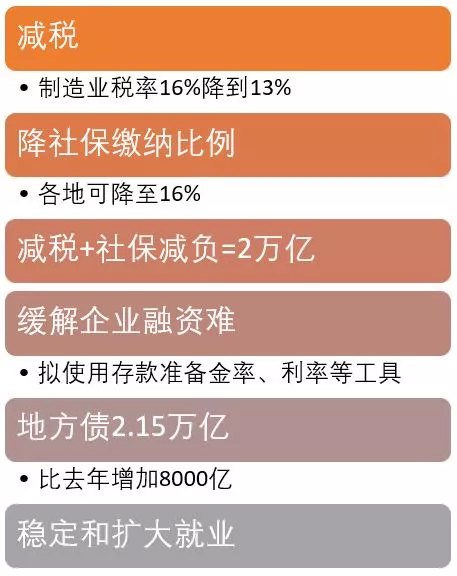

三、(宏观)政策的累计效应开始体现

从2018年10月开始,宏观政策开始转向,积极财政政策和稳健货币政策并举,着力减税降费、补短板调结构,政策的累计效应开始体现。

2月22日高层再次强调对金融工作的重要定位:金融是国家重要的核心竞争力,金融安全是国家安全的重要组成部分,金融制度是经济社会发展中重要的基础性制度;并提出:金融活,经济活;金融稳,经济稳。经济兴,金融兴;经济强,金融强。

另外还有一个细节值得注意:政府工作报告今年目标的表述上用了更多数字化和可量化的指标,这也有助于市场一致预期的形成。

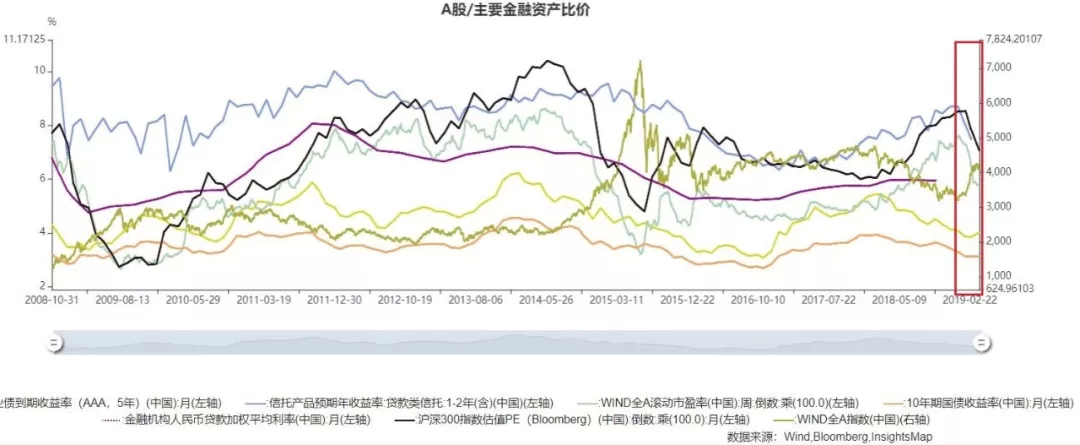

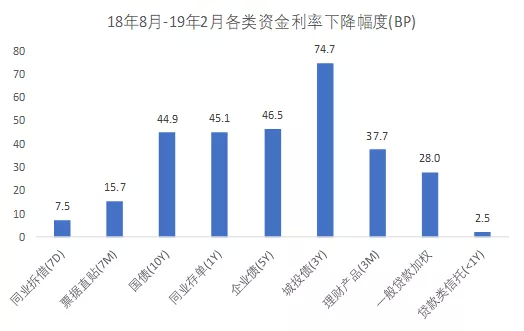

四、(宏观)信用利差与无风险利率双重下行带动市场回暖

2018年市场对行情出现误判,一个主要原因在于市场准确预判以10年期国债收益率为代表的无风险利率持续下行,但是没有预见到信用利差大幅扩张以及所对应的风险偏好明显回落。

从大类资产收益率情况上看,股市(倒数)与1年期贷款类信托收益率相关性最高,也就是信用利差与A股的相关性最高。

从图表也能非常清晰的看出,信用利差依然是股市尤其是中小市值公司的强相关同步指标,这一轮上涨并不是无根之木。

五、(宏观)宽货币终将走向宽信用

本轮货币宽松、融资回升实际上在2018年中就已经开启,但由于需求乏力、结构调整,从宽货币向宽信用传导的过程始终较慢。

尽管近两月票据市场的波动给融资数据造成一定扰动,但社融总量恢复增长的趋势没有变化,各谱系利率也在缓慢下降,我们认为从宽货币到宽信用、从资金市场利率下降传导到实体贷款利率下降终将会发生。

究其原因,在于中国并不是资源禀赋类国家、经济纵深足够、整体泡沫可控、人口拐点仍在5年以后、产业链也足够齐备。

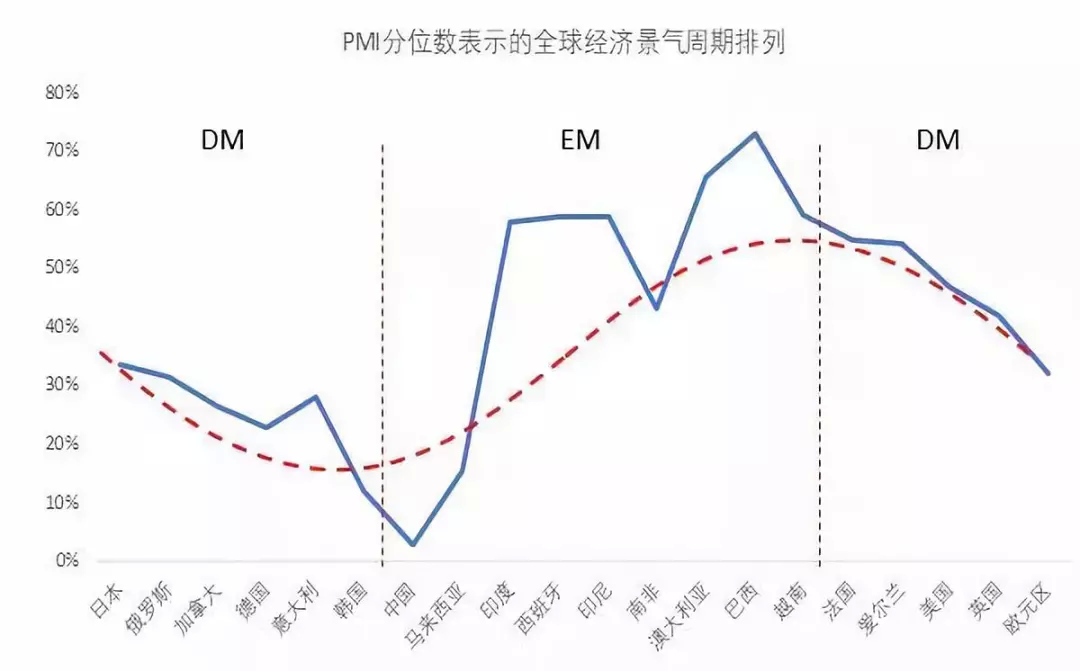

六、(宏观)全球经济周期结构差异有利于A股

当前全球各经济体的经济周期节奏分化较大,发达(DM)国家总体处在高位回落阶段,而新兴(EM)国家则是低位回升;

所以从图上看,美国英国欧元区属于右侧的回落期,日本加拿大德国处于左侧的触底期,只有新兴国家处于中间的繁荣期,而中国是全球所有主要经济体里,PMI历史分位最低的一个国家,否极泰来走上复苏的可能性不低;

而由于去年美国经济超预期所形成的强势美元,使得资金大量流出新兴市场,压低了这些国家的权益估值,包括中国;

观察当前的经济周期节奏和DM/EM国家权益估值,我可以看到中国股票市场的吸引力依然明显。

七、(行业)A股证券化率暗示行情仍处于低位

政策底先于市场底先于经济底,目前市场已有见底迹象,苛求盈利同步回暖有可能错过机会。A股证券化率仍处于低位。

截止到2018年底,A股证券化率仅为48.31%(44万亿总市值/90万亿GDP),而且分母(GDP)依然以6%的增速在稳步增长。这个数据即使考虑海外上市的中概股(85%),也远低于远低于美国(158%)、日本(122%)、英国(105%)、韩国(102%)等国。

另外,A股有两次明显的行情顶部,当时的资产证券化率分别逼近120%和100%,目前看也远未到位。

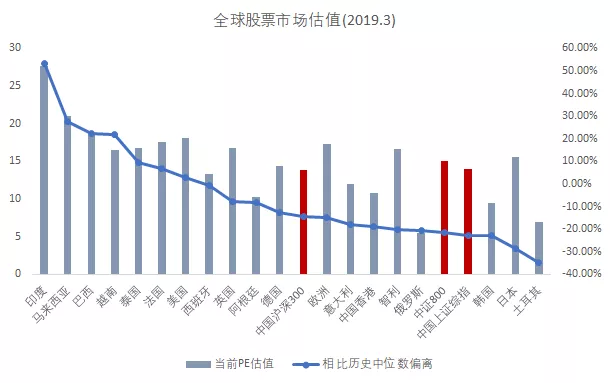

八、(行业)基于价值的投资空间仍然广阔

在前期垃圾股爆炒之后,我们看到主流公司的估值仍然处在合理区间:

1、以申万绩优指数、QFII重仓、中证100衡量的价值股估值在2005年以来分别仅处于22%、20%和14%的分位数。其他指数中,最低的仍然是中证500;

2、当前市场有研究覆盖(有盈利预测)的1700家公司中,2019年预测估值在30倍以下的占到78%;

3、主流行业如银行、地产、食品饮料、医药、汽车、家电、商业零售等都处于合理甚至偏低估值水平。

九、(行业)长期收益的驱动力是盈利的增长,而不在于估值变化

2001-2018年,A股年均退市率仅为0.38%,远低于同期美国纽交所6%的年均退市率,罗素2000指数每次的成分股定调整替换率都能达到40%以上。

近年来,纽交所上市公司数大体维持在2000家左右,纳斯达克上市公司数则大体维持在3000家左右,前者每年有大约100-300家新公司IPO,后者则有300-500家,但它们的退市规模均与IPO数量相当。

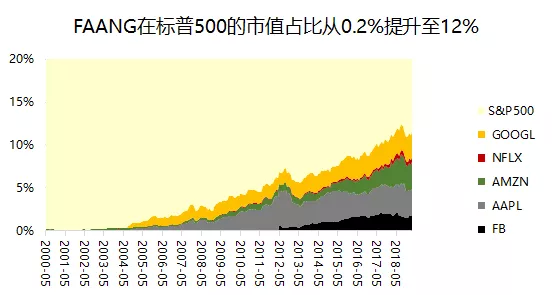

因此,美股从1980-2007年虽然涨了近7倍,但是其中75%的公司不创造任何回报,剩下25%的公司贡献了所有的指数涨幅,其中80%的指数/市值涨幅是由前10%最优秀的公司创造的。

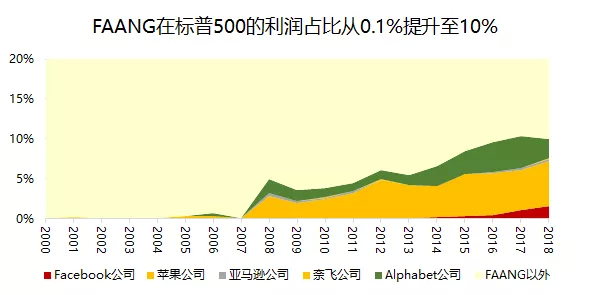

以FAANG为例,过去20年,它们在标普500中的市值和利润占比,从0.2%和0.1%,稳步提升至10%和12%,甚至很大程度上决定了指数的走势。

长期收益的驱动力是盈利的增长,而不在于估值变化,你所选择的优秀公司才是投资成败的决定因素,所谓的300-500点位高低区别,在长期业绩回报中无关痛痒。

十、(行业)重视科技、医药、消费的长期投资机会

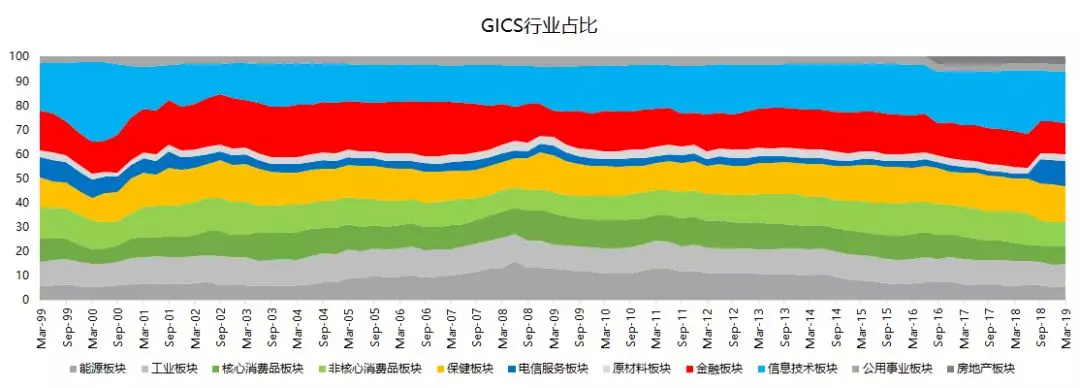

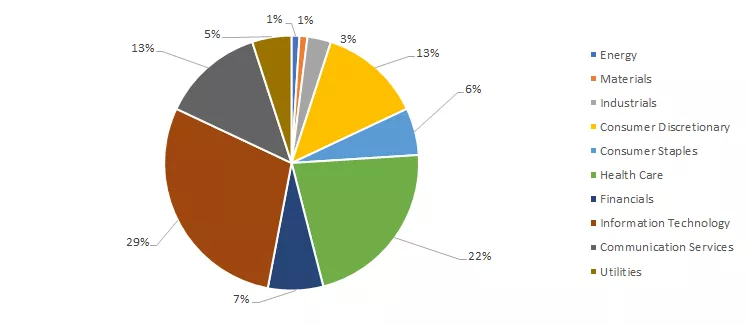

参照美国的历史经验,金融和信息技术行业的占比稳定在20%左右,医疗保健的占比则在15%,截止到2019年3月,金融、医疗保健和信息技术三个行业在标普500中合计占比48.6%,几乎占到一半。

国内目前也在经历着类似的产业升级和消费转型,目前看金融行业市值占比已达到20%,但是信息技术、医疗保健、可选消费的市值占比依然偏低,而且仍处于上升趋势,我们需要重视科技、医药、消费股的长期投资机会。

十一、(行业)2018年美股最强的依然是科技、医药、消费股

我们统计了2018年美股的走势情况(市值>=50亿美元),毫无疑问2018年是科技股、医药和消费的盛宴:在收益率前100名的股票中,有43%属于科技板块(Technology/Communication)、22%属于医疗保健板块、19%属于消费板块,这与前面的逻辑遥相呼应。

以科技股为例,在上榜的科技股中,绝大部分都与云计算有关,例如Amazon、Adobe、Salesforce、VMware、Veeva、Workday、ServiceNow、Autodesk、Veeva、Splunk等知名企业。

值得一提的是,近期美股大幅调整,但云计算公司表现突出,Twilio、OKTA、Atlassian等还创出新高,这充分说明了投资者对于云计算的认可。

十二、(行业)美股云计算背后的逻辑:订单和行业景气度的逆市提升

云计算的商业模式使得用户从一次性购买转为按期租用,从需要购买硬件建设机房转为即买即用,用户的固定成本大幅度降低,变动成本也完全可控,这在经济下行的周期下显然更受欢迎。对于云计算公司来说,订阅费收入使其能更好地把握市场脉动,从而主动进行调整,降低公司的运营风险,而多年期的合同则能增强收入的可见性,提振市场信心。

整体上来说,美国的科技发展和应用落地领先于中国,在外资持续买入的大背景下,美股的走势对A股越发有借鉴意义。

我们看好国内云计算和5G应用落地为代表的新基建板块的超额收益机会。因为这些领域的投资、订单和收入同样存在逆市上升的明显迹象。

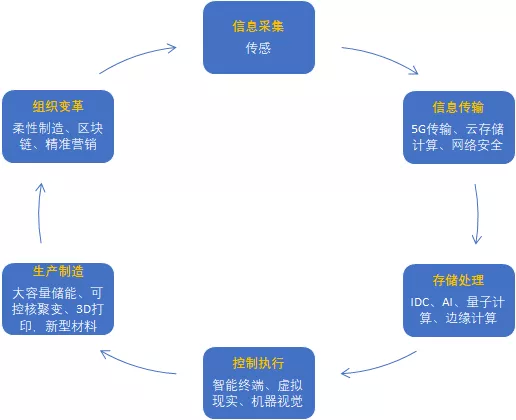

与在交通设施、水利建设、城市建设、公共事业等领域的传统“铁公基”行业相比,我们认为“狭义”的“新基建”是为科技创新领域,如新一代信息技术、高端装备、新材料、新能源等战略新兴产业提供设施支持的领域,具体行业涉及人工智能、新能源汽车、大数据、互联网、物联网、5G等新一代信息技术、高端数控机床和机器人等高端装备制造领域等。

“广义”的“新基建”还包括新型城市建设所需的升级产业(如节能环保、先进轨道交通、特高压等输配电、地下空间建设等)、以及国家重点扶持的如航空航天、海洋工程、油气勘探开发等。

十三、(行业)新一轮科技革命的中国优势

当前我们面临着以5G、物联网、云计算为核心的新一代产业革命,而相比以往的产业革命,当前中国面临更为明显的优势:

1、占据5G标准主导的能力;

2、系统设备的研发与部署,完善的配套产业链集群(华为);

3、强大的终端生产制造能力(手机、屏幕、工业机器人);

4、大型运营商的组织能力(BAT、移动、联通、电信);

5、移动互联网所展现出的应用端创新能力(微信、拼多多、美团等);

6、巨大的国内市场(消费市场、工业生产);

7、依然持续的工程师红利(大学生就业);

8、政府支持和资源集中(半导体)。

十四、(行业)无法忽视的巨大的消费市场

中国已经成为全球第二大消费市场,并且从经济发展阶段比较,随着80、90后成为消费新主力,边际消费倾向更高,拥有巨大的消费升级的潜力。

大量消费升级领域蕴含着巨大投资机会,并且可能诞生优质品牌公司:运动、出境游、母婴、教育、高端医疗、养老、化妆品、奢侈品、影视娱乐、智能家居电器等。

十五、(交易)警惕“牛市”亏钱

“牛市”来了,但真的很容易挣钱吗:

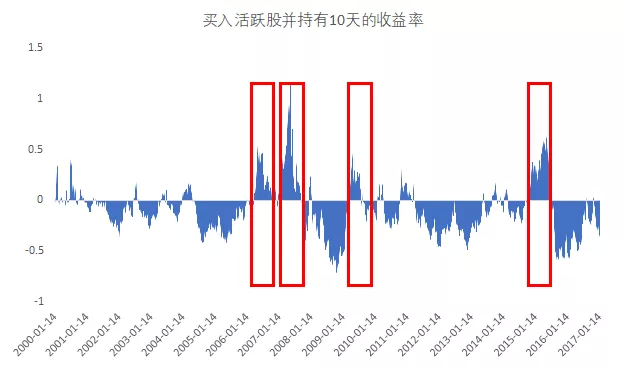

1、追逐热点:历史上买入市场活跃股票在持有10天的亏损概率达到70.4%,平均收益率为-9.24%;

2、买入绩差股:历史上任意时点买入高市盈率股票亏损的概率为72.1%,而买入低市盈率股票仅为11.1%;

3、滥用杠杆:A股历史上融资余额变动的波动率是指数波动率的20倍,增加杠杆将极大降低夏普比率;

4、逐步乐观:随着行情演绎,市场越泡沫化时越乐观,最后在行情顶部把仓位加到最重。

十六、(交易)不用担心外资会撤离

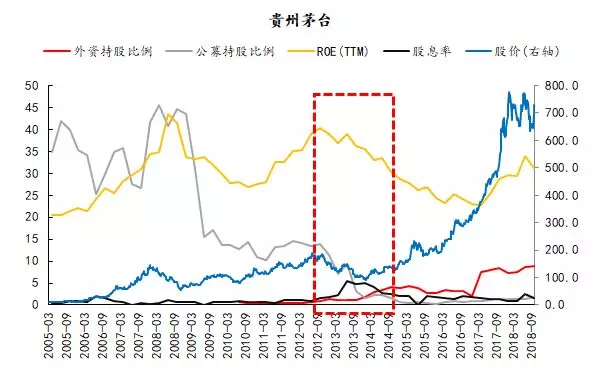

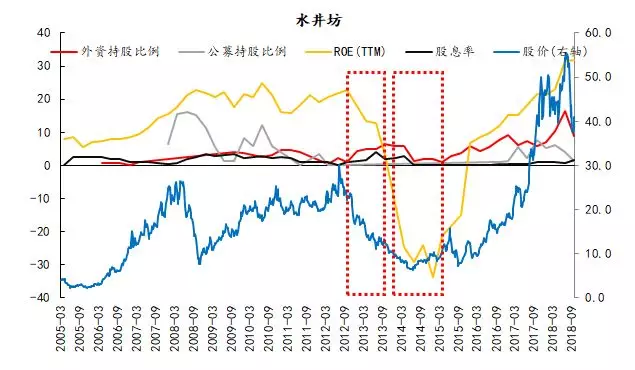

研究显示,外资对财务指标 ROE 的变化比较敏感,只有当个股 ROE 出现大幅快速下降且下降超出历史波动区间时,外资才会倾向于减持。

以茅台为例,2013年虽然茅台的ROE明显下行,但是只要不打破原有的震荡区间,外资并不会减仓,甚至会加仓;只有出现类似水井坊2014-15年的ROE大幅下行,外资才会减仓,而且是明显滞后的。

十七、(交易)未来10年,每年有望流入2000-4000亿元外资资金

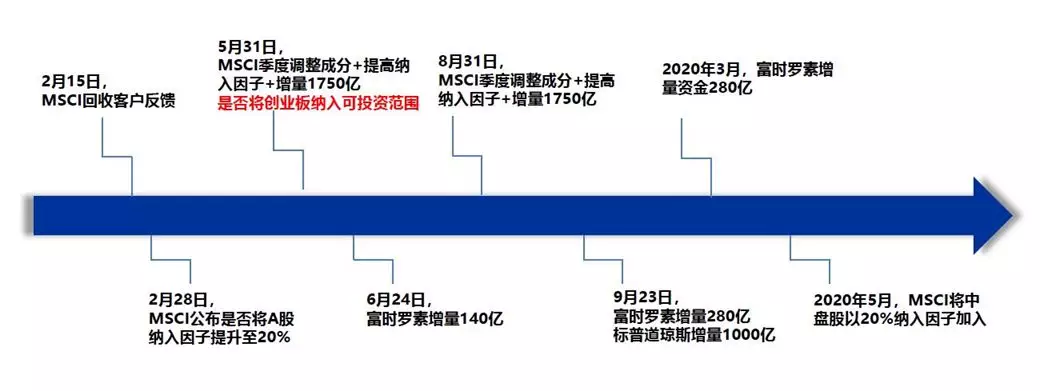

MSCI新兴市场指数中A股的权重在2019年6月、2019年9月及2019年12月,将从当前的0.7%提升至1.5%、2.2%、3.4%。三步累计增量资金规模约为800亿美元,中金估算未来10年外资平均每年净流入A股的资金量可能在2000亿至4000亿元人民币。

即便如此,与中国经济、市场规模不相匹配的系统性修正是外资持续流入中国的根本动力,相对于中国GDP在全球15%的占比(2017年)而言,目前A股在MSCI和罗素的占比依然明显偏低。

十八、(交易)反而应该担心“台积电”抢筹现象

更应该担心的是,我们作为本土投资者,会不会重蹈台湾股市台积电的覆辙。

随着台湾股市纳入MSCI指数比例提升,台积电的外资持股比例升至80%,同时台积电股价开始加速上涨,上涨了大约5倍。关键是,台湾本地散户和法人最终把股权都让渡给了国外法人和金融机构,最终丧失了台积电的估值定价权。

十九、芒格:中国的好公司比美国的好公司便宜

2月14日,95岁的芒格参加了Daily Journal公司年会,非常看好中国市场,他说:“中国的水可以。有些聪明人已经蹚进去了。时候到了,更多人会进场。中国的好公司比美国的好公司便宜。”

美国福布斯网站也曾发表《为什么巴菲特看准了中国》的评论文章,巴菲特说:“中国人和我们一样聪明,他们像我们一样辛勤工作,他们从较低的基数发展经济,按百分比算,很长一段时间都会以高于我们的速度发展经济。他们的经济注定有一个美好的未来,就像我们一样。”

二十、目前市场最大的困惑在于数据、市场和行情完全都可以正负两面解释

包括最新的PMI数据也显示出市场的分歧极大,从总量上讲,PMI数据仍处于50的枯荣临界点附近。

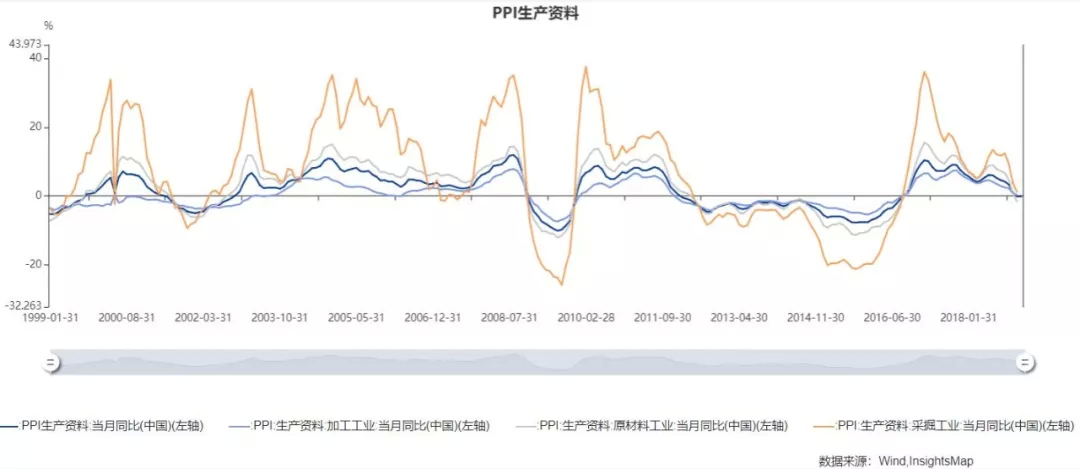

但是我们注意到,其实领先于PMI,PPI数据已经在2月份就开始收敛,上中下游的PPI开始趋同,反映的是供给侧改革导致的上游(大中型、资源型、国企为主)挤占中下游利润(小型、制造业、民企为主)的情况得到了极大改善。

然后3月官方PMI数据也开始体现这一点,中型企业PMI回升至49.9%,上升3个百分点,小型企业PMI为49.3%,回升4个百分点。

但是即使如此,领先的PPI数据同样显示了一些阴霾,虽然上中下游三者出现了收敛,但是数值整体依然在小幅回落。

——包括2月份的金融数据也是如此,蛋糕没有变大,但是结构有了改善,完全都可以从正负两面解释,这使得市场再度陷入了”立场论“的辩论困境。

当然,我们的立场今年以来一直是偏乐观的,维持对全年行情N型的判断。

不过我们最需要警惕的,是”改革牛“这种长期逻辑错误套用到短期行情的谬论,因为“改革牛”这个长期逻辑,无法用短期数据和其他证据证伪,也无法量化出一个可以对应的估值中枢提升幅度,更无法验证企业盈利和生产效率提升是否与之相关。

二十一、如何看待科创板的机会

我们之前做过创业板首批28家的实证研究,结论依然适用。

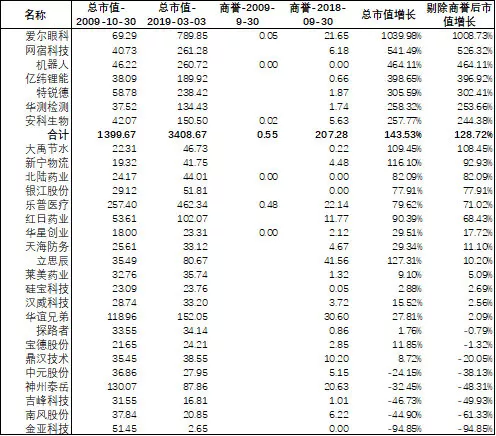

1、过去十年,28家里出现了一家十倍股,爱尔眼科,它贡献了28家首批创业板中35%的市值涨幅;

2、与此同时,也出现了跌幅达95%的垃圾股,金亚科技;

3、老28家总市值平均涨幅为143.53%,明显跑赢上证50与沪深300,但它们的中位数涨幅只有14%。

这里本质上和美股75%的公司不创造投资价值,最优质的10%的企业贡献指数80%涨幅的情况基本一致。而对于科创板的指导意义在于:

1、不要单押个股,赢面并不大;

2、分散化、指数化投资是最优选择;

3、不要因为指数和板块里75%的公司是垃圾而对整个板块失去信心,全球市场都是如此,而且它们不会毁灭投资者——只要你不是单押一只个股;

4、指数的大部分涨幅,是由少数的优质公司决定的,科创板的最终高度,同样是由最优秀的头部公司决定的。

免责声明:智通财经网转发此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

扫码下载智通APP

扫码下载智通APP