中金海外:从历史经验来看,美联储紧缩退潮后大类资产都是如何表现的?

本文来自微信公众号“Kevin策略研究”,作者KevinLIU。原标题为“美联储紧缩退潮后的大类资产表现经验”。

主要内容

1)如何界定紧缩退潮阶段:利率预期开始回落,大体对应加息停止阶段

2)紧缩退潮的历史经验:股市多数上涨;利率开始下行;收益率曲线倒挂;成长好于价值,科技可选消费领先

3)宽松开启的历史经验:风险资产往往遭受重创;利率继续下行;收益率曲线再度陡峭化;防御跑赢,科技金融落后

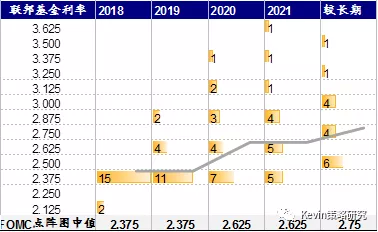

美联储在3月FOMC会议上略超预期的将“散点图”中对于2019年的加息次数预测从12月的2次下调到0次,意味年内加息概率大幅降低。往前看,尽管“散点图”依然预计2020年还有1次加息,但投资者已经开始逐渐计入美联储本轮加息周期停止的预期,而CME利率期货对于2019年末甚至降息的概率更是已经上升到近70%。因此,投资者普遍关注美联储的紧缩政策逐渐开始退出(如停止加息)对资产价格意味着什么?历史经验又有什么启示?

我们在近期专题报告《美联储加息末期和降息初期的大类资产表现经验》中梳理了1980年以来美联储7轮较长且完整的加息降息周期中的两段特殊阶段,即加息末期vs.降息初期的宏观背景、以及大类资产和板块风格表现特征,发现即便不同阶段宏观和市场环境迥异,资产价格表现仍有一些共性和规律可循。实际上,2018年10~12月全球风险资产的risk off和年初以来的risk on在一定程度上就是上述这两段历史经验的复制。

本文中,针对美联储最新的政策动向以及市场预期变化,我们将在此前专题报告基础上进一步探讨历史上美联储紧缩退潮(即市场预期加息停止到再次开启降息周期前)这一阶段的大类资产及风格板块经验。同时,我们也梳理了宽松开启(如降息开启后半年左右)的价格表现进行对照。

美联储在3月FOMC会议上略超预期的将“散点图”中对于2019年的加息次数预测从12月的2次下调到0次,意味年内加息概率大幅降低

尽管“散点图”依然预计2020年还有1次加息,但投资者已经开始逐渐计入美联储本轮加息周期停止的预期

CME利率期货对于2019年末甚至降息的概率更是已经上升到70%

如何界定紧缩退潮阶段:利率预期开始回落,大体对应加息停止阶段

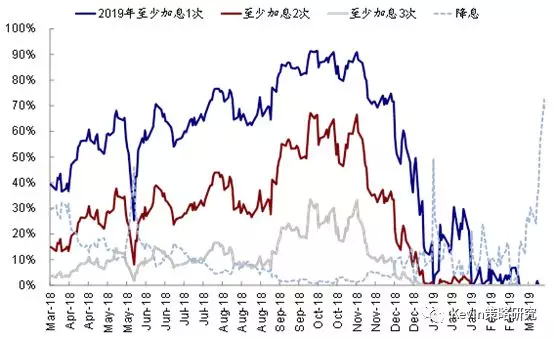

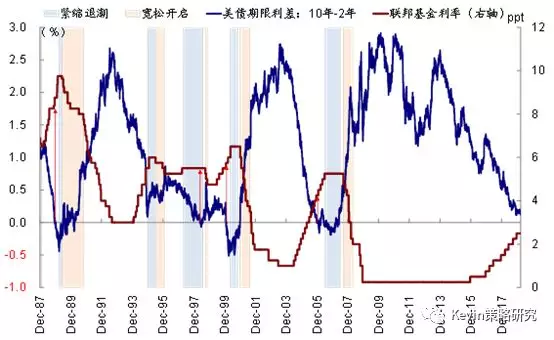

相比实际的加息周期,我们认为预期的变化更能够体现对资产价格的影响效果,以当前为例,尽管美联储“散点图”依然预计2020年还有1次加息,但投资者已经开始逐渐计入美联储本轮加息周期停止的预期。因此在实际操作中,我们对紧缩退潮阶段的划分是以市场利率预期开始回落作为起点,而以降息周期开启前利率预期急速下行为终点。

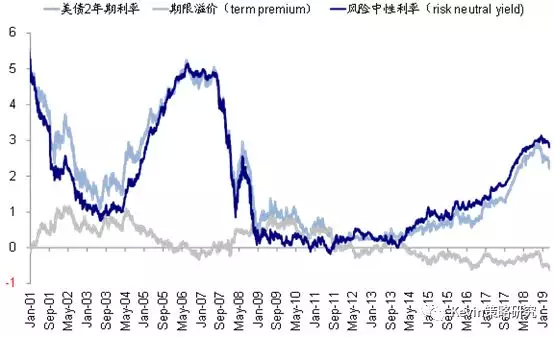

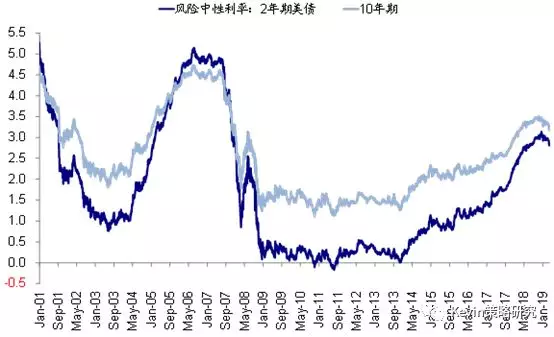

那么,如何相对准确的衡量市场对未来货币政策预期的变化呢?在指标的选取上,为了尽可能反应真实利率预期的变化而剔除其他因素影响,我们使用扣除期限溢价(termpremium)的2年期国债风险中性利率(riskneutral yield)来衡量预期变化。选择短端利率是由于其相比长端利率更多受货币政策而非增长预期的影响、而剔除期限溢价则是尽可能去掉避险情绪的干扰。仍以当前为例,本轮市场利率下行最快的阶段是2018年11~12月避险情绪迅速升温,明显要早于美联储在今年初的鸽派转向。从指标效果看,名义利率的高点都出现在2018年10月初,扣除期限溢价的10年期风险中性利率高点出现在11月中,而2年期风险中性利率高点出现在12月中,最为接近美联储真正鸽派转向的时点。

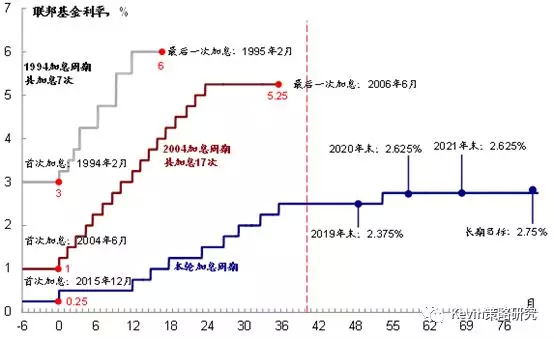

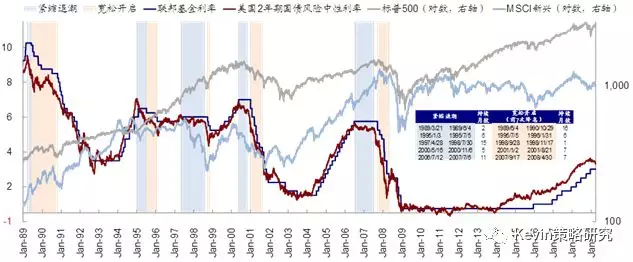

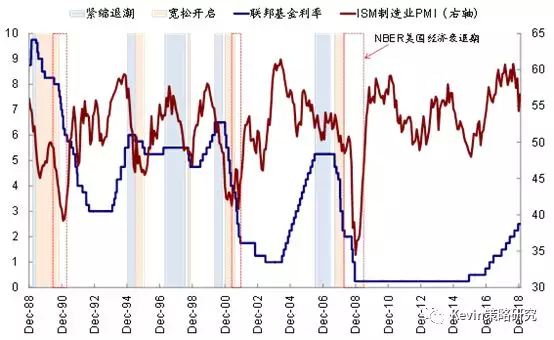

不难发现,我们这一定义下的紧缩退潮阶段与美联储停止加息阶段大体重合,部分时候会略有提前,即加息周期尚未结束或者还没有进入降息周期时,预期已经先行开始回落,这与当前的情形最为类似。具体而言,从上世纪80年代末以来共有5轮周期,分别是1989年3~6月、1995年1~7月、1997年4月~1998年7月、2000年5~11月、2006年7月~2007年7月,平均持续时间约6个月。

为了剔除其他因素影响,我们使用扣除期限溢价的2年期国债风险中性利率来衡量预期变化

选择短端利率是由于其相比长端利率更多受货币政策而非增长预期的影响

美联储紧缩退潮与宽松开启的阶段划分

紧缩退潮的历史经验:股市多数上涨;利率开始下行;收益率曲线倒挂;成长好于价值,科技可选消费领先

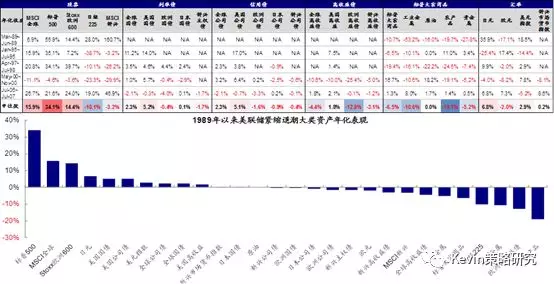

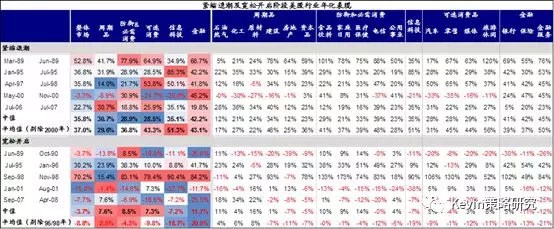

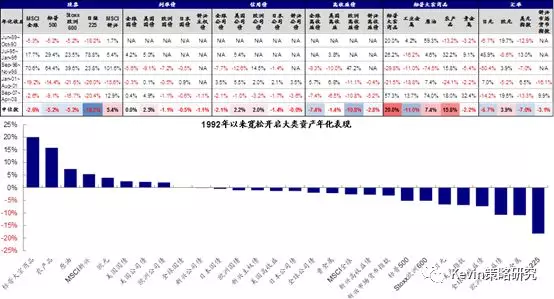

基于上文中的阶段划分,我们对历次紧缩退潮期间大类资产、板块与风格表现经验进行了汇总分析,发现如下规律:

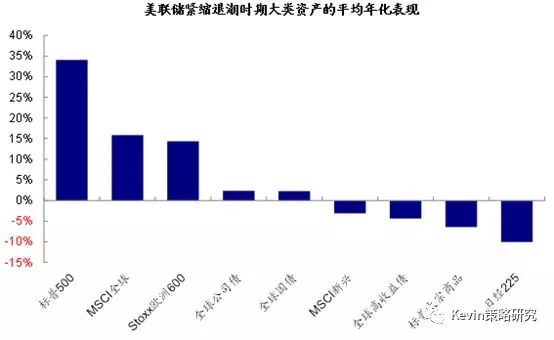

►大类资产:股>债>大宗。与我们在专题报告《美联储加息末期和降息初期的大类资产表现经验》中梳理的大宗>债>股的排序相反,在历次紧缩退潮阶段,大类资产在这一时期的排序均为股票>债券>大宗商品,呈现出较为明显的risk on特征,仅2000年科技泡沫是个例外。

从背后的原因看,虽然这一阶段经济增长多数情况下已经开始出现动能放缓的迹象、但还没差到需要开启降息甚至陷入衰退的阶段,而美联储的紧缩政策已经开始逐渐退出甚至结束,因此风险资产反而能够有不错的表现。

在历次紧缩退潮阶段,大类资产在这一时期的排序均为股票>债券>大宗商品

在紧缩退潮阶段,虽然经济增长已开始出现动能放缓迹象、但还没差到需要开启降息甚至衰退阶段

►股市:多数市场多数时间上涨,整体都有不错表现;发达(美>欧>日)>新兴。在摆脱了加息后期担心利率不断抬升的负面影响和冲击后,在紧缩退潮阶段,全球主要股市特别是美欧股市反而往往都有较好的表现,除非估值已经处于泡沫状态(例如2000年科技泡沫)、或者基本面出现较大问题(而此时货币政策可能已经进入宽松开启阶段,因此也不在我们这里紧缩退潮定义的分析范畴)。以我们梳理的过去5轮紧缩退潮周期的平均表现来看,美股年化表现中值高达30%,欧洲也有13.5%,但日本明显落后,平均来看反而下跌。

值得注意的是,尽管新兴市场平均来看跑输发达股市,但不同阶段两者之间的关系存在明显差异,因此可能不能单纯用平均表现来下结论,还需要结合新兴市场自身情况综合考量,例如1995、1998年和2000年的大幅跑输与墨西哥金融危机、亚洲金融危机、以及科技泡沫有关(当前此时美股同样下跌);而2006年和1989年时新兴市场则显著跑赢发达股市。

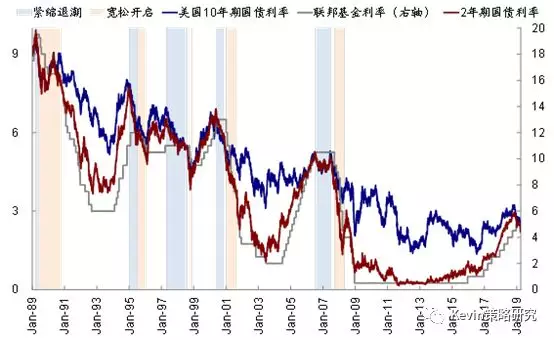

美联储紧缩退潮阶段的大类资产表现

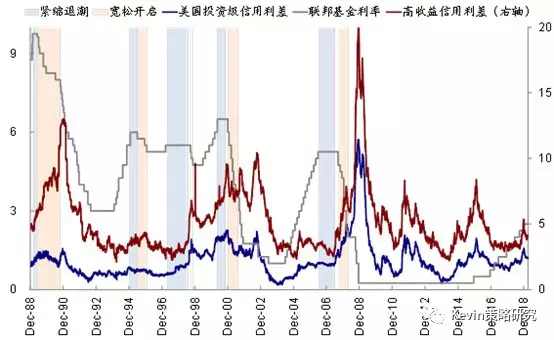

►债券:利率开始下行;利率>信用,信用利差略升;收益率曲线进一步倒挂并见底。1)虽然表现不及股票,但利率债在这一阶段也都有不错的表现,主要是得益于紧缩退潮预期下市场利率的持续回落。2)相比之下,信用债在这一时期相比利率债并没有明显的超额收益,也表明信用利差在此期间难以大幅收窄。从历史经验来看,投资级利差基本持平,但高收益债多数大幅走阔。3)对于近期市场普遍关注的收益率曲线,以10年vs. 2年为例,在此期间均会出现倒挂且会进一步下行,基本没有例外,因为这也是货币政策和经济周期进入后周期的必然结果。

在此阶段,利率债也都有不错的表现,主要是得益于紧缩退潮预期下市场利率的持续回落

从历史经验来看,投资级利差基本持平,但高收益债多数大幅走阔

信用债在这一时期相比利率债并没有明显的超额收益,也表明信用利差在此期间难以大幅收窄

收益率曲线,以10年vs. 2年为例,在此期间均会出现倒挂且会进一步下行,基本没有例外

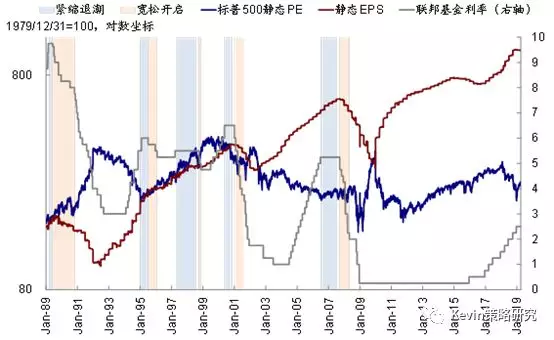

►估值与盈利:估值和盈利双轮驱动。从市场的驱动因素来看,1)一方面,与加息末期利率不断抬升反而开始压制估值的情形不同的是,由于美联储逐渐退出并停止紧缩政策,市场利率开始下行,估值反而得以重新开始扩张,除非估值已经明显偏高(例如2000年的科技泡沫)。2)另一方面,由于此时基本面虽然增长动能已经放缓,但还没有完全开始掉头向下,因此盈利对市场也是正贡献。

紧缩退潮阶段,得益于利率下行,估值反而得以重新开始扩张,除非估值已经明显偏高

盈利对市场也是正贡献,因此呈现为估值盈利双轮驱动

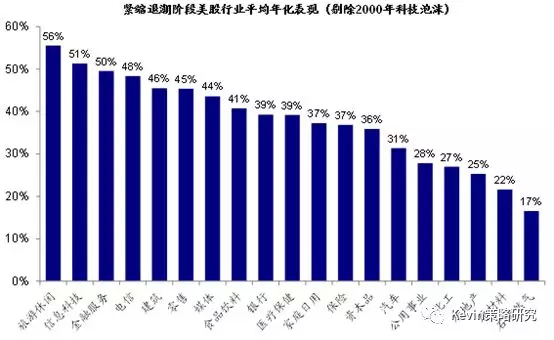

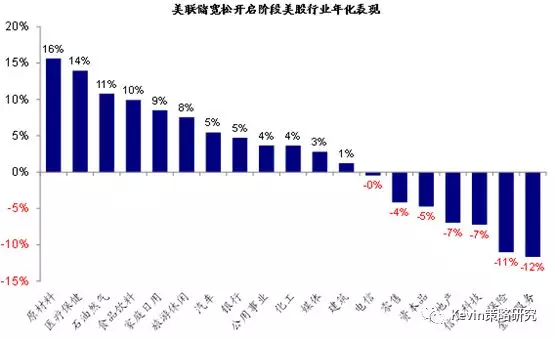

►板块风格:成长好于价值;科技可选消费领先,上游周期落后。1)美联储紧缩政策的逐渐退出和结束以及由此带来的市场利率下行对于成长股的弹性相对更大,因此风格上往往是成长股表现更为占优。2)板块层面,剔除2000年科技泡沫阶段的平均表现显示,信息科技、可选消费(如旅游休闲、零售、媒体等)、金融服务也有不错表现,但受利率下行和收益率曲线平坦化影响的银行保险相对跑输;上游周期品最为落后。

紧缩退潮阶段,成长好于价值;科技可选消费领先,上游周期落后

美联储紧缩退潮和宽松开启的行业与风格表现

►大宗商品:跌多涨少,在大类资产中表现落后;原油>贵金属>工业金属>农产品。从紧缩退出的历史经验看,大宗商品主要品种在这一时期普遍表现落后,跌多涨少。平均来看,主要品种的表现排序为原油>贵金属>工业金属>农产品。

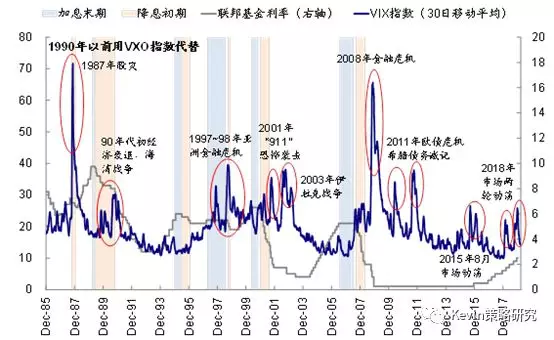

►波动率:阶段性回落。夹在加息末期的波动抬升和进入宽松周期普遍出现的大幅下跌之间,市场波动率在紧缩退潮阶段反而往往会出现阶段性回落,平均来看明显低于加息末期和降息阶段。

夹在加息末期的波动抬升和进入宽松周期普遍出现的大幅下跌之间,市场波动率往往出现阶段性回落

宽松开启的历史经验:风险资产往往遭受重创;利率继续下行;收益率曲线再度陡峭化;防御跑赢,科技金融落后

为了使投资者对紧缩退潮阶段的大类资产表现究竟如何有个更为清晰的概念,我们进一步梳理了美联储真正进入降息周期后的资产表现进行对照。我们选取前7次降息作为宽松开启阶段进行对比研究,平均来看一般对应降息周期开启半年左右的时间。从上世纪80年代末以来共有5轮周期,分别是1989年6~10月、1995年7月~1996年1月、1998年9月~11月、2001年1~8月、2007年9月~2008年4月,平均持续时间约7个月左右。

对比之后可以发现,相比紧缩退潮阶段风险资产普遍仍不错的表现,宽松退潮后风险资产跌多涨少,反而往往遭受重创,其原因在于这一阶段经济和盈利基本面所面临的下行压力更大,因此对风险资产的负面冲击大过短期利率下行能起到的抵消效果。

对比紧缩退潮阶段,在宽松开启阶段:1)大类资产:大宗>债>股;2)股市多数下跌,新兴好于发达(美>欧>日本);1995年和1998年两轮降息周期是个例外,全球股市多数上涨且新兴市场在此期间也大幅跑赢发达股市,可能的解释是这两轮降息前的风险更多来自于外部特别是新兴市场的影响(1995年墨西哥金融危机和1998年亚洲金融危机),美国经济并没有进入衰退;而新兴市场在此之前已经经历过大幅下跌,因此在美联储进入降息周期后得以大幅修复反弹;3)利率继续下行,信用利差大幅抬升,利率>信用;收益率曲线再度陡峭化;4)盈利大幅下修拖累市场,导致估值被动扩张;5)防御好于成长;必需消费品相对抗跌,金融科技大幅跑输;6)大宗商品在这一阶段反而相对跑赢,特别是原油和农产品;7)市场波动率会通常都会进一步抬升。

宽松开启阶段,防御好于成长;必需消费品相对抗跌,金融科技大幅跑输

美联储宽松开启阶段的大类资产表现

扫码下载智通APP

扫码下载智通APP