国信证券:港股年报行情尾声 指数将转振荡

本文来自微信公众号“学恒海外观察”。

市场对美国经济衰退的担忧分歧很大,但更大压力在企业盈利

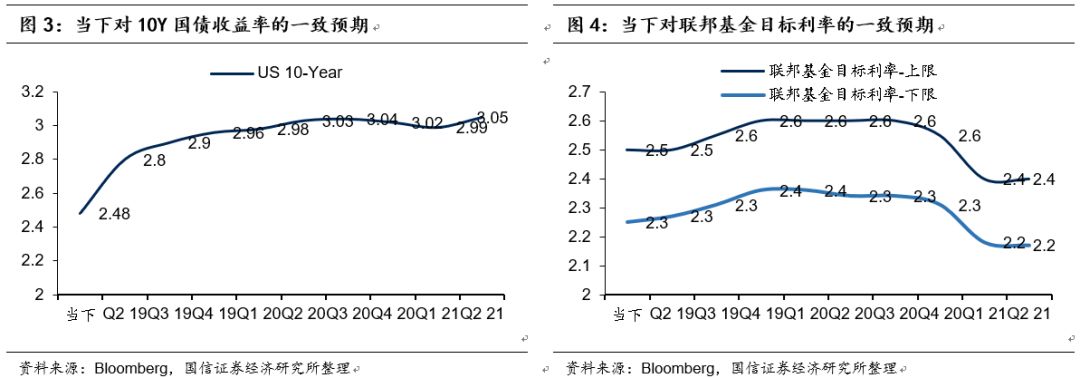

随着3月美国债券的大涨,机构对年内债券收益率终值的分歧日益加大。部分券商认为全年10年期国债收益率会重回至2.8%甚至以上,而悲观券商则将预期降至2.2-2.3%,言意债券票面价格仍将上涨,潜台词则是认为经济衰退的概率大幅增加。截至2019年4月2日,市场对10Y国债收益率的一致预期是2019年Q4攀升至2.9%。

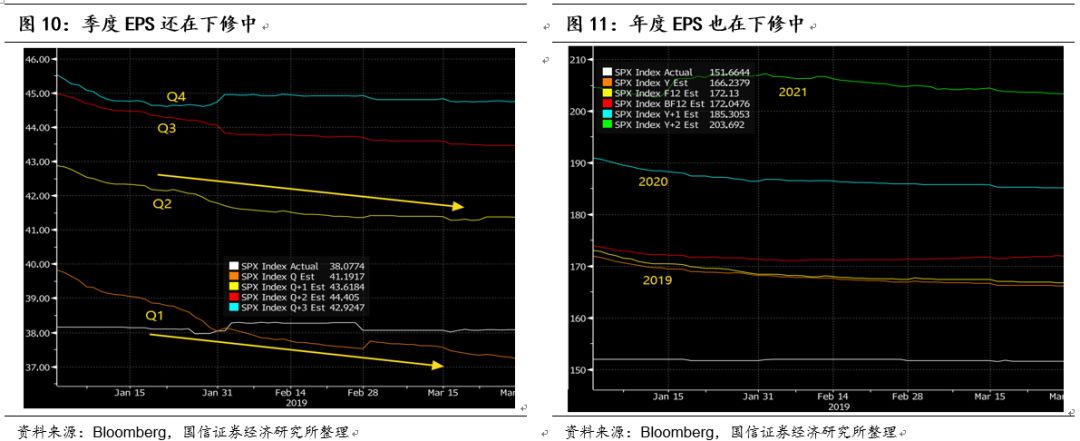

4月中旬前后,2019年的Q1季报将会陆续发布,届时将披露Q1盈利与对Q2的展望。目前来看,Q1的业绩是处在持续下修状态,而这种下修趋势可能仍没有结束。因此,美股在4月中旬至5月中旬的一季报季,将开启对Q1/Q2业绩预期的检验窗口,这是一个情绪容易波动的时间节点。

对国内的基本面改善仍待观察

我们对固定资产投资完成额的结构进行拆解发现:对固定资产投资整体拉动的几个行业分别是:房地产业最为明显,其次是交通运输业(主要是各级公路的建设),再次是电力、热力、燃气为代表的公用事业(从负增长,转为接近零);而对固定资产投资整体负拉动的几个行业分别是制造业,水利、环境、公共管理业(去年的高基数),以及农林牧渔业(受非洲猪瘟的影响)。因此,总结说来,目前拉动项目依然在房地产、公路、以及恢复中的公用事业(电力、热力、燃气)。

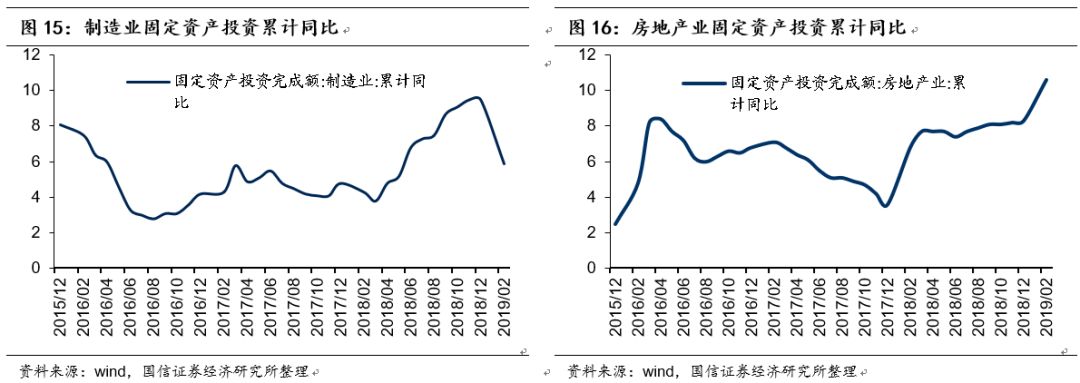

2018年,房地产的销售与新开工形成了9个月的背离,在2019年前两个月,新开工数据开始明显下滑,表明这一“赶工”现象基本告一段落。根据我们的历史数据检验:1、房企从新开工到施工,大约需要0-6个月的时间,平均3个月左右,从施工到竣工,平均11个月;2、房地产业固定资产投资完成额与施工是同步指标。以此推测,施工将约于4-5月出现下滑,或者说,房地产业固定资产投资完成额将于4-5月出现下滑。或者说,如果制造业不能对固定资产投资形成有效的拉动,预计固定资产投资也将于4-5月出现下滑。

投资建议

考虑到1、宏观流动性的传导到实业需要时间;2、EPS依然处在向下的通道里且拐点还早;3、短期A股涨幅巨大但基本面仍需被确认;4、美财报也将步入检验期且可能低于预期。我们认为4月将是市场风格转换之时,在29000-30000一线将存在振荡可能,不宜冒进。

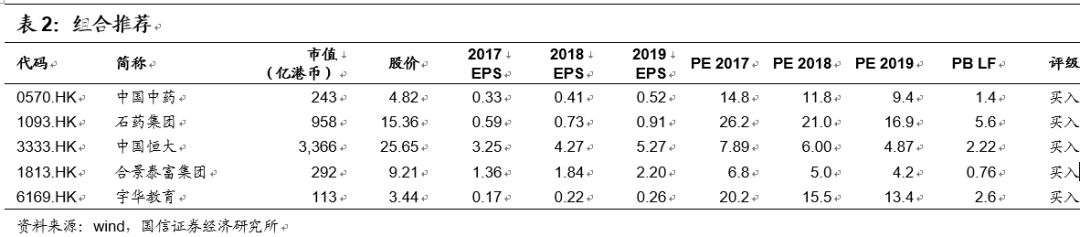

组合方面,我们推荐估值具有优势的如下公司:中国中药(00570)、石药集团(01093)、中国恒大(03333)、合景泰富集团(01813)、宇华教育(06169)。

风险提示

宏观经济数据转弱,导致市场预期企业盈利下降的风险。

一季报及二季报前瞻将成为4月份市场关注点

市场对美国经济衰退的担忧分歧加大

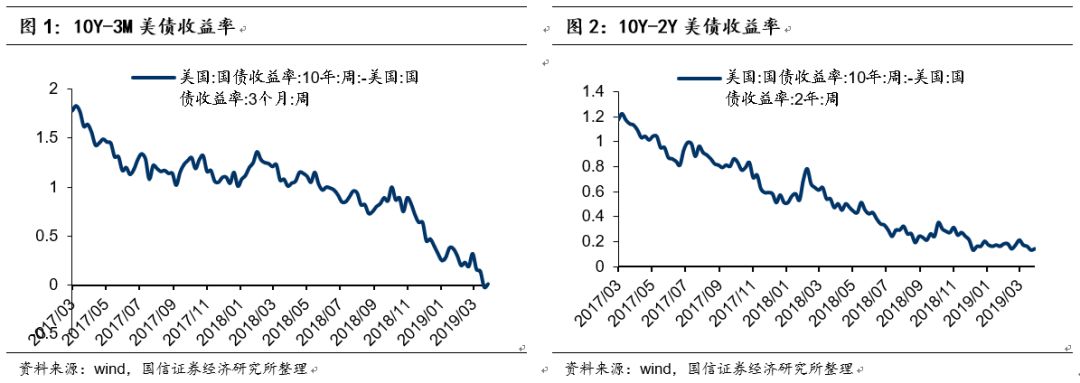

随着3月盘中,美债10年收益率与美债3个月收益率倒挂,引发了市场对于美国经济衰退的担忧,我们此前的报告曾提及:1、10年与3个月的国债收益率之差(或者10年与2年的国债收益率之差),并不要看短期,如果持续几周以上维持该水平,信号才更加稳定。当下,一来是10Y-3M的收益率差下穿零轴的时间尚短,10Y-2Y的收益率差尚未转负,因此从时间、幅度上看,下定“美国经济将转衰退”为时尚早;2、该信号对股票市场的指导意义不大。出现该信号,平均是在19个月之后才发生金融危机,这个延迟时间过长。

尽管如此,随着3月美国债券的大涨,机构对年内债券收益率的终值分歧前所未有之高。部分券商认为全年10年期国债收益率会重回至2.8%甚至以上,而悲观券商则将预期降至2.2-2.3%,言意债券票面价格仍将上涨,潜台词则是认为经济衰退的概率大幅增加。但是截至2019年4月2日,市场对10Y国债收益率的一致预期是2019年Q4攀升至2.9%。

债券的收益率分歧,会导致今年美联储加息可能成为泡影

美联储在3月的议息会议上,如预期维持联邦基金利率目标区间不变,但其“点阵图”预估发生变化,现在预期2019年不会加息,而去年12月时还预期加息两次。两周前进行的调查预期为今年加息一次。美联储的基调发生变化,与其他主要央行一致。外界愈发担忧全球经济增长放缓,以及英国脱欧等政治面不确定性,受此影响,其他主要央行最近转为鸽派。尽管美联储预估明年加息一次,但在美联储3月19-20日会议之后对100多位分析师的调查显示,至少在2020年底前美国联邦基金利率目标区间将维持在2.25-2.50%不变。

因此,目前我们可以逐渐增加信心:美国今年加息的概率越来越小,那么是否可以认为美股今年上涨无压力呢?我们的判断是不能:因为还有企业盈利的压力。

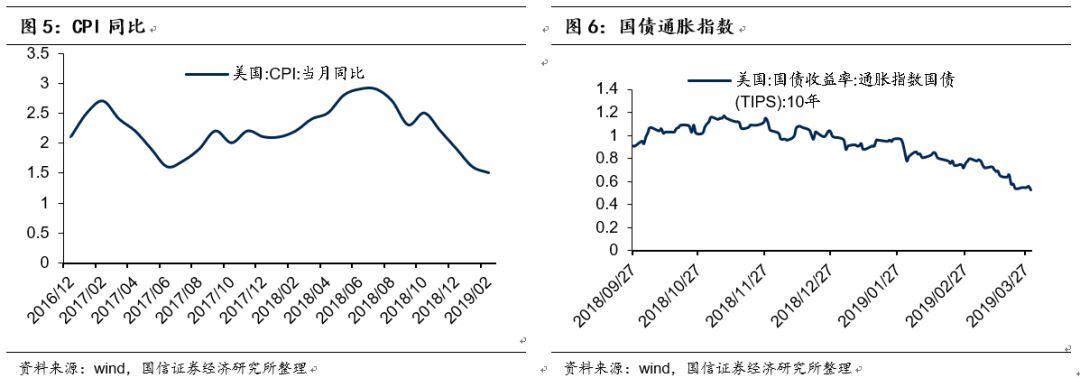

CPI持续走弱,消费支出也振荡下行

2月的CPI数据继续温和回落至1.5%(1月1.6%),同时,考虑到更加高频的国债通胀指数也在下跌,因此我们认为3月份的通胀数据应该继续保持下行的局面。

美国消费支出自去年8月开始,16年以来的高点,此间一路振荡下行。当然,消费支出长期来看领先于企业营收,但与股票市场基本同步,我们并不用它去判断后续的行情。

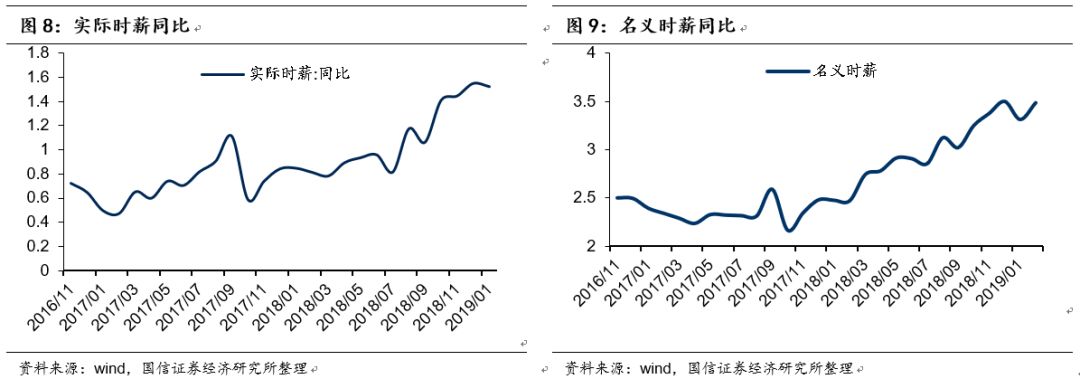

另一方面,由于通胀的走弱,导致了美国实际时薪的上涨,由于时薪是股市的领先指标(平均0-9个月),因此,这可视为一个潜在的积极因素。

一季度以来,对季度及年度的EPS处在下修阶段

最近三个月,美国分析师对2019年的季度和年度EPS均处在下修状态。以Q1为甚,下修幅度约为6-7%。

基于以上信息,我们对美股的走势判断做个简单的小结:

1、标普经过了一个季度强劲的反弹之后,上升的较为犹豫。支撑上涨的理由是,加息不再是焦点。犹豫的原因是:债券的强势走势,以及收益率的倒挂出现,让市场对美国长期经济的表现担忧;

2、4月中旬开始,2019年的Q1季报将会陆续发布,届时将披露Q1盈利与对Q2的展望。目前来看,Q1的业绩是处在下修状态,而这种下修或许并未完全体现了最终的情况。因此,美股在4月中旬至5月中旬,将开启对Q1/Q2业绩预期的检验窗口,这是一个情绪容易波动的时间节点;

3、我们倾向,最终盈利不达预期的概率较高,导致标普本月在触及2800之后开始缓慢上涨或横盘,大约在4-5月期间,可能开启调整。

对国内的基本面改善仍待观察

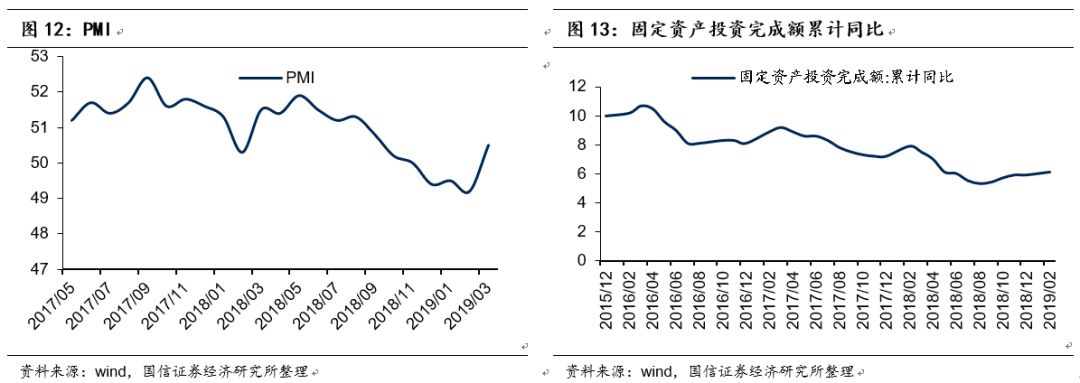

PMI是股市的同步指标,某种意义上也是个情绪指标。例如,2018年2月股市调整,PMI大幅下降,3月股市反弹;PMI也反弹,4月下跌,PMI下降;5月股市反弹,PMI反弹;6月后股市趋势性下跌,PMI也趋势性下跌。因此,PMI不能起到预判股市的作用。

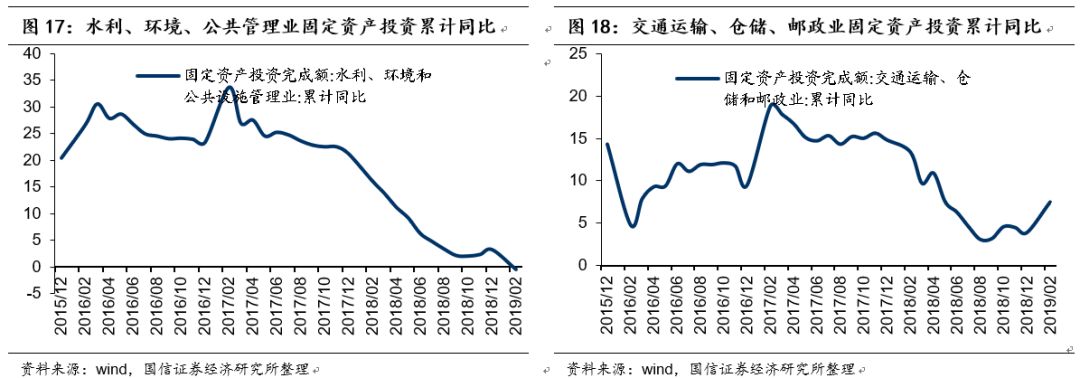

虽然固定资产投资也不是股票市场的领先指标,但我们想从结构的分解,来反馈经济的基本情况。

从2018年8月份固定资产投资完成额(以下简称:固定资产投资)同比触底后(5.3%),于9月-2月,走出缓慢复苏的格局,至2019年2月的6.2%。之所以说是缓慢复苏,是其幅度还显著低于2016、2017的水平。

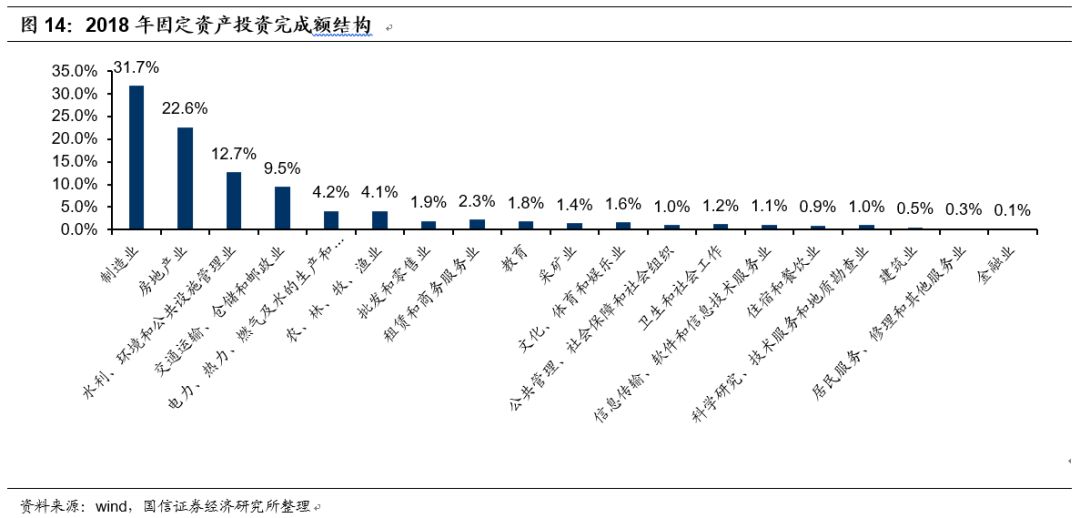

2018年,固定资产投资的结构构成如下:

1、前三项分别为:制造业排名第一,占31.7%;房地产业排名第二,占22.6%;环保与公用事业排名第三,占12.7%;三者合计占比67.1%;

2、次三项分别为:交通运输、仓储、邮政业排名第四,占9.5%;电力、热力、燃气及水的生产和供应业排名第五,占4.2%;农林牧渔业排名第六,占4.1%,三者合计占比17.8%;

以上六项合计占比为84.9%,可视作固定资产投资的决定性力量。

截至2019年2月,以上六项的累计同比走势如下:

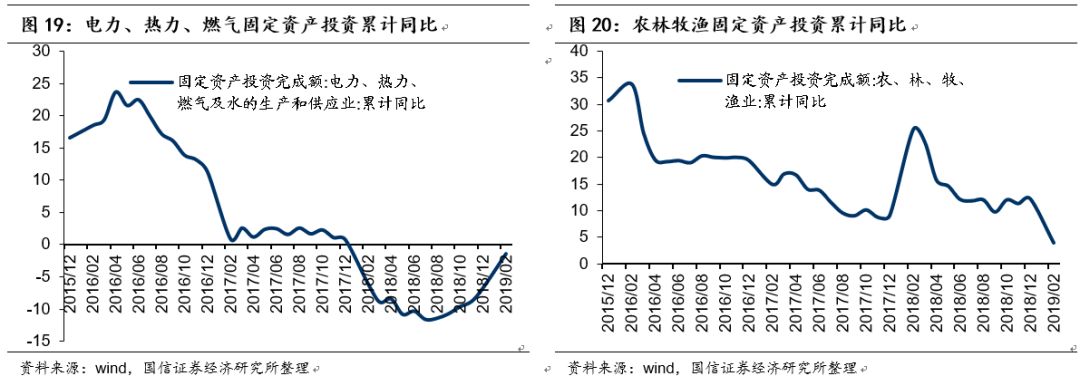

可以看出,在对固定资产投资整体拉动的几个行业分别是:房地产业最为明显,其次是交通运输业(主要是各级公路的建设),再次是电力、热力、燃气为代表的公用事业(从负增长,转为接近零);而对固定资产投资整体负拉动的几个行业分别是制造业,水利、环境、公共管理业(去年的高基数),以及农林牧渔业(受到了非洲猪瘟的影响)。因此,从固定资产投资的角度总结说来,目前拉动项目依然在房地产、公路、以及恢复中的公用事业(电力、热力、燃气)。

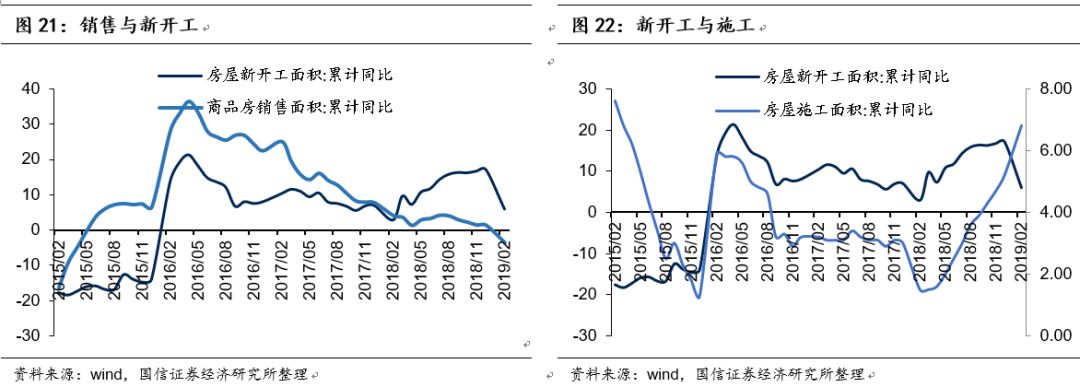

由于2018年,房地产的销售与新开工形成了9个月的背离,即新开工上升,销售下降,原因是企业在资金紧张的时候加大建设力度,期望快速回笼资金。而在2019年前两个月,新开工数据开始明显下滑,表明这一“赶工”现象基本告一段落。然而,新开工的同比下滑,并没有出现施工的下滑,根据我们的历史数据检验:1、房企从新开工到施工,大约需要0-6个月的时间,平均3个月左右,从施工到竣工,平均11个月;2、房地产业固定资产投资完成额与施工是同步指标。

我们推测,施工将约于4-5月出现下滑,或者说,房地产业固定资产投资完成额将于4-5月出现下滑。或者说,如果制造业不能对固定资产投资形成有效的拉动,预计固定资产投资也将于4-5月出现下滑。

港股:年报季预期尾声,转向谨慎

估值水平已修复到历史中值之上

经过了本轮上涨,港股的PE(11.06)已经超过了自2008年来的中值水平(10.46),A股的PE(14.03)接近中值水平(14.69)。

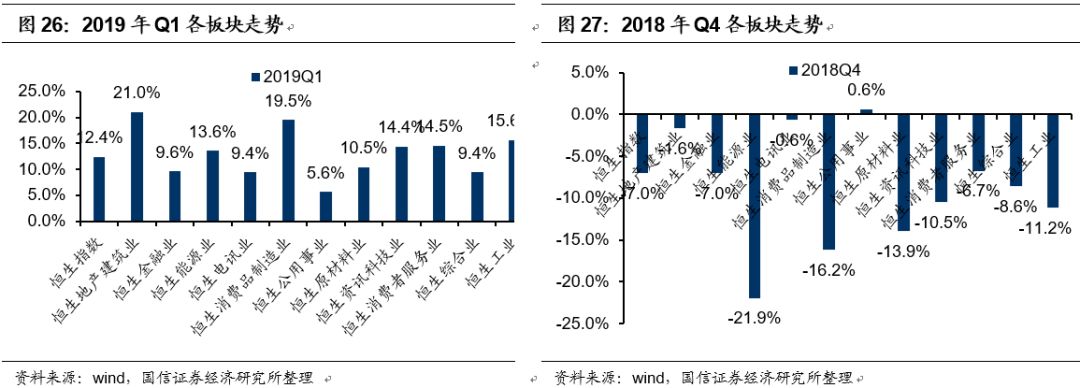

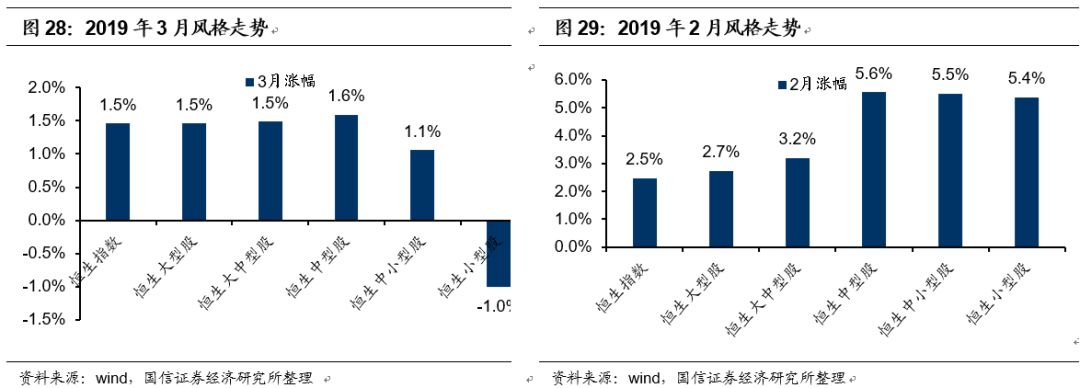

回顾3月,恒生指数上涨1.46%,涨幅最高的板块分别是恒生地产建筑业8.1%,恒生消费品制造业5.1%,以及恒生资讯科技业3.9%。

从一季度整体走势来看,地产建筑业排名第一,涨幅21%,恒生消费品制造业排名第二涨幅19.5%,恒生工业排名第三,涨幅15.6%。而恒生公用事业、恒生电讯业、恒生综合业表现垫底,涨幅分别为5.6%、9.4%、9.4%。

风格方面,由于2月份中小型股票涨幅领先,3月处在缓慢切换的时期,中型股涨幅1.6%,略超大型股、中大型股,而中小型股与小型股,则明显偏弱。

历史上看,恒生小型股估值超越大型股,仅在2015年-2016年(双创时期,互联网公司为代表),其余绝大部分时间,小型股估值均低于大型股,目前,两者差值最低收窄到-0.02,因此我们认为,小股票年报行情带来的估值修复可能结束,从风格上,后市应该转向大型股、中大型股。

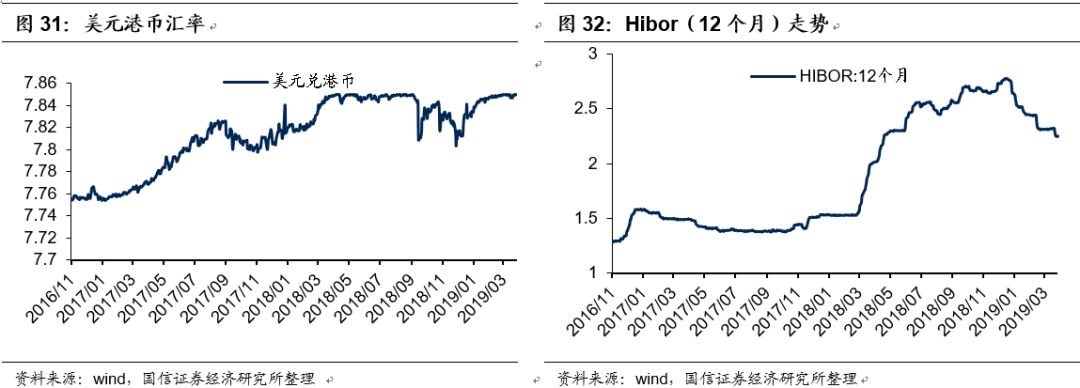

汇率压力显现、北水开始流入

随着Hibor的持续回落,港币汇率已经连续两个月回落至7.85的水平,这对金管局造成了持续的压力。

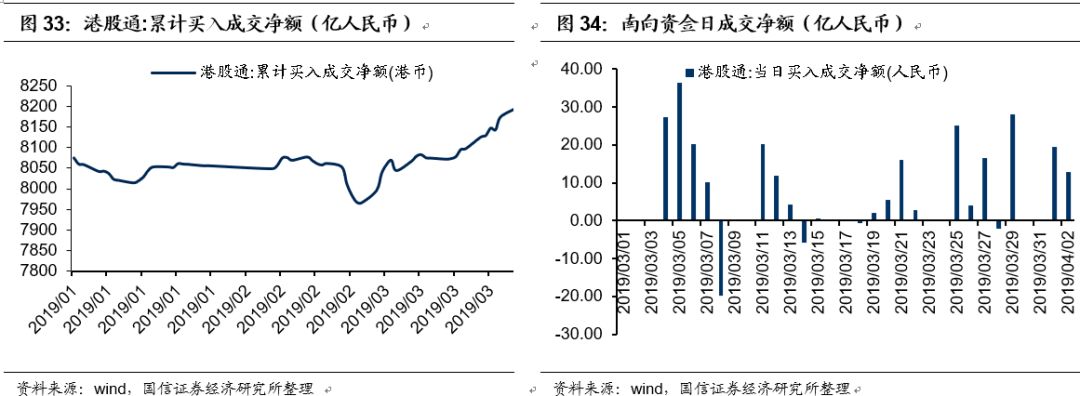

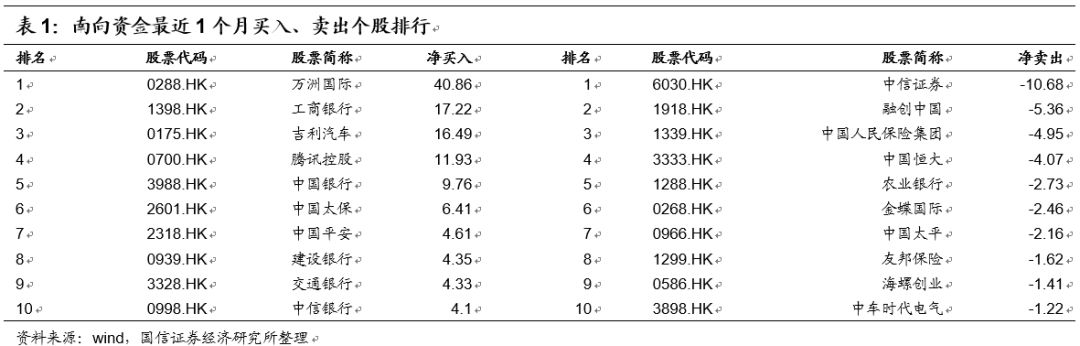

南向资金3月表现活跃,显示出在A股的带动下内地资金参与港股反弹的热情保持良好。

投资建议

总体上,我们认为4月将是市场风格转换之时,在29000-30000一线将存在振荡。

考虑到1、宏观流动性的传导到实业需要时间;2、EPS依然处在向下的通道里且拐点还早;3、短期A股涨幅巨大但基本面仍需被确认;4、美财报也将步入检验期且可能低于预期。

组合方面,我们推荐目前估值具有优势的如下公司:

风险提示

宏观经济数据转弱,企业盈利下降的风险。

扫码下载智通APP

扫码下载智通APP