华尔街三大投行齐发声:是时候该建仓对冲风险资产了

首先是摩根大通,然后是摩根斯坦利,现在轮到高盛发声——投资者是时候该建仓对冲了。

智通财经APP获悉,上周晚些时候,摩根大通策略师 Nikolaos Panigirtzoglou发表了一份报告称,投资者应该开始建立对冲,以抵御过去两周重复出现收益曲线倒挂的风险。Panigirtzoglou还指出,“美国股市相对于利率市场的自满迹象表明,我们有必要对股票的加码进行对冲。”

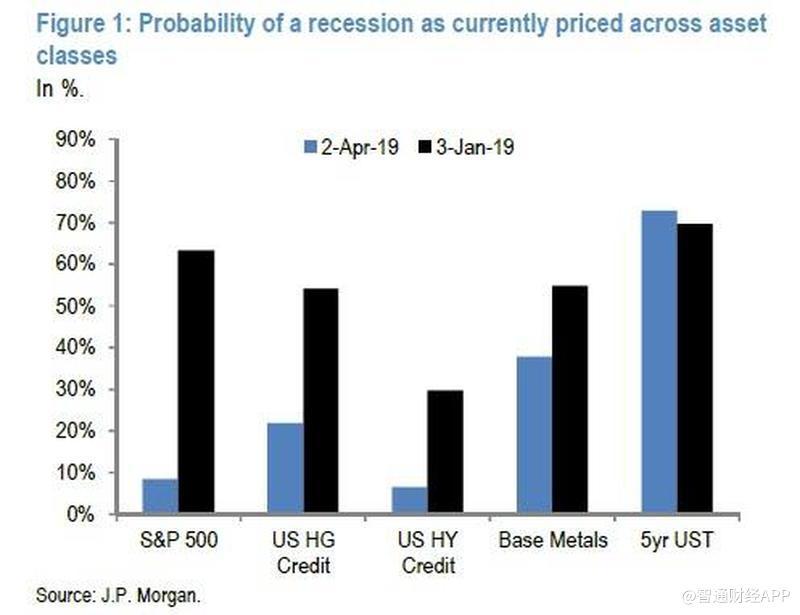

如下图所示,虽然现在股市的价格预测只有8%的机会出现经济衰退,垃圾债券市场只暗示有6%的可能性,但债券市场实际上已经确定了经济衰退即将来临,隐含的几率超过70%。

Panagirtzoglou的警告一定是触动了其客户的神经,因为仅仅两天之后,摩根大通的另一位策略师Mislav Matejka就发表了另一份报告,直接驳斥了他同事的结论,表明股票投资者一直担心的是错误的收益率曲线。

具体来说,Matejka建议观察的是10年期和2年期国债收益率曲线之间的利差,而不是3个月和10年期国债收益率曲线的利差,事实上,这种利差与出现倒挂还相差约18个基点,这显然是一个好消息:“股票市场远远没有进入熊市的迹象,目前2年期和10年期国债收益率的点差为18个基点,这与标普500指数未来12个月的升值12%的预期一致。”

不仅仅是摩根大通,就在上周日,摩根士丹利的首席股票策略师Michael Wilson称,机构投资者似乎全神贯注于其他人在做什么,他们试图弄清楚股票市场上的资金到底是在流入还是流出。显然,股票市场上害怕踏空的投资者仍然十分活跃。

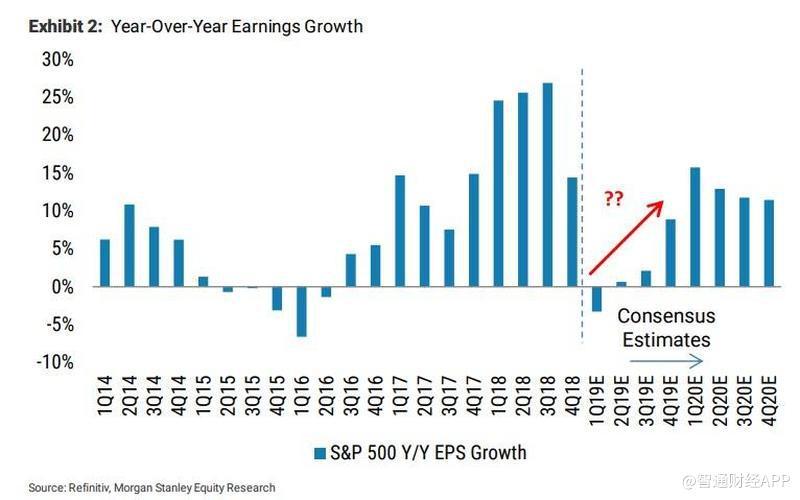

Wilson还警告,尽管美股市场自去年圣诞节以来出现了巨大的反弹,但这并不意味着企业利润衰退期已经结束,事实上,Wilson看到了美企利润衰退的可能性正在加大——企业决定通过削减劳动力、资本支出和研发费用来维持利润。

简而言之,大摩与小摩联手,警告投资者现在该对冲股票市场风险了。

让我们看看高盛又是怎么样说的?

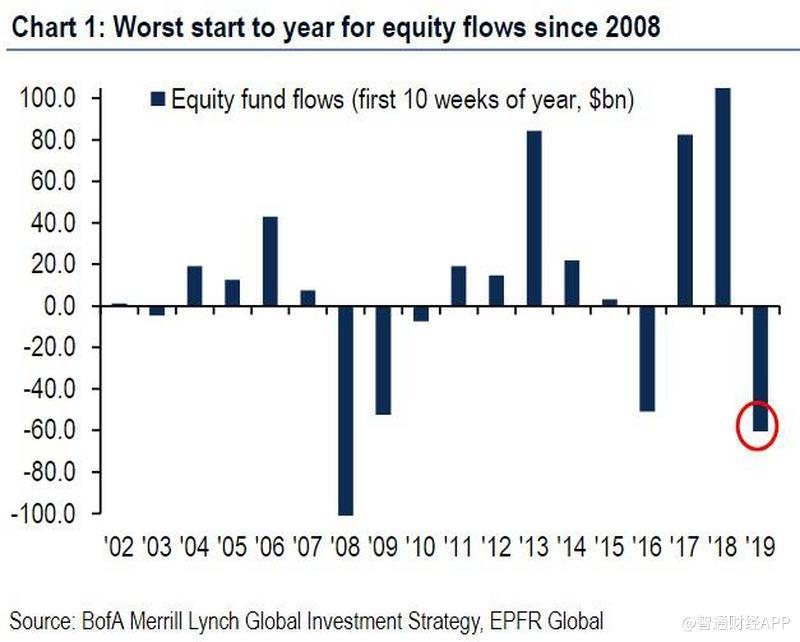

高盛策略师Alessio Rizzi在本周一下午的一份报告中,讨论了一个股票市场反复讨论的问题——即尽管风险资产的涨势最为强劲,但年初迄今流入股票基金的资金异常疲弱。事实上,正如美国银行最近指出的,2019年是自2008年以来股票市场资金外流最严重的一年。

Rizzi表示,从历史上看,基金流动往往与股市的表现密切相关,但最近的背离是自全球金融危机以来最大的背离之一。与摩根大通分析师Marko Kolanovic在上周提出的看涨标普500指数的观点相呼应,Rizzi写道:“这一指标表明,许多投资者没有跟上这一波股市的上涨,这反而增加了人们害怕踏空的恐惧。”

出现这种背离的原因是显而易见的:“鸽派”的美联储提高了固定收益总额,吸引了大部分资金流入——约550亿美元信贷基金和300亿美元政府债券基金。与此同时,在股票领域,受益于中国股市上证指数和深圳指数的走强,新兴市场股票的资金流动仍强于德国股市,欧洲仍是最不受投资者青睐的地区。

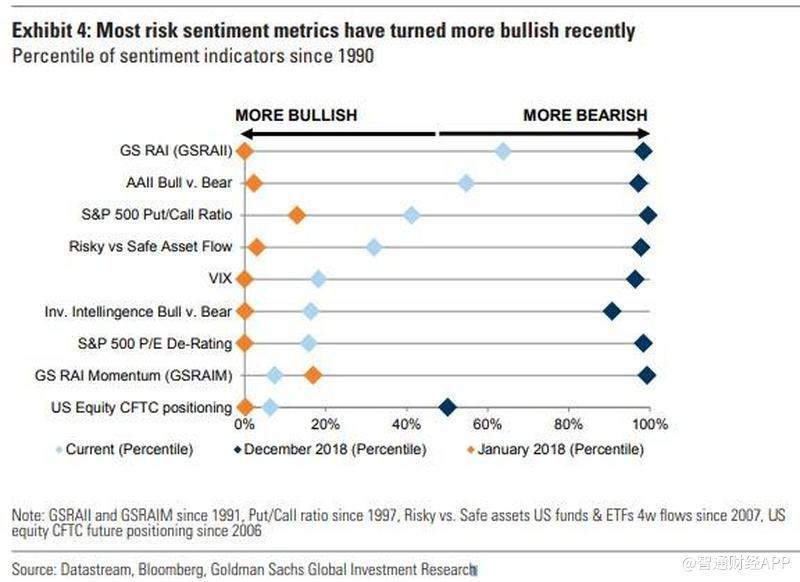

对高盛而言,美国宏观基本面恶化、投资者对增长因素的偏好以及政治不确定性,这些因素结合在一起,解释了其股票持仓比例下降的原因。然而最近几周,其他风险情绪指标显示,投资者的看法更具建设性。尤其是,跟踪短期风险规避的RAI势头大幅增加,尽管整体投资者仓位继续回升,但与2018年1月的水平相比,其仍相对中性且并不乐观。

Rizzi在一份写道:“我们在资产配置方面仍保持建设性,但随着风险资产继续跑赢,波动性重新降低,我们将增加保护对冲。”

智通财经APP曾报道过,摩根大通的首席策略师Marko Kolanovic曾示,美股将迎来新的高点。他认为,标普500指数可能会在5月底时达到3000点的目标。

在这一波上涨中赚得盆满钵满的华尔街三大投行,正在一边向散户鼓吹美股将创新高,另一边建仓对冲狂热的风险资产。

扫码下载智通APP

扫码下载智通APP