5个关键问题告诉你二季度海外资产如何配置?

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。

回顾全球市场一季度的表现,在宏观经济同步放缓的情况下,中美两国货币政策均有放松,叠加贸易争端缓和,风险资产大幅反弹。

展望二季度,海外资产应该如何配置?我们归纳了5个值得关注的问题。

问题1:全球风险模式是risk on还是risk off?

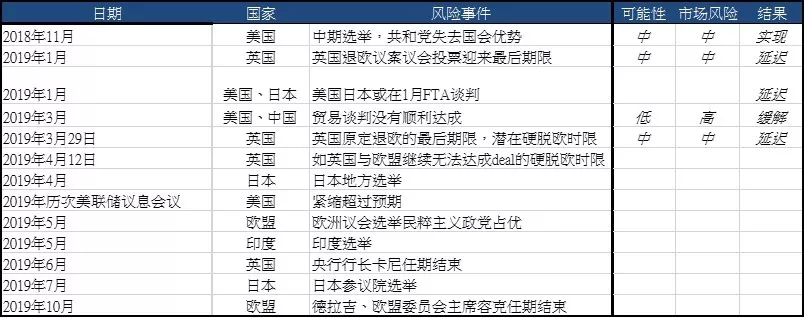

在确定策略之前,先做个风险因素的排查。看如下风险因素:

一是美联储紧缩超过预期。年初以来美联储大幅转向鸽派,不仅暂停加息,甚至停止缩表(鸽王美联储的逃生之路)。目前通胀压力并不明显,而联储表示对通胀容忍度上升。因此,我们认为二季度联储超预期紧缩的可能性较低。

二是贸易摩擦反复。第九轮中美贸易谈判取得了新的进展(贸易摩擦结束了吗?)。我们认为这一风险仍然存在反复的可能,不宜过度乐观;但二季度马上反复的可能性不高。

三是中国经济探底。我国正在进行货币和财政刺激,经济转型和重新获得内生增长动力是否能成功,仍然需要时间证明或者证伪。二季度,预计我国经济仍将延续边际向好。

四是美国经济和公司盈利弱于预期。我们此前在周报中持续跟踪美国经济多部门增长动能(边际转化显现,市场走向何方)。美国经济仍然稳健,公司盈利增速不低。但资本市场看的是不仅是水平,还看是否能超过预期。下文我们会仔细讨论。

五是英国硬脱欧。经过多次反复,4月如果英国和欧盟仍然不能达成一致,有可能迎来硬脱欧(脱欧协议黄了,英国何去何从)。但是英国脱欧经过多次反复成“拖欧”,市场敏感度已经下降;另外,该风险溢出成为全球风险的可能性较低。

此外,还有欧洲议会大选、以及新兴市场的一系列大选等。这些事件,可能对全球政经有长远影响,例如民粹主义政党上台改变政治版图等。但民粹主义政党对经济产生影响的角度是复杂的,既有扩大赤字的一面(意大利:下一届政府,下一次危机),也有比较务实的一面(意大利加入一带一路)。

我们会紧密观察,但不认为这些事件会成为比较迫近的风险。

2019年部分潜在风险事件列表

资料来源:主要国际通讯社、央行、云锋金融

综合评估上述风险,我们认为二季度仍然是温和risk on的环境。

问题2:美股是否会崩盘?

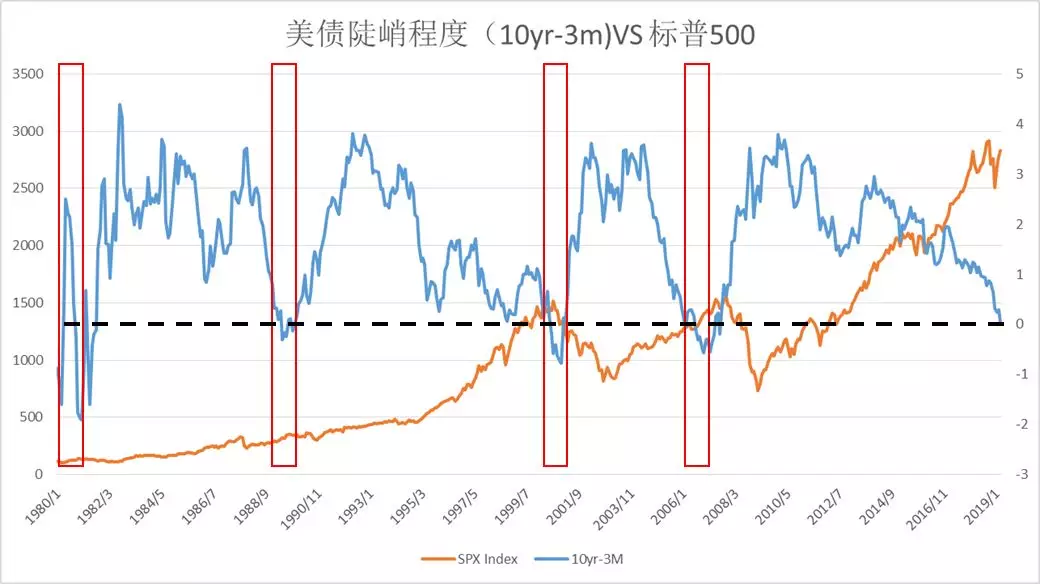

随着美联储暂停加息和美国国债收益率曲线倒挂(国债收益率曲线倒挂,衰退还有多远),美股越来越成为资本市场担心的达摩克里斯之剑。

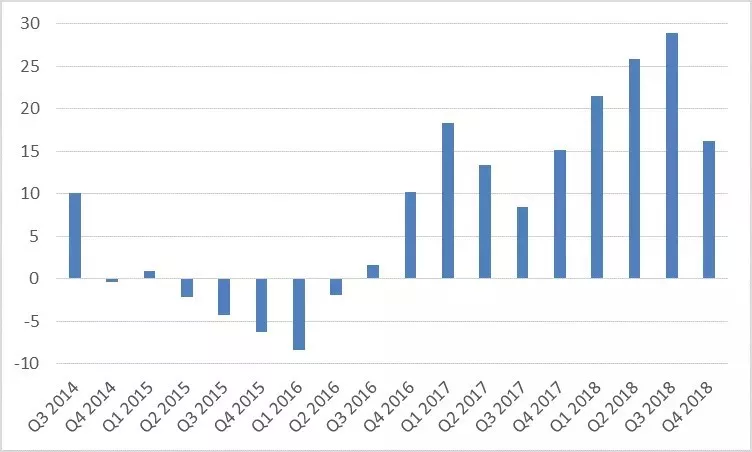

我们在“九张图纵览美股财报季”中分析了一季度美股盈利。好消息是美股盈利仍然是两位数增长,坏消息则是增速越来越难以超过预期,分析师在下调盈利增速预测。

标普500盈利同比增长(%)

数据来源:云锋金融

标普500盈利预期下调

数据来源:云锋金融,截至2019年3月

另一个角度是看收益率曲线倒挂与美股见顶的“领先-滞后”时间。从历史上4次看,除了2000年是倒挂之前见顶之外,其他3次为初次倒挂之后7-20个月见顶。

数据来源:云锋金融

截至4月9日,美债十年与3个月利差恢复为正的8个基点。我们认为,美联储较为鸽派的态度,有助于缓和倒挂幅度、为美股长牛再续些时间。

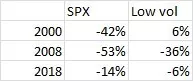

尽管如此,综合上述因素,我们也认为应当增加风险防范。建议用低波幅股票替代美股。

标普500指数 与 标普500低波幅指数/标普500

数据来源:云锋金融整理

在过去几次美股大跌中,低波幅指数不但能显著减缓跌幅,有的情况下甚至有正回报。

几次大跌期间标普500绝对回报和低波幅指数绝对回报

在美股前路不确定性上升、但没有见到崩盘风险之时,保持美股比例上平配、用低波幅股票替代标准指数不失为降风险的方法。

问题3:新兴市场股票策略?

我们“有鱼智投”模拟组合用的是MSCI新兴市场指数。从构成上看,中国以及大中华地区占比非常高。因此,考察新兴市场离不开中国经济和港股。

MSCI 新兴市场指数地区构成

数据来源:MSCI 官网, 截至2019年3月29日

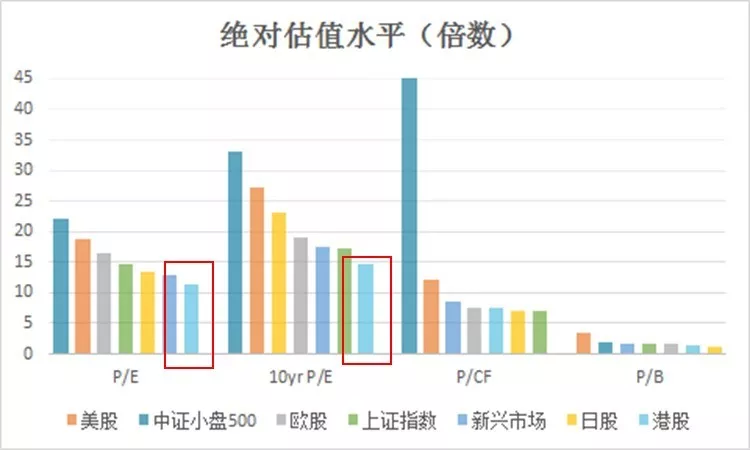

从绝对估值水平来看,港股仍然不贵,P/E(TTM)是12倍。

数据来源: 云锋金融,截至2019年4月4日

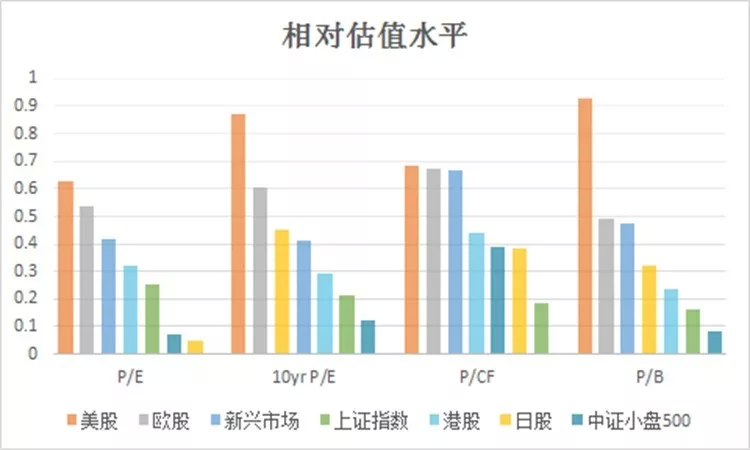

从相对历史估值水平看,港股属于过去十年最便宜的30%的水平。

数据来源:云锋金融,截至2019年4月4日

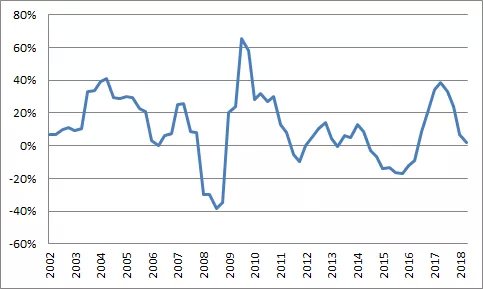

除了估值还要看盈利增速和市场情绪。从盈利增速看,港股2019年一季度盈利年同比增速降低至2%,季比增速有所回升。

港股每股盈利年比增速

数据来源:云锋金融,截至2019年4月

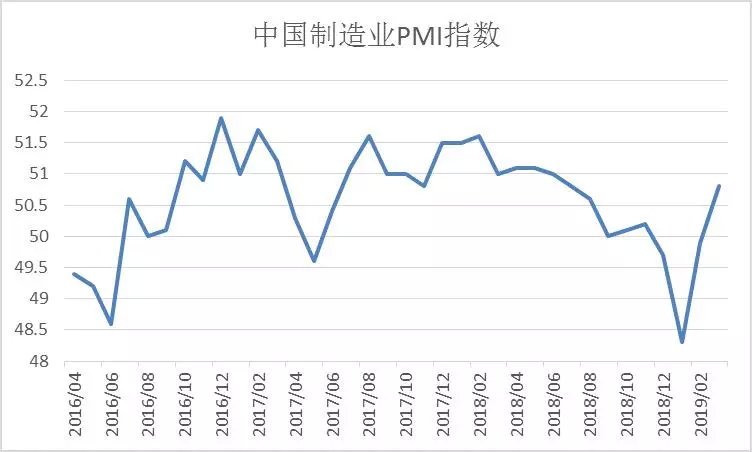

同时,中国社融、新增贷款等数据显示融资环境好转,3月PMI明显回升。市场从此前的“水牛”观望,到对政策传导实体经济有所期待,整体情绪改善。

数据来源: 云锋金融

综合上述因素,我们建议新兴市场股票调回平配。

问题4:债券策略怎么看?

此前我们模拟组合一直保持低配发达国家政府债。在去年上半年是相对美债高配美股,去年四季度是相对美债高配多资产类别,今年一季度是相对美债高配亚洲/中国高收益债。上述策略,除了四季度外均有正回报。

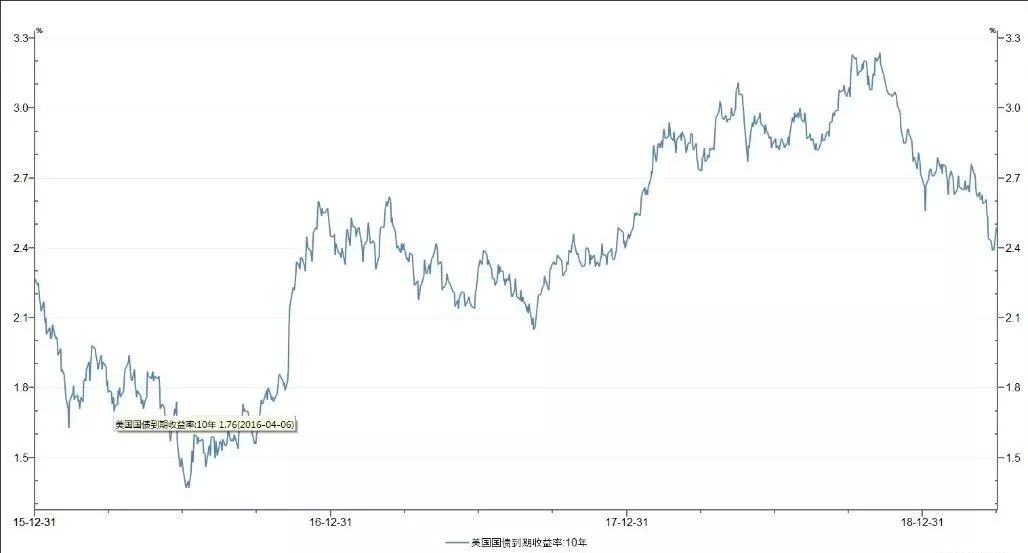

10年期美国国债收益率

数据来源:万得

展望二季度,基于此前温和risk on的大环境判断,建议仍然保持相对美债偏重亚洲/中国高收益债。亚洲高收益债在去年4季度受多重因素挤压超跌,这些因素包括我国的去杠杆严控房地产企业发债、以及美元流动性紧缩等。今年一季度,这些因素同步转向,亚洲高收益债市场迅速反弹。

在美联储鸽派的态度下,美元大幅走强、美元流动性大幅收紧的风险不高,有利于亚洲高收益债。目前,巴克莱亚洲高收益债券指数相对美国国债平均利差仍有468个基点。期望二季度可继续获取利差收益。

亚洲高收益债收益率平均利差(OAS)与美元指数

数据来源: 云锋金融

巴克莱亚洲高收益债券指数平均利差(OAS) 蓝色,美元指数,橙色

亚洲高收益债相对美国高收益债的利差超过100个基点,也高于历史平均水平,相对仍然不贵。

巴克莱亚洲高收益债券指数OAS与

美国高收益债券指数OAS之差

数据来源: 云锋金融

的确,高收益债存在违约信用风险。但以亚洲高收益中的中资房地产企业为例,其中不乏资质好的公司(去杠杆风暴中心的机会:房地产债),通过基金投资也能分散化信用风险。

问题5:如何评估通胀风险?

考虑到我们主要投资领域是海外市场,深受美元流动性影响,我们主要考虑美国的通胀风险。

从成本端来看,工资仍然保持同比增长3%左右,而没有传导到核心通胀。原因有可能是由于生产力改善吸收了工资增幅,也有可能如联储主席鲍威尔所说,低技能劳动力的工资上升对通胀传导更弱。

另外的成本端因素是原材料价格。当全球经济同步放缓、我国经济增长中枢下移且增长模式转型之际,原材料价格不大可能明显拉动通胀。

从需求端看,美国经济边际放缓、参众两院分属不同党派,美国难以推出大规模财政刺激措施。

从预期看,美国通胀预期十分稳定。

最后,美联储对通胀的容忍度明显上升,开始强调“对称性目标“,也就是允许通胀上行超过2%一定幅度。但基于上述几个因素的分析,我们认为通胀风险可控,因此保持通胀类资产平配。在我们的模拟组合中,这类资产主要由REITS基金(房地产信托基金)代表。

综合上述五个问题的答案,我们建议二季度战术资产配置如下。

战术资产配置建议

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP