天风证券:从Zoom(AM.US)看国内云视频会议行业的发展机遇

本文来自微信公众号“海陆清风”

投资要点

事件:Zoom(ZM.US)近日美股IPO,上市首日上涨72.22%,市值达到159亿美金。

一、全球云视频会议标杆,飞速发展

Zoom于2011年由华人袁征创立,此后经历了高速发展。2013年发布其基础产品Zoom meetings,可以基于电脑、平板、手机、电话和公司视频会议室多终端无缝接入,实现同时大规模接入、高可靠低延时的视频会议。2013年底即实现2亿分钟的视频会议。2019年月度视频会议时长达到50亿分钟。

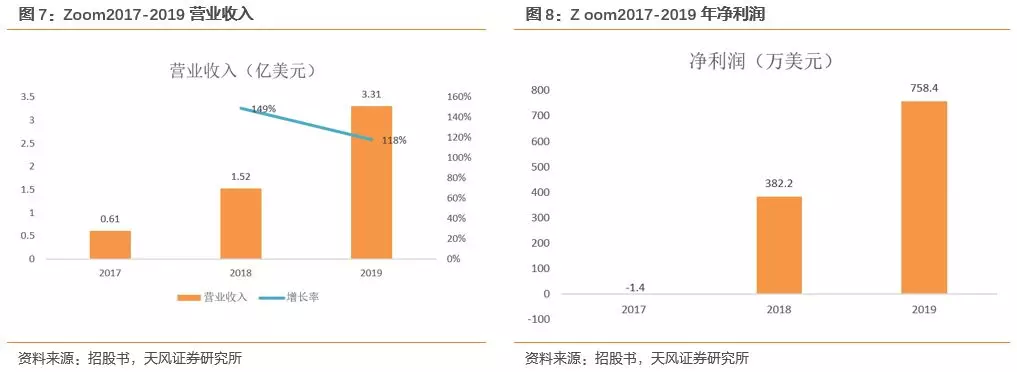

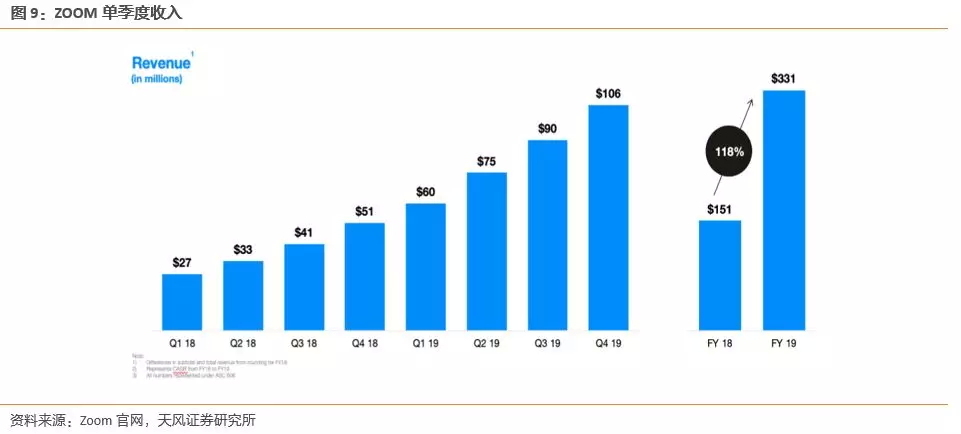

Zoom在2017-2019会计年度期间,收入和净利润均保持高速增长的趋势。2017-2019分别实现收入0.61、1.52和3.31亿美元,2018、2019年分别同比149%和118%。和很多SaaS公司普遍亏损不同,公司在收入体量不大时即实现了盈利,2017-2019年分别实现净利润-1.4、382.2和758.4万美元。2018年跨过盈亏平衡点后,2019年实现净利润同比98.4%的增长。

二、视频会议行业千亿市场,云和行业化应用是未来的趋势

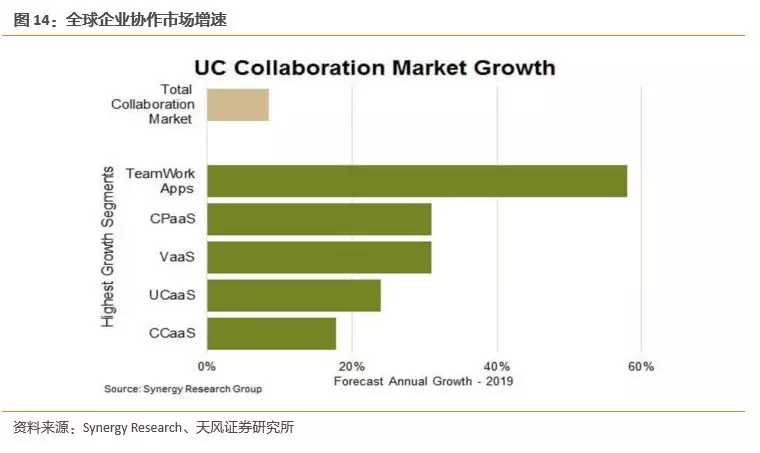

Frost & Sullivan报告中显示全球视频会议市场的市场规模从2017年到2021年,全球视频会议预计复合年增长率将达到8.3%,2021年达到646亿美元。从细分市场来看,基于云的视频会议将是未来的趋势,也将是未来增速最快的细分领域。Synergy Research的研究表明,企业协作市场中TeamWork Apps(团队协作应用)将成为增长最快的市场,2019年增长近60%;CPaaS和VaaS将分别增长约30%。增长最快的供应商包括Slack、twilio、BroadCloud、Zoom、Fuze、Dropbox、RingCentral和LogMeIn(Jive)。

三、提供极致用户体验,未来大客户、国际化是发展重点

如何在云的方式上保证网络的可靠、低延时是核心难题。公司研发了下一代多媒体路由(multimedia router,MMR)。其可以从zoom全球众多的数据中心选择最优的网络路径来举办会议,丢包率40%仍然可以保持会议畅通。zoom在基础的数据中心上投入巨大,目前已经基于全球13个地区的数据中心提供服务。Zoom的研发团队仍然注重新的产品研发,每年超过200个新的产品功能推出,持续提升用户体验。其视频通讯产品被评为2018年Gartner Peer Insights“客户最喜爱的会议解决方案”。

从近两年的发展来看,公司中大型客户的拓展快速增长。超过10个员工数的企业客户占比持续提升,从2017年的10900个增长到2019年50800个。

从收入比例2017-2019年分别为69%、75%和78%。客单价超过10万美元的大客户持续增长,2019年收入占比达到30%。

从地区分布看,2019年APAC/EMEA地区收入占比18%。公司2019年拓展了加拿大、新加坡、日本等市场。未来国际化也是公司持续发展的重点。

从Zoom看国内视频会议行业的启示

视频会议市场空间巨大,国内未来有望诞生大体量的视频会议服务商。和Zoom在国内合作的公司将受益,同时板块整体估值有望提升。重点推荐:亿联网络,建议关注梦网集团、二六三、齐心集团、苏州科达(计算机覆盖)、视联动力(科创板申请上市中)等。

风险提示

云视频行业发展不及预期;竞争加剧

内容目录

1. Zoom:全球云视频会议标杆,从独角兽到千亿市值

1.1. 高速发展的云视频会议服务商

Zoom此前是硅谷云视频会议的明星独角兽,近日美股IPO,上市首日上涨72.22%,市值达到159亿美金。

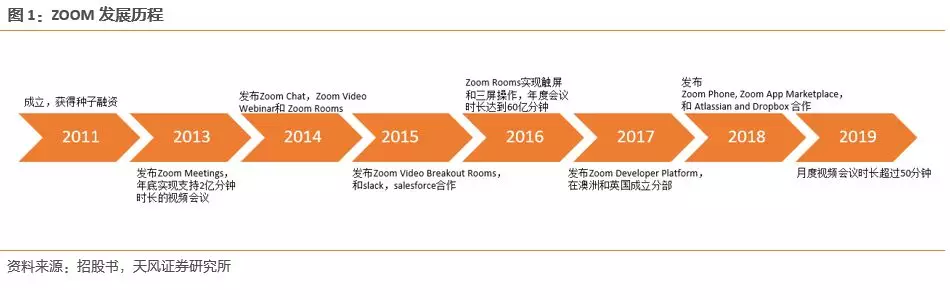

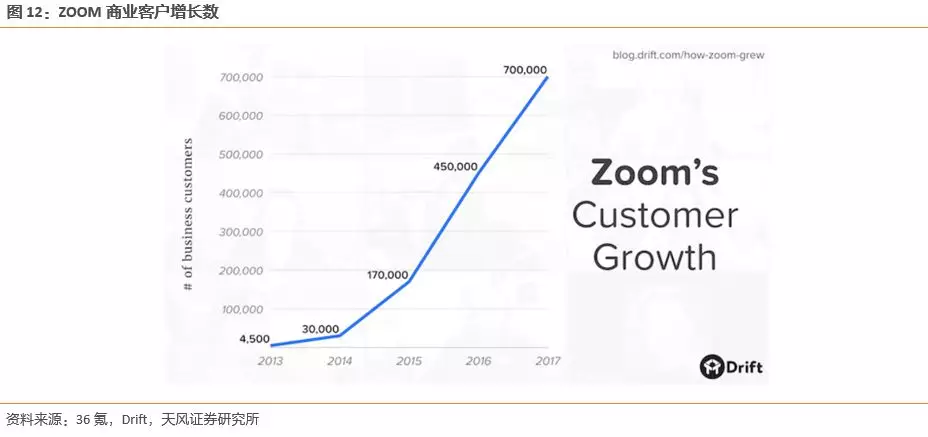

Zoom成立于2011年,由华人袁征创立。2011年初,视频会议赛道充分竞争,行业竞争对手包括Apple的FaceTime、思科的Webex、微软等。在这样的背景下,Zoom的业务仍然取得了高速发展。不断推出新的增值服务,zoom服务的视频会议时长自2013年以来取得几百倍增长。

2013年发布其基础产品Zoom meetings,年底即实现2亿分钟市场的视频会议;

2014年发布其他产品,Zoom Chat, Zoom Video Webinar and Zoom Rooms;

2015年升级移动端的屏幕分享,推出Zoom Video Breakout Rooms,同时和slack、salesforce合作;

2016年,Zoom Rooms实现触屏和三屏操作,年度会议时长达到60亿分钟,较2013年增长30倍;

2017年发布Zoom Developer Platform,同时在澳洲和英国成立分部;

2018年,发布Zoom Phone, Zoom App Marketplace,和 Atlassian and Dropbox 合作;

2019年月度视频会议时长达到50亿分钟,年化估计600亿分钟,较2016年增长10倍。

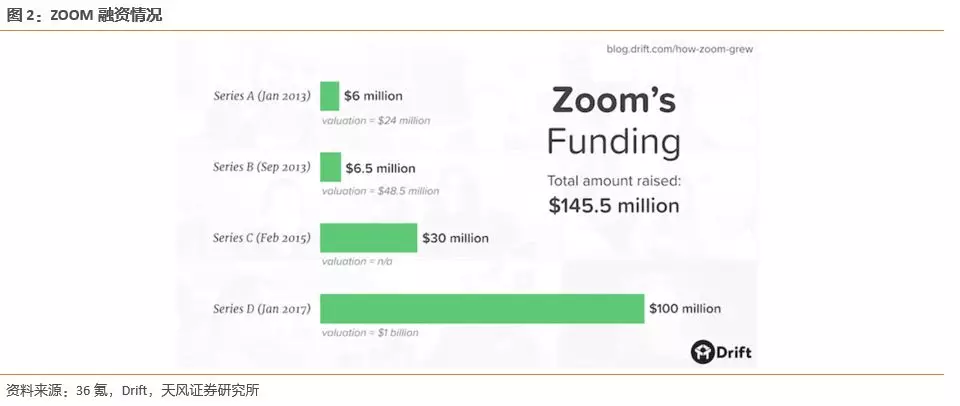

Zoom2011年成立获得种子融资,2013年获得首轮融资,估值快速提升。在2017年初获得了由红杉资本领投资1亿美元的D轮融资之后,Zoom已经成功跻身“独角兽”俱乐部,估值已经超过了10亿美元。此次2019年IPO成功后,市值突破160亿美金。

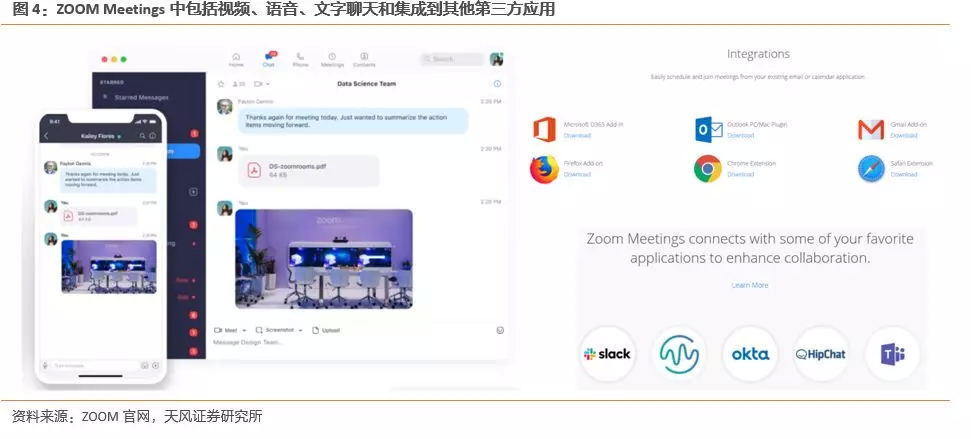

Zoom核心产品为视频通讯云平台,可以基于电脑、平板、手机、电话和公司视频会议室多终端无缝接入,实现同时大规模接入、高可靠低延时的视频会议。从公司发展历程我们可以看到,在最早的Zoom meetings基础产品之后,公司基于客户需求不断研发新的产品,除了包括Rooms,Chat,Phone等自有应用产品外,公司还开发了可以对接第三方应用的App Marketplace,与美股SaaS巨头slack、salesforce等均有合作。

Zoom Meetings:核心基础产品,将其他所有产品联系在一起。在电脑、手机、平板、会议室等多终端之间无缝提供视频、语音、聊天和内容分享。同时,公司的Zoom Meetings已经集成到包括office365、email、浏览器等第三方应用中,和slack等企业协同办公软件也是相同的,提升用户体验。

Zoom Rooms 是一个基于软件的会议室系统,为音频会议、无线屏幕共享和视频会议提供综合优质的会议室体验,旨在打造时尚的、易于使用的、功能强大的现代化会议室。根据公司官网,目前单个会议室一个月收费49美金。功能包括:1、触摸控制。会议室不再需要鼠标键盘,只需要一个ipad就可以完成会议预约、会议管控、会议发起等。2、智能预约会议。可以在会议室门口的ipad上看到这个会议室的预约情况,直接在 ipad 上轻松预约这个视频会议室;3、支持单屏、双屏、三屏模式。

Zoom Phone:基于云端的PBX系统,实现了从视频到语音的会议场景补充。

Zoom Video Webinars:大型网络研讨会议,如1万人的参会者和100人的研讨专家。

Zoom for Developers and Zoom App Marketplace:允许开发者将公司应用集成到其他行业应用中,如教育、医疗等。

Zoom Conference Room Connector:可以轻松、无缝地将传统H.323/SIP 会议系统与 ZOOM云端互通。

1.2. 收入、用户数高速增长,上市后大客户将成为重要增长点

Zoom在2017-2019会计年度期间,收入和净利润均保持高速增长的趋势。2017-2019分别实现收入0.61、1.52和3.31亿美元,2018、2019年分别同比149%和118%。和很多SaaS公司普遍亏损不同,公司在收入体量不大时即实现了盈利,2017-2019年分别实现净利润-1.4、382.2和758.4万美元。2018年跨过盈亏平衡点后,2019年实现净利润同比98.4%的增长。

从单季度收入来看,Zoom自2018Q1的2700万美元收入以来,2019Q4实现收入1.06亿美元收入。季度收入环比增速超过15%。从近两个季度2019Q3、2019Q4的收入增速来看,环比增速分别达到20%、17.7%,同比增速为119.51%和107.84%,仍然维持在一个非常高的增速水平。

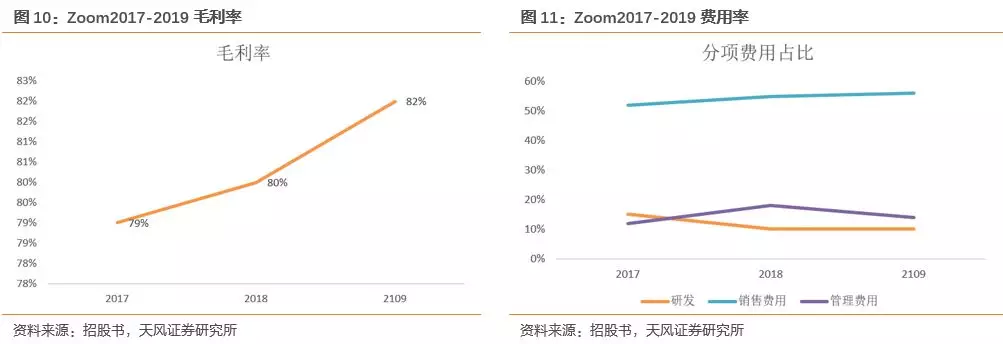

从盈利能力来看,Zoom近三年的毛利率维持在比较高的水平,同时持续提升,2017-2019年毛利率 分别为79%、80%和82%。从费用端来看,和大部分SaaS公司类似,销售费用占据了大部分,2017-2019年占收入比例分别为52%、55%和56%,这也符合公司注重销售的特点。研发占比相对稳定,2017-2019年占收入比例分别15%、10%和10%,公司仍然投入大量研发在产品功能的不断扩展,持续提升用户体验。管理费用占比2017-2019年分别为12%、18%和14%。公司在SaaS行业里面,是少数能够在收入体量比较小的时候取得盈利的公司。展望未来,收入保持高速增长的态势下,后续费用端相对稳定增长,盈利规模有望迅速扩张。

目前ZOOM已经覆盖超过75万名客户。其中包括财富50公司中的一半公司都在使用Zoom。Zoom的不仅有企业客户,有6900家教育机构也都在使用Zoom的产品,其中包括美国Top 200大学中的90%的大学。

公司客户群体多样,从个人到世界500强客户。从行业来看,包括教育、媒体、医疗、金融、非营利机构等。单一大客户收入占比不超过5%。

2、视频会议行业空间广阔,云和行业化应用是未来的趋势

2.1. 市场规模千亿以上,云视频是未来大趋势

全球最大的企业增长咨询公司Frost & Sullivan编撰最新的《全球视频会议市场研究报告》,报告中显示全球视频会议市场的市场规模在2012年至2016年间以每年7.5%的复合年增长率从319亿美元增长至426亿美元。根据Sullivan预测,从2017年到2021年,全球视频会议预计复合年增长率将达到8.3%,预计2018年市场规模将达508亿美元。

从细分市场来看,基于云的视频会议将是未来的趋势,也将是未来增速最快的细分领域。同时,基于云的行业化应用也是视频会议未来重要的应用场景。

Synergy Research的研究表明,企业协作市场中云协作市场快速增长。TeamWork Apps(团队协作应用)将成为增长最快的市场,2019年增长近60%;CPaaS和VaaS将分别增长约30%。

传统的思科在整个协作市场中保持领先地位。除了领导者之外,增长最快的供应商包括Slack、twilio、BroadCloud、Zoom、Fuze、Dropbox、RingCentral和LogMeIn(Jive)。总体趋势相当明显,传统的专网模式正在萎缩,取而代之的是基于云的通信服务。目前,这些新兴的云服务已被广泛采用,预测显示,今后五年该市场都将保持强劲增长。

2.2. 5G时代,视频是核心应用,行业渗透空间巨大,短期看教育信息化的双师课堂快速发展

展望5G时代,高清视频将是核心应用。中国移动在近期的5G应用宣传场景中,包括了超高清视频会议、5G远程教学、5G远程医疗等8个场景。视频应用的赛道足够长,长期空间广阔。

超高清视频会议:在运营商提供的5G网络下,云网融合、云端互动、多屏合一、Vol TE互联互通、超高清、低时延等功能,超高清视频会议得以实现。

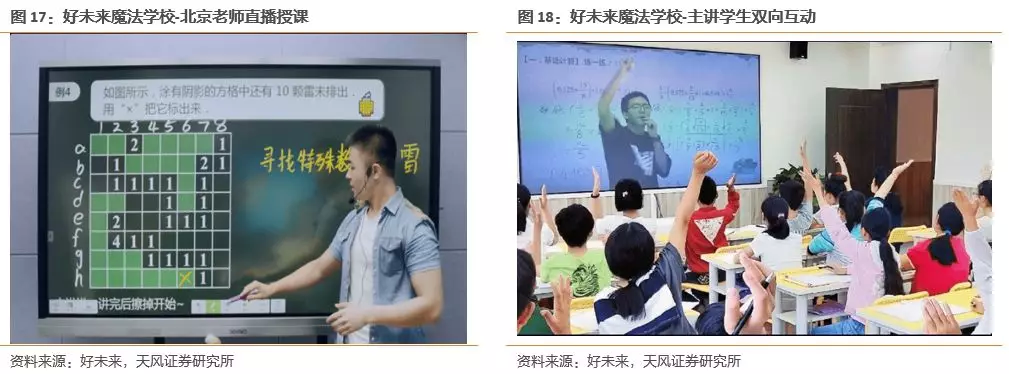

从短期看,教育信息化中的双师课堂处于快速拓展期。视频应用在教育行业的应用,如K-12双师课堂。主讲教师通过线上视频直播的方式对幼、小、初、高学生进行学科辅导,课堂老师则在线下配合主讲老师开展教学。学生仍需到教室,通过屏幕观看教学视频,课上通过触控一体机、答题器、点阵笔等设备与主讲老师进行互动。

目前不仅包括K12学校,课外辅导机构中新东方、好未来等都在拓展双师课堂模式,行业多方推动双师课堂快速发展。新东方成立了全资子公司“双师东方”;学而思的双师课堂学生已有近万人,同时2018成立了双师课堂为主的未来魔法校。精锐教育、凹凸教育、鹦鹉螺、明师教育等大中小机构纷纷入局双师课堂。

好未来旗下未来魔法校成立于2018年,提供沉浸式双师课堂体验。优秀教师直播授课,机构辅导老师提供一对一答疑、针对性辅导、查漏补缺、巩固练习等课堂服务。两位老师分工明确。通过线上线下相结合的教学模式,为学生提供更高效、更全面的教学与课程服务。

北京老师直播授课:采用120寸光学抗光幕作为超大显示屏,1:1还原主讲老师真实教学场景,屏幕光线柔和,给予学员舒适的视觉体验。1080P高清投影,色彩真实,唇音同步。低于500ms几乎无延迟教学,让老师和学生之间没有距离,真正让学生体验沉浸式课堂。

主讲学生双向互动:双师教室配备高清摄像头和全向麦克风。主讲老师通过直播间里的大屏幕,与学生进行双向语音互动,还可以一对一提问学生。每个学生配备实时互动的答题器。主讲老师提问,学生用答题器和老师互动,系统记录互动积分,课堂更丰富、更有趣。

高思教育预计2018年双师课堂在全国布局达到5000+间,学生体量超20万人;而在未来几年,双师课堂将覆盖全国所有一至六线城市,课堂布局将达到50万间。

3. 极致的用户体验、广泛的销售合作伙伴,大客户深化、国际区域扩张是未来发展重点

3.1. 打磨产品提升用户体验

如何在云的方式上保证网络的低延时是个难题。不同于传统专网的MCU方案,公司自己研发了一套下一代多媒体路由(multimedia router,MMR)。其可以从zoom全球众多的数据中心选择最优的网络路径来举办会议。

zoom在基础的数据中心上投入巨大,目前已经基于全球13个地区的数据中心提供服务。包括澳大利亚、巴西、加拿大、中国、德国、印度、日本、荷兰和美国。Zoom同样基于亚马逊的AWS和微软的azure提供服务。对于特定客户,zoom提供专用的数据中心互联线路。

Zoom的研发团队仍然注重新的前沿技术的研发,每年超过200个新的产品功能推出,持续提升用户体验。

Zoom之所以取得巨大的成功,主要原因在于其SaaS会议视频体验的优越性。其视频通讯产品被评为2018年Gartner Peer Insights“客户最喜爱的会议解决方案”。

从产品性能上看,ZooM将自身的产品和其他视频会议提供方进行了比较。各方面的指标均显示,ZooM的优势明显。其中在最关键性能指标质量上,公司的视频、音频和屏幕分享质量、连接可靠性上都是行业最佳的。

1、高可靠的通讯传输。在不同的带宽的网络情况下,公司都相应提供高可靠的视频传输质量。在传统的专网依靠MCU控制的方案下,要求网络的丢包率必须控制在非常低的水平,而公司的方案可以在40%的丢包率情况下仍然能够实现良好的传输。这点保证了其基于不同互联网和终端的情况下保证用户体验。

2、易于使用。公司产品的用户界面非常直观,对于初次使用者也能够保持体验良好。

3、易于部署和管理,弹性架构。公司基于云的平台对于客户和IT机构来说非常容易部署。同时随着客户本身增长,组织架构更加复杂,公司的产品价格也相应扩展,支持从2个人到上千人的视频会议。

4、可以与第三方应用无缝对接。目前公司已经与Atlassian, Dropbox, Google, LinkedIn, Microsoft, salesforce.com, Slack等实现合作。同时,公司在部署Zoom Rooms and Conference Room Connector时,有一批硬件的生态伙伴,包括A股上市的亿联网络(yealink)。

3.2. 广泛的销售伙伴

Zoom在全球北美、APAC、EMEA地区建立了自己的销售系统,通过合作伙伴和代理商的形式来拓展市场。目前国内市场受到政策限制,zoom通过合作的方式拓展市场。

3.3. 大客户持续渗透是未来发展重点

zoom上市的目标也是拓展大客户市场。

公司客户范围比较广泛,在2017-2019年三个会计年度内,前十大客户贡献收入比例均不超过10%。

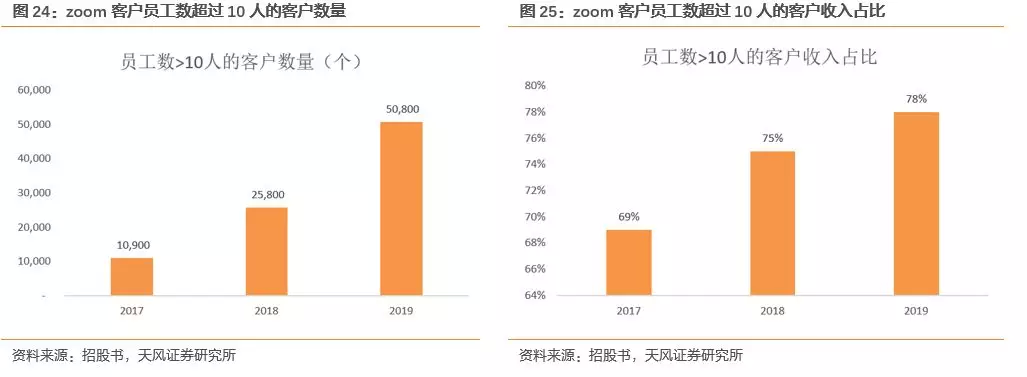

公司发展初期,主要定位几个人的小型企业和团队,但是价值量终究有限。从近两年的发展来看,公司中大型客户的拓展快速增长。超过10个员工数的企业客户占比持续提升,从2017年的10900个增长到2019年50800个。

从收入贡献来看,超过10个员工的客户数量占公司整体客户数量不到10%,但是收入比例2017-2019年分别为69%、75%和78%,是公司客户价值量最高的群体。

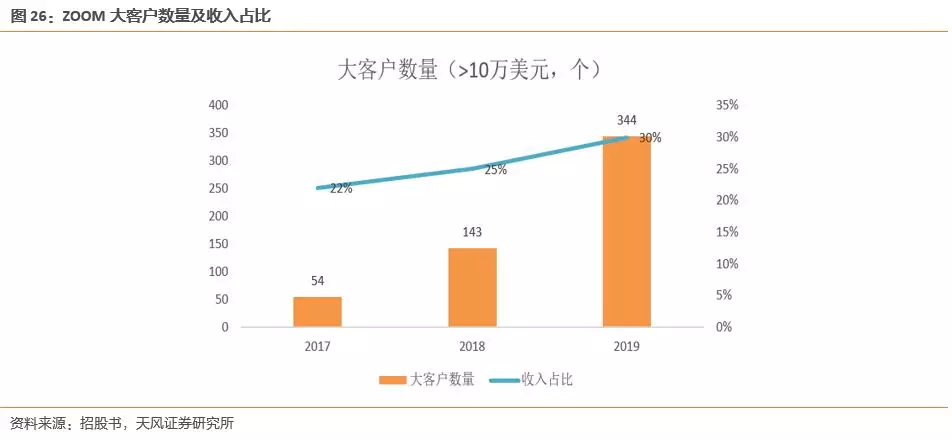

从更大型的客户来看,公司同样取得了很好的突破。Zoom将客单价超过10万美元的称为大客户,2017年客户数54个,2018年客户数143个,2019年达到344个,同比增速均在100%以上。

从大客户占整体收入比例来看,2017-2018年分别为22%、25%,2019年已经达到了30%。可以看到zoom在大客户上面的拓展非常成功,不仅仅是局限于小型创业团队了,打破了市场之前的固有印象。

3.4. 继续拓展国际市场,国内仍然政策限制

目前公司在全球180个国家实现客户拓展。2018年APAC/EMEA地区收入占比17%,2019年APAC/EMEA地区收入占比达到了18%,其中新拓展了加拿大、法国、日本、荷兰和新加坡的新市场。中国由于政策限制,zoom寻求战略合作伙伴和代理的方式来拓展国内市场。

未来公司仍然希望拓展更多的市场。美国本土以外的市场占比有望持续提升。

4. Zoom对国内视频会议行业的启示:国内发展空间巨大,相关公司有望估值重估

根据招股书,Zoom对国内市场非常重视,由于工程师红利,其研发部门超过500人位于国内。Zoom由于目前在国内受法律限制,不能单独在国内开展服务。当前选择的方式为选择合作伙伴和经销商。

Zoom的发展我们认为对国内视频会议有几点启示:

1、云视频会议SaaS市场空间足够大,国内有望诞生大体量的云视频公司。美国SaaS充分竞争的态势下,zoom能够脱颖而出在几年内实现160亿美金市值,对应人民币千亿以上。国内目前的SaaS付费意愿没有美国强,但是长期空间足够大。而目前国内视频会议SaaS服务商仍然偏小,比较大的小鱼易联此前刚获得腾讯数亿元C轮融资。

2、zoom的视频会议平台全球领先,目前由于国内政策限制不能直接开展服务,重点关注和zoom合作的相关公司。

3、zoom目前市值159亿美元,对应2019年PE超过千倍,PS为48倍,A股视频会议公司估值相对较低。A股相关公司如亿联网络对应2019年PE30倍;其他如苏州科达等。

重点推荐公司:

亿联网络:全球UC解决方案龙头,软硬并进,与微软、Zoom强强联手

公司是国际领先的企业通信与协作解决方案提供商,面向全球提供“云+端”视频会议服务。公司以研发为核心,坚持自主创新,拥有世界领先的云计算、音视频及图像处理等核心技术专利,构筑了全场景、云端融合的音视频会议与协作解决方案。

19年3月,企业市场最大的国际通讯展会之一美国奥兰多EC展会隆重召开,公司携带与微软联合推出的Teams音视频解决方案以及与Zoom系统兼容的全新视讯终端产品亮相展会,受到了海内外来宾的广泛关注。

亿联Teams系列音视频终端新品将无缝兼容微软Teams系统,不仅将给用户们提供更灵活的硬件切换方案,还将延续用户在微软的软终端的习惯和界面,为用户提供最优质的办公体验。同时,公司与国际知名的视讯厂商Zoom携手推出的智能视讯终端产品,能完美兼容Zoom软件系统。公司高质量的一站式视讯终端产品,在满足用户使用习惯的同时,省去了用户反复购买麦克风、扬声器、摄像头、触控屏等多种会议设备的麻烦。

SIP业务稳健发展,VCS业务有望持续注入活力

根据Frost & Sullivan的最新行业数据,SIP终端细分领域17-21年全球整体规模有望从11亿美元增长至20亿美元左右,行业保持复合增速16%左右。我们认为,全球SIP终端细分领域具备3个特征:1) 行业准入门槛高;2) 降低一次性资本开支,提升办公效率是企业客户的核心驱动力;3) 高毛利率是行业特性。我们认为,受益于全球云化趋势,尤其是以中小型企业客户在选择“按需收费”的“云”模式下,公司作为全球SIP终端行业龙头有望持续受益,为公司未来增长提供强而有力的业绩支撑。

根据Frost & Sullivan的数据,17年中国视频会议市场规模为110.4亿元,未来5年将维持30%以上的复合增速,22年达445.7亿元。公司VCS业务面向全球客户,且根据客户需求提供“软硬兼备”的解决方案,新业务占整体收入比不断提升。公司VCS解决方案为中小企业客户提供低成本、易部署的会议视频场景应用的解决方案。我们认为,随着5G对现有网络架构、性能的提升和三大基础电信运营商的提速降费大环境下,国内工商业企业需求有望得到进一步释放。同时,随着公司销售渠道稳步推进以及公司产品研发的持续投入,VCS业务短期有望维持持续高速增长态势,为公司短期业绩提供活力,以及中长期发展提供逻辑。

建议关注

梦网集团:

公司于2018年正式发布梦网富信通1.0产品,公司未来将围绕“富信+”打造全新的信息服务生态模式。富信是普通短信的升级版本,是集手机通讯录,音频、视频、图像、即时消息推送、文件传输、内容共享、场景呈现、位置服务等多种通信方式于一体的融合通信服务,更适应5G大视频、万物互联大时代,有望成为5G时代B2C端信息通信的主要入口。同时富信具有更高的技术附加值,有望提升产品的毛利率,最终提升公司的整体盈利能力,值得期待。

二六三

公司致力于运用互联网技术和转售方式为客户提供通信服务。在企业客户市场,公司在企业通信和协同办公领域为国内各类企业客户提供企业级SaaS服务,致力于成为中国领先的企业通信服务商和企业SaaS服务商。同时,公司借助国家“一带一路”和“走出去”战略、积极开展企业国际化通信服务,向企业用户提供国际跨境通信服务和境外本地通信服务。在个人客户市场,公司主要为北美华人提供多平台、多终端的视频内容服务以及虚拟移动通信服务(MVNO),致力于成为北美地区的互联网综合服务商。

苏州科达

公司是领先的视频应用综合服务商,除了向公安、检察院、法院、司法、政法委、应急、部队、教育、医疗等政府公共事务领域用户以及广大企业用户,提供多种形态近百款视频会议产品以及摄像机、平台、NVR、存储、编解码器、无线设备等近千款监控产品外,更深度融合用户业务需求和业务流程,并结合云计算、大数据、人工智能、深度学习等技术不断研发优化,为用户定制化开发了智慧城市、指挥调度、智能交通、智慧教育、智慧社区、移动应用、科技法庭、远程会诊等80余种行业应用解决方案。

齐心集团

公司主要业务为:办公物资研发、生产和销售;云视频办公服务。目前,公司“齐心好视通”是云视频会议细分领域领导品牌,根据IDC报告,2016-2017年“齐心好视通”在国内云视频会议领域市场占有率持续排名第一。2018年公司以云视频服务为核心,推出了齐心好视通云音视频PaaS开放平台,未来,公司将以PaaS开放平台为基础,不断完善PaaS平台功能,通过PaaS+SaaS综合服务,持续深挖客户需求,巩固在云视频领域的领先地位。

视联动力(科创板申请上市中)

深耕高清视频通信,规模效应开始显现:公司自成立以来,专注于高清视频通信协议及相关技术的研发及应用。公司自主研发V2V协议,相关产品多基于“V2V协议”设计,具有较高的安全性及高品质、高可靠的通信质量,市场占有率高,毛利率处于行业内领先水平。公司近三年营收增长迅速,规模效应开始显现。

加速拓展运营商及广电客户,推进各类视频云网建设:公司加大运营商及广电客户的拓展,来自运营商及各地广电的收入持续增长,推动公司整体收入高增。公司推进视频云网建设,全面统筹建设视频云网骨干网络。产业化发展方面,公司沿“政府-商用-民用”路线向政务及商业领域纵横延伸。

随锐科技(新三板)

公司的主营业务是基于企业互联网平台,为国内外政企客户群/商业客户群提供高品质视频通信云产品与服务。随锐公司是目前国内该行业领先的产品与服务提供商之一;公司客户主要是商业级的客户群体,主要包括:政府部门、事业单位、公共机构(如学校、医院等)、跨国公司、大型企业、中小企业、小微企业等客户类别。公司通过发展具有自主知识产权和自主品牌的视频通信云产品,为政府、企业、事业单位等提供可靠、安全、易用的视频通信云服务。

扫码下载智通APP

扫码下载智通APP