美国零售经济萧条,CMBX指数做空购物中心或是下一个大空头

上周,以Tanger Factory Outlet Centers(SKT.US)为首,购物中心类股票和房地产投资信托基金(REITs)集体下跌。加拿大丰业银行警告,购物中心入驻风险激增,而10年期美国国债收益率达到3月美联储会议以来的最高水平,这对大多数REITs来说是一个不祥的预兆。

Tanger的股价跌至9年来的低点,因为该公司被认为是购物中心类股票中,因租户问题而导致潜在破产风险敞口最大的股票。

为了证明自己的观点,丰业银行计算出,在潜在破产风险方面,大型购物中心方面(shopping mall)的房地产基金(SKT.US、MAC.US、SPG.US、TCO.US)至少是购物中心(shopping center)方面的房地产基金(REG.US、WRI.US、KIM.US、FRT.US、BRX.US)的两倍。

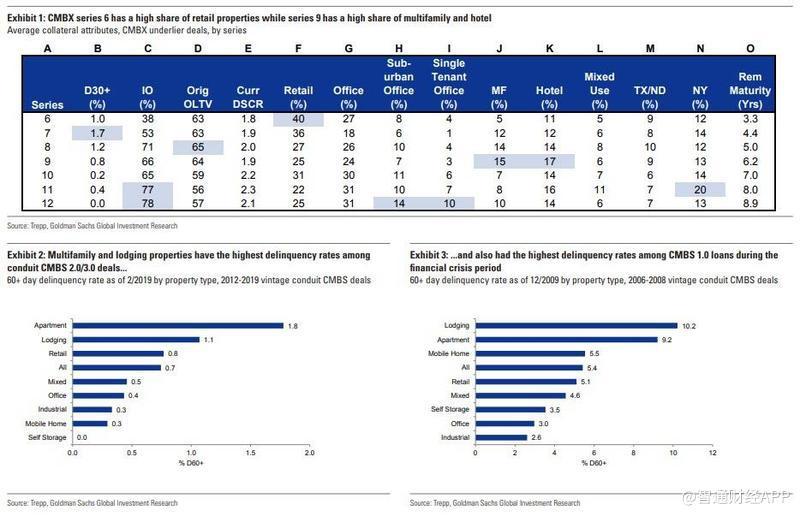

分析师表示,通过CMBX指数做空购物中心长期以来被称为“下一个大空头”,甚至连高盛也向其客户推荐了这一做法,同时还提供了CMBX指数对商业房地产行业哪个领域最敏感的备忘录。

丰业银行分析师Nicholas

Yulico表示,自2017年以来,有约40家零售商破产,其中60%都是服装类的,有4家被列为REITs的顶级租户,他表示,实际的风险可能比预估的还要大。

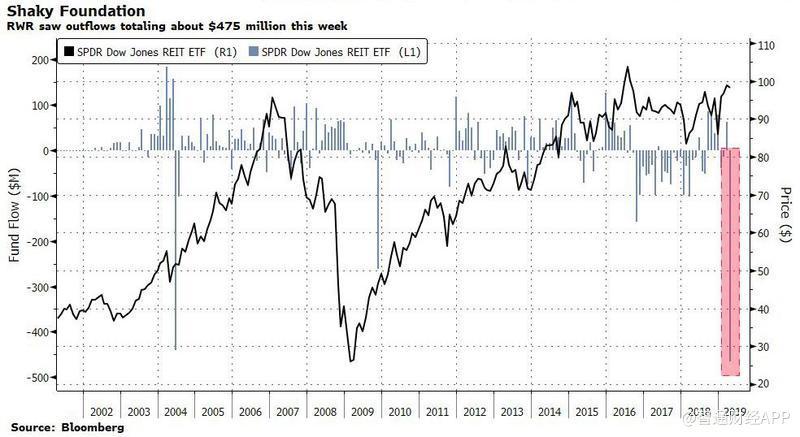

据媒体报道,本周,REITs遭受重创。本周头三天,投资者从管理资金达24亿美元的SPDR Dow Jones REIT ETF(RWR)中,撤资4.75亿美元,导致该资金资产直接缩水15%。大部分资金流出发生在周一,当日该基金减少4.03亿美元,为2004年以来的最大流出,这似乎是对REITs崩溃的滞后反应。

分析师表示,REITs出现大量撤资,除了受到商业房地产行业股票下挫的影响,市场对未来利率上升的担忧,还有越来越多的购物中心租户发生违约和拖欠的情况。

尽管RWR和MSCI US REIT指数年初至今上升了14%,也难以挽回投资者的心。

扫码下载智通APP

扫码下载智通APP