原油4月炒作伊朗豁免后 供应端故事还能否继续?

本文来自微信公众号”天风期货研究所“,作者为肖兰兰。

核心观点

一季度供应端故事多,推升油价的向上风险。OPEC国家在一季度减产执行率超过150%,同时豁免国中委内瑞拉因美国制裁、国内频繁停电等产量骤降50万桶/日,伊朗禁运虽然在豁免期,但在二季度供应端各因子的作用力开始分散,伊朗禁运与OPEC增产、美国EPIC管道投放所造成的作用力是相向的,且有可能存在时间差,导致供应端在二季度出现前紧后松的局面。

从季节性来看,二季度春检结束,对原油需求有一定支撑,但需要注意的是,一季度在终端需求平淡和炼厂检修量超预期的情况下,全靠供应减少近200万桶/日来改善平衡。如果二季度炼厂开工率仍然低于预期,供应端的恢复预期又比较强,那么去库效果很有可能不达预期。

结论:二季度炼厂复产给油价带来需求支撑,但主导油价的因素还是来自于供应端,预计二季度油价前高后低,Brent波动区间在【65,80】。4月份集中炒作伊朗豁免,5月份关注OPEC增产补伊朗缺口的情况,6月份关注EPIC管道临时服务的情况。

1、一季度小结

一季度供应端故事多,国际原油自去年圣诞后开始反弹,迄今反弹幅度高达48%。OPEC超预期减产、美国制裁委内瑞拉和伊朗、宏观以及资金面的修复。

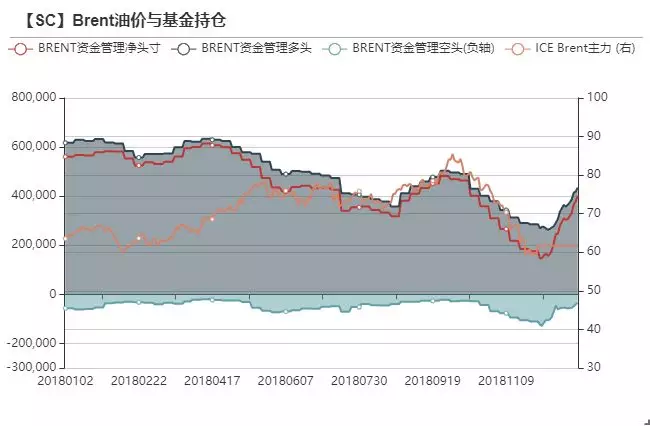

图 1 CFTC基金持仓:圣诞节后,投机资金对原油的偏好持续增加

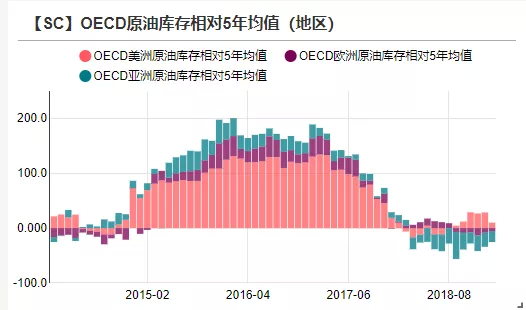

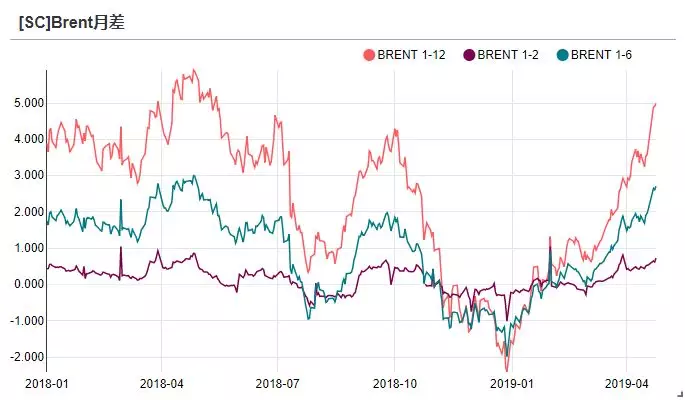

因春检,一季度OECD原油小幅累库,但受OPEC减产、美国制裁等因素影响,累库速度较慢,OECD库存相对5年均值幅度明显收窄,除OECD美洲过剩以外,欧洲和亚洲库存均在5年均值以下。

图 2 OECD石油库存相对5年均值

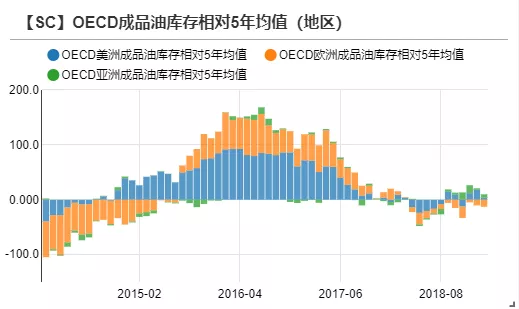

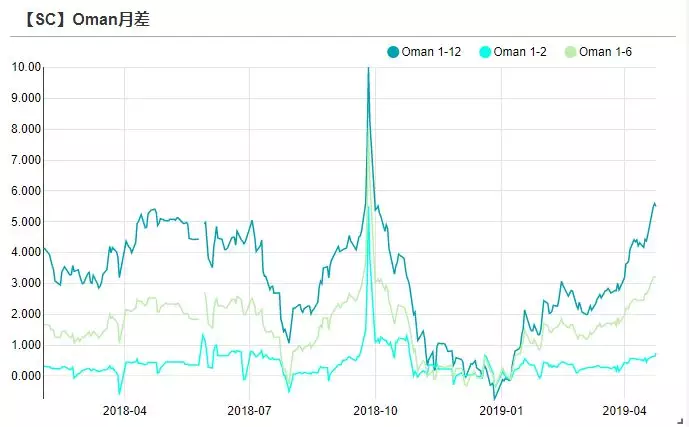

现货市场表现比较坚挺,在OPEC开始减产之后,中东首先带了一波买盘,造成月差快速走强,随后美国制裁委内瑞拉、部分国家不进口伊朗原油,现货市场上对原油溢价的意愿较高,从月差来看,各地区月差都比较强势。

图 3 各市场月差强劲

2、供应端的故事还有吗?

一季度供应端故事多,推升油价的向上风险。OPEC国家在一季度减产执行率超过150%,同时豁免国中委内瑞拉因美国制裁、国内频繁停电等产量骤降50万桶/日,伊朗禁运虽然在豁免期,但部分国家已早作打算停止进口。展望二季度,我们认为供应端的故事还将继续,但随着OPEC5月份会议、以及美国EPIC管道将在年中前启动,供应层面不再是单一的向上风险。

2.1 伊朗:结束禁运,市场理性得多?

4月22日,美国白宫发布声明:“特朗普政府决定自5月2日起,不再对目前进口伊朗原油或凝析油的任何国家给予制裁豁免。目前将伊朗出口降至零。美国、沙特、阿联酋将共同确保油市供应充足。”

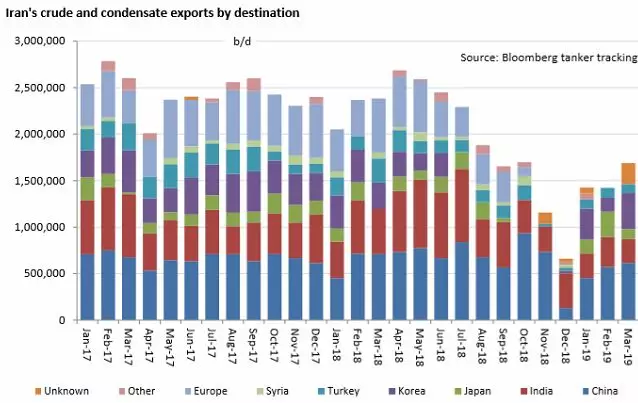

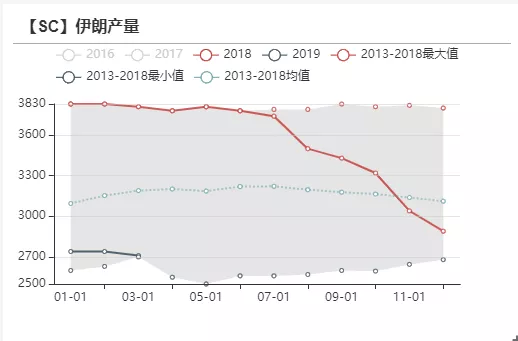

根据相关机构船运跟踪数据,3月份伊朗出口原油130万桶/日,凝析油38.7万桶/日,合计168.8万桶/日。进口国家包括中国(61.3万桶/日,36.15%),印度(25.8万桶/日,15.28%),日本(10.8万桶/日,6.4%),韩国(38.7万桶/日,22.92%),土耳其(9.7万桶/日,5.75%),未知目的地国家(22.6万桶/日,13.39%)。

图 4 伊朗原油装载量及原油产量

从前期进口国的举动来看,欧洲国家和台湾地区已主动降至零,日本主动减少进口,韩国在试炼美国超轻质原油WTL,以替代伊朗的NGL。印度5月份的伊朗原油装船已降至零,这些国家都在积极地为结束豁免做准备。中国则表示“坚决反对美方实施单边制裁和所谓的“长臂管辖”,正常的能源合作必须得到尊重和保护,中国目前停止进口的概率很小。总体而言,结束禁运豁免可能在短期内造成约80-90万桶/日的供应损失。

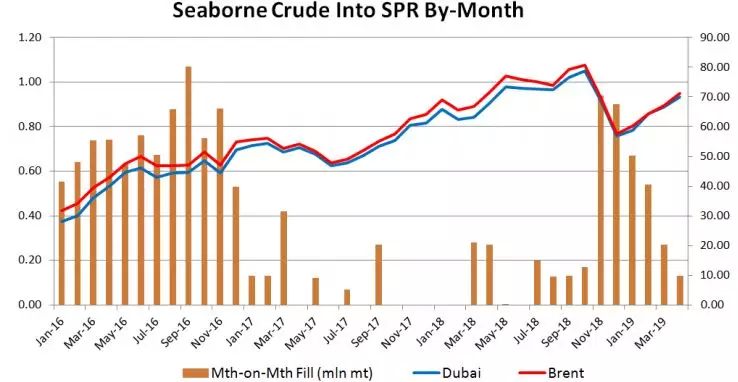

2018年Q3,因美国制裁大限将至,炒作伊朗断供造成极端行情的教训历历在目。因此美国此次似乎做了充足的准备,表示沙特、阿联酋会补上供应,且必要时美国会释放SPR。

2.2 沙特:减产执行率将回归正常

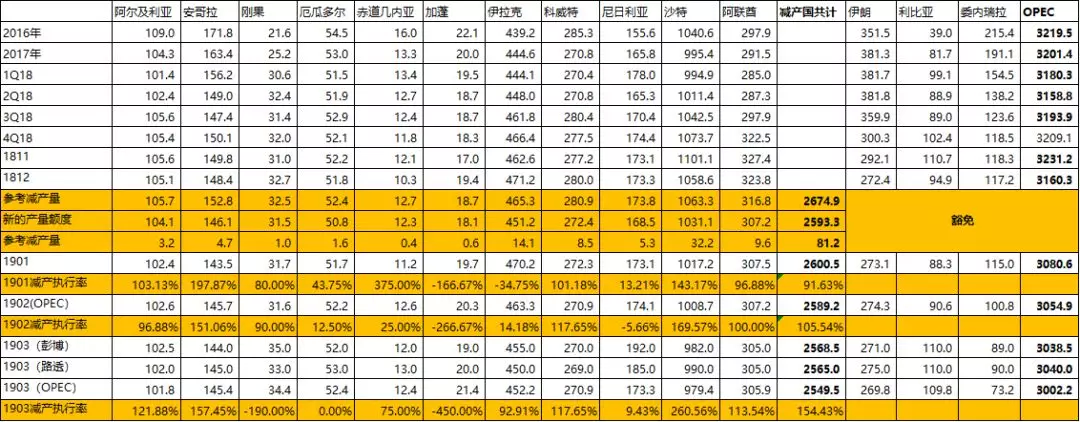

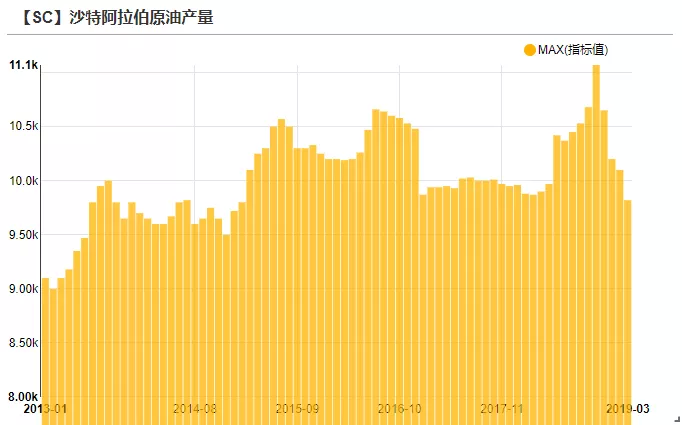

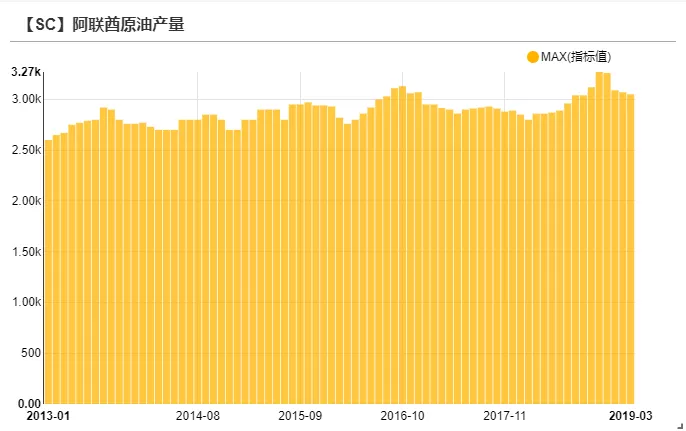

OPEC国家在一季度又出现超额减产的情况,3月减产执行率达154%。沙特超额减产量约50万桶/日。在产量跌至980万桶/日之后,近期沙特表达了放松减产的信号,计划5、6月产量将逐步回归至1030万桶/日,参考2018年11月的1110万桶/日的高点,进一步增长的潜力也有。沙特阿联酋目前产量约306万桶/日,较去年最高水平减了18万桶/日。

伊朗断供是突发性的,而我们一直提到OPEC产量政策是不够灵活的,因此某些阶段OPEC不是供应调节器,反而是行情推动器。5月OPEC将针对减产情况以及伊朗断供的问题举行会议,讨论产量政策的调整。预计OPEC减产政策将继续维持,但考虑伊朗问题,会严格控制减产执行率。我们认为因伊朗禁运造成的断供可能会最终补上,但存在1至2个月的时间差。

表 1 OPEC产量情况

图 5 沙特及阿联酋原油产量

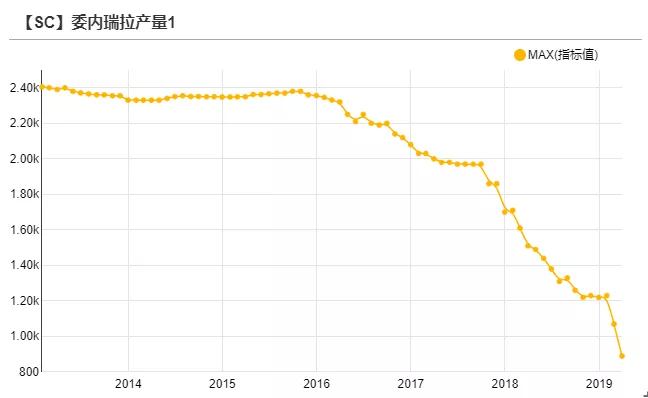

2.3 委内瑞拉:产量滑向深渊

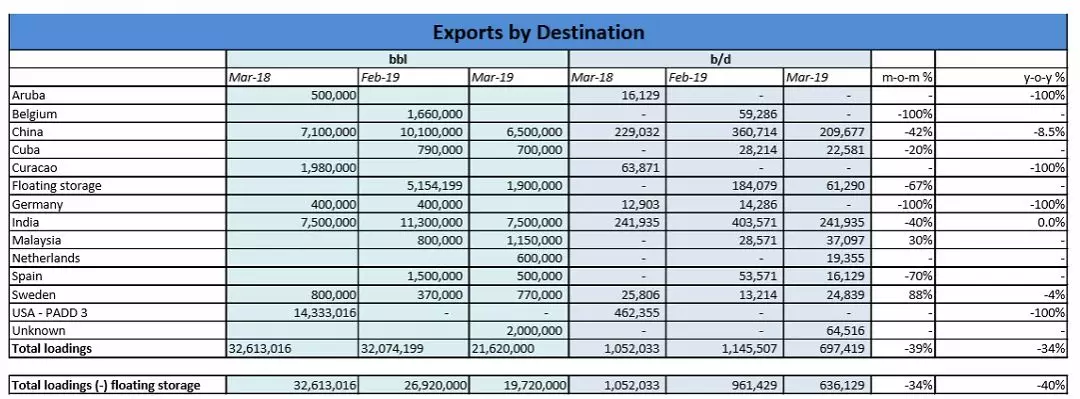

1月份美国对委内瑞拉实施石油制裁,不再从委内瑞拉进口原油。短短三个月委内瑞拉产量下滑50万桶/日,至73万桶/日。近期美国又对委内瑞拉及周边古巴等国实施二次制裁,产量将继续受到压制。预计至2019年下半年,产量将滑向50万桶/日。

表 2 委内瑞拉原油出口

图 6 委内瑞拉原油产量

2.4 美国:洪荒之力如2014年?

除了OPEC补充缺口,制裁伊朗也可能是美国增产的一步大棋。

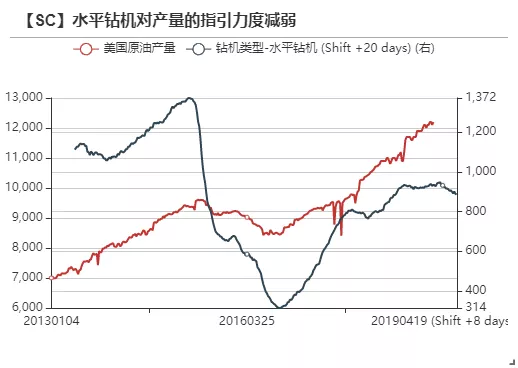

钻机数指标已无参考意义。2018年Q4的油价暴跌,对钻机数的传导效应在2018年底开始显现,年初至今原油钻机数下滑55台。但需要注意的是,页岩油4.0时代,由于钻机效率的大幅提高 ,钻机数对产量的传导效应已不够明显。同时从DPR报告中可以看出,美国在降钻机数的同时,其实加快了完井进度,3月份美国的完井率达到100%,为两年来的最高水平。在钻机数下滑、管道瓶颈解除两个因素中,这们认为后者给页岩油产商带来的实质性利好,更能推动产量增长。

图 7 原油价格、钻机数、产量

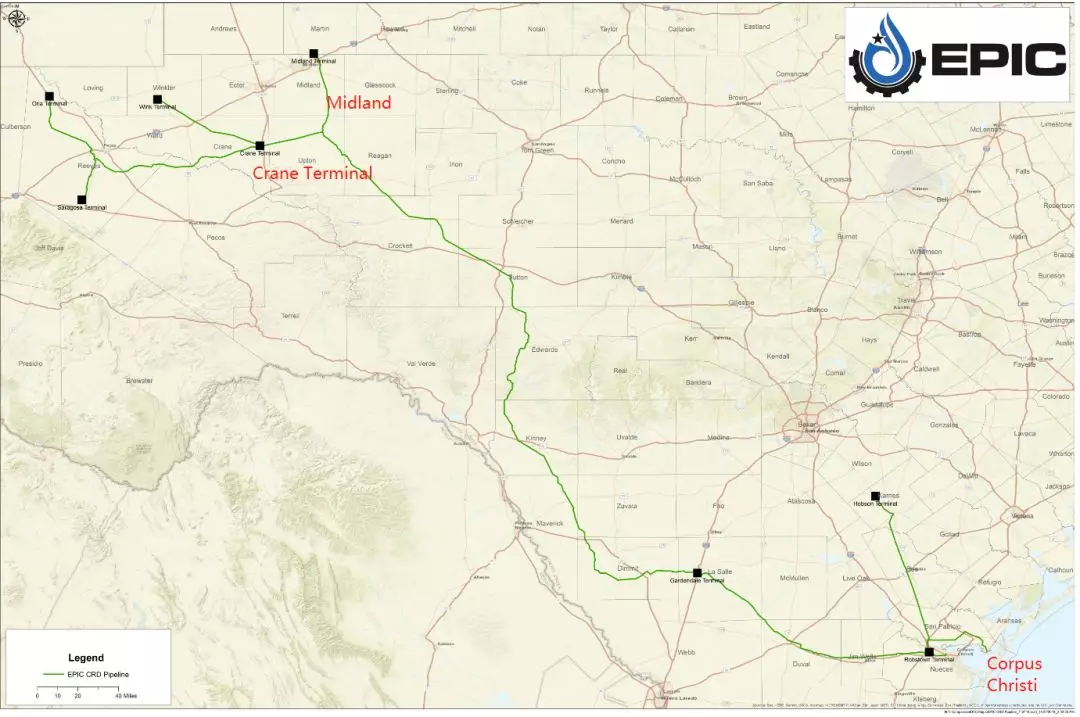

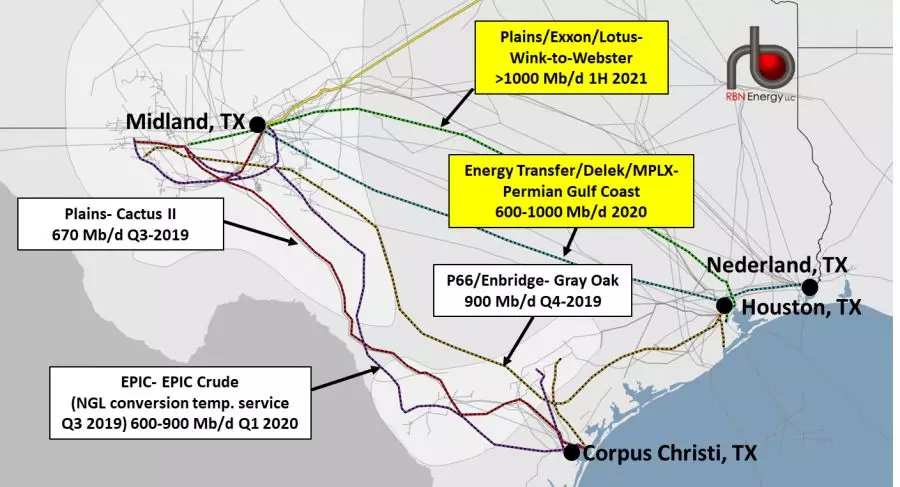

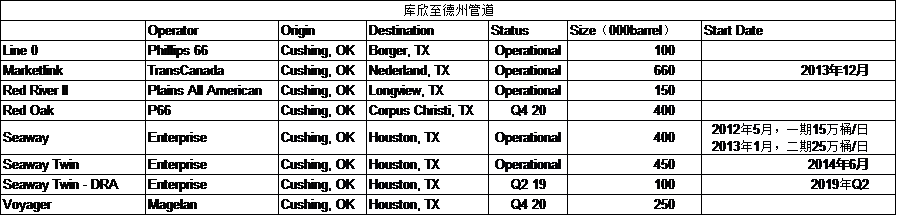

美国联邦能源管理委员会FERC批准了EPIC管道的费率结构和服务条款,计划在2019年中期之前提供临时服务,并在第四季度投入服务。该管道从二叠纪盆地到德克萨斯州Corpus Chiristi,运力约60万桶/日。Permian目前产量在410万桶/日,地方炼能45万桶/日,外输管道运力350万桶/日,EPIC管道投放后,将解决产销区运输瓶颈,也有望将供应外溢至全球市场。参考2012-2014年库欣外输管道的投放,美湾选择页岩油作为进口替代,逐步挤出进口量,直到2014年6月,Seaway Twin管道上线,成为压死油价的最后一根稻草。美国油价的弱势传导到全球市场,国际油价暴跌。

图 8 EPIC Crude管道

图 9 二叠纪盆地至美湾管道

图 10 管道投放及BW价差

图 11 库欣外输管道

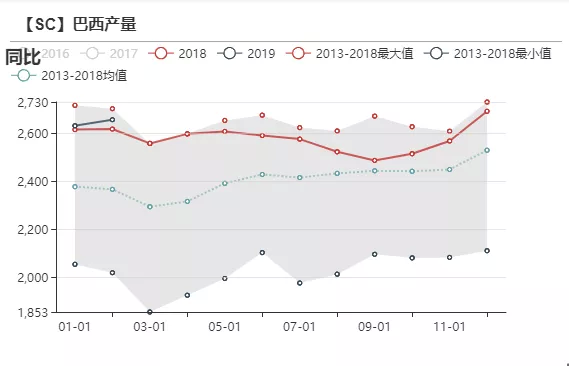

2.5 巴西:不容小觑的增量

如果观察EIA的平衡表,该机构给出了二季度累库存81万桶/日的评估,最主要的因素是认为巴西产量环比有约70万桶/日的增长。今年2月和3月,巴西终于陆续上线三个海上钻井平台,单个产量在15万桶/日左右。机构对巴西2019年产量增长的预估在37~40万桶/日左右。

巴西FPSO项目上线能在一定程度上缓解重油紧缺的问题,弥补部分委内瑞拉制裁和加拿大减产带来的供应损失。

图 12 巴西原油产量

3、需求:春检结束,但成品油支撑并不强

虽然供应端给油价提供了明显的上行风险,但石油需求的表现仍然比较平淡。主要表现为成品油需求弱、以及炼厂开工率偏低。

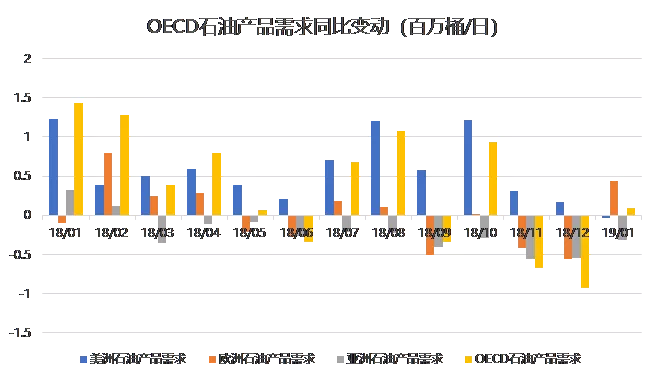

3.1 成品油需求支撑并不强

成品油需求增速自去年三季度就开始下滑,是2014年至今首次出现的情况。IEA预计2019年Q1,OECD成品油同比下降14万桶/日。主要由汽油、燃料油和取暖油拖累。

图 13 OECD石油产品需求同比变动

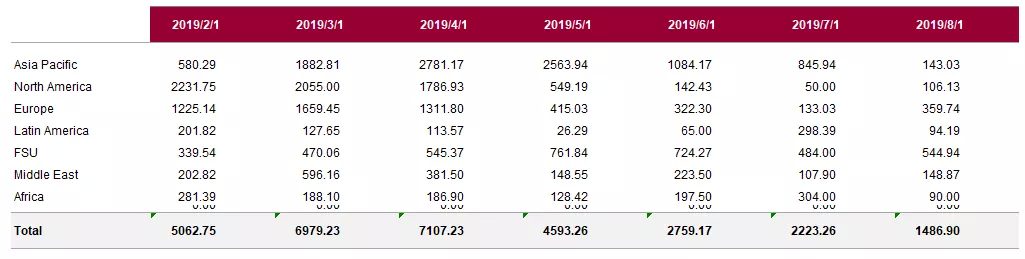

3.2 春检结束,但开工率可能低于去年

二季度开始,炼厂的春检结束,美洲炼厂率先复工、随后欧洲炼厂,6月份开始,亚洲炼厂也将大规模复产。环比将有150~200万桶/日的产能回归。但需要注意的是,今年炼厂计划外检修量远远高于往年,仅次于飓风哈维时期的水平,今年以来,美国炼厂投放量同比下降约60-70万桶/日,另外临近IMO2020,有消息称,炼厂将在二季度进行大修以适应新产品。

图 14 全球炼厂检修

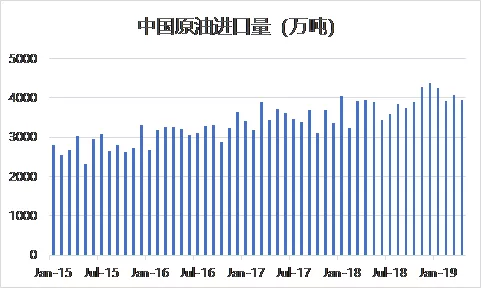

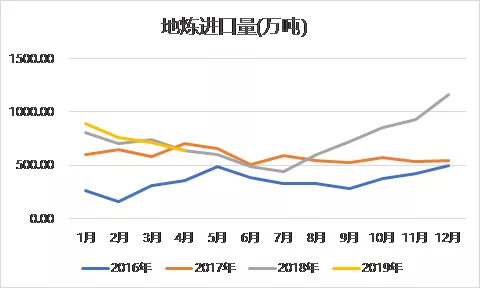

关注亚洲炼厂复工前的补库举动。一季度中国原油月进口量在4000万吨,较2018年Q4每月低250~350万吨。并且中国有进行SPR的注油举动,根据路透的数据,4月份战略储备量较2018年12月增加160万吨,至1071万吨。

图 15 中国原油进口量

图 16 山东地炼库存 以及 中国SPR注油进展

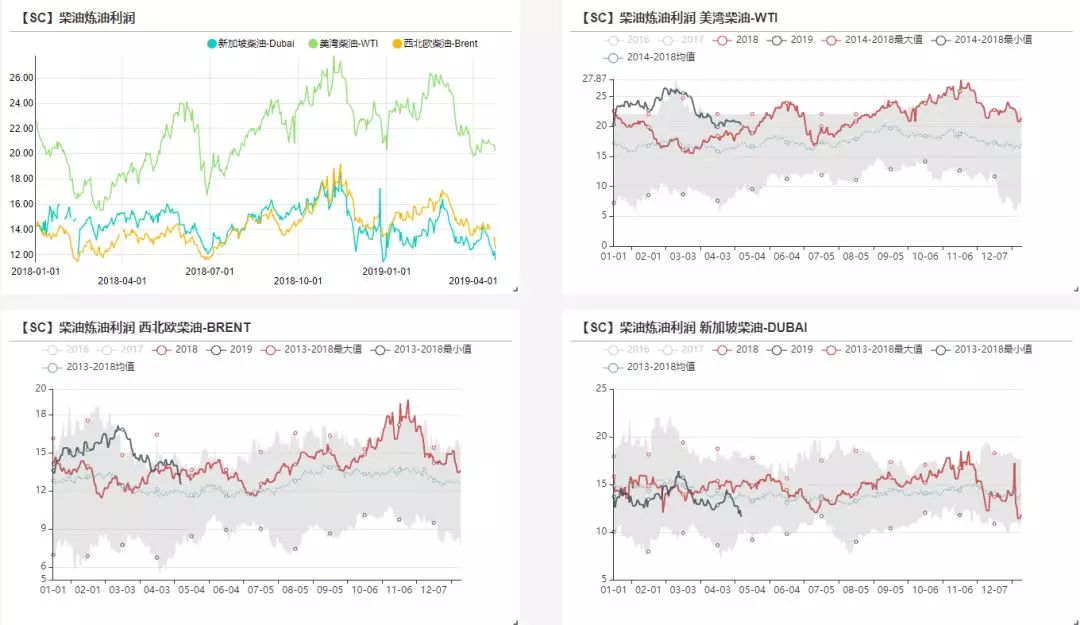

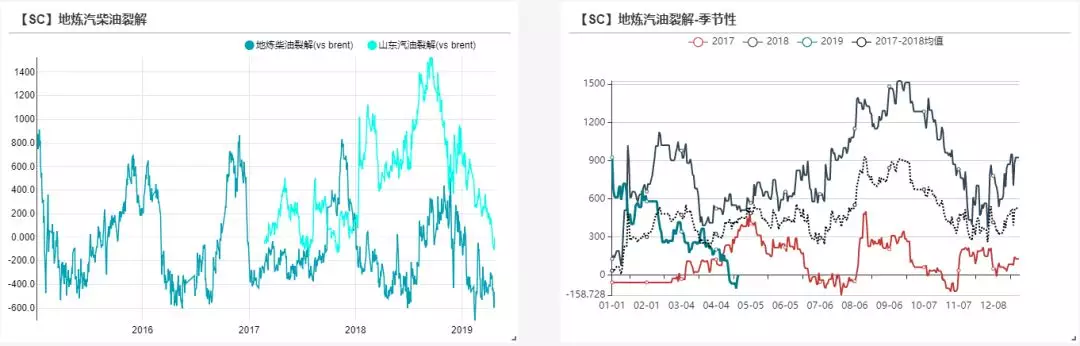

3.3 成品油库存及裂解价差

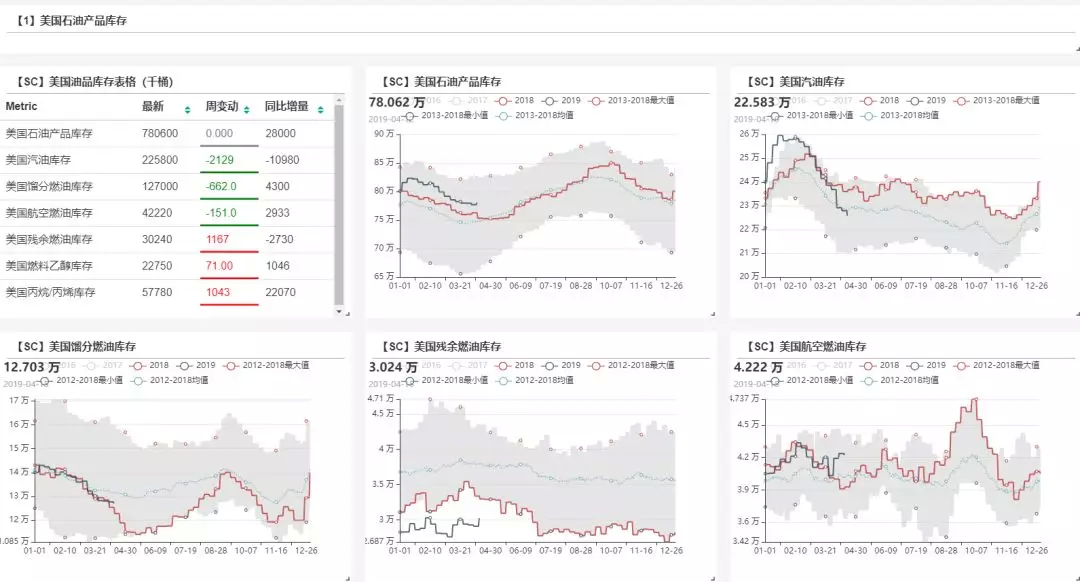

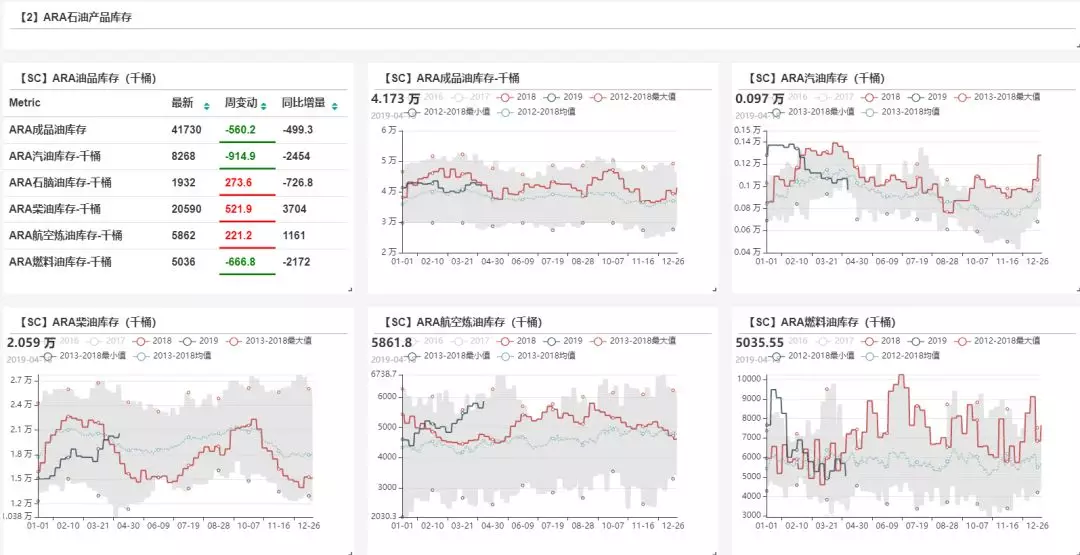

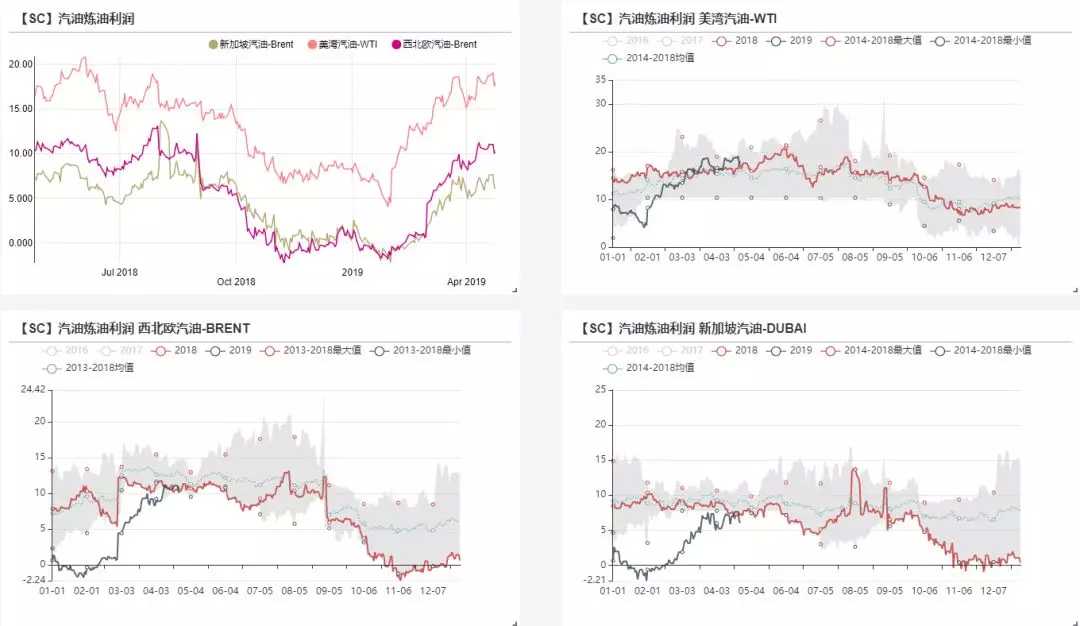

一季度成品油去库及裂解好转,主要是因为炼厂计划外检修多,与需求提振的关系倒不大。特别是汽油,美国东海岸炼油厂被迫关闭,其他地区FCC计划外停产,导致辛烷值攀升,正值美国驾驶季即将到来,引发一波强去库,3月底的美国汽油库存与去年同期相比低了1100万桶。柴油表现在一季度相对羸弱,欧洲汽车柴油车消费低迷加上天气暖和造成取暖需求下滑,一季度柴油去库幅度表现较为一般。

图 17 美国油品库存

图 18 ARA油品库存

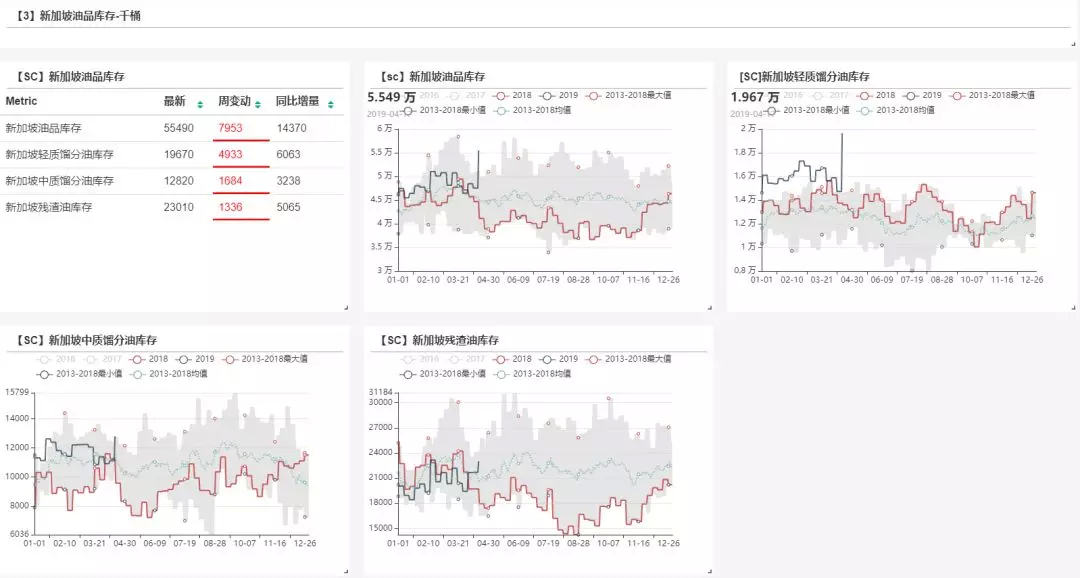

图 19 新加坡油品库存

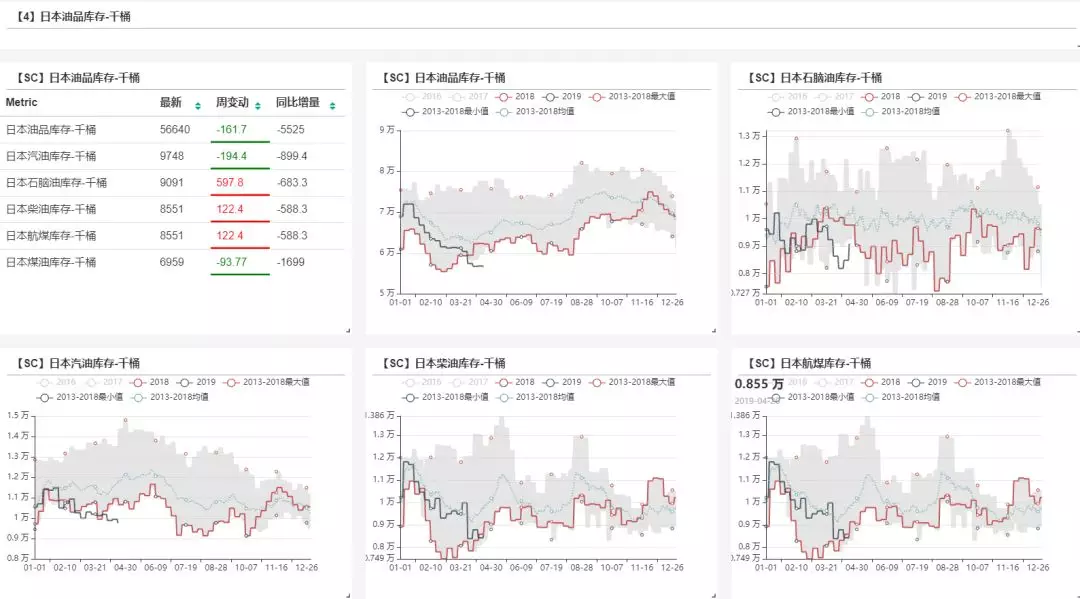

图 20 日本油品库存

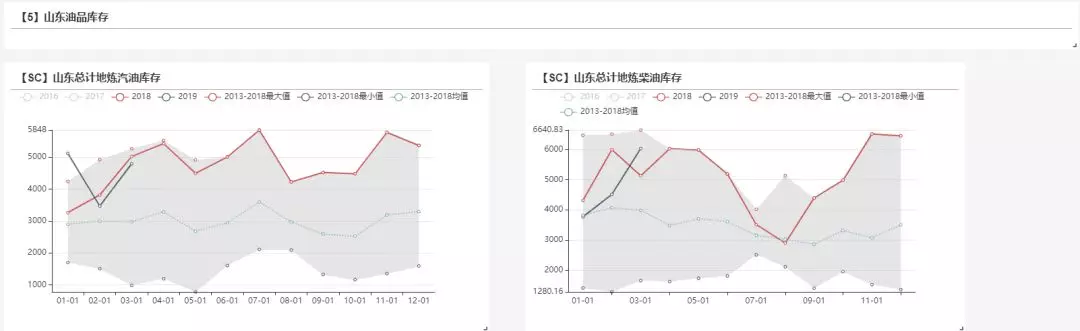

图 21 山东油品库存

图 22 汽油裂解

图 23 柴油裂解

图 24 中国地炼汽柴油裂解

4、总结

一季度供应端的作用力是同向的,几大因素共同造成油价的上行风险;但在二季度供应端各因子的作用力开始分散,伊朗禁运与OPEC增产、美国EPIC管道投放所造成的作用力是相向的,且有可能存在时间差,导致供应端在二季度出现前紧后松的局面。

从季节性来看,二季度春检结束,对原油需求有一定支撑,但需要注意的是,一季度在终端需求平淡和炼厂检修量超预期的情况下,全靠供应减少近200万桶/日来改善平衡。如果二季度炼厂开工率仍然低于预期,供应端的恢复预期又比较强,那么去库效果很有可能不达预期。

对于油价的判断,我们认为成品油需求增速仍然不会特别亮眼,季节性不可炒作。矛盾点仍然集中在因伊朗断供带来的各方反映。二季度油价前高后低,Brent波动区间在【65,80】,4月份炒作伊朗断供、5月份关注点集中在OPEC会议中的增减产协议、6月份关注美国EPIC管道的启用进展。

扫码下载智通APP

扫码下载智通APP