中泰宏观:美国GDP超预期,全靠减少进口!

本文来自微信公众号“梁中华宏观研究”,作者梁中华。

摘要

1、GDP增速回升,全靠减少进口。美国1季度GDP超预期,边际改善最大的还是净出口。美国1季度季调折年后的贸易逆差,相比去年4季度缩小了560亿美元,且贸易逆差收窄几乎全部来自从中国的进口减少。但中美贸易逆差是国际分工和现行贸易规则等多种因素共同作用的结果,很难通过贸易摩擦去改变,对GDP的拉动作用也很难持续。

2、结构问题较多,联储选择观望。美国非农数据总量很好,但也掩盖了很多结构问题。例如制造业、零售、公用事业、信息技术等行业就业增长在快速放缓甚至减少,美国劳动力参与率在历史低位区间徘徊。美国通胀水平又开始回落,且薪资增速不足以进一步推升通胀。尽管当前市场预期美联储今年内降息的概率接近50%,但其实本轮美国发生危机概率并不高,短期内、甚至年内美联储降息的概率还相对较低。

3、美国增速会放缓,危机言之尚早。去年以来,全球主要经济体增速均在回落,尤其是欧洲、日本,下行速度超出预期。在全球化深度融合的今天,很难出现美国经济持续偏强、其他主要经济体普遍走弱的局面。美国GDP数据中的消费、投资都偏疲弱,而汽车消费、房地产投资相关数据也在走低。今年美国经济增速将继续下行。此外,今年全球还需要关注地缘政治和贸易摩擦等因素对经济的影响。

1、GDP增速回升,全靠减少进口

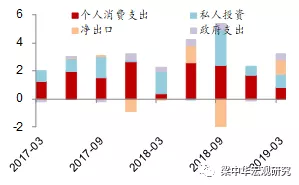

从历史经验来看,美国1季度GDP往往会出现低增长,但今年1季度环比折年增速却回升到了3.2%。如果看分项的话,居民消费支出对GDP的拉动回落到0.8%,延续过去两年一季度低增的“风格”;私人投资增速维持在0.9%,相比上个季度改善不大;政府支出由负转正至0.4%,对经济有一定提振作用。但边际改善最大的还是净出口,对GDP增长的拉动直接由负转正,高达1个百分点,贡献最大。

图表:美国GDP各部分拉动增长(%)

来源:CEIC,中泰证券研究所

图表:美国采掘业设备投资环比折年增速(%)

来源:CEIC,中泰证券研究所

净出口贡献的增加,主要来自美国贸易逆差的收窄。美国1季度季调折年后的贸易逆差,相比去年4季度缩小了560亿美元。而1季度出口基本与上季度持平,贸易逆差的缩窄,几乎全部来自进口的减少。

而进口减少可能主要来自中国,虽然美国没有披露更细的季度数据,但我们按照月度数据来测算,美国前两月对华出口相比去年四季度变化不大,但是从华进口减少的规模年化后或达到600亿美元,其实这一下滑的趋势从去年四季度就已经开始,背后可能主要来自贸易摩擦的短期影响。

图表:美国进出口季调折年总额(十亿美元)

来源:CEIC,中泰证券研究所

图表:美国对中国商品进出口总额(季调,十亿美元)

来源:CEIC,中泰证券研究所

但贸易逆差的收窄或仅仅是短期的,很难形成长期趋势,对GDP的拉动作用也很难持续。这是因为,中美贸易逆差是国际分工和现行贸易规则等多种因素共同作用的结果,很难通过贸易摩擦去改变。就像当年美日贸易摩擦期间,美国对日本的贸易逆差缩小,但对其他经济体的逆差反而扩大了。

2、结构问题较多,联储选择观望

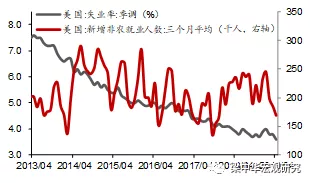

从非农数据来看,美国就业市场基本饱和,过去三个月月均新增非农就业接近17万,失业率也继续下滑至3.6%的历史低位。

但其实总量数据较好的背后,也掩盖了很多结构问题。例如在2017年和2018年的经济复苏周期中增加工作机会较多的制造业,在过去三个月总共只增长1.2万,而之前平均1个月的新增水平也有2万以上。其中汽车行业持续负增长,非耐用品行业也表现平平。

服务业中,新增就业支撑主要来自专业和商业服务、教育医疗、休闲酒店等行业,而零售业出现关店潮,就业连续出现负增长,公用事业、信息技术也不断减少。

受到人口老龄化和受教育时间延长等因素影响,美国劳动力参与率在历史低位区间徘徊,也反映了美国劳动力市场的结构性问题。

图表:美国就业市场变动

来源:CEIC,中泰证券研究所

图表:美国劳动力参与率(%)

来源:CEIC,中泰证券研究所

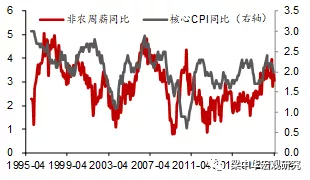

美国通胀水平又开始回落,且薪资增速不足以推升通胀。3月美国PCE物价同比只有1.5%,与去年2%以上的水平不可同日而语。剔除油价和食品的影响,核心PCE也已经降至1.6%。去年下半年以来,美国薪资增速有所加快,但从历史经验看,薪资只有在短期内大幅上升时,才会对通胀有推升作用。

美国核心通胀偏低,其实也是老龄化程度加深、贫富差距扩大等结构问题的体现。

图表:美国通胀水平走势(%)

来源:CEIC,中泰证券研究所

图表:美国收入增速和通胀增速(%)

来源:CEIC,中泰证券研究所

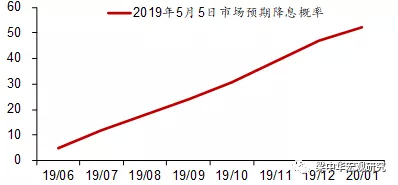

而就业和核心通胀是美联储最为关注的指标,在就业总量稳定、结构问题突出,通胀再度出现回落的情况下,美联储5月议息会议再度选择观望。短期内维持当前目标利率水平不变或许是美联储的最优选择,而一旦经济、就业和通胀指标再度出现恶化,降息也将成为可能,当前市场预期美联储今年内降息的概率接近50%。

但其实本轮美国房地产市场依然比较健康,房屋空置率处于历史低位,剔除通胀后的实际房价增长幅度有限,美国房地产市场出现大型危机的可能性较低。而美国股市虽然估值处于高位,但也没有出现明显调整。所以短期内、甚至年内美联储降息的概率还相对较低。

图表:市场预期美联储降息的概率(%)

来源:Fedwatch,中泰证券研究所

3、美国增速会放缓,危机言之尚早

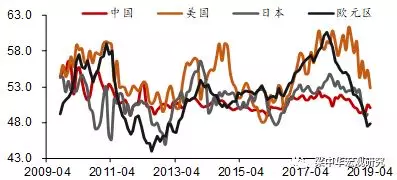

去年以来,全球主要经济体增速均在回落,尤其是欧洲、日本,下行速度超出预期。去年下半年以来,美国房地产、制造业等诸多指标也有明显走弱。在全球化深度融合的今天,很难出现美国经济持续偏强、其他主要经济体普遍走弱的局面。

图表:主要经济体制造业PMI走势(%)

来源:WIND,中泰证券研究所

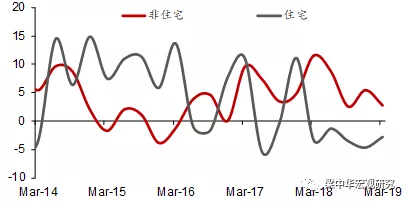

综合考虑美国GDP的其他结构数据,消费、投资都偏疲弱,而汽车消费、房地产投资相关数据也在走低,美国住宅投资增速已经连续5个季度负增长,非住宅投资也从18年初的高位逐步回落。今年美国经济增速将继续下行,但正如前面提到的,出现大的危机的可能性还相对较低。

图表:美国住宅和非住宅投资增速(%)

来源:CEIC,中泰证券研究所

此外,今年全球还需要关注地缘政治和贸易摩擦等因素对经济的影响。尤其是美国大选临近,民主党和共和党竞争会加剧,美国内部矛盾可能会继续外溢。中美之间的贸易摩擦也并非签订协议这么简单,大国之间的长期竞争格局已经形成,很难改变。但长期来看,国内改革和开放的力度也会加大,弱刺激、强改革,长期经济增长也会因此获益。

风险提示:贸易摩擦;经济下行;汇率风险。

扫码下载智通APP

扫码下载智通APP