中信证券:乘用车销量降幅有望逐渐收窄,建议关注产品竞争力强的企业

本文来自微信公众号“CITICS汽车研究”,作者陈俊斌、尹欣驰。

核心观点

乘用车板块和零部件板块18Q4和19Q1处于景气低位,19Q1降幅收窄;经销商板块最差时间已经过去,盈利能力有望率先回暖;商用车维持高景气,龙头企业盈利能力强。长期来看,乘用车回归“周期”属性,零部件长期呈现“成长”特性,行业分化仍是主旋律。

投资要点

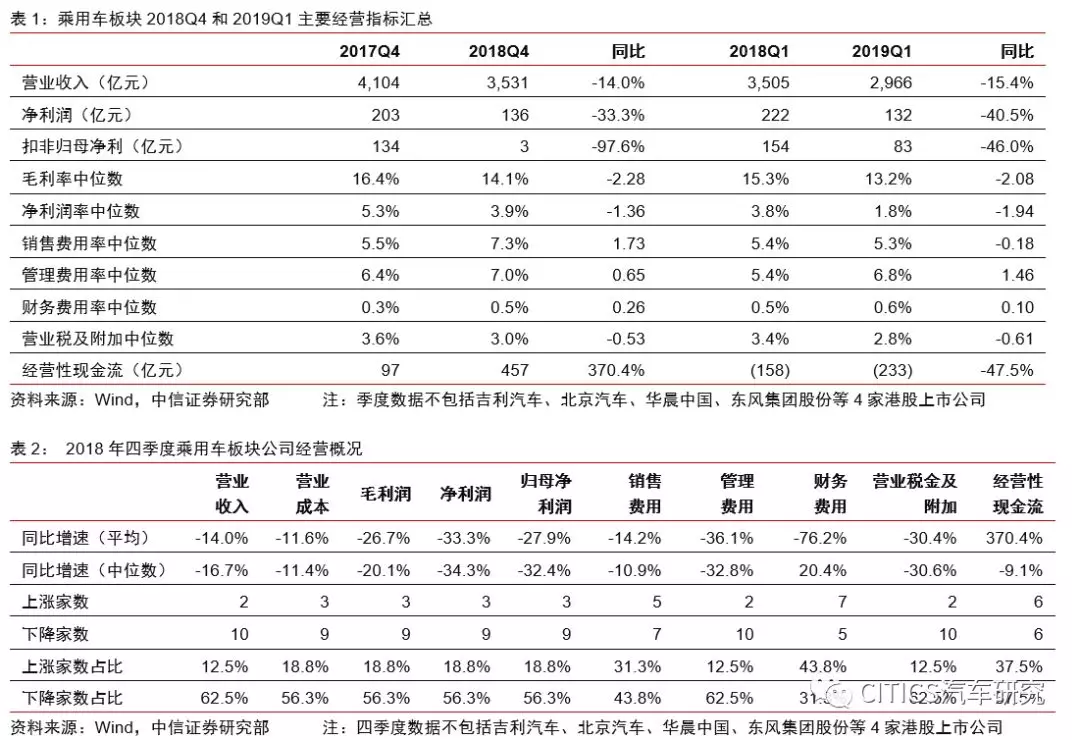

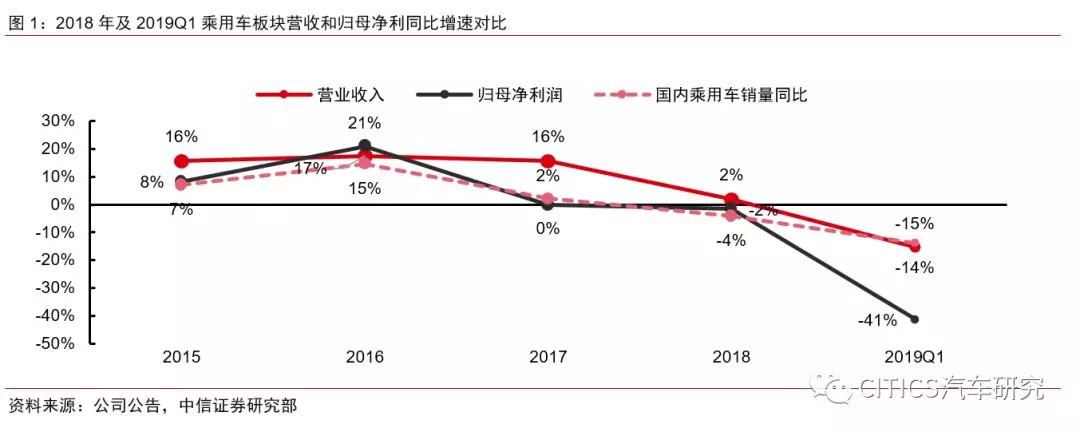

※ 乘用车:景气处于低位,盈利能力承压。2018年中国乘用车共销售2371万辆(同比-4.1%),16家乘用车(A股+港股)企业合计营业收入1.7万亿元(同比+2.0%),合计扣非归母净利润为705亿元,同比下滑16.6%,盈利能力承压。

从季度数据来看(仅12家A股乘用车企业),2018Q4行业合计的扣非归母净利润仅3亿元(同比-97.6%),2019Q1合计83亿元(同比-46%);同期,上汽、广汽、比亚迪三家企业2018Q4、2019Q1的合计扣非归母净利润分别为84亿元(同比-26.7%)、102亿元(同比-16.9%),显著好于行业,行业分化明显。预计下半年受益于去库存完成、同比低基数,行业销量增速有望转正,行业景气触底回升。

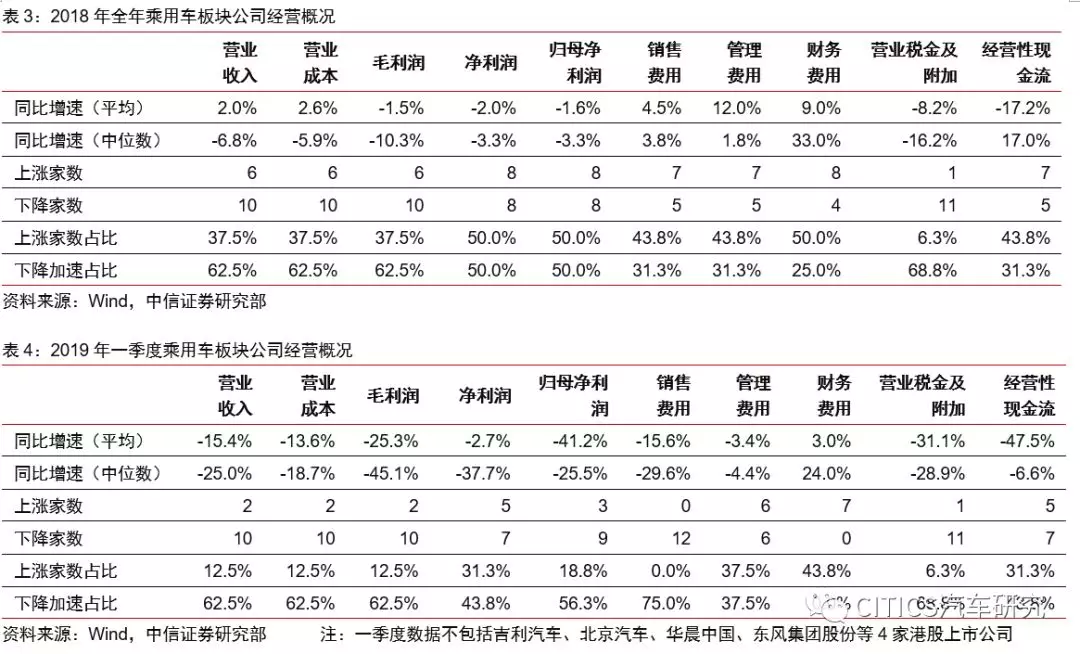

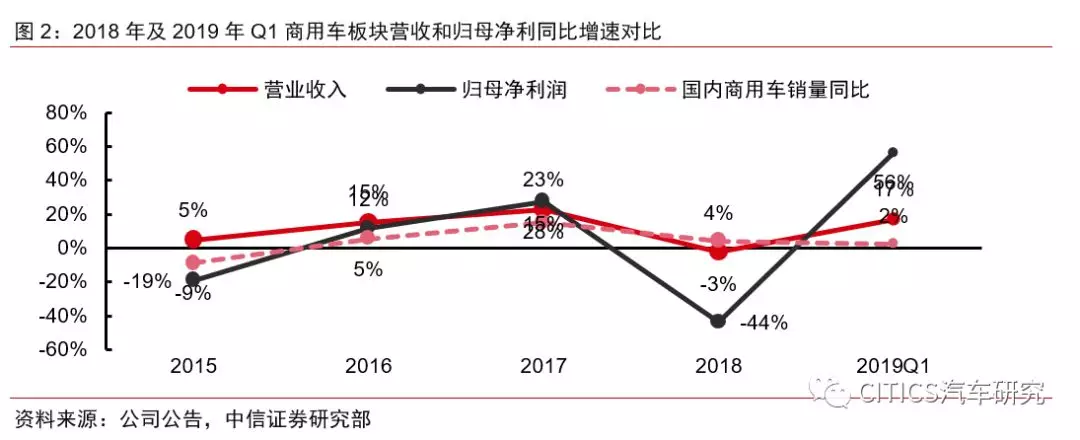

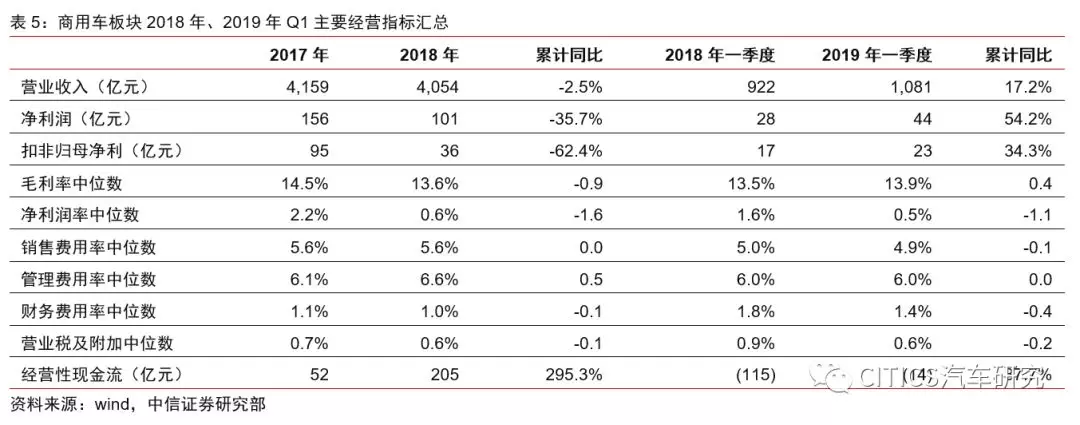

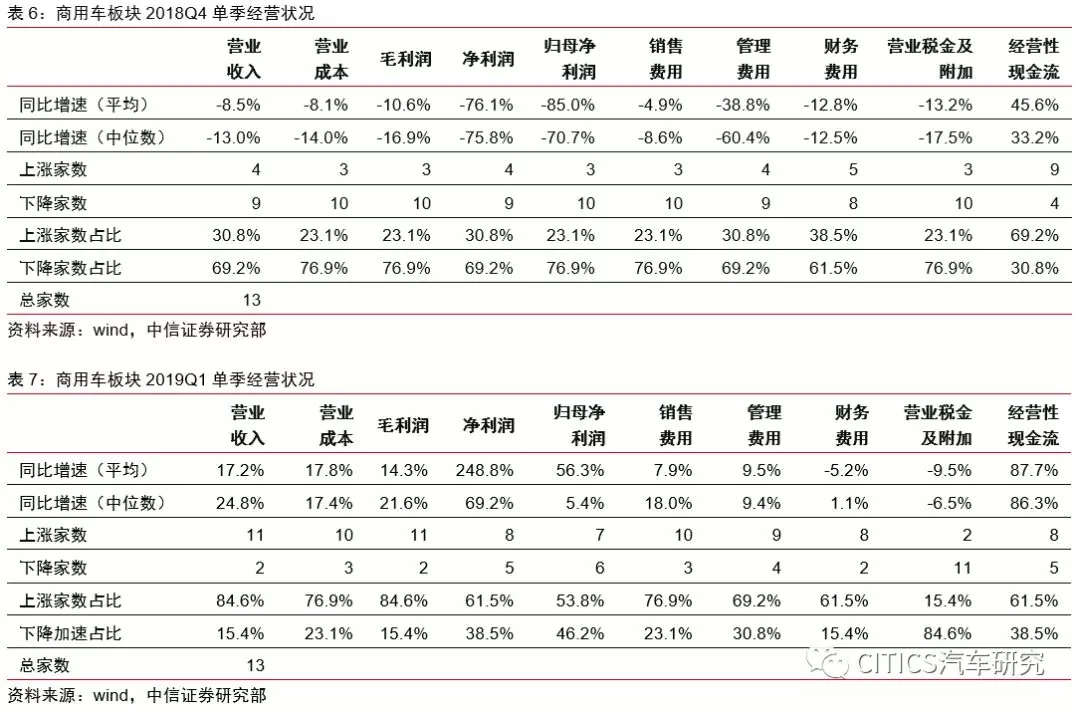

※ 商用车:重卡维持高景气,龙头盈利能力强。2018年商用车市场销售437万辆(同比+5.1%),其中重卡销量114.8万辆,再创历史新高。A股13家商用车企业2018年合计营收4,054亿元(同比-2.5%);扣非归母净利36亿元(同比-62.4%)(其中福田汽车扣非亏损42亿元);2019Q1,行业合计扣非归母净利23亿元(同比+34.3%)。

龙头企业盈利能力强,潍柴动力、中国重汽(A)、宇通客车三家企业2018年、2019年一季度的合计扣非归母净利分别为106亿元(同比+5.4%)、30亿元(同比+22.1%)。

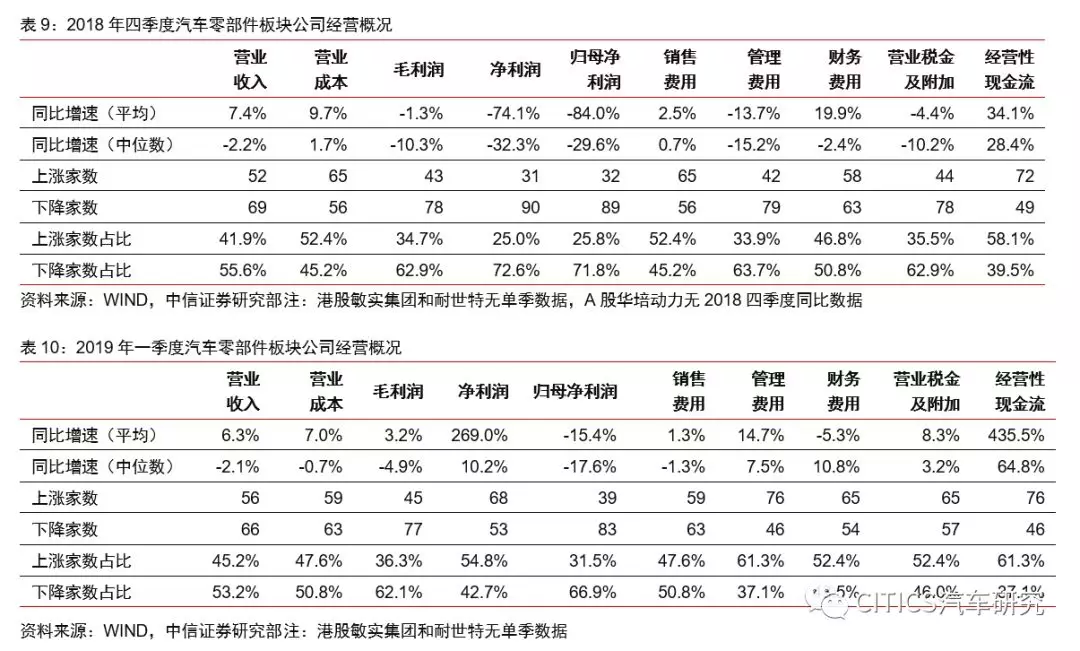

※ 零部件:行业分化持续加剧。2018年四季度,汽车零部件板块实现营业收入1715亿元(同比+7.4%);实现归母净利润16亿元(同比-84.0%)。2019年一季度,实现营业收入1568亿元(同比+6.3%);实现归母净利91亿元(同比-15.4%)。

剔除富临精工、猛狮科技、均胜电子三家企业后,2018年四季度零部件板块实现归母净利润59亿元,同比-42.7%;2019Q1实现归母净利润90亿元,同比-15.9%,2019Q1盈利降幅有所收窄。行业分化持续加剧,20家龙头零部件企业2018Q4、2019Q1分别合计实现归母净利61亿元、68亿元,分别占行业总利润的99%、74%。

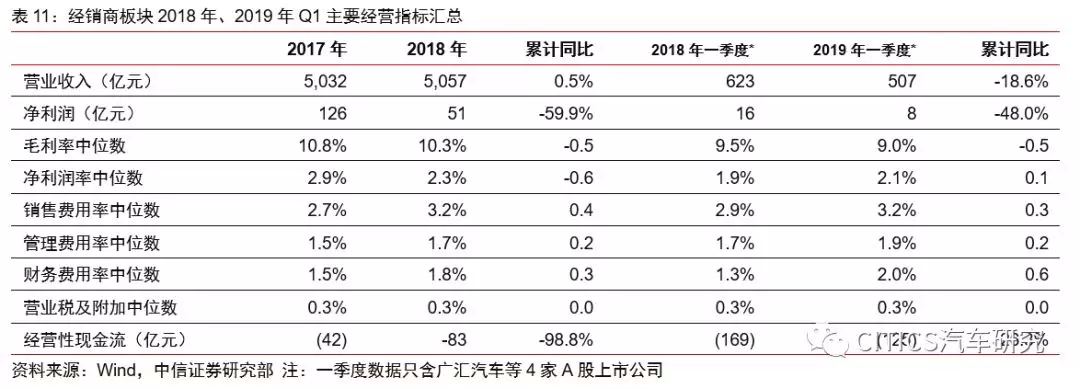

※ 经销商:盈利能力有望率先触底回升。2018年,8家A+H经销商实现合计营业收入5032亿元(同比+0.5%),受益于代理品牌主要为中高端,表现好于乘用车行业-4.1%的降幅;若排除庞大集团的影响,其余7家经销商实现净利润119亿元,同比-8.7%。

在乘用车产业链中,经销商处于早周期的板块,随着今年初以来OEM厂商的主动去库存,以及行业销量降幅收窄,预计经销商有望在今年二季度至三季度率先实现盈利触底回升。

※ 投资建议:乘用车回归“周期”属性,零部件长期呈现“成长”特性,行业分化是主旋律。展望二季度,预计乘用车销量降幅有望逐渐收窄,建议关注产品竞争力强的企业,如:广汽集团(02238)、吉利汽车(00175)、上汽集团等。商用车寻求具有全球竞争力的企业,如:潍柴动力(02338)、中国重汽(03808)、宇通客车等。

零部件建议从客户、产品、估值三个维度寻找具有长期成长性的优质企业,如:华域汽车、保隆科技、银轮股份、星宇股份、福耀玻璃等。经销商关注二手车业务带来新的增长点,如:广汇汽车、中升控股(00881)、永达汽车(03669)等。

报告正文

01 乘用车:利润率低位徘徊,Q4为最差时间点

2018年乘用车板块承压,利润率下行。2018年中国乘用车共销售乘用车2371万辆,同比下滑4.1%。16家A+H乘用车企业合计营业收入为1.707万亿元,同比增长2.0%,合计净利润为1045亿元,同比下滑2.0%,销量和净利润增速表现均略好于销量增速。

分季度来看,2019Q1行业扣非净利润环比改善。行业一季度乘用车共销售526万辆,同比下滑14%,较2018Q4小幅改善。12家A股乘用车企业2019年一季度合计营业收入为2966亿元,较去年同期下滑15.4%,同期实现净利润132亿元,同比下降40.5%。

扣非净利润层面,12家A股乘用车公司2018Q1-2019Q1合计扣非净利润分别为:154/117/99/3/83亿元,Q4较Q3的99亿元环比大幅下滑,主要由于力帆、海马、众泰等二三线自主品牌大规模计提资产减值所致;19Q1合计扣非净利润恢复至83亿元,改善显著。

行业分化明显,集中度继续提升。乘用车行业龙头公司上汽集团一季度实现净利润109.7亿元,占A股乘用车板块净利润的83%,较去年同期的63%提升明显;而头部三家公司(上汽、广汽、比亚迪)2018Q4、2019Q1的合计扣非归母净利润分别为84亿元(同比-26.7%)、102亿元(同比-16.9%),已显著好于行业,行业分化明显。长安汽车由于长安福特和长安自主的低迷,Q1实现净亏损21亿元,较去年同期的14亿元净利润下滑35亿元,是乘用车板块中利润下滑最为严重的企业。

2019年乘用车维持“前低后高”走势,预计乘用车企业盈利将环比逐季改善。复盘过去汽车社零增速数据来看,汽车消费增速下行一般为24个月左右,当前时间点已经位于汽车消费增速下行的尾声;但考虑到当前汽车保有量较过去已经大幅提升,因此预计本轮销量回暖的幅度会小于之前。

微观层面来看,零售终端折扣在进入2019年后开始收窄,零售销量降幅也率先收窄,即将开启去库存周期。叠加汽车行业刺激消费政策的可能性,预计乘用车行业景气度有望逐季改善。

02 商用车:龙头企业带动行业高景气

商用车行业景气回升,一季度整体盈利改善。2018年重卡行业景气回升,商用车市场销售437万台,同比增长5.1%。其中,重卡销量114.8万辆,创历史新高。我们对A股13家商用车上市公司2018年报告及2019年一季报进行了统计分析。

2018年合计营收4,054亿元,同比-2.5%;实现合计归母净利74亿元,同比-43.7%,主要由于福田汽车扣非亏损42亿元。2019年一季度,行业亏损企业数仅有曙光股份一家,行业整体盈利大幅改善,13家企业合计归母净利35亿元,同比+59%,环比+483.3%,实现合计扣非归母净利23亿元(同比+34.3%)。

强者恒强仍是主旋律。13家企业中,2018年四季度归母净利润为正的企业有潍柴动力、中国重汽、东风汽车、宇通客车、华菱星马、金龙汽车6家。2019年一季度,亏损企业由去年四季度的6家减少为1家。

行业一季度合计经营净现金流量为-14亿元,同比增加100亿元,盈利改善带动现金流状况改善,有利于行业持续发展。一季度行业景气度有较大的回暖,但商用车行业强者恒强的局面依旧较难改变:潍柴动力、中国重汽(A)、宇通客车三家企业2018年、2019年一季度的合计扣非归母净利分别为106亿元(同比+5.4%)、30亿元(同比+22.1%),而其余企业合计扣非归母净利润为亏损状态。

03 汽车零部件:业绩显著承压,行业向龙头集中

汽车零部件板块盈利显著承压。2018年四季度至今,汽车零部件板块公司盈利显著承压,我们对A+H股124家公司2018年年报和2019年一季报进行了统计分析。2018年四季度,汽车零部件板块实现营业收入1715亿元,同比+7.4%;实现归母净利润16亿元,同比-84.0%。2019年一季度,实现营业收入1568亿元,同比+6.3%;实现归母净利91亿元,同比-15.4%。其中,富临精工、猛狮科技等企业均在2018年四季度发生大额亏损和资产减值;另外,均胜电子并购高田导致公司归母净利润数据大幅波动。

剔除以上三家公司,2018年四季度零部件板块实现归母净利润59亿元,同比-42.7%;2019年一季度实现归母净利润90亿元,同比-15.9%。一季度零部件板块业绩同比降幅收窄,主要还是因为行业公司普遍四季度确认大额费用和计提减值,行业景气度并未呈现明显回暖迹象。

板块集中度提升,公司显著分化。2018年归母净利润在5亿元以上的19家公司,于2018Q1/2018Q4/2019Q1合计实现营收945/1135/1054亿元,占整个板块(剔除上述三家公司)比例为64.4%/66.3%/67.5%,份额向龙头集中的效应显著;实现归母净利73/59/65亿元,占整个板块比例为68.0%/99.2%/72.8%。

2018年四季度,龙头公司合计归母净利占比较高,主要系因大部分零部件公司单季均出现亏损;剔除年这部分因素后,龙头公司占比同样呈现逐渐提升的趋势。

产品具有全球竞争力、单车配套价值量不断提升的企业呈现出较强的抗压能力。宁德时代、岱美股份和赛轮轮胎均为汽车零部件细分领域龙头,处于对全球市场的加速渗透期, 2019年一季度归母净利润同环比均有显著增长;星宇股份处于汽车车灯的黄金赛道,受益国内汽车大灯LED升级红利,2019年一季度归母净利润同比大幅增长30.2%。我们认为,在国内汽车行业低景气背景下,不断拓宽全球布局,提升单车配套价值量的企业将具有较强的对抗行业下行周期的能力。

04 经销商:Q3、Q4是行业谷底,19Q1开始转暖

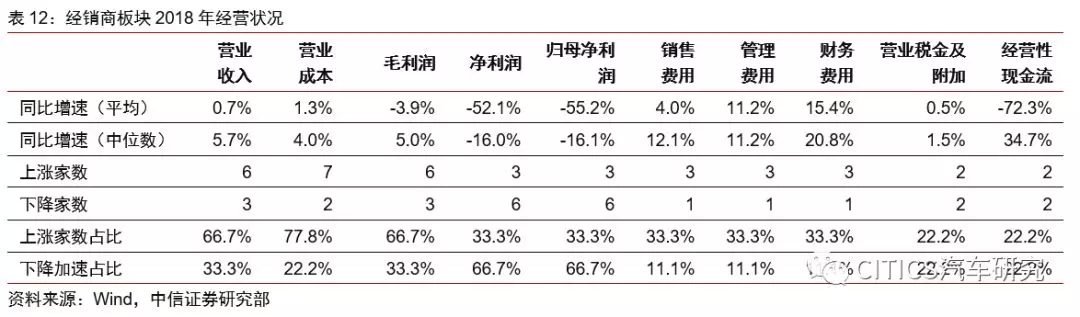

经销商板块最差时间已经过去,净利润率一季度明显回暖。2018年,8家A+H经销商累计实现营业收入5032亿元,同比增长+0.5%,表现好于乘用车行业-4.1%的下滑;经销商合计净利润为51亿元,较去年同期下滑60%,主要由于庞大集团2018年净亏损62亿元导致,若排除庞大集团的影响,其余7家经销商实现净利润119亿元,同比-8.7%。

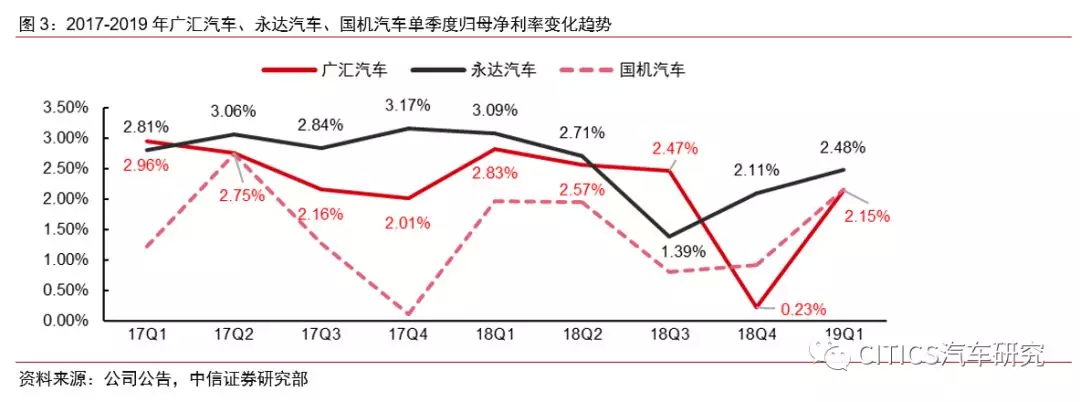

从披露了分季财务数据的三家经销商龙头公司(广汇、永达、国机)来看,18Q3和Q4是行业利润率下行的底谷,而19Q1行业利润率已经明显改善。

从费用率角度来看,2018年经销商板块的销售费用、管理费用和财务费用平均数分别同比增长4.0%、11.2%和15.4%。2018年经销商行业银根紧缩,融资成本的上升导致净利润率的削薄。终端调研显示,当前经销商零售数据已经开始转暖,配合银根宽松带来融资成本下降,经销商行业有望率先受益于行业转暖。

05 行业景气传导有先后,分化仍是主旋律

商用车:重卡带动行业回暖,走出汽车行业独立行情。受2018年重卡行业景气回升影响,商用车市场2018年整体回暖,全年共销售437万台,同比增长5.1%,带动重卡板块“量”+“价”齐升,走出了异于乘用车行业的独立行情。预计受国V升国VI带来的置换需求影响,重卡等商用车板块在19Q2仍将保持较高热度。

景气度传导有先后,经销商“早周期”属性较为明显。在乘用车板块中,行业景气度的传导机制依次是:经销商->整车厂->零部件厂商。即行业销量下行时,经销商是汽车行业中的早周期板块,将率先承担利润下行的压力,先于整车厂;而零部件厂商由于是2B的商业模式,其供货价格在商务周期内保持不变,因此景气度传导顺序将晚于整车厂。

本次年报和一季报回顾显示,经销商的盈利下行出现在18Q3到18Q4,零部件厂商、整车厂的盈利谷底也集中出现在18Q4,符合行业景气度传导规律。19年一季度以来,行业终端价格逐渐企稳,销量降幅收窄,经销商利润率较18年下半年明显环比回暖,但乘用车企和零部件厂商利润率仅环比小幅改善。

分化仍是主旋律,头部企业强者恒强。商用车领域,行业景气度虽然持续高位,但潍柴动力(02338)、中国重汽(03808)、宇通客车是行业仅有的三家盈利过10亿的企业,商用车行业强者恒强的局面依旧较难改变。

乘用车领域,上汽集团19年一季度实现净利润109.7亿元,占A股乘用车板块净利润的83%,而其余披露一季报的A股乘用车公司仅有长城汽车(7.7亿)、比亚迪(01211)(7.5亿)和广汽集团(02238)(27.8)亿元净利润超过5亿元,行业二三线车企普遍处于盈亏平衡线、甚至亏损。零部件行业的头部效应更加明显,头部20家企业18Q4的归母净利润达到51亿元,占全行业的118%(其余近百家企业加总为亏损),19Q1这一数字仍然达到了76%。

行业回暖后的中长期配置。展望二季度,预计乘用车销量降幅有望逐渐收窄,建议关注产品竞争力强的企业,如:广汽集团、吉利汽车(00175)、上汽集团等。

商用车寻求具有全球竞争力的企业,如:潍柴动力、中国重汽、宇通客车等。零部件建议从客户、产品、估值三个维度寻找具有长期成长性的优质企业,如:华域汽车、保隆科技、银轮股份、星宇股份、福耀玻璃等。

经销商关注二手车业务带来新的增长点,如:广汇汽车、中升控股(00881)、永达汽车(03669)等。

风险因素

(1)行业销量不达预期;

(2)中美贸易争端的不确定性;

(3)消费刺激政策落地不达预期。

扫码下载智通APP

扫码下载智通APP