华创宏观:美、德、中未来产业发展的竞合分析

本文来源于“一瑜中的”微信公众号,作者为张瑜(华创证券首席宏观分析师)、杨轶婷。

一 美、德、中未来产业发展的竞合分析

本文转自《中国外汇》2019年第5期,作者张瑜、罗弘毅——

美、德、中三国的产业竞争合作关系,不仅要看三国的产业发展目标,还需要综合各国的产业发展及产业链布局状况进行综合判断。

2015年5月,我国发布了到2025年的工业战略规划;2019年农历春节期间,美国和德国相继出台国家工业发展方案。美、德、中三国均为主要的工业生产国,而美、德两国也是我国各产业当前或未来的竞争对手。将美、德两国的战略规划与中国的工业战略规划涉及的产业进行对比可以发现:

(1)重合度较高。三国对未来产业重要性的判断较为一致,人工智能、5G、量子信息、工业软件系统、机器人、新材料、生物医药等技术均受到重视。(2)各国的产业发展路径各具特色。如我国较为关注农机、电力、航空航天、海洋工程等装备,而德、美两国则关注可替代矿物、新型建筑技术等(见附图1)。

需要说明的是,2019年春节期间,美国白宫发布的《美国未来产业计划》篇幅较短,只涉及AI、先进制造、量子信息和5G四个大方向。本文基于《美国先进制造领导战略》《量子信息科学国家战略概述》《国家频谱战略总统备忘录》等汇总其具体的产业目标。同期发布的《德国国家工业战略2030》更像是国家干预合理性的声明,号召德国向美、日、中看齐、制定产业干预政策;但关于未来发展产业的具体内容极少。本文将结合《德国高科技战略2025》对其具体产业进行判断。由于各国规划政策文件繁多,上述未来发展行业可能没有穷尽。

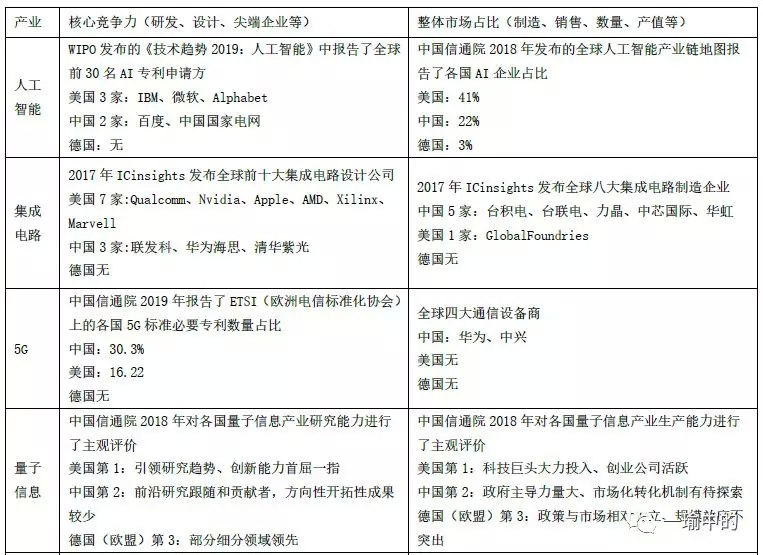

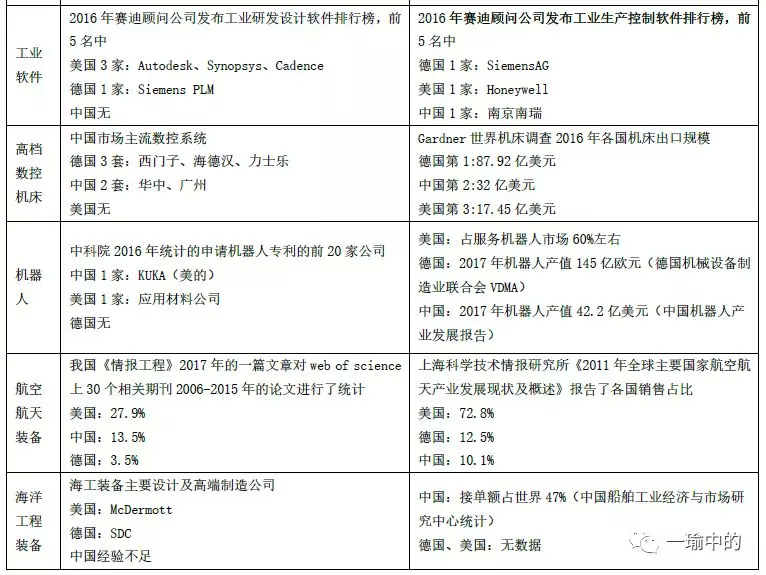

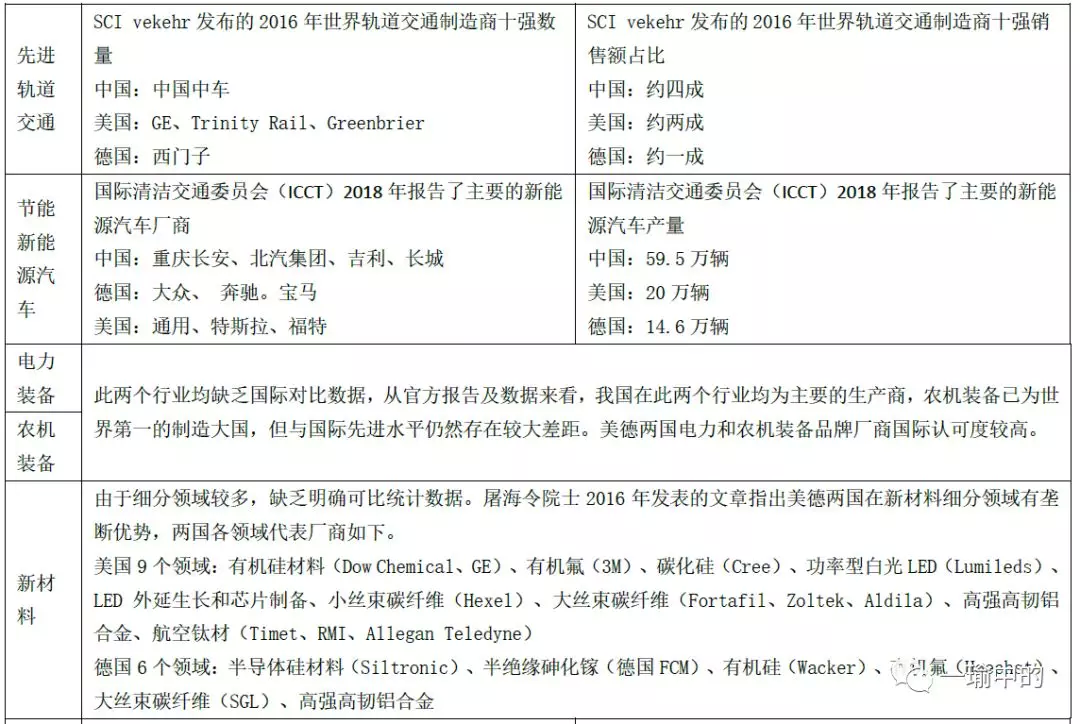

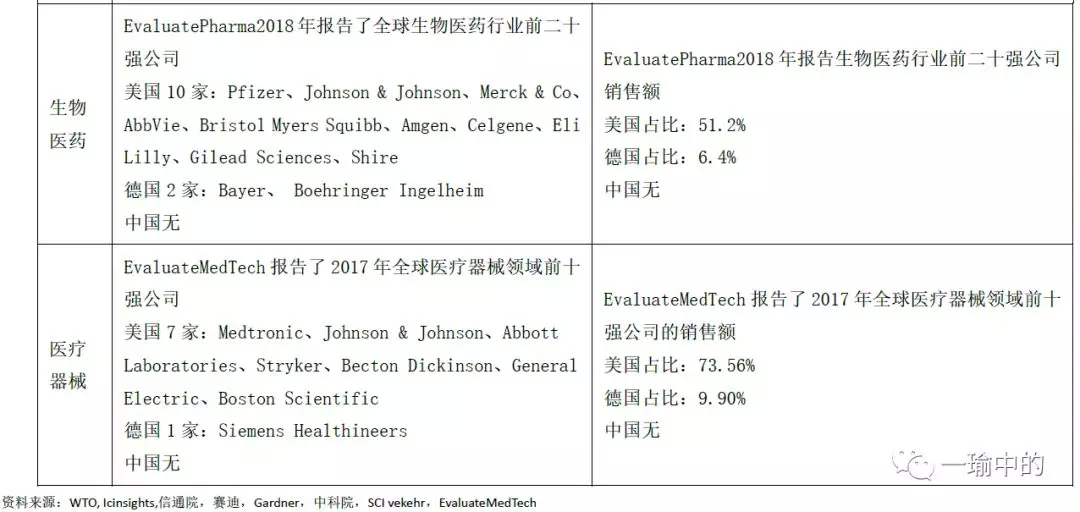

产业发展目标较为一致,并不能说明以上三国就将发生竞争。美、德、中三国产业竞争合作关系还需要综合各国的产业发展及产业链布局状况进行综合判断。由于缺少规范化的可比统计数据,我们利用各类研究报告等,粗略地从核心竞争力和整体市场占比两个角度对各类产业进行了观察(见附表)。

图1:三国产业计划方向比较

表1:美、德、中未来产业与当前发展对比

基于上述梳理,我们根据不同产业的发展态势,并综合当前三国产业进展对未来的竞合关系进行判断,结论如下:

第一类产业自然垄断性强,我国产业虽有一定基础但仍面临较强竞争。具体包括:人工智能、集成电路、5G、量子信息产业。此类产业德国优势不明显,中国和美国的整体市场占比高、核心竞争力强,是全球范围内的主要竞争对手。考虑到此类产业自然垄断性极强,一般将形成赢者通吃的局面(如3G、4G时代的高通专利垄断),公司、国家之间面临极强的竞争关系。

第二类产业需求差异化程度高,存在合作空间。具体包括:节能/新能源汽车、先进轨道交通、机器人产业。中国在此类产业的整体市场占比和核心技术方面已成为全球主要玩家,但美、德两国仍具有一定的先发优势。虽然美、德、中三国的差距在不断缩小,但考虑到市场规模足够大、产品的需求差异化程度高,三国之间竞争程度得到缓和,存在一定的合作空间。

第三类产业美、德、中发展阶段及竞争优势存在互补性,有合作空间。具体包括:电力装备、农机装备、海洋工程装备、高档数控机床产业。中国在此类产业的整体市场占比较高,但欠缺核心技术;而美、德两国在此类行业的研发、设计、技术优势较为突出。三国的产业发展阶段存在互补性和相应的合作空间。

第四类产业进入门槛较高,中国产业相对落后,发展面临较大挑战。具体包括:工业软件、航空航天装备、新材料、生物医药、医疗器械产业。此类行业进入门槛较高,美、德两国在此方面的技术优势极为明显,中国在整体市场占比与核心竞争力方面都相对落后。此类行业可能难以通过以市场换技术的方式推动发展,必须推动自主研发,产业发展也有可能持续受到德、美两国企业的挑战。

二 每周经济观察

(一)地产销售环比上升,公租房税收优惠发布

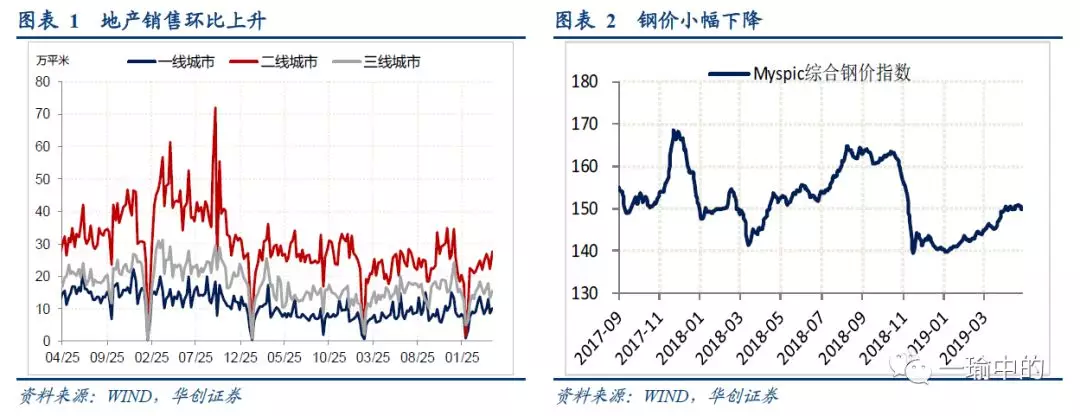

上周地产销售环比上升。上周30大中城市商品房日均成交面积53.29万平方米,同比上升20.29%,其中,一、二线城市同比分别上升45.92%、33.83%,三线城市同比下降7.27%;整体环比上升20.81%,其中,一、二、三线城市环比分别上升19.30%、24.44%、15.74%(图表1)。土地成交方面,截至4月28日,4月100大中城市土地成交面积3169.16万平方米,较去年同期的4486.87万平方米下降29.4%。

上周经济参考报发文称,业内人士表示部分热点城市住宅销售回暖、土地市场热度回升,相关管理部门已经对此预警提示。同时,财政部、税务总局发布《公共租赁住房税收优惠政策》,对公租房免征房产税。对经营公租房所取得的租金收入,免征增值税。公租房经营管理单位应单独核算公租房租金收入,未单独核算的,不得享受免征增值税、房产税优惠政策。

(二)电力耗煤环比下降,钢价小幅下降

六大发电集团电力耗煤量环比下降。上周六大发电集团日均耗煤量55.63万吨,环比下降5.47%,同比下降20.47%,同环比降幅走阔。上周南华工业品指数收于2270.42,环比下降0.18%。钢价指数收于149.77,环比下降0.66%(图表2)。上周螺纹钢期货价格环比下降1.97%,粗钢价格环比下降0.56%,国产铁矿石价格环比上升1.13%,进口铁矿石价格环比上升1.87%。上周6大发电集团煤炭库存环比下降0.6%;上周全国高炉开工率为68.78,环比下降2.55%,同比下降1.71%;上周螺纹钢库存环比下降2.72%。电力用煤与高炉开工率均出现明显下降,可能预示生产活动相对走弱,但仍需持续观察和验证。目前来看,钢价出现小幅下降,前期钢厂利润较好,钢产量提升,结合需求端放缓,后市钢价可能继续下滑。

(三)蔬菜价格上涨,猪肉价格持续上涨

上周,农产品批发价格200 指数收于115.64,环比上升0.90%;菜篮子产品批发价格200 指数收于117.71,环比上升1.03%(图表3),农产品与菜篮子产品批发价继续小幅上涨。细项数据看,上周猪肉价格环比上升0.64%,蔬菜价格环比上升0.94%(图表4)。菜价方面,伴随五一期间需求提升,菜价小幅上涨,但随着气温逐渐升高,时令蔬菜陆续上市,预计后市蔬菜价格有下行压力。猪价方面,猪瘟疫情影响持续发酵,支撑猪肉价格继续上涨,但受当前农业部开展生猪屠宰环节非洲猪瘟自检和官方兽医派驻制度百日行动影响,上涨节奏暂时放缓。

(四)蔬菜价格上涨,猪肉价格持续上涨

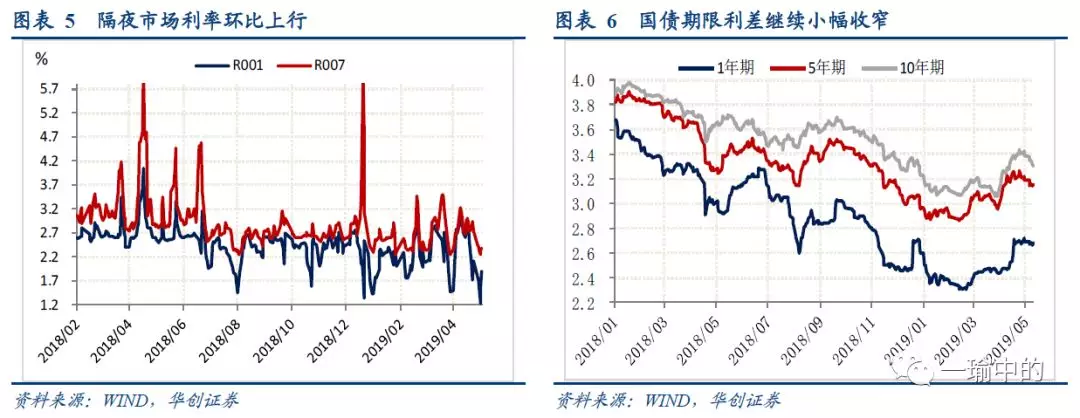

上周隔夜市场利率较节前大幅回落。银行间质押式回购利率R001 收于1.8807%,R007 收于2.3752%,环比下行6.41bp(图表5)。上周1 年期国债收益率环比下行0.52bp,5 年期国债收益率环比下行4.22bp;10 年期国债收益率环比下行8.32p(图表6)。上周央行公开市场开展逆回购操作500 亿元,上周无逆回购到期,上周央行实现净投放500亿元。

5月15日开始对中小银行实行较低存款准备金率,释放长期资金约2800 亿元,全部用于发放民营和小微企业贷款。此外,4 月新增社融1.36 万亿大幅收缩,原因来自于两方面,一方面直观体现在表内信贷。面对抢资产后信贷投放的主动收缩,短贷和企业中长期贷款首当其冲,反映了当前实体融资需求依然疲弱。另一方面,其他分项同步回落,专项债融资、企业债融资的同比拉动力相对减弱。

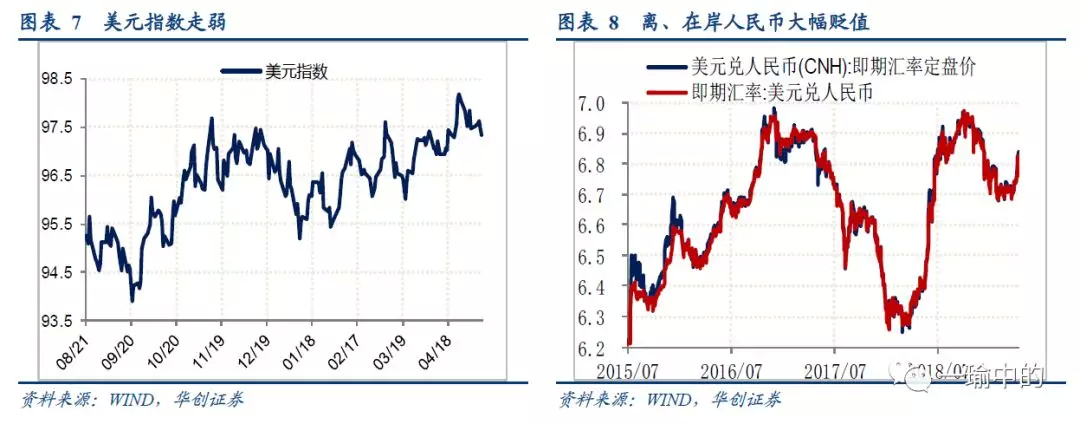

(五)美元指数走弱、人民币大幅贬值,美国4月PPI低于预期

上周,美元指数收于97.3356,环比下降0.13%(图表7)。上周,美国公布当周首次申请失业救济人数22.8 万人,预期22 万人,前值23 万人。上周美国公布4 月PPI 与核心PPI 数据,其中PPI 环比升0.2%,预期升0.3%,前值升0.6%,同比升2.2%,预期升2.3%;核心PPI 同比升2.4%,预期升2.5%,前值升2.4%。上周,美元兑人民币即期汇率收于6.8118,环比上行752bp;美元兑离岸人民币即期汇率收于6.8362,环比上行800bp(图表8)。5月10日,美方宣布对2000 亿美元中国输美商品加征关税从10%升至25%,中国商务部就美方正式实施加征关税发表谈话:深表遗憾,将不得不采取必要反制措施。

扫码下载智通APP

扫码下载智通APP