张忆东:短期抱团“避风港” 长期精选核心资产 逢低布局“黄金坑”

本文来自“张忆东策略世界”有删节,作者为张忆东,本文观点不代表智通财经观点。

投资要点

1、回顾:率先提2019年全年N型走势、熊牛转折,基于“三座大山”的变化

1.1、年度策略的逻辑基础——政策环境改善是2019年中国资本市场的核心宏观变量,“三座大山”的其他变量不明。观点:中国股市筑底、孕育熊牛转折。

1.2、年初至4月中旬逻辑基础——“三座大山”迎来阶段性改善。观点:坚持2019年N型走势,随政策变化一波三折,基于货币环境改善,看多春季。

1.3、四月中旬至5月初的逻辑基础——“三座大山”趋于恶化。观点:提防“夏日寒风”、N型走势第二折开始。

2、展望:夏日寒风继续,三座大山压制市场,维稳政策对冲节奏

2.1、中短期:“三座大山”压力骤升,盯住汇率波动及其对外资影响。

1)大国博弈扩展到科技等方面并形成“持久性”预期,压制风险偏好。

2)中国的政策应对是为了长期更好,将保持战略定力而不选择“大放水大刺激”。A、“稳就业”政策将聚焦于社会保障、加大扶贫、打黑等社会治理;B、“稳金融、稳投资”政策将选择“精准滴灌”,“补短板”政策发力,汇率双边波动加大。C、“稳外资、稳预期”的政策工具在于新一轮改革开放。

3)中国经济增速的下行压力,对全球经济乃至美股的负面影响将继续释放。

2.2、长期战略性看多中国资产的大逻辑不变。中长期影响更多体现在中国如何危中寻机;内因决定核心资产大趋势;资本市场重要性显著提升,重视提高上市公司质量有望提升长期投资者回报。

2.3、便宜是硬道理,中国优质核心资产又到了长期估值底部。当前中国的实际资金利率处于历史低位水平,而优质公司不论A股还是港股也回到了低位。

2.4、中国各领域核心资产的盈利动能在修复。优质成长股ROE有企稳迹象,后续减税降费、刺激内需、扶持科技创新等政策红利将见成效。

3、策略:短期抱团“避风港”、长期精选核心资产并逢低布局“黄金坑”

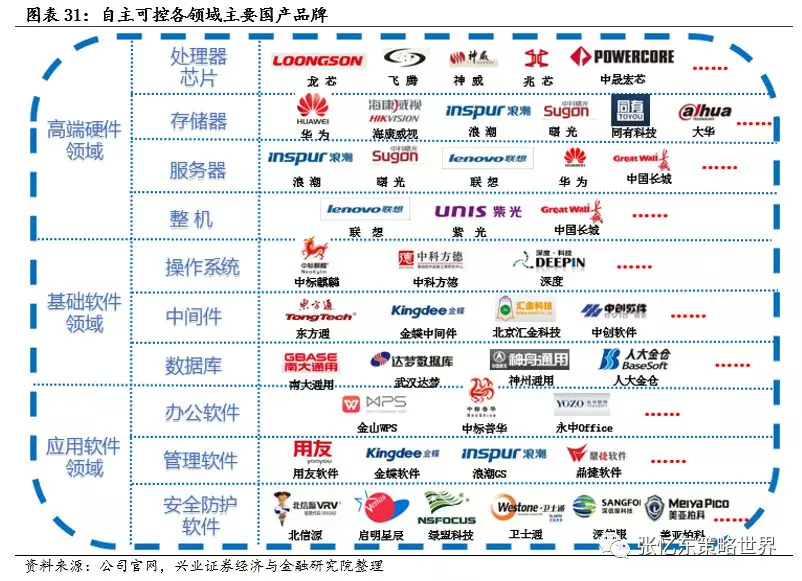

3.1、短期,“必需消费品+补短板、自主可控”成为避风港。1)必需消费品如乳业、啤酒、医药、教育、家电、中低端服务业等,受益于内需和社会保障;2)“自主可控”的TMT高端硬件、软件;新能源车;军工等受益于“补短板”政策。3.2、中长期,精选金融、地产等核心资产趁“黄金坑”逢低布局。

风险提示:全球经济增速下行;中、美货币政策转鹰派;大国博弈的政治风险

报告正文

1、回顾:率先提2019年全年N型走势、熊牛转折,基于“三座大山”的变化

1.1、2018年11月转多,年度策略的逻辑基础——政策环境改善是2019年中国资本市场的核心宏观变量

2018年11月,我们一改2018年2月至10月的悲观,发布了中国权益资产2019年投资策略报告《一溪流水泛轻舟》,强调市场处于战略性底部区域、孕育新生、熊牛转折,判断2019年“从紧缩转向宽松,政策环境改善是2019年中国资本市场的核心宏观变量”,而“三座大山”的其他两个变量趋势并不明确。

并且在2018年底我们率先提出,2019年中国股市步入牛熊转折期、N型走势,A股2019年的运行节奏和背景与2005年以及2013年有相似之处:1)估值历史低点但信心低、换手率低+股市政策开始积极+短期经济风险仍在;2)当年行情仍有困难和反复,N型波动、拉锯筑底;3)结构性机会增多。对于长线资金,基于2、3年,2019年可能是新牛市的起点,每一次市场短期的超跌都是长期的好买点。

畅想2019:山不转,水转,一溪流水泛轻舟

猜想1:宏观政策更积极但是政策力度受限,“螺蛳壳里做道场”

猜想2:宏观政策手段更注重激发市场活力,充分挖掘存量财政潜力

猜想3:2019年中美关系阶段性缓和,相应,人民币2019年将维持强势

1.2、年初至4月中旬的逻辑基础——“三座大山”迎来阶段性的边际改善。

在岁末年初投资者情绪悲观之时,基于货币环境改善,我们率先看好中、美两国股市一季度反弹,提出MOVE动力改善:Money货币、Oversea海外(海外货币政策)、Value估值、Economy对经济基本面的预期等。

1.3、四月中旬至5月初的逻辑基础——“三座大山”趋于恶化。

4月22日《核心资产牛市的大趋势及小波段》、4月28日《夏日寒风,N型走势的第二折》提出“夏日寒风”,提防5、6月调整,5、6月“宽松政策调整之后调整”是牛市的真正试金石。5月6日《夏日寒风,核心资产的黄金坑》提醒“夏日寒风”的调整时间未结束,核心资产将砸出“黄金坑”。

2、展望:夏日寒风继续,三座大山压制市场,维稳政策对冲节奏

2.1、中短期:“三座大山”压力骤升,盯住汇率波动及其对外资影响

2018年11月以来,我们认为驱动市场的核心宏观变量是“三座大山——大国关系进入调整期、全球货币环境收缩期、中国经济进入调整周期”的压力减轻。当前,虽然货币环境有所改善,但是,中美大国博弈出现超预期的新变数,中国经济的不确定性上升,“三座大山”压力骤升。

大国博弈扩展到科技等方面,并形成“持久性”预期,压制风险偏好。美方已将对2000亿美元中国输美商品加征的关税从10%上调至25%,美方近段时间在多个方面采取损害中方利益的言行,包括通过政治手段打压中国企业的正常经营。

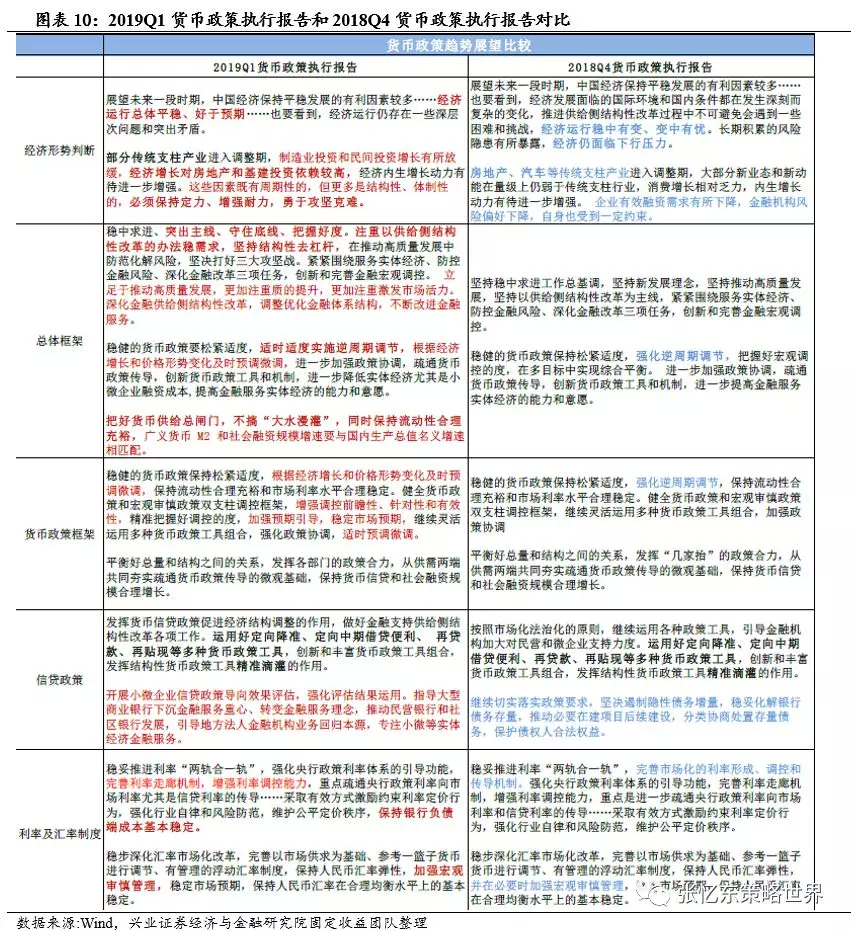

中国的政策应对是为了长期更好,将保持战略定力而不选择“大放水大刺激”。

“稳就业”政策将聚焦于社会保障、加大扶贫、打黑等社会治理。“稳就业”政策有望进一步加大社会保障、扶贫力度,扶贫支出过去三年复合增长率接近70%,2019年有望进一步提高。

“稳金融、稳投资”政策将选择“精准滴灌”,“补短板”政策发力,汇率双边波动加大

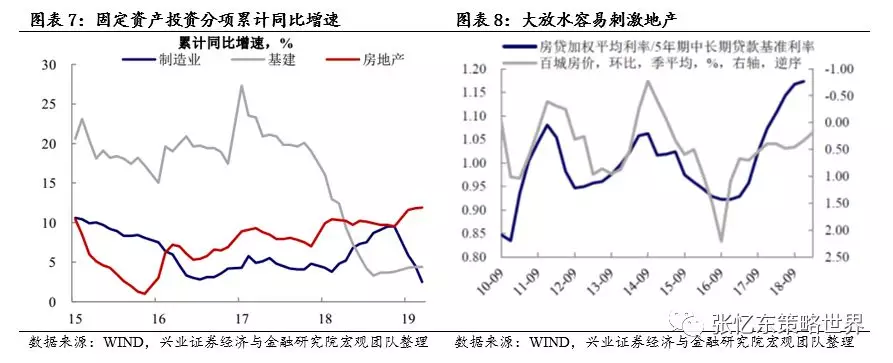

——在房地产一花独放的数据面前,只能选择结构性放水的政策,否则,容易形成新的风险点。19年1季度信贷仍有超过40%投向了地产领域。央行一季度货币政策执行报告重提“把好货币供给总闸门,不搞大水漫灌”、“坚持结构性去杠杆”,以及银保监会发布23号文,进一步强调治理乱象,都表情了以适度的货币增长支持高质量发展的态度。

——稳投资聚焦补短板,基建投资会继续加力,但重点将从传统的铁公基转向“科技基建”。5月16日国务院常务会议明确指出将加快网络升级扩容作为扩大有效投资的重要着力点、突出增强工业互联网、教育、医疗等重点领域的网络能力,加大有效投资力度、加强工业互联网专线建设等。

“稳外资、稳预期”的政策工具在于新一轮改革开放。向全球其他国家进一步主动加大开放的力度,进一步降低关税、非关税壁垒、扩大外资市场准入、扩大资本市场对外开放是更理性的“稳外资、稳预期”的手段。根据OECD发布的外商投资限制指数,在第三产业我国外商投资限制较主要经济体仍有较大开放的空间。

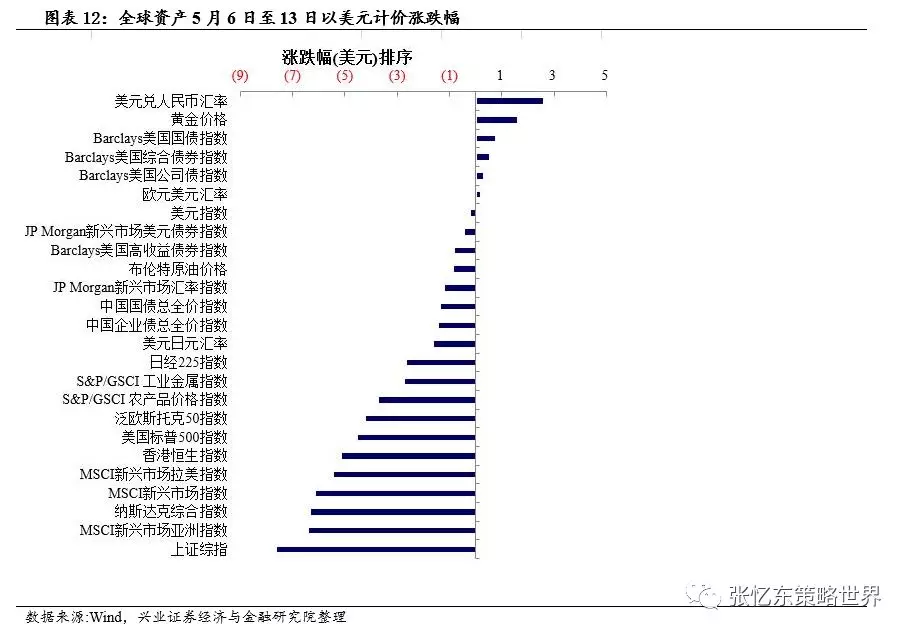

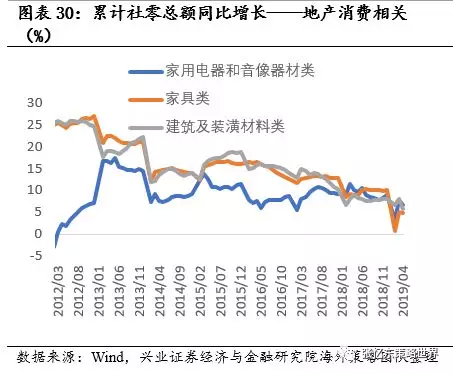

中国经济增速的下行压力,对全球经济乃至美股的负面影响将继续释放。1)4月经济数据显示经济内生增长动力仍显不足。社会消费品零售单月同比从8.7%降至7.2%,制造业投资从累计总比4.6%降至2.5%,基建投资低位保持平稳,只有房地产投资一花独放。2)自5月,全球主要风险资产包括新兴市场指数、美股指数、工业金属价格、新兴市场汇率等纷纷下跌,黄金、日元等避险资产上涨。

2.2、长期战略性看多中国资产的大逻辑不变

首先,中国有庞大的内需空间,在短期的风险释放之后,中长期对基本面的影响,更多体现在中国如何危中寻机,坚持做好自己的事情,集中于有利于长远发展的机会上。

第二,内因决定核心资产大趋势。中国的宏观环境正转向高质量发展阶段,制度环境重视开放、市场化、转型创新,将推动中国有竞争力的优势企业、核心资产盈利能力和竞争力进一步提升。

第三,资本市场重要性显著提升,制度改革特别是重视提高上市公司质量有望提升长期投资者回报。1)经济增长模式转变,需要与之相适应的金融体系支持,从中国资本市场现状来看,中国的证券化率依然较低,激活资本市场是牵一发而动全身的好牌。2)股市政策重视“提高上市公司乃至整个资本市场质量”,有望提升长期投资者回报。

2.3、便宜是硬道理,中国优质核心资产又到了长期估值底部区域

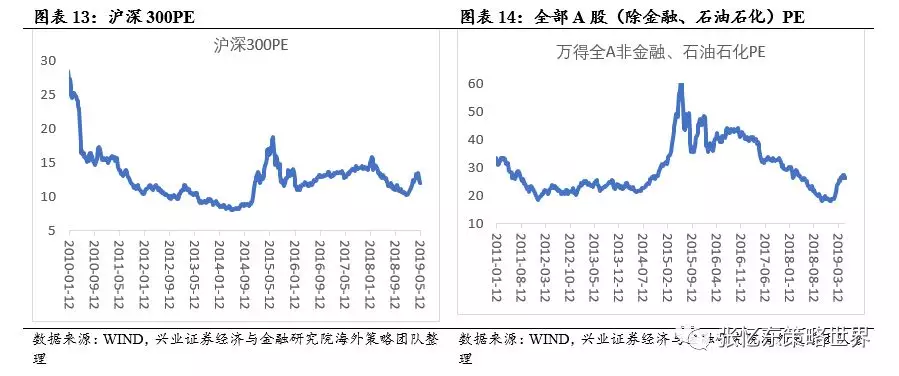

当前中国的实际资金利率处于历史低位水平,而优质公司不论A股还是港股都回到了低位。沪深300指数PE(TTM)12倍、恒生指数PE10.1倍,都处于历史底部区域。我们以陆股通前50大重仓持股作为核心资产的代表,PE(TTM)仅9.6倍,其中非金融行业的核心资产PE也仅15倍,都处于具有长期投资价值的区域。

2.4、疾风知劲草,中国各领域核心资产的盈利动能在修复

优质资产ROE有企稳迹象,后续减税降费、刺激内需、扶持科技创新等政策红利将见成效。

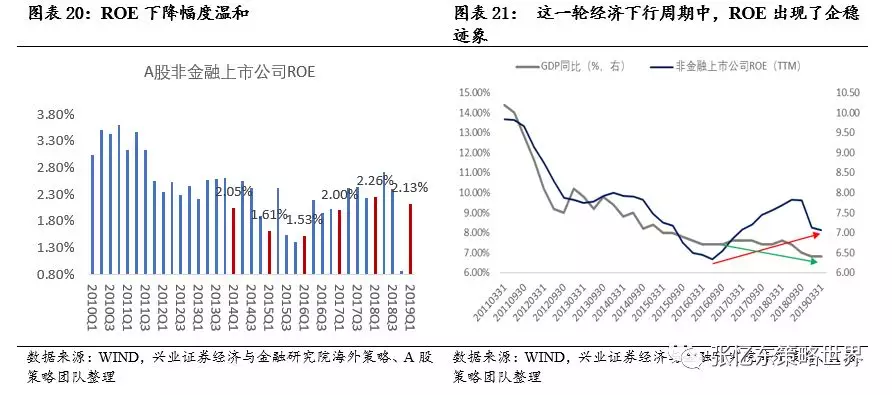

这一轮经济周期中,A股非金融上市公司盈利能力的下降幅度非常温和,远小于以往库存周期盈利能力下台阶式的波动。以受资产减值损失影响较小的2019年一季度非金融上市公司数据观察,ROE2.15%,较去年同期仅下降了0.13个百分点,且高于2014-2017年一季度的水平,表明上市公司盈利能力没有受到严重损害。

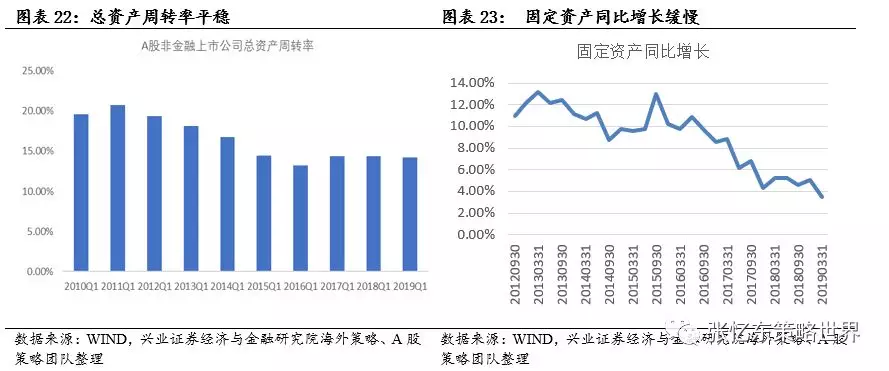

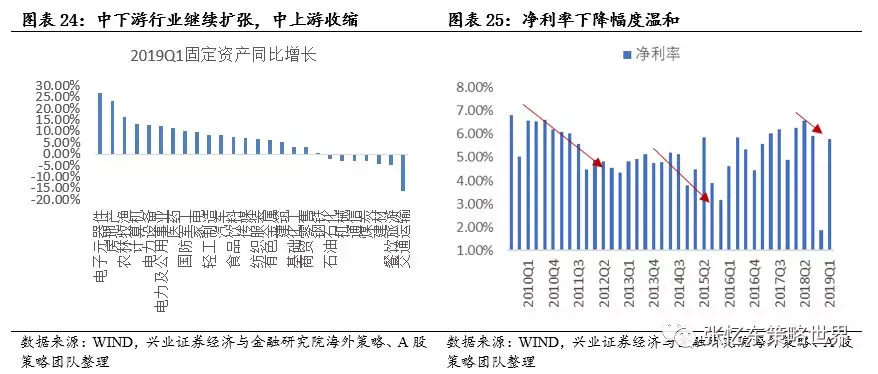

上市公司从粗放式扩张到苦练内功是ROE下降幅度趋缓的原因。1)2015年以来,A股非金融上市公司固定资产同比增速从13%下降至2019年一季度仅3.5%的增速。因此,即使GDP增速继续放缓,上市公司总资产周转率也保持了平稳,净利率下降幅度也非常温和。2)行业分化明显,成长及内需消费相关的行业固定资产同比增速较快,传统中上游周期性行业主动收缩。

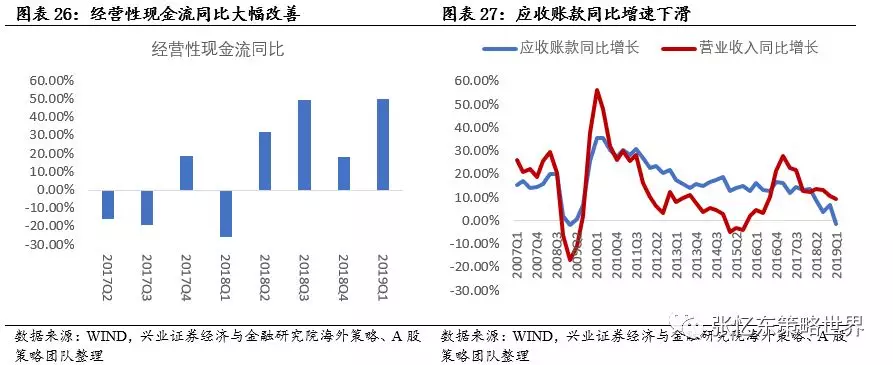

随着流动性环境改善以及上市公司开始更加重视现金流,经营性现金流明显好转。这也为上市公司更好的回馈股东创造了基础。A股非金融上市公司经营性现金流2018Q4、2019Q1同比分别增长了18%、50%,显著好于净利润增速。拆分2018年下半年经营性现金流变动的构成,可以看到,应收项目的减少是现金流改善的主要原因。在收入增长尚属稳定的情况下,2019Q1应收账款甚至同比下降了1.5%。

未来,结构分化将会更加明显,一批优秀的企业盈利将率先改善。一旦企业主动降价去库存这一调整最剧烈的阶段过去之后,企业盈利有望走向分化。“宽货币、宽信用、宽财政”的政策环境改善、以及一系列市场化政策红利将在二季度体现的更加明显。

3、策略:短期抱团“避风港”、长期精选核心资产并逢低布局“黄金坑”

3.1、夏日寒风,“必需消费品+补短板、自主可控”成为避风港

短期A股和港股都面对偏空的宏观环境,一方面,中美关系的复杂化,将继续压制风险偏好;另一方面,中国保持战略定力,汇率波动风险以及全球经济中短期下行压力将加大,美股、A股、港股都有进一步调整的压力。

考虑到中国股市已经先行调整,总体估值合理,因此,在后续调整行情中将出现大分化,要提防1)前期抱团、过度拥挤的行业,短期可能出现调整风险,特别是受中短期经济下行、汇率贬值等风险直接影响的行业后续数月可能随时会出现阶段性的踩踏,最终形成相关领域的核心资产的黄金坑。2)春风不度玉门关,缺乏政策呵护的领域中的小公司、垃圾股,要小心大股东减持、财务风险。

因此,短期应对夏日寒风的行业配置,建议围绕“避风港“进行抱团,聚焦于“内需必需消费品+补短板、自主可控”。

第一,1)必需消费品受益于刺激内需和扶贫、减税、职业培训、失业保障等一系列社会保障政策,建议精选乳业、啤酒、医药、教育、家电、中低端服务业等行业的龙头公司。2) 在外部压力之下,政策支持力度有望进一步加码,“自主可控”相关的TMT高端硬件、软件;新能源车;军工等领域的龙头,将受益于“补短板”政策。

3.2、中长期,疾风知劲草,利用核心资产的“黄金坑”布局

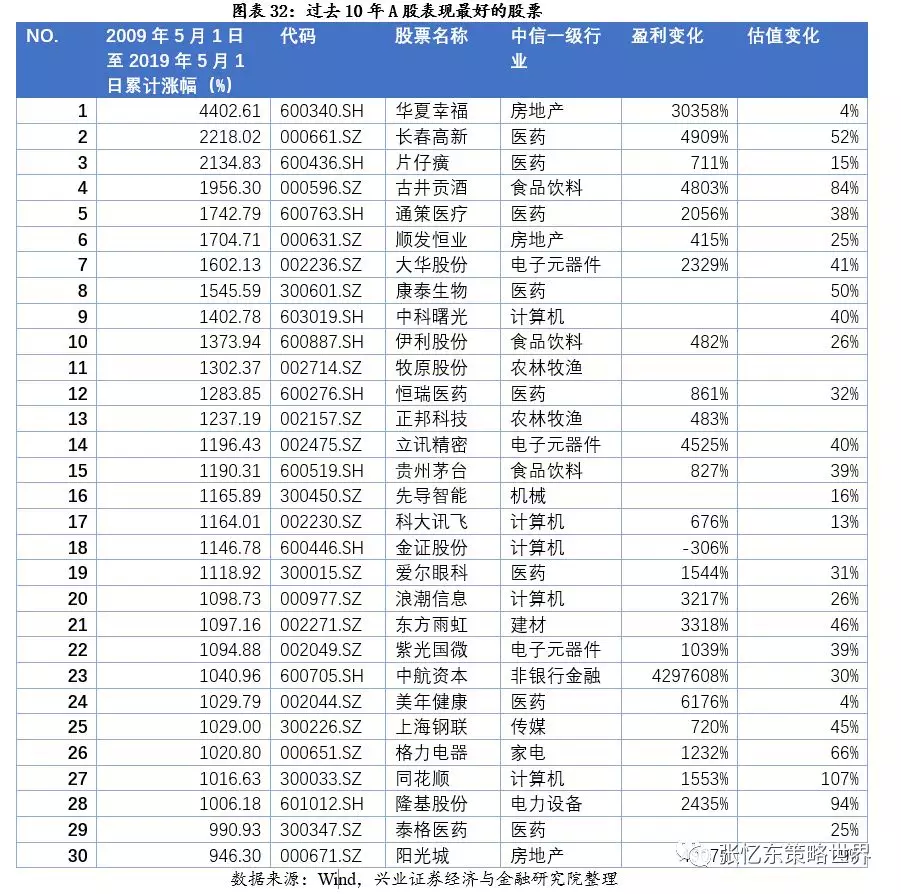

疾风知劲草,立足于中长期的大趋势,中国各领域的核心资产崛起之路方兴未艾。利用好短期调整的小波段,市场行情调整时是逢低买入性价比更好的核心资产的良机。参考过去10年A股表现最好的股票,盈利的增长是股价上涨的主要源泉。

4、风险提示

全球经济增速下行;中、美货币政策转鹰派;大国博弈的政治风险。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP