摩根士丹利大空头:三大隐忧或将施压美股下跌

本文来自“华尔街见闻”,作者陶旖洁。

摩根士丹利的Michael Wilson,被誉为华尔街最悲观的分析师。过去一年间,他始终提示美股处于“滚动熊市”。美股2018年的走势也与他的判断大致相符。

但是今年一季度,他的预测却失准了。尽管1月美股如他所期出现了反弹,但2月他提示投资者应转为防守,美股却一路大涨,市场情绪甚是乐观。

“我没想到我们能在4月创下纪录新高。”Michael Wilson如此感慨。

他在最新的文章中扪心自问——“我错过了什么?”按Michael Wilson的话说,对于宏观分析师来说,2019本应该是简单得多的一年。美联储的政策让市场达成共识,风险资产将表现不凡,但是“我低估了重新估值的程度”。

所以,他错过了什么?股市忽略了长期利率下跌的负面信号是重要的原因。依Michael Wilson理解,2016年以来,全球长期利率跌至纪录低位,意味着增长有可能会不及预期。但事实上,市场将低利率视作了股票高估值的积极影响因素。

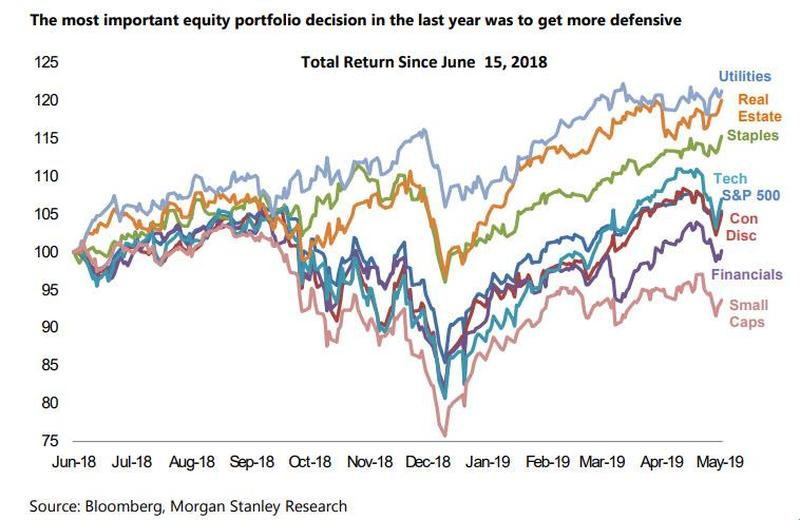

但Michael Wilson仍然尽显空头本色。他指出,股债市场传递出不同的信号,意味着股市映射的增长信号有可能并没有那么强烈。如下图所示,质量较低的周期性股票并没有自12月的低点反弹多少,反而是防御性股票和高质量股票,再次创下了纪录新高。去年夏天以来,公用事业是表现最好的板块,其次是房地产和耐用品。

这名摩根士丹利分析师认为,如果经济仍然维持低速增长、没有陷入衰退,这种行业之间的分化还将持续。

与此同时,Michael Wilson还提到,标普500公司一季度的盈利增速接近于零,模型显示盈利增速仍然有可能在未来12个月里转负。美股还面临着美国经济中三个“过剩”的威胁。

首先是库存过剩。Michael Wilson认为,订单过高有经济过热的因素。“已经有证据显示,半导体公司已经开始清理这些库存,这有可能会对GDP的增长造成影响。”今年一季度,美国GDP季环比增长3.2%,其中库存贡献了20.3%的增速。

第二个“过剩”是科技的资本开支过剩。税改启动后,美国企业减轻企业税负的同时,还通过海外资金回流大幅提高了现金水平。大型科技公司也把这些资金用到了资本开支上,但是亚马逊、谷歌、Facebook和微软都未能实现原定的资本开支计划,未来的支出空间有限。“投资者仍然希望这些资本支出能卷土重来,但是考虑到云计算服务提供商的盈利预计为负,我们并不这么认为。”

美国经济还面临劳动力过剩的困境。人力成本已经开始蚕食利润,尤其是小型公司。Michael Wilson提到,如果公司无法避免通过裁员来压缩成本,衰退的可能性会大大上升。

扫码下载智通APP

扫码下载智通APP