平安证券:汽车行业消费观望情绪浓、下半年有望复苏,品牌洗牌加剧

本文来自微信公众号“德安车研”。

投资要点

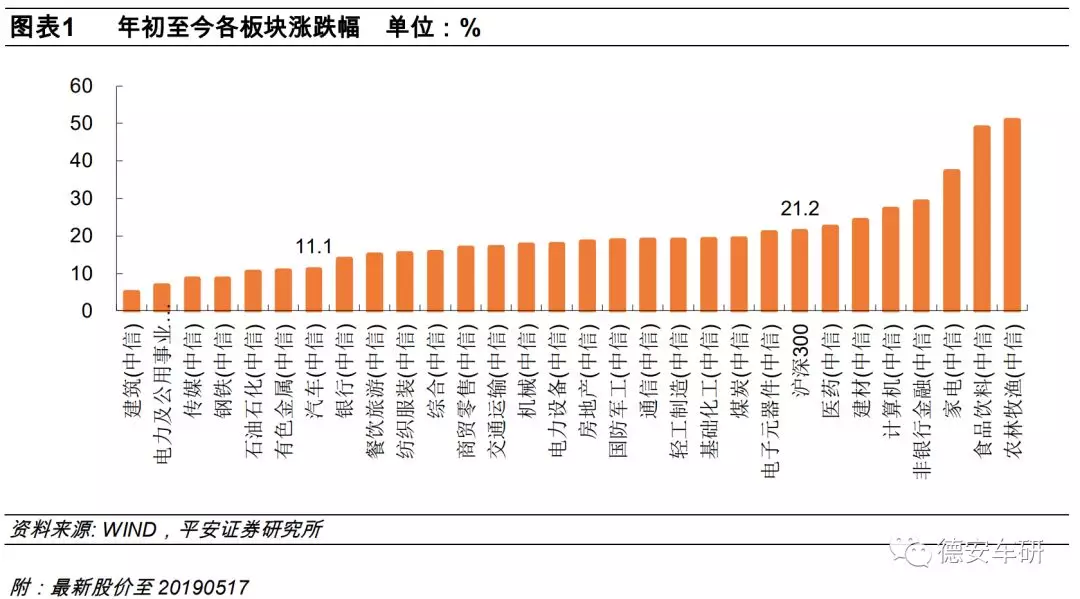

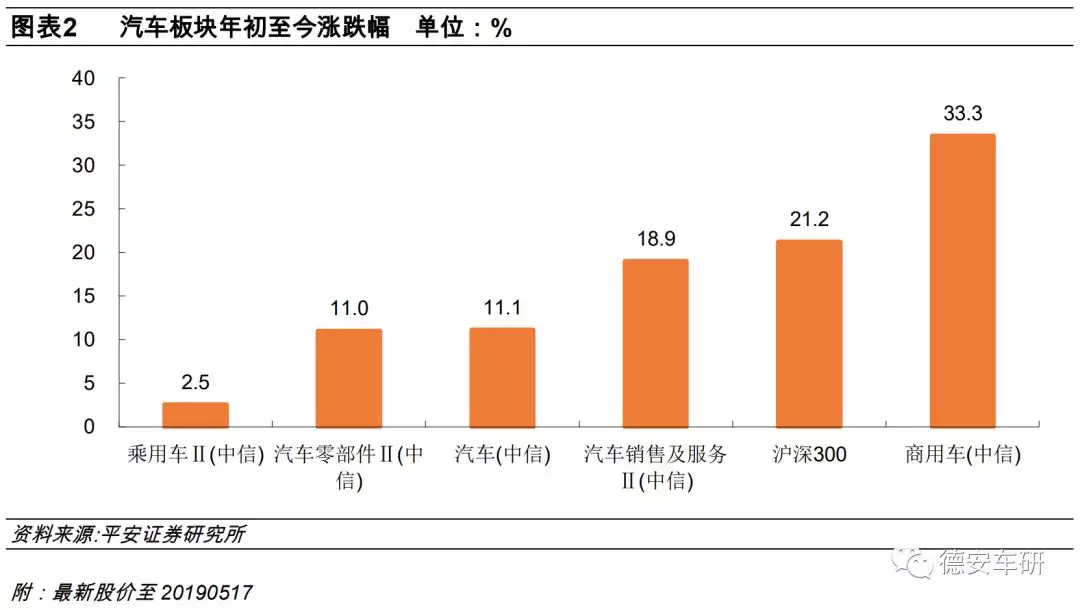

二级市场表现:初至今汽车整体上涨11.1%,跑输沪深300指数10.1个百分点。

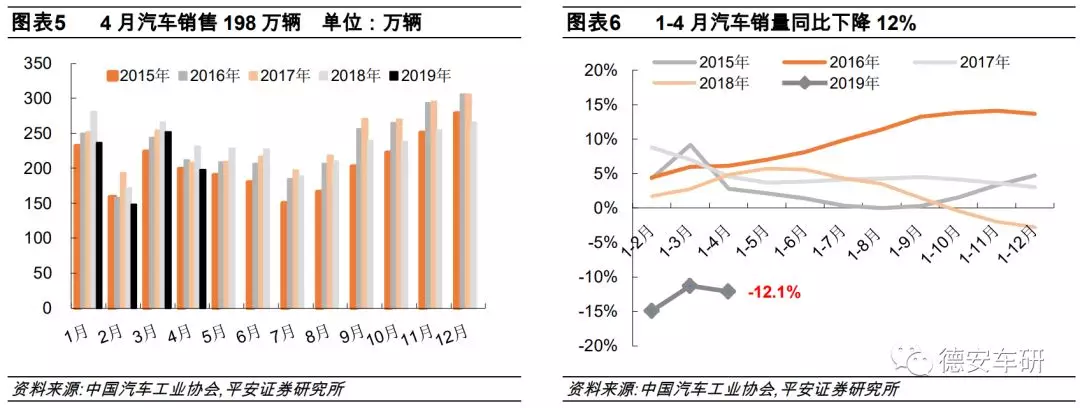

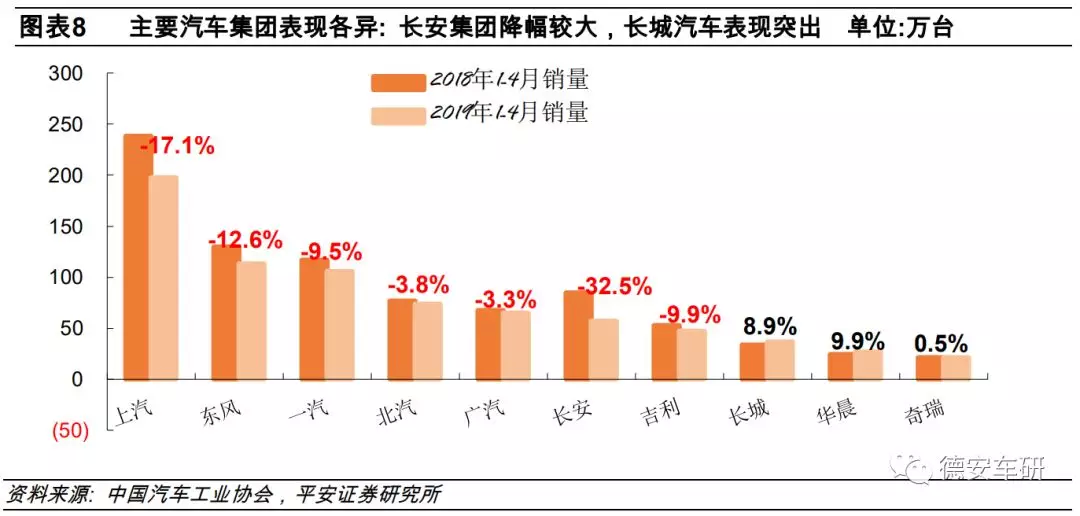

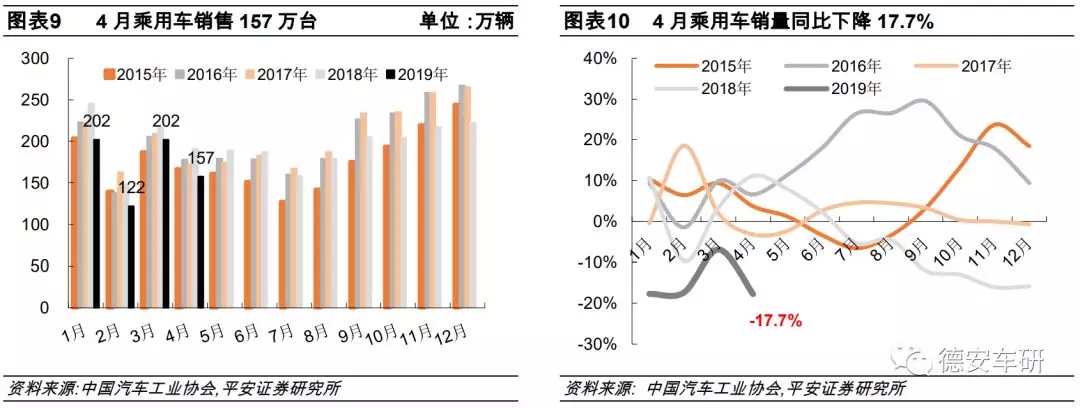

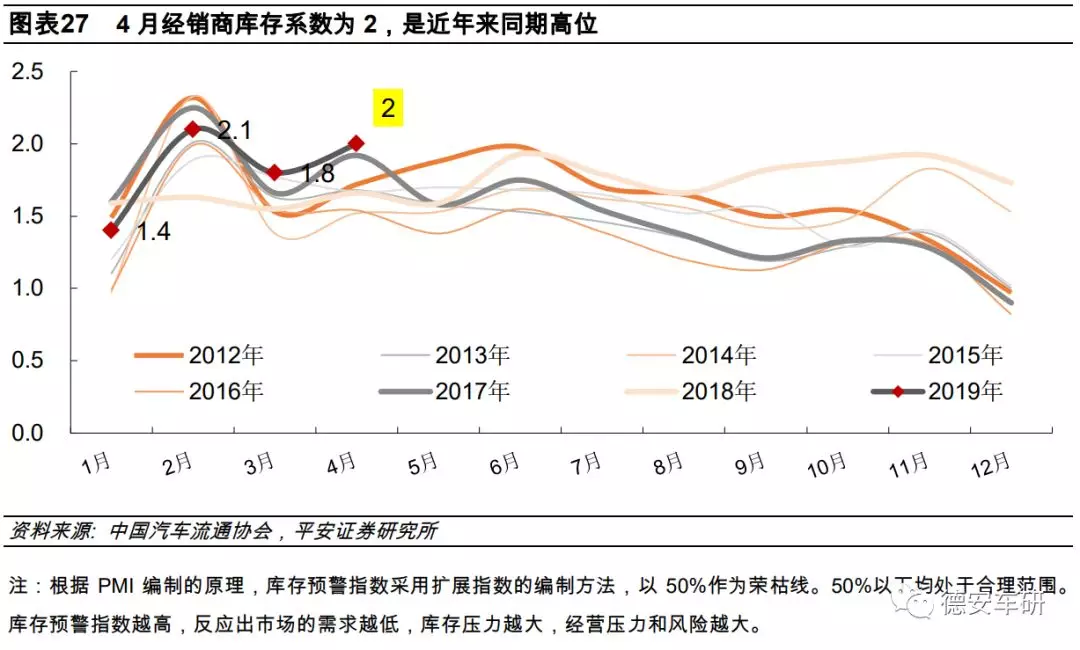

多重负面因素导致行业复苏延迟:4月份汽车整体销量为198万辆,同比下降14.6%。1-4月汽车销量下降12%,但交强险降幅明显小于批发降幅。结合4月2.0的库存系数(自主/合资品牌高于近年同期)现实乘用车终端消费低迷+渠道依然处于去库存状态。消费信心不足+国五国六标准切换+消费者对国家刺激消费政策期待导致观望情绪明显。但随着国家减税、降费等一系列政策的逐步落地,基建投资对消费市场促进作用的逐步显现,我们对全年的汽车市场稳定发展充满信心。

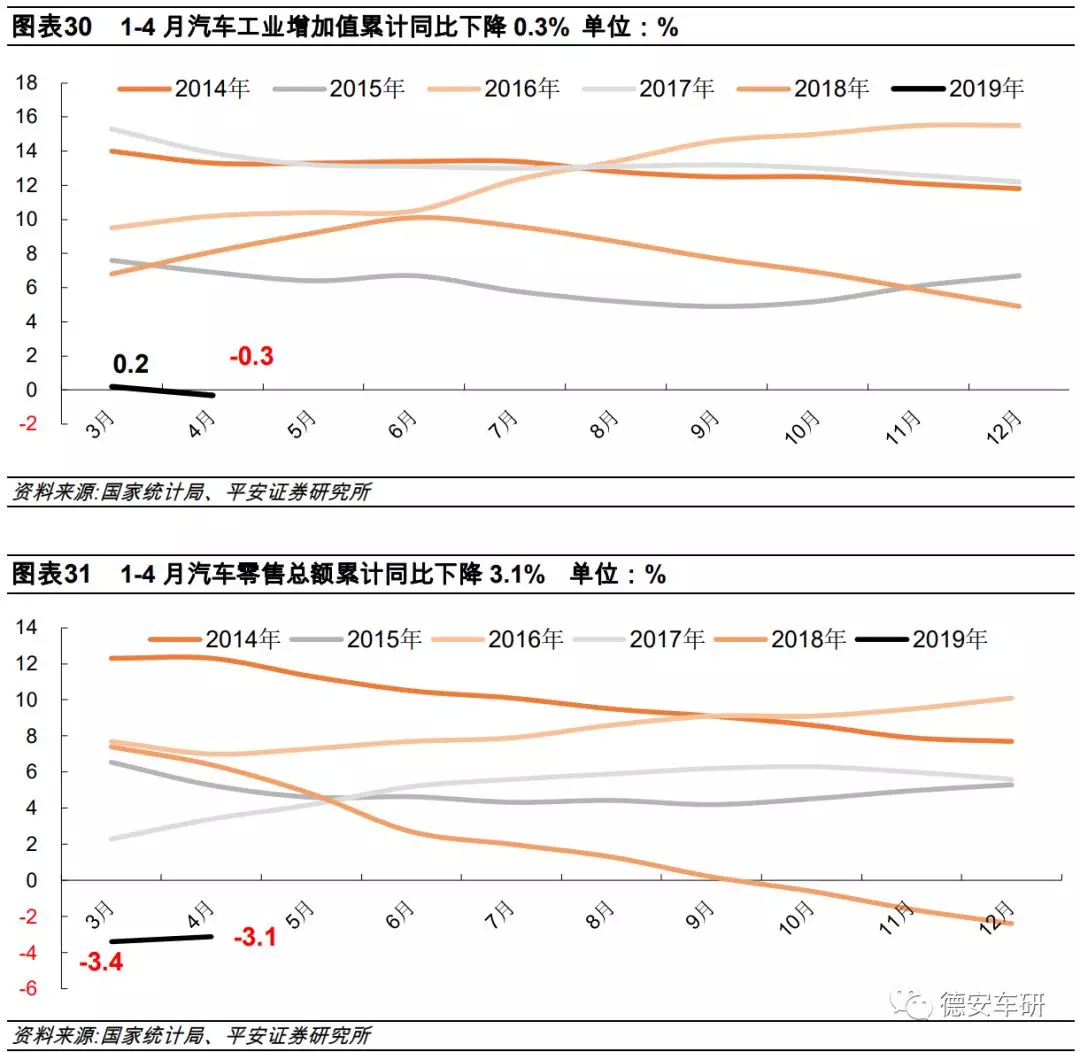

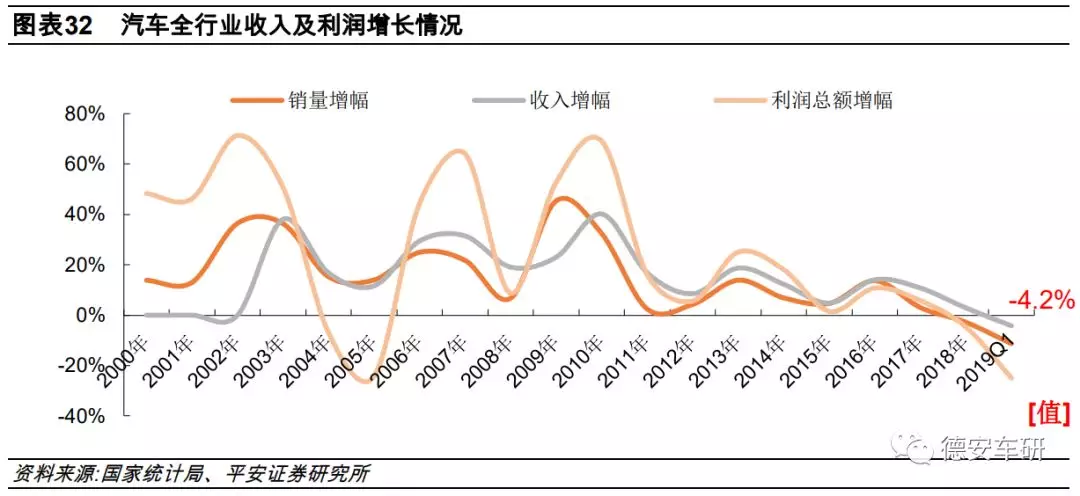

利润降幅或边际改善、但盈利能力复苏尚需时日:汽车行业是1—4月份统计局披露的41个大类行业唯一工业增加值同比下降的细分行业。从2018年5月以来,汽车消费零售额已连续11个月同比下滑。1-4月汽车零售额亦同比下降。1Q19汽车业收入/利润总额同比降幅为4.2%/25%。

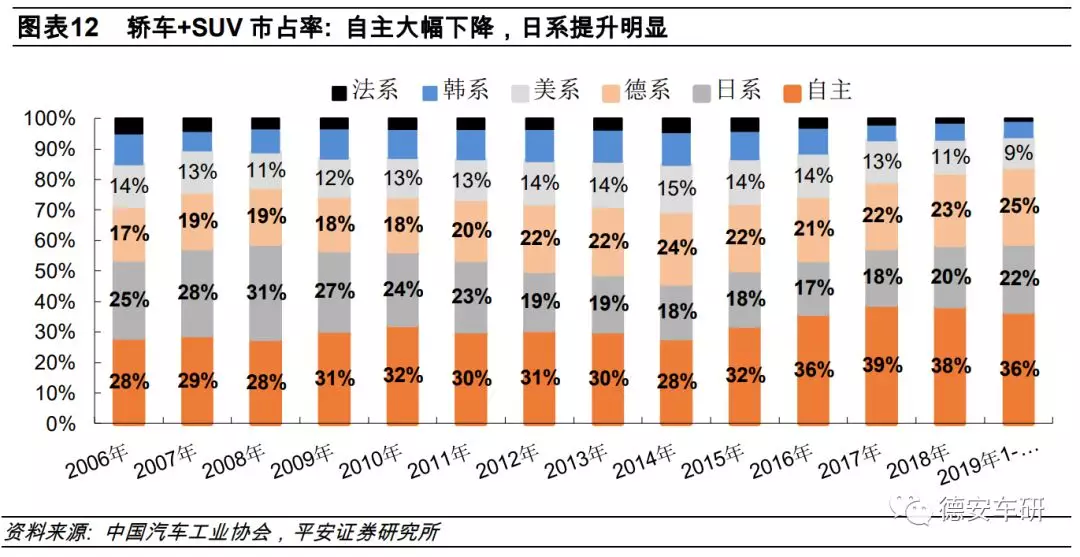

乘用车中:轿车+SUV领域自主份额下降大,日系抢眼,德系稳健,企业间分化剧烈:日系和德系2019年1-4月轿车+SUV的市占率为22%和25%,均比2018年水平提高2个百分点。

广汽丰田和广汽本田2019年1-4月销量同比大幅提升,表现亮眼,而长安福特销量同比大幅下滑,预计未来品牌分化将进一步加剧。

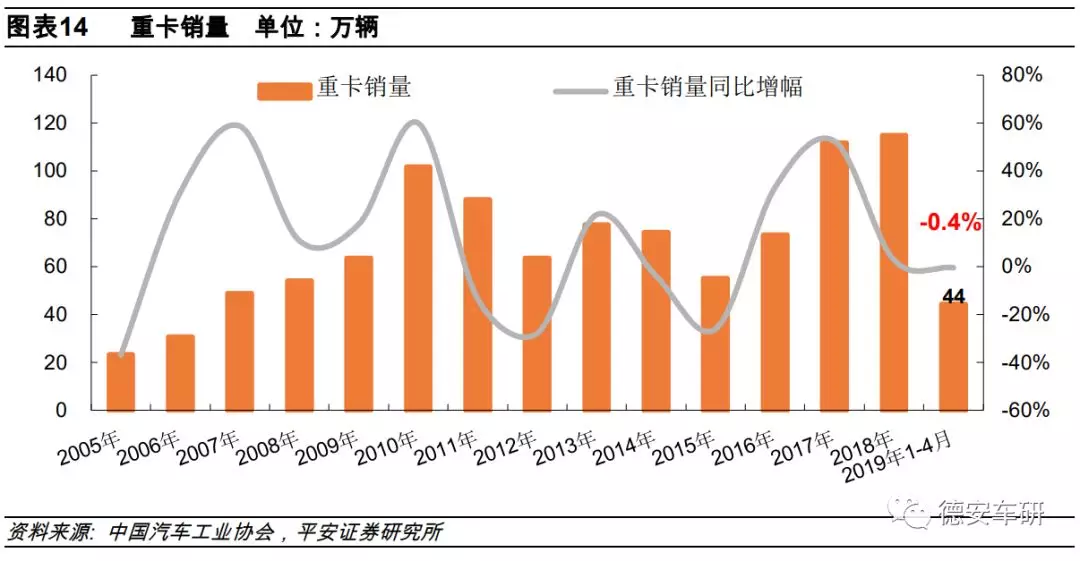

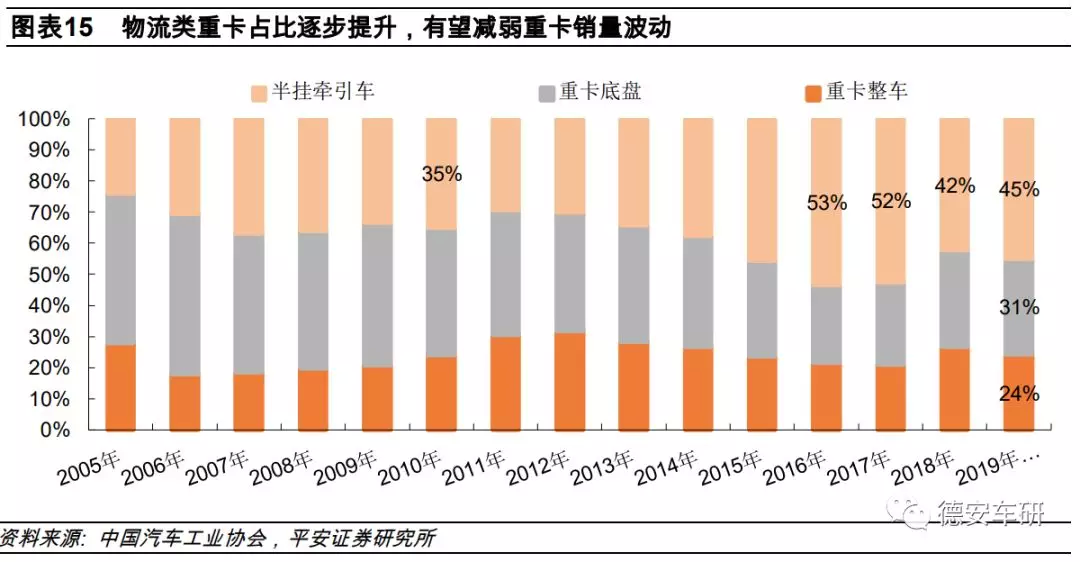

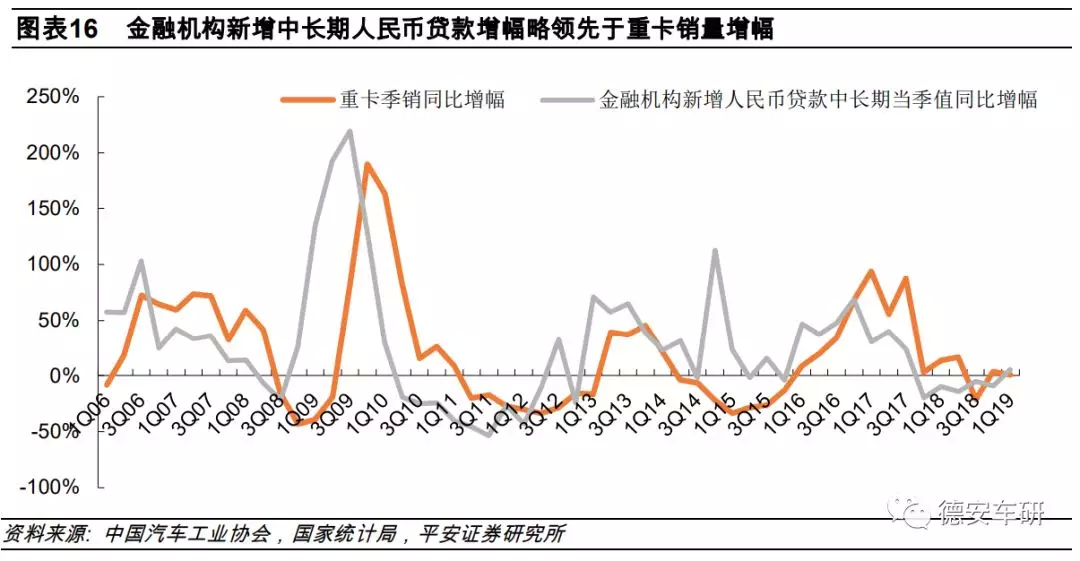

重卡或处于景气高点,但波动性有望减弱,物流车占比提升:综合国三淘汰、国四置换、国六实施、GB1589实施以及环保加严等多因素影响,预计2019~2020年重卡年销量不会出现2011年快速退坡的情况,仍将保持100万辆上下规模。我国经济增长驱动力从投资拉动转向消费拉动,预计以半挂牵引车为代表的物流类重卡占比提升将是大势所趋。

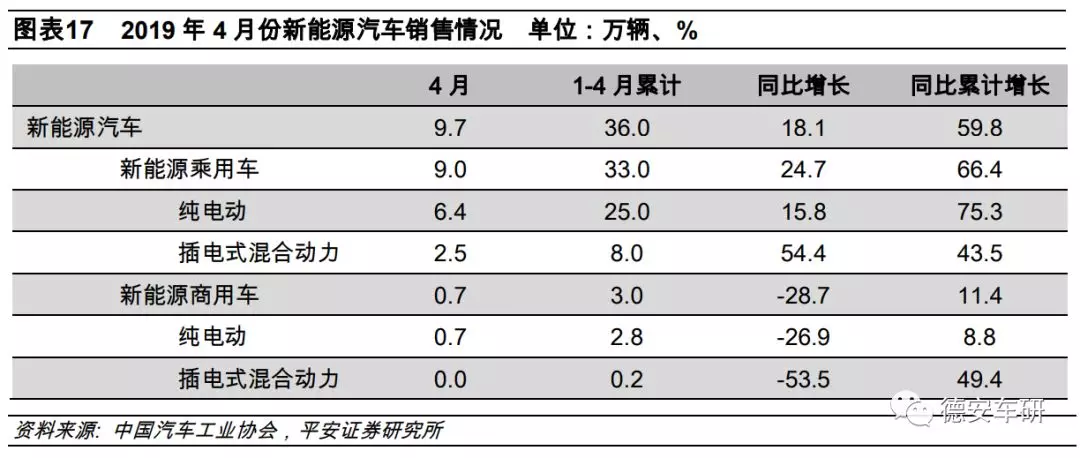

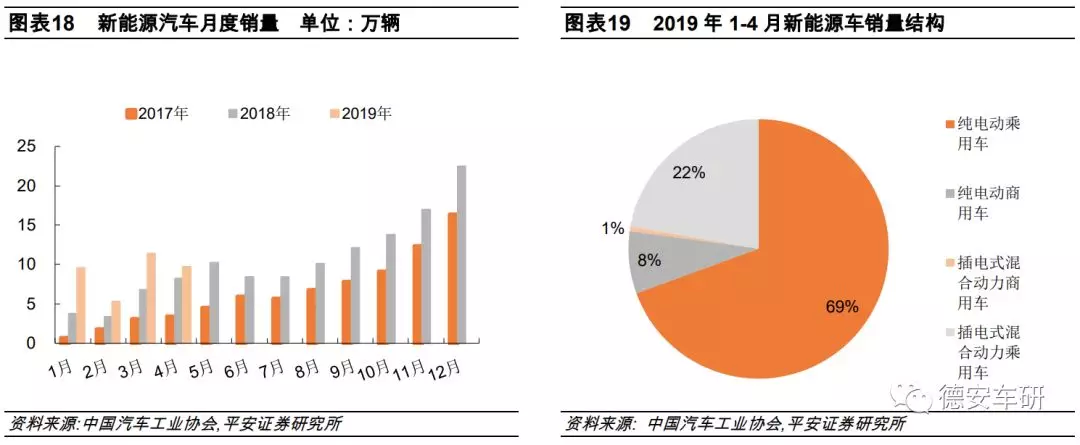

新能源乘用车继续走强,插混表现亮眼。新能源汽车由于补贴过渡期等原因,4月继续走强。插电混合新能源乘用车表现亮眼,在新能源乘用车销量占比为27.8%,比3月份提升3.2个百分点。

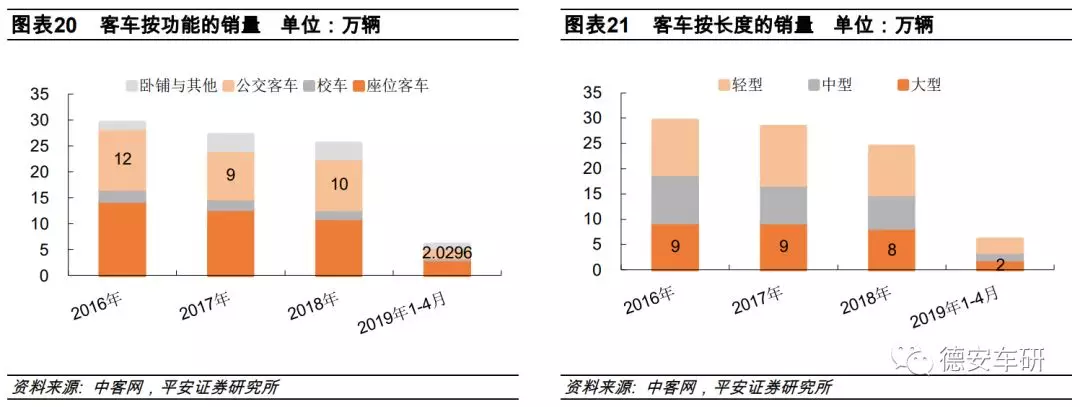

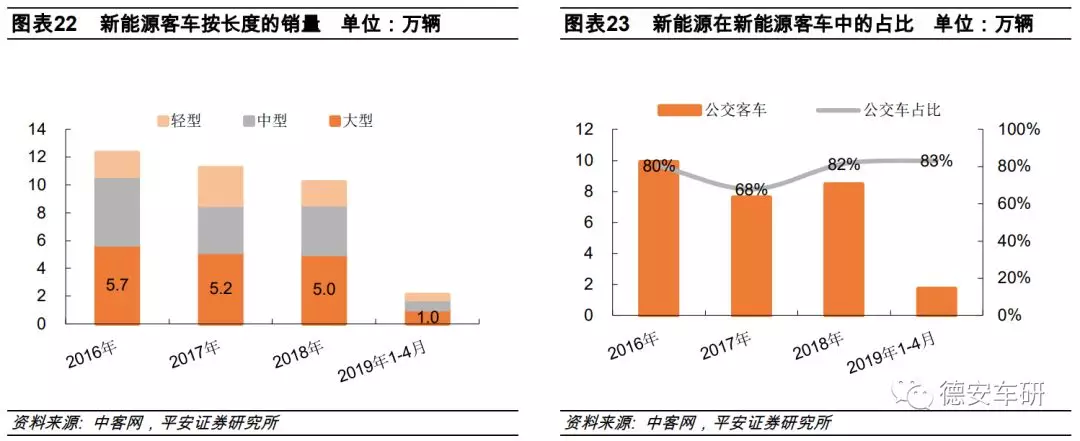

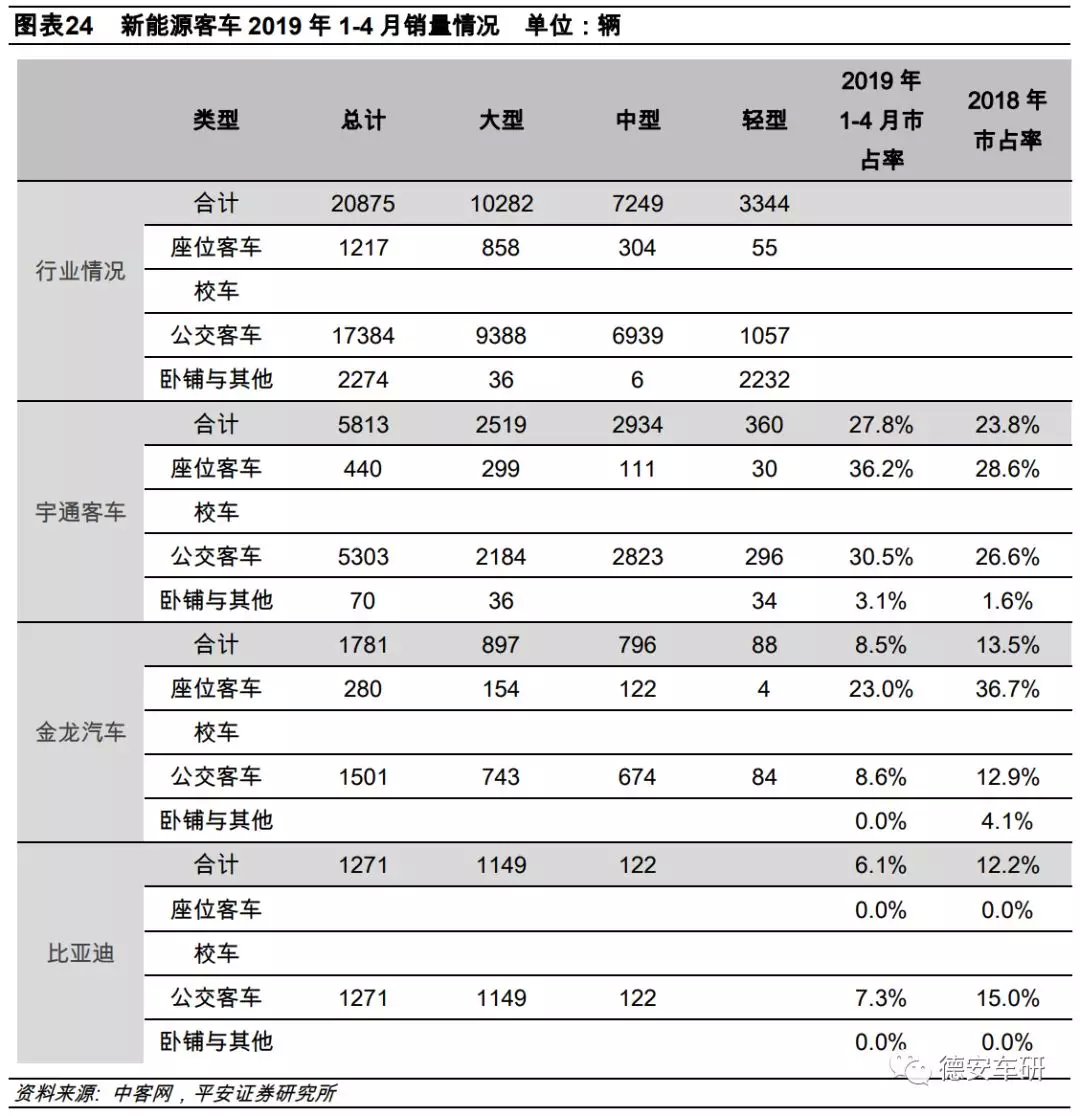

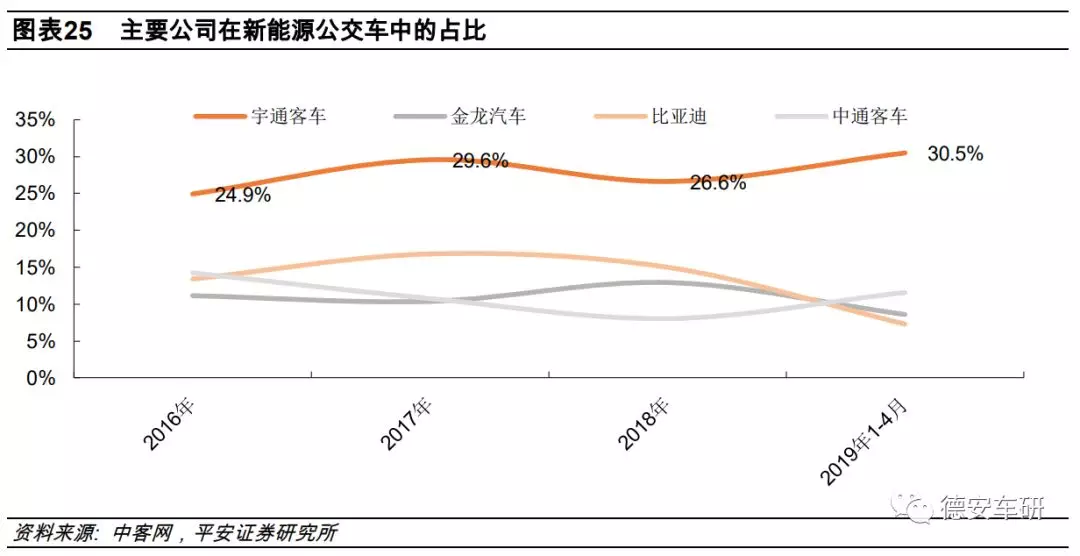

客车新能源补贴新政出台,龙头市占率将持续提升。“以奖代补”和地方自定新能源替换时间表,这些政策给了当地政府更多的灵活性,或将有助于示范省市提出更高的目标。2020年以后“以奖代补”,公交车实际行驶里程可能会成为重要的考核指标。新能源客车中,公交客车的占比逐渐提升,新能源公交细分领域中,宇通和中通的份额有所提高,比亚迪和金龙的份额降低。

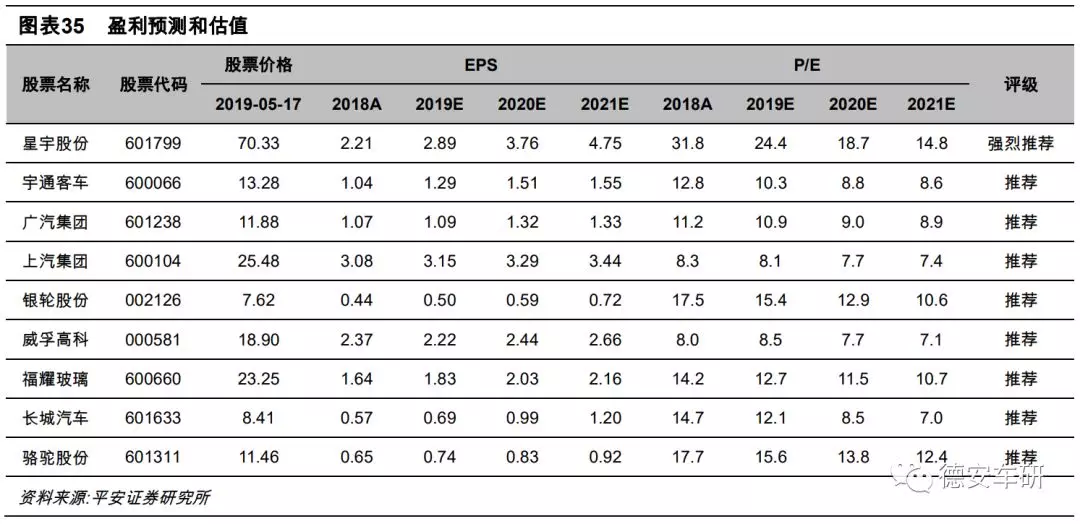

投资建议:我们判断下半年行业消费结束观望,逐步复苏,但洗牌持续,品牌分化延续。2019年乘用车看好日系+自主龙头,长期仍看自主品牌集中度提升,建议择优布局相关乘用车企,推荐长城汽车(02333)(产品细分+营销改革)、广汽集团(02238)(日系新周期),关注吉利汽车(00175)(技术平台升级+中端车份额突破);客车行业龙头份额提高趋势确定,推荐宇通客车。

零部件看好财务稳健、产业链话语权较强、处于高景气细分领域的龙头企业:强烈推荐星宇股份(车灯产品升级+核心客户新品周期)、中鼎股份(国内非轮胎橡胶件龙头+单品到总成升级),推荐福耀玻璃(03606)(海外份额提升+护城河深厚)、威孚高科(排放升级受益者+龙头地位稳固+低估值高股息率)。

正文目录

一、板块年初至今跑输沪深300

二、受消费信心等影响,4月汽车销量下滑

2.1乘用车—渠道持续去库存、自主份额降幅大

2.2重卡总量小幅下跌,物流类卡车占比提升

2.3新能源插电混合乘用车份额提升

2.4客车新政出台,新能源公交有望迎复苏

2.5经销商库存压力仍大、自主品牌尤甚

三、利润降幅或边际改善、盈利能力复苏尚需时日

四、行业重要事项与动态

五、投资建议

六、风险提示

一、板块年初至今跑输沪深300

年初至今汽车整体上涨11.1%,跑输沪深300指数10.1个百分点。其中商用车表现亮眼,上涨33.3%,乘用车板块上涨2.5%,汽车零部件上涨11%,汽车销售及服务涨幅为18.9%。

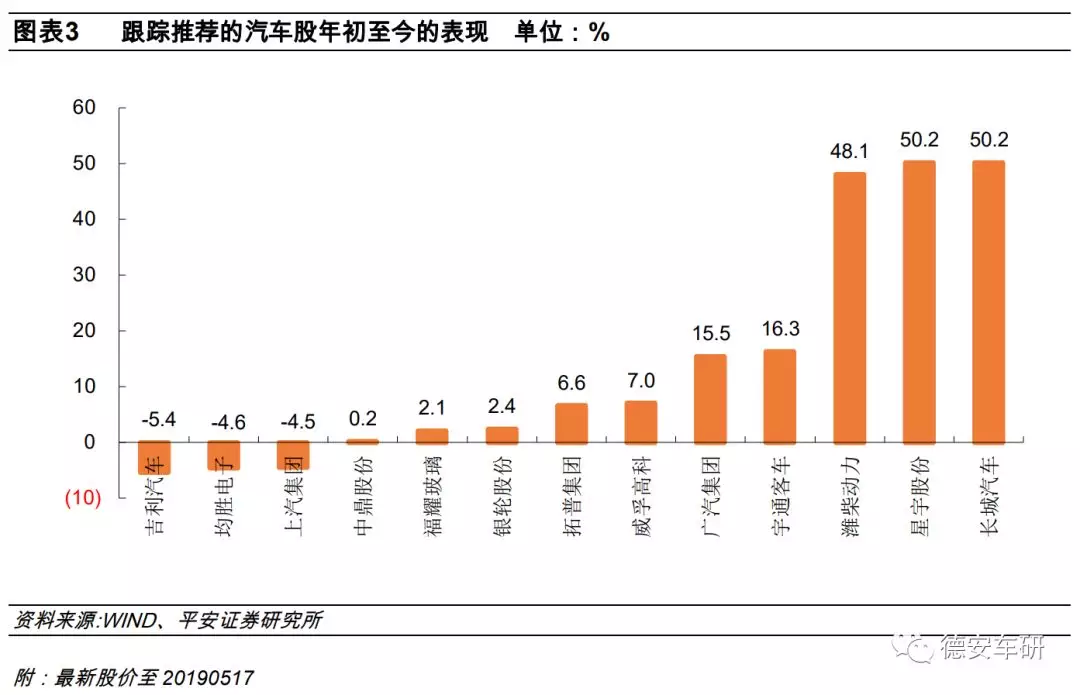

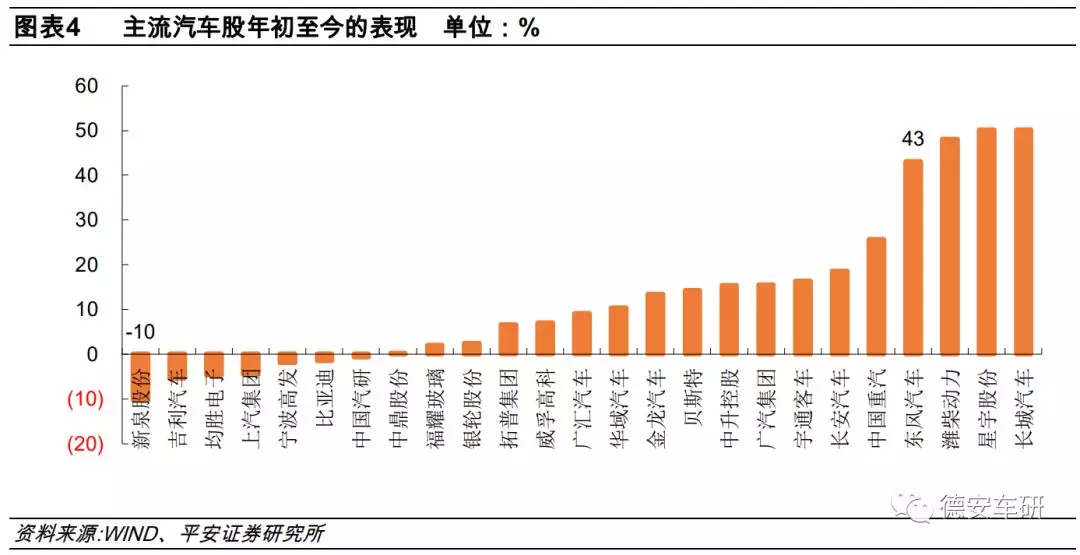

在我们跟踪推荐的汽车股中,长城汽车、星宇股份、潍柴动力(02338)表现最佳。

其中长城汽车去年去库存坚决,目前看销量复苏快于其它车企,体制改革,产品线丰富,未来市占率上升趋势明显,有望巩固自主一线地位,长期发展态势被市场认可。

星宇股份涨幅50%,受益于LED前大灯渗透率提升,同时大客户一汽大众和一汽丰田今年销量大幅跑赢市场,且公司毛利率提升,期间费用率下降。

主流汽车股中,新泉股份年初至今跌幅为10%,主要因为下游客户如吉利,上汽乘用车等销量表现较差,此外管理费用和研发费用上升。东风汽车上涨43%,主要因为“163倍增计划”推进轻卡销量稳步上升,同时公司三费率大幅下降。

二、受消费信心等影响,4月汽车销量下滑

据中汽协,2019年4月份汽车整体销量为198万辆,同比下降14.6%。1-4月总销量835.3万辆,同比下降12.1%。

中汽协认为:市场低迷主要原因为消费信心不足,另外受国五国六标准切换的影响,以及对国家刺激消费政策期待等因素影响,消费者观望情绪明显。但随着国家减税、降费等一系列政策的逐步落地,基建投资对消费市场促进作用的逐步显现,我们对全年的汽车市场稳定发展充满信心。

2.1乘用车—渠道持续去库存、自主份额降幅大

4月,乘用车销售157.5万辆,同比下降17.7%。虽然批发量下滑较大,但乘用车交强险数据同比仅下降6.5%,相比3月份的-9.2%有所收窄,5月份交强险数据有望转正。

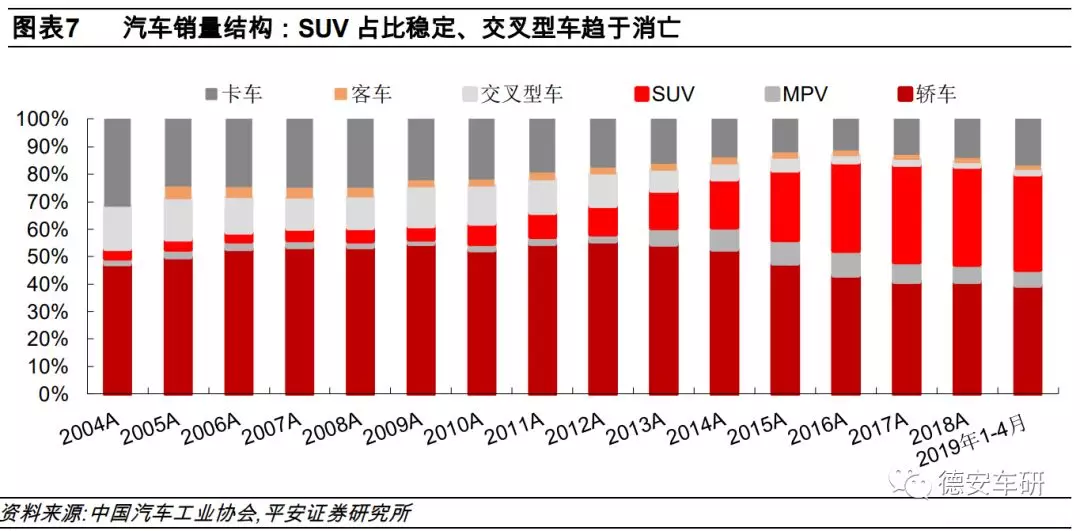

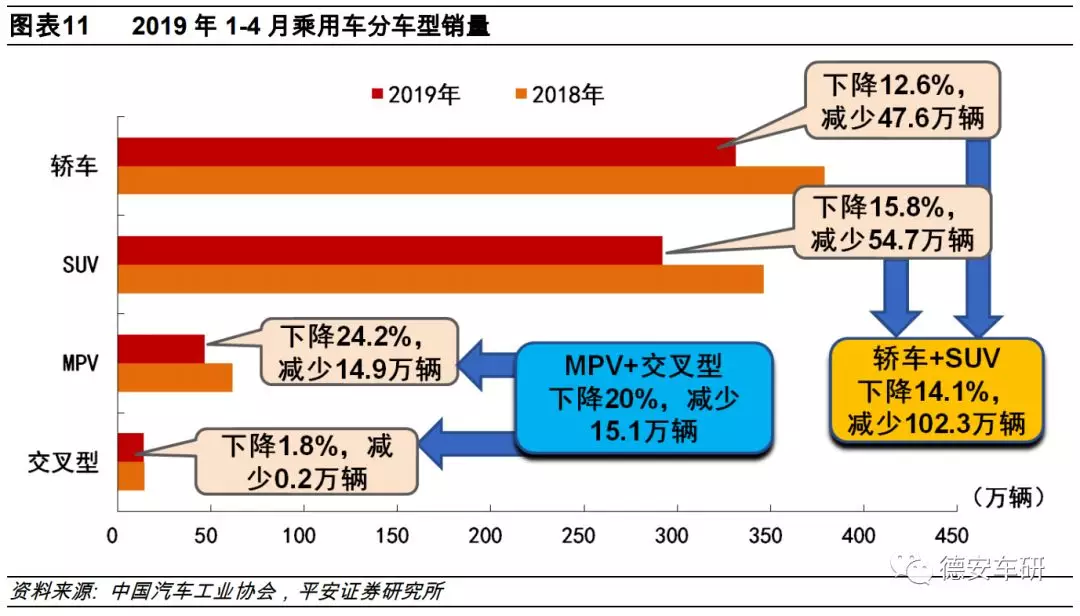

1-4月乘用车总销售683.8万辆,同比下降14.7%。其中轿车销售同比下滑12.6%,SUV同比下降15.8%,轿车+SUV总和销量同比下降14.1%。MPV同比下降24.2%,交叉型乘用车同比下降1.8%。

轿车+SUV领域自主份额下降大,日系抢眼,德系稳健:自主依然份额最大,但2019年1-4月份额同比下降4个百分点至36.4%,日系品牌销量同比增长6.1%,份额增加4.2个百分点达22.2%,德系/韩系销量降幅较小,美系、自主降幅超过20%。

品牌分化进一步加大。广汽丰田和广汽本田2019年1-4月销量同比分别提升32.9%和16.7%,表现亮眼。长安福特销量同比下滑69.3%。

2.2重卡总量小幅下跌,物流类卡车占比提升

4月重卡销售11.9万辆,同比下降3.3%。

1-4月,重卡销售44.4万辆,同比下降0.4%。其中重卡整车销量107592(同比下降5%),4月销量30155(同比下降15.7%);1-4月重卡底盘累计销量137119(同比下降7.8%),4月销量34555(同比下降16.6%);1-4月半挂牵引车累计销量199648(同比增长8.4%),4月销量54047(同比增长18.4%)。

从长周期来看,重卡行业仍处于景气高点。综合考虑国三淘汰、国四置换、国六实施、GB1589实施以及环保加严等多因素影响,预计2019~2020年重卡年销量不会出现2011年快速退坡的情况,仍将保持100万辆上下规模。

物流类重卡逐渐占据主导地位。2015年以后,我国经济增速换挡,经济增长动能转向扩大内需,国内物流行业需求旺盛,物流类重卡占比持续提升,2017年新版GB1589实施,导致重卡单车运力下降约20%,同时,国家对超限超载的治理大幅加严,进一步促进了物流重卡爆发,使2017年重卡销量达到111.7万辆。随着中央政策调整,我国经济增长驱动力从投资拉动转向消费拉动,预计以半挂牵引车为代表的物流类重卡占比提升将是大势所趋。

2.3新能源插电混合乘用车份额提升

新能源继续走强,插混表现亮眼。据中汽协统计,4月份新能源汽车销售9.7万辆,同比增长18.1%,其中纯电动汽车销售7.1万辆,同比增长9.6%,插电式混合动力汽车销售2.5万辆,同比增长50.9%。1-4月,新能源汽车总销量36万辆,同比增长59.8%,其中纯电汽车同比增长65.2%,插电式混合动力汽车销售同比增长43.7%。

2019年新能源车走势呈现高位波动,新能源车走势从前几年的简单的年初前低后高走势,逐步演变成补贴驱动下的波浪走势。4月插电混合新能源乘用车走强,在新能源乘用车销量占比为27.8%,比3月份提升3.2个百分点。

2.4客车新政出台,新能源公交有望迎复苏

近期四部委出台新能源公交车推广政策,主要包括三个方面:地补延续,“以奖代补”和地方自定新能源替换时间表,这些政策给予了当地政府更多的灵活性,或将有助于示范省市提出更高的目标。2020年以后“以奖代补”,公交车实际行驶里程可能会成为重要的考核指标。

公交客车在客车(燃油车+新能源)中的比重基本稳定,维持在50%左右,2019年1-4月,公交车销量2.0万辆,其中新能源公交销售1.7万。新能源客车中,大型车的占比逐年提升;新能源公交细分领域中,宇通和中通的份额有所提高,比亚迪和金龙的份额降低。

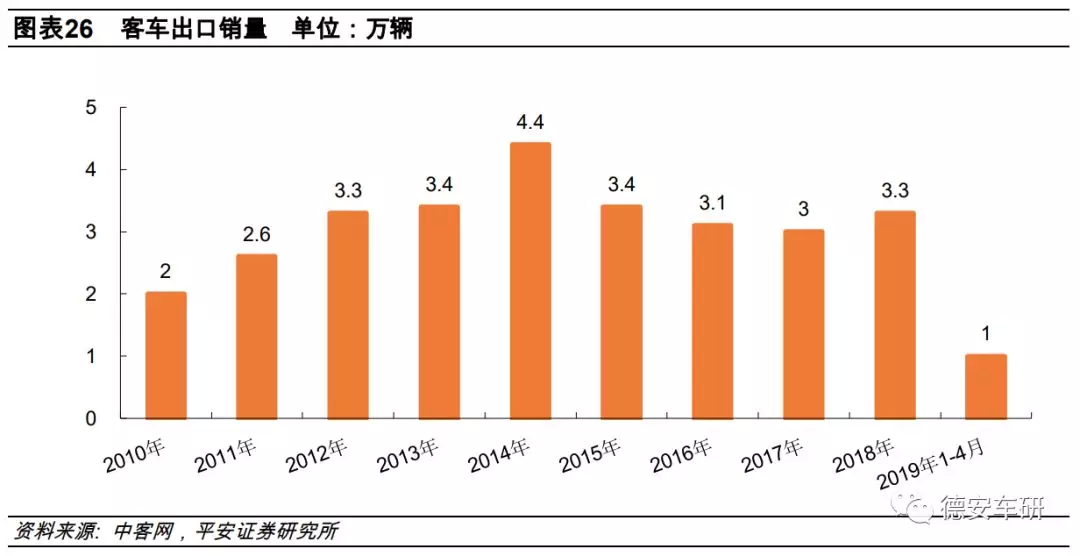

大中客出口销量有待恢复。2019年1-4月客车出口1万辆,去年同期为9150辆。客车出口自2007年达到顶点,自2008年金融危机销量下跌至低谷,自2009年至2014年实现了连续5年的增长,近几年出口销量连续下跌。目前欧洲等多国已经启动禁售燃油车的计划,为新能源客车带来替换与新增需求。比如法国7万辆客车在2025年之前将全部被替换成为新能源及天然气客车(80%为纯电动)。

2.5经销商库存压力仍大、自主品牌尤甚

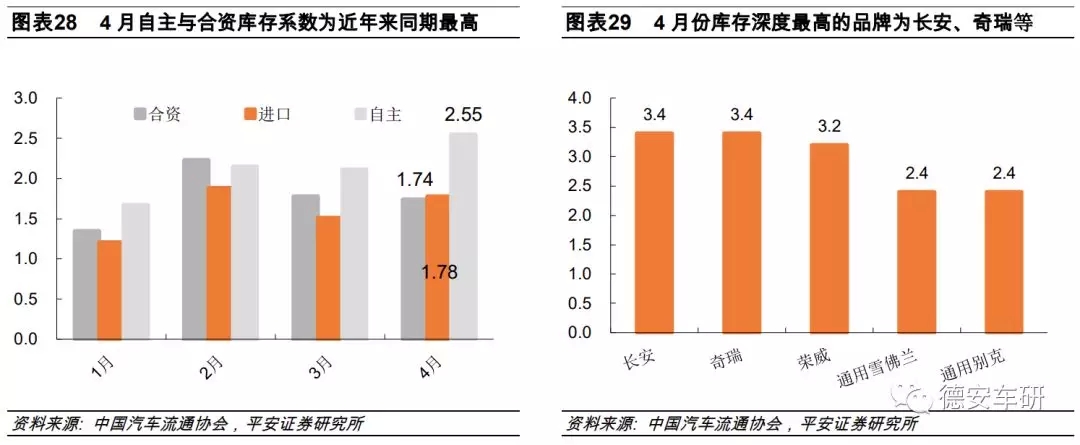

汽车流通协会披露:4月份汽车经销商综合库存系数为2.0,是近年来同期高位,库存水平位于警戒线以上。

其中,自主品牌库存系数为2.55,绝对值高,且为近年来同期最高位;合资品牌库存系数为1.74,为近年来同期最高位,高端豪华&进口品牌库存系数为1.78。分具体品牌看,4月库存深度最高的品牌依次是长安,奇瑞,荣威,雪佛兰和别克。

三、 利润降幅或边际改善、盈利能力复苏尚需时日

汽车行业是1—4月份统计局披露的41个大类行业唯一工业增加值同比下降的细分行业。

据统计局数据近期披露的社会消费品零售额数据及工业增加值数据,1—4月份汽车是41个大类行业唯一增加值同比下降的(1-4月汽车工业增加值累计同比下降0.3%),1-4月份汽车消费零售额同比下降3.1%,从2018年5月以来,汽车消费零售额已连续11个月同比下滑。

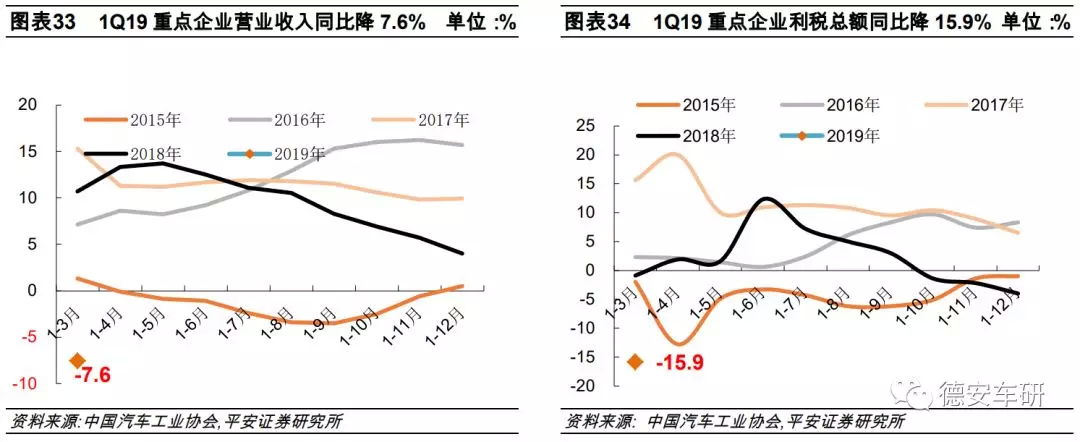

据国家统计局数据,2019年一季度汽车全行业收入/利润总额同比下降4.2%/25%。据中汽协统计,2019年一季度汽车业重点企业(集团)收入/利税总额同比下降7.6%/15.9%,显示汽车业利润降幅较大,且盈利能力下滑较大,我们判断下半年行业利润降幅可能收窄,但盈利能力恢复尚需时日。

四、行业重要事项与动态

四部委发布新能源公交车新政,从2020年开始采取“以奖代补”

平安观点:

新政主要突出地补延续,“以奖代补”及地方自定新能源替换时间表,这给予了地方政府更灵活的操作空间,或将有助于示范省市提出更高的目标。地补延续将继续促进新能源公交车的发展,2020年以后“以奖代补”,率先提出了退补后的政策方向,公交车实际行驶里程可能会成为重要的考核指标。

工信部发布第4批新能源车推荐目录,高标准车型将上市

平安观点:

第4批推荐车型目录为2019年国家补贴标准发布后首批以新公告车型为主体的推荐目录。2019年补贴政策主要提升能耗标准和动力电池组能量密度门槛要求,并在过渡期执行新技术标准给予折扣补贴。此次目录的发布将显著提升消费者可选车型数量,助力新能源车企5月实现产销环比增长。此次满足18年技术要求而不满足19年技术要求的车型全部为商用车型,且主要为客车车型。预计后续会有新能源乘用车出现进入目录但是不满足补贴标准的情况,仍可获得牌照、路权等优惠政策。

现代汽车欲关闭中国1号工厂,韩系品牌国内承压

平安观点:

2018年现代汽车在华销量为79万辆,产能利用率不足50%。由于现代汽车在中国投放的新车少,且品牌力和性价比低,同时2018年国内汽车市场28年首次负增长,导致现代汽车的竞争压力进一步加大。

虽然现代汽车2019年一季度在韩国和美国市场表现亮眼,集团净利润同比增长24%,但在中国市场销量却下滑18.4%,在华品牌力明显下降,预计关闭工厂只是其下行周期的一个开端。

丰田收购富田电机部分股权,准备成为电动汽车系统供应商

平安观点:

目前国内驱动电机市场竞争较为激烈,整车厂与独立供应商各占据半壁江山。与外资产品相比,国内驱动电机在功率密度和效率上仍略逊一筹。外资整车厂和零部件供应商向电动化的转型,预计会进一步加剧驱动电机市场的竞争压力,不具备技术优势的厂商可能在未来两年的激烈竞争中被淘汰。

特斯拉向Maxwell发出最终收购要约,价值超过2.35亿美元

平安观点:

今年2月份特斯拉宣布计划收购电池厂商Maxwell,5月中旬按照特斯拉发出的最终收购要约,特斯拉收购Maxwell交易的价值超过2.35亿美元。特斯拉布局动力电池领域,一为缓解松下产能不足问题,二为供应链可不再受制于人,目前特斯拉也在国内寻求合适供应商,我们预计特斯拉电池未来将走多元化的技术和供应商路线,而不是仅局限于圆柱电池。

吉利回应“降薪”:优秀者最高涨薪酬30%,业绩差者负奖励

平安观点:

5月吉利回应网传降薪风波,公司为了让中高层干部更有使命感、目标感和结果意识,8岗以上员工自愿加入经营结果共担激励机制,目标完成回报会更高。我们认为在行业景气度较低之际,员工降薪节省成本无可厚非,但公司采取的激励和奖惩机制较为激进,希望公司可以用更稳健的方式应对行业变动。

五、投资建议

二级市场表现:初至今汽车整体上涨11.1%,跑输沪深300指数10.1个百分点。

多重负面因素导致行业复苏延迟:4月份汽车整体销量为198万辆,同比下降14.6%。1-4月汽车销量下降12%,但交强险降幅明显小于批发降幅。结合4月2.0的库存系数(自主/合资品牌高于近年同期)现实乘用车终端消费低迷+渠道依然处于去库存状态。消费信心不足+国五国六标准切换+消费者对国家刺激消费政策期待导致观望情绪明显。但随着国家减税、降费等一系列政策的逐步落地,基建投资对消费市场促进作用的逐步显现,我们对全年的汽车市场稳定发展充满信心。

利润降幅或边际改善、但盈利能力复苏尚需时日:汽车行业是1—4月份统计局披露的41个大类行业唯一工业增加值同比下降的细分行业。从2018年5月以来,汽车消费零售额已连续11个月同比下滑。1-4月汽车零售额亦同比下降。1Q19汽车业收入/利润总额同比降幅为4.2%/25%。

乘用车中:轿车+SUV领域自主份额下降大,日系抢眼,德系稳健,企业间分化剧烈:日系和德系2019年1-4月轿车+SUV的市占率为22%和25%,均比2018年水平提高2个百分点。

广汽丰田和广汽本田2019年1-4月销量同比大幅提升,表现亮眼,而长安福特销量同比大幅下滑,预计未来品牌分化将进一步加剧。

重卡或处于景气高点,但波动性有望减弱,物流车占比提升:综合国三淘汰、国四置换、国六实施、GB1589实施以及环保加严等多因素影响,预计2019~2020年重卡年销量不会出现2011年快速退坡的情况,仍将保持100万辆上下规模。我国经济增长驱动力从投资拉动转向消费拉动,预计以半挂牵引车为代表的物流类重卡占比提升将是大势所趋。

新能源乘用车继续走强,插混表现亮眼。新能源汽车由于补贴过渡期等原因,4月继续走强。插电混合新能源乘用车表现亮眼,在新能源乘用车销量占比为27.8%,比3月份提升3.2个百分点。

客车新能源补贴新政出台,龙头市占率将持续提升。“以奖代补”和地方自定新能源替换时间表,这些政策给了当地政府更多的灵活性,或将有助于示范省市提出更高的目标。2020年以后“以奖代补”,公交车实际行驶里程可能会成为重要的考核指标。新能源客车中,公交客车的占比逐渐提升,新能源公交细分领域中,宇通和中通的份额有所提高,比亚迪和金龙的份额降低。

投资建议:我们判断下半年行业消费结束观望,逐步复苏,但洗牌持续,品牌分化延续。2019年乘用车看好日系+自主龙头,长期仍看自主品牌集中度提升,建议择优布局相关乘用车企,推荐长城汽车(产品细分+营销改革)、广汽集团(日系新周期),关注吉利汽车(技术平台升级+中端车份额突破);客车行业龙头份额提高趋势确定,推荐宇通客车

零部件看好财务稳健、产业链话语权较强、处于高景气细分领域的龙头企业:强烈推荐星宇股份(车灯产品升级+核心客户新品周期)、中鼎股份(国内非轮胎橡胶件龙头+单品到总成升级),推荐福耀玻璃(海外份额提升+护城河深厚)、威孚高科(排放升级受益者+龙头地位稳固+低估值高股息率)。

六、风险提示

(1)刺激政策不及预期:如果刺激消费的政策不及预期,将影响汽车销售;

(2)宏观经济放缓:如果宏观经济放缓,投资和基建下降,可能会影响重卡销量;

(3)新能源汽车零部件成本下降缓慢:如果三电尤其是电池成本下降幅度不及预期,外加补贴政策退坡幅度大、产品力不足将导致销量下滑。

扫码下载智通APP

扫码下载智通APP