互金行业未解冻,360金融(QFIN.US)净利却先翻了3倍

可能连最初声称不打算涉足互联网金融的周鸿祎想不到,360金融从360金服独立出来不足三年,业绩飞速增长,远远超过了其他平台。

业绩维持强势,净利润同比增长3倍

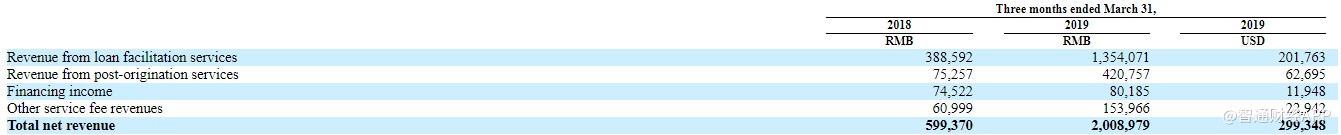

近日,360金融(QFIN.US)公布第一季度业绩,总净收入为20.09亿元人民币(单位下同),同比增长235%;净利润为7.2亿元,同比增长340%;非美国通用会计准则下(Non-GAAP)下,净利润7.888亿元,同比增长382%,净利润率为39.3%,去年同期为27.3%。整体业绩延续了去年的强劲势头。

据了解,营收增长主要是由于贷款便利化服务费、贷款发放后服务费和其他与贷款发放量增加相关的服务费增加。

具体来看,一季度,360金融业务规模和用户数均实现了三位数增长。公司放贷总额达412亿元,同比增长179%;贷款余额525.8亿元,同比增长203%,刷新了上市系消费金融平台的最高纪录。用户复借率由去年四季度的62.7%上升至63.4%。

截至今年3月31日,360金融累计授信用户数量1603万人,同比增长245%。与此同时,该平台的风控能力良好,M3+逾期率为0.94%,从去年数据看,360金融的逾期率远低于其他平台。

如此高速的增长对于360金融来说并不罕见,2018年,360金融净收入44.5亿元,同比增长464%;净利润11.9亿元,同比增长624%;Non-GAAP下净利润更是同比增长992%。而让人难以思议的是,360金融取得如此惊人业绩的时间点正是互金行业被政策和流动性驱进寒冬之时,很多互金公司都在生存的边缘挣扎。

对于增长的原因,360金融CEO徐军曾解释称,360金融处在一个具有结构性优势的竞争地位,从资金来源,风险管理,从获客,底层结构性的优势驱动了公司逆势的表现。

解构三大优势

在互联网金融行业,核心竞争力来源于资金成本、获客成本、风控能力。在这三方面,360金融确实具有独特优势。

首先,获客方面,360金融背靠360集团,后者旗下有360安全卫生、360浏览器、360导航等产品,拥有5亿多的月活用户,连接超过10亿台设备,为360金融提供了多元化的获客渠道,获客成本优势也较为明显。

截至去年9月,360金融有23%的借款人用户来自360集团内部流量转化,其他来自外部第三方渠道,一方面这反映了集团导流还有很大增长空间,另一方面,360金融对第三方渠道已经有综合性的布局,不会过于依赖360集团。后续若来自集团的用户数增加,反而能够带来较大的边际提升。

资金方面,360金融放贷资金主要来源于金融机构,而其他互联网金融公司如拍拍贷、宜人贷、趣店等资金主要来自P2P,在资金来源机构化的趋势下,360金融抢占了资金渠道的先发优势。财报显示,今年一季度,公司来自金融机构的资金比例升至79%。

360金融之所以更容易获得金融机构资金,与其强大的风控能力有关。前文对比了各大互联网金融平台的M3+逾期率,可以发现360金融的风控水平遥遥领先。360集团本身是互联网安全公司,最早以杀病毒、防木马和反欺诈起家,加上有海量的数据加持,可以说360金融天生具备了大数据风控的基因。

今年一季度,360金融还获上交所、深交易所各批50亿储架ABS(资产支持证券),资金来源进一步拓展。据了解,ABS的资金成本显著低于其他资金来源,有助于降低整体资金成本。

当然,360金融也有自身的不足,最明显的一点是缺乏消费场景。众所周知,阿里巴巴的蚂蚁金服、京东的京东金融、腾讯的微众银行及百度的度小满金融具有支付、电商、社交、搜索等生态,而360金融依托的是360安全软件是低频应用,且离用户消费场景较远,容易出现转化率低等问题。

在去年上市时,市场普遍认为,360金融最大的掣肘在于缺乏牌照,目前该公司只持有互联网小贷牌照、融资担保牌照,像银行、基金、证券等含金量较高的牌照仍然空白,这造成了与蚂蚁金服、微众银行相比,公司业务单一。

向助贷模式转型

不过在短期内这并没有阻碍公司的高速增长,在360金融的董事长刘威看来,金融牌照对于金控公司和科技公司来说,意义完全不同。“如果定位为金控公司,可能穷尽其力也要把该拿的牌照拿到,才好发展业务,但定位为科技公司,技术和用户才是我们的主营业务,牌照只是锦上添花,而不是必须要有。”

在没有那么多资本金的情况下,他表示,公司聚焦于为金融机构提供技术输出,而避免将自己定位成一个金融公司。

360金融做出一选择也是141号文(即《关于规范整顿“现金贷”业务的通知》)之下的无奈之举。2017年12月,相关部门发布141号文之后,助贷合作一夜之间成为互金行业的转型主流。

一季度财报数据显示,360金融的贷款便利化促成收入和贷后服务费收入占总收入比重从去年同期的77.39%升至88.34%,很明显,助贷业务作为其发力点和重要利润渠道的地位进一步提升。

360金融CEO徐军近日在沟通会上也表示,从今年开始公司会逐渐往不承担风险的、偏科技输出的方向去转型。”

他称,“一方面,在助贷模式下,360金融不承担风险的这部分贷款比例正在上升,未来还会进一步上升。在这些合作中,360金融会作为平台提供流量、数据、技术等,不承担相应的信用风险。另一方面,会逐步把一部分客户流量直接输出给金融机构和合规的互联网借贷平台,本质上就是流量输出。”

从行业环境看,流动性与去年比有所改善,但备案依然没有落地,市场对互金行业头上的这把达摩利斯之剑还有很多担忧。而对于360金融,切换到助贷的赛道之后,更重要的问题成了如何低成本获客,及提高用户转换率。

扫码下载智通APP

扫码下载智通APP