美股波动性开始上升,你不能对这只房间里的大象视而不见

美股何时会再度大幅波动呢?

历史告诉我们,这纯粹是一个“何时、为什么”的问题,而不是“会不会”的问题。

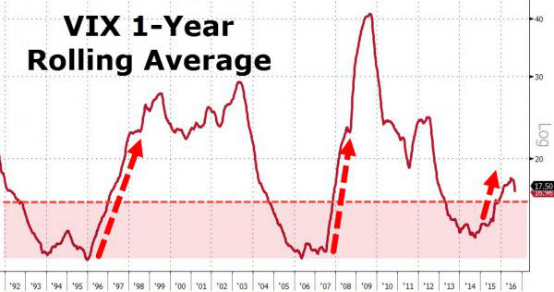

回顾1990年,即芝加哥期权交易所VIX指数初用时,美股的波动性表现出明显的钟摆波动特征,这是多年走势呈现出来的。据智通财经了解,1993年12月至1996年9月(43个月)期间,2005年2月至2007年10月(32个月)期间,及2013年8月至2015年7月(23个月)期间,每日波动率指数(VIX)年化平均值均低于15。而一旦VIX高于15,就像2015年7月13日那样,通常数年时间都会维持在高位,大部分时间平均值或高于20。

目前美股的波动率,无论从真实值还是从预测值来看,水平都较低。钟摆在慢慢地摆动,尽管速度很慢,但会回归更高的波动性。这就回答了上述问题中的“何时”:它已经发生。那对于问题中的“为什么”,详细答案如下:

首先做一道填空题:“美国股市目前表现出比较低的价格波动,这是因为__________”。

Convergex首席交易员Pete Coleman称,目前美股估值恰当,经济增长虽缓慢但表现正面,利率虽低但不会被调整得太高。以下是他的具体观点:

1.估值恰当

据FactSet的数据,目前标普500指数位于2180关口附近,2016年和2017年的自下而上的盈利预测分别是119美元/股和134美元/股,市盈率分别是18.3倍和16.3倍;2017年自上而下的盈利预测和市盈率则较低,分别为128美元/股和17倍,这也容易理解,因为策略师可能会缩减一些公司数目。

目前,市盈率是17倍还是18倍,本质上并无区别。但请记住,标普500指数的利润率已经3年没有增长,因此投资美股就好比将本可买Gucci的钱去买沃尔玛里的东西。沃尔玛和Gucci本身没错,但你会想看到与质量相称的价值。美股估值最多也只能说是刚刚好,没有低估也没有高估。大部分投资者应该也是这样认为,因此目前美股波动性较小。

2.经济增长缓慢

上半年美国GDP平均增速为1%,7月零售销售增长2.3%,轻型汽车销售自18个月前就停止增长,尽管维持在高水平。个人储蓄率(7月为5.7%)是金融危机前(2007年末)水平的两倍。新屋销售有所回升,但现房销售停滞(像汽车销售一样,维持在高水平,但没有上升)。8月ISM调查结果为49.4,低于50,表明出现收缩。劳动力市场表现较强劲,但二季度生产力下降0.4%。核心CPI(7月是1.6%)和PCE价格(7月是0.8%)仍然低于美联储2%的目标。

好的方面来看,亚特兰大联储GDPNow模型显示,美国第三季度GDP增速为3.5%,远高于Blue Chip的预期值2.7%。目前三季度已快结束,但该模型的数据仍如此乐观,这意味着下半年的经济增速将较上半年好转。

3.利率低但稳定

不只美股市场令人昏昏欲睡,债市也是如此:7月中以来,10年期美国国债收益率低至1.4-1.6%,与此同时,2年期和10年期美国主权债券收益率为0.76-0.90%,且今年以来2年期和10年期美债基差一直收紧,但较意味着衰退的零水平仍有较大差距。

同样重要的是,所有市场(股市、债市、汇市)都抱着“美联储加息可能性减少”的心态,即认为美联储12月前加息的可能性极低。美联储利率期货数据显示,目前9月加息的概率仅为18%,而12月高达52.4%。

总之,Pete的上述解释包含框架的所有必要部分-现金流(盈利)、经济展望(这些盈利的可持续性)和利率(这些现金流量的贴现率)。从这三方面任何一方来看,市场参与者对他们的股票投资组合都有足够的信心。不过,现在最大的问题是“这种信心会持续多久?”

要想从之前市场波动性同样很低的时期吸取历史经验,我们可以回顾VIX由1990年开始的日常数据。由于VIX和实际波动率联系紧密,它在测量目前股价和近期股价预测方面都很实用。下图是1990年至今VIX的走势图:

从上图可以看出,尽管长期平均的波动率是20(更精确的数字是19.74013),但也有很长一段时间持续低于15。

自1990年以来,VIX发生过三次变化:

1993年12月至1996年9月(43个月)期间,VIX平均值为13.4。

2005年2月至2007年10月(32个月)期间,VIX平均值为13.2。

2013年8月至2015年7月(23个月)期间,VIX平均值为14.4。

一旦VIX年化平均值高于15,就会需要很多年才转为下滑趋势。

上图中VIX的走势犹如市场波动中的一个钟摆,在很长的运动中来回摆动。波动性可以压抑多年,上文则概述了VIX年化平均值低于15的三个时期,且第三期结束于一年多前。是的,今天似乎还仍处于那样低迷的时期(上周五VIX收于12.3),但近期市场波动率还是多次高于15,如去年中国股市暴跌和今年英国决定脱欧均令波动性大增。目前VIX的年均值为17.2。

未来VIX走势如何,历史的模式是清晰的。过去波动性较低,但于去年结束了。我们目前正处于一个新阶段,波动性将出现上升。

这就是对段首问题“为什么”的回答。

此前较低水平的波动率指数并非总是意味着股市将转跌,如1996年至2000年及2015年7月至今,股市均出现反弹。

此外,从Pete讲的三方面来看,即从公正的估值、缓慢的经济增长和低利率来看,这些因素都对美股有支撑作用,但难保证是牛市。美股波动性开始上升,你不能对此视而不见。(信息支持:比特港)

扫码下载智通APP

扫码下载智通APP