中金海外策略 : 关注美债近期一些变化对美股市场的潜在启示

本文来自“Kevin策略研究”,作者为KevinLIU,本文观点不代表智通财经观点。

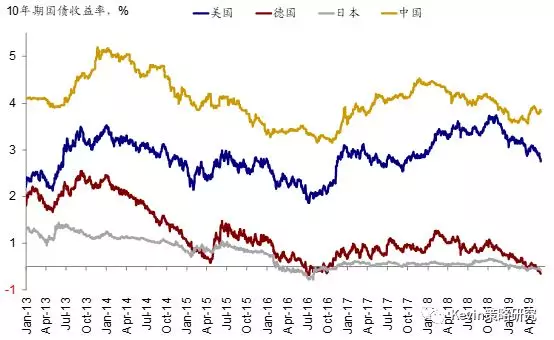

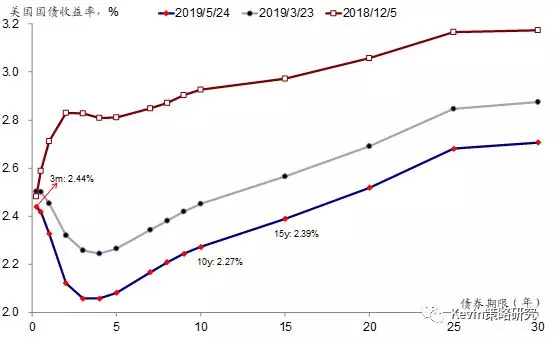

近期美债市场出现较大幅度的波动,主要体现在三个方面:1)美债利率大幅回落,10年期美国国债利率过去一周内的回落幅度已经超过18个基点,为2017年9月以来的新低,而债券的波动率已经达到1.5倍的标准差,为今年3月下旬以来的首次;2)长端利率的快速回落使得收益率曲线进一步平坦化并倒挂,目前2s10s利差已经收窄至15个基点,而3m10s自3月下旬后再度倒挂;3)美国投资级和高收债的信用利差再度走阔。

从历史经验来看,虽然并非严格意义上必然领先性,但债券市场的反应可能相对更为敏感一些,甚至对市场在短期内有一定的指向性和信号意义,因此如我们本周的周报《海外市场观察周报:情绪依然脆弱,美债利率创17年底新低》提示的那样,我们建议投资者密切关注近期债券市场变化可能对美股市场的启示和潜在影响。具体来看,可能的影响和关注点体现在以下几个方面,我们综合梳理如下:

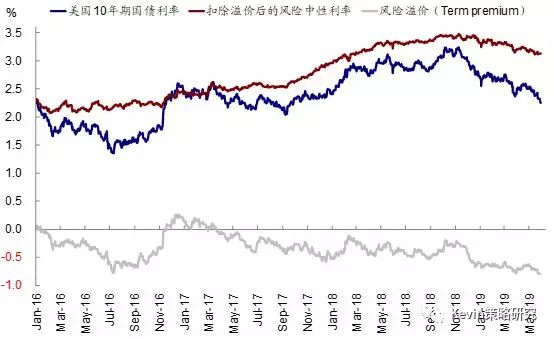

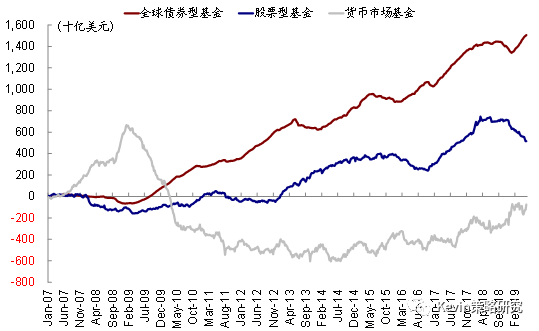

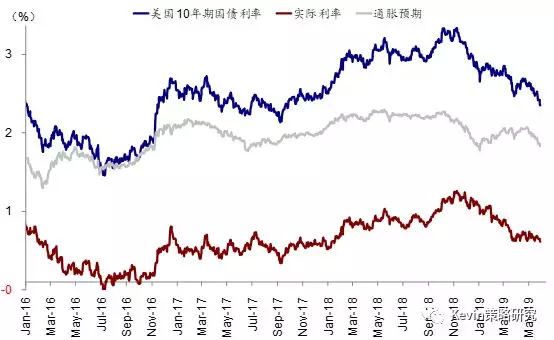

美债长端利率大幅回落;关注债券资产波动率大幅抬升从情绪和资金轮动对市场的影响。1)本轮美债利率的快速下行始自5月初,这与贸易问题引发的不确定性明显上升下投资者风险偏好下降有直接关系。如果参照纽约联储提供的数据,我们可以发现近期名义利率回落几乎都是由风险溢价(termpremium)的下行所致,而扣除掉风险溢价的风险中性利率变化不大。2)这一点从近期的资金流向也可以得到体现。近期全球资金再度回流货币市场基金和债券等避险资产,而股市的流出则更为明显,呈现出明显的股债轮动加速的特征。3)此外,如果进一步将名义利率拆解为通胀预期和实际利率的话,可以发现近期的利率下行更多和通胀预期的回落有关,这也在一定程度上解释了为什么黄金作为避险资产反而会阶段性承压。

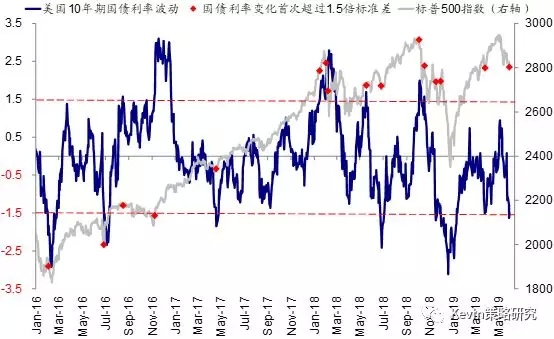

从对股市的意义上,债券利率如果不是因为货币政策明显转向而回落的话,其背后所反应的风险偏好的大幅收缩和债券这一资产类别的波动也可能会波及股市,其影响路径主要有风险偏好和资金流向这两个维度。从历史经验看,当美债券利率向下波动超过过去一年的1.5倍标准差时,一些时候对应的是情绪极端释放后的市场阶段性底部,但另一些时候可能显示市场的波动还没有完全结束。

美债收益率进一步平坦化、部分曲线倒挂加剧;关注对股市短期风险偏好的影响。长端利率的进一步回落使得整体美国债券收益曲线进一步平坦化,2s10s的利差已经缩窄到15个基点,3m10s自3月中下旬倒挂后近期也再度倒挂。

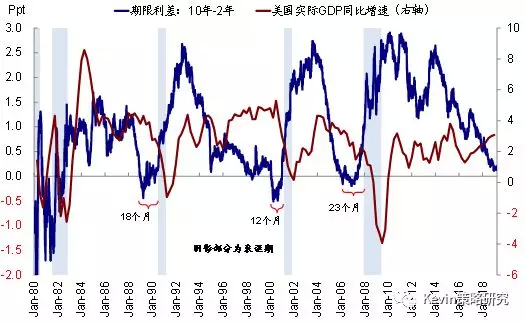

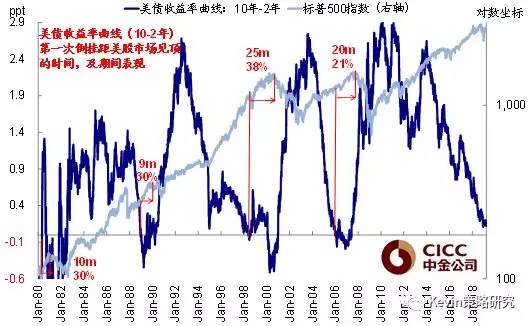

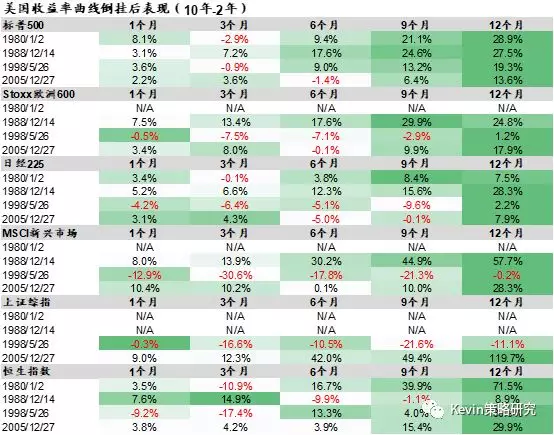

我们在此前的报告中梳理过,1)美债收益率曲线的平坦化甚至倒挂对于经济衰退和企业盈利的确有一定的预示效果,上世纪八十年代以来发生的四次美债利率曲线倒挂(10年 vs. 2年),分别为1988年12月中、1998年7月底、2000年2月初、以及2005年底,除了1998年7月,美国均进入了或长或短的收缩周期(“衰退期”),之所以具有较强的“预示性”是因为收益率曲线平坦化本来也是经济和货币政策进入后周期的必然结果。2)但预测的“择时”效果并不理想,上述四次例子中时间间隔分别在18、12和23个月后,差异较大,所以不能单纯只依赖这一个指标作为判断依据。3)对美股市场而言,收益率曲线倒挂并非判断市场立即会出现趋势逆转的充分条件,实际上市场趋势性转跌通常都是在收益率曲线再度陡峭化的阶段,不过估值在这一阶段难以在大幅扩张,同时波动率会明显攀升。

不过短期而言,我们依然建议这一指标继续平坦化或从投资者情绪角度对市场表现和波动率的影响。

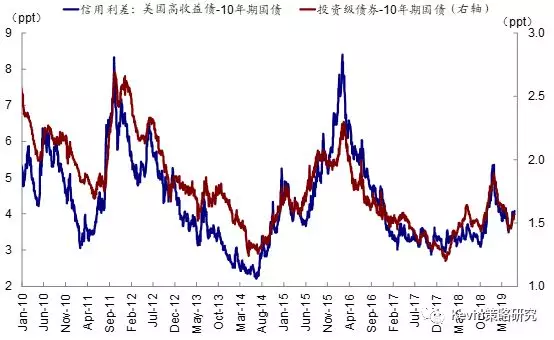

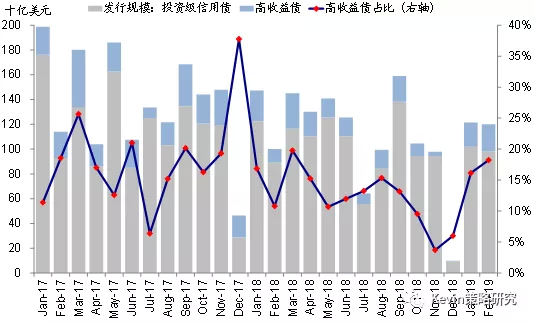

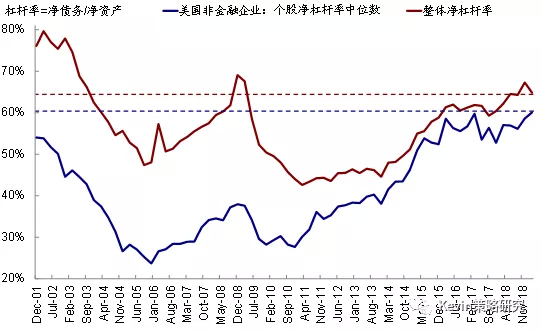

信用利差再度走阔;关注对美股企业财务成本甚至回购的潜在挤压。在近期整体利率水平快速回落的同时,美国投资级和高收益债的信用利差反而也在走阔,呈现出明显的避险特征。2018年四季度时,美债信用利差一度大幅抬升,进而使得高收益和信用债的发行大幅萎缩接近于零。考虑到美国企业的财务杠杆也处于金融危机以来的相对高位,信用债融资渠道的明显收紧在当时对于企业的财务成本压力以及股市表现都一度产生了较大的影响。因此,虽然目前抬升幅度并不显著,但其后续动向也值得密切关注。美股上市公司的财务杠杆当前处于相对高位,特别是中小企业的杠杆水平和偿债能力在一季度均进一步弱化,因此如果信用利差后续的挤压进一步加大的话,会承受相对更高的压力。

与此同时,如我们在此前专题报告中的测算,美股标普500非金融企业中,约有25%的公司自由现金流(经营性现金流–资本开支)对利润分配(回购+股息)支出的覆盖率不足,也就意味着这部分企业需要外部融资来“满足”利润分配如回购的需求,因此对于利率抬升更为敏感。从一般的历史规律而言,整体覆盖率不足的阶段往往也出现在财务杠杆水平较高的时候,如2007-08及2014-15年。企业回购在今年一季度市值比例3.1%,贡献了2.4%的EPS增速中的1.6个百分点,相比2018年盈利内生增长较强的时候其拉动作用较为明显,因此也值得关注其后续变化动向。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP