纸价频涨潮,将推着晨鸣纸业(01812)回到160亿市值顶峰?

涨价函屡屡发出,造纸板块盈利拐点或许真的要出现了。

曾经二级市场红极一时的造纸板块,自2017年底高点转向后,下滑态势就没有再停下来过,截至目前港股纸业股指数已经下跌了61.16%,已回落至2016年启动时的那个平台。

近期,各龙头纸企陆续发布6月涨价函,幅度约为200元/吨,集中在铜版纸、胶版纸、白卡纸等纸种。业内人士认为,我国造纸行业目前木浆、废纸等原材料十分紧缺,随着国家对进口废纸的限制,优质原材料的获取难度在逐渐加大。未来1-2年将是废纸政策兑现的关键时期,造纸行业盈利拐点或已出现。

其实从一季度业绩数据来看,造纸已有些向好的迹象。

行情来源:富途证券

盈利触底,改善可期

需求疲软下的造纸景气度下滑,行业营收端依然承压。智通财经APP了解到,2018年造纸行业上市公司合计实现营收1361.87亿元人民币(单位下同),同比增长10.88%,收入增速较2017年显著放缓。

2018年下半年需求下滑导致销量承压,全年机制纸及纸板产量同比下滑7.0%,6-10月下滑幅度扩大,等到11、12月才有所缓和。纸价方面,2018三季度以来也都是大幅下跌,2019年一季度双胶纸、铜版纸、白卡纸均价环比下跌9.03%、13.64%、8.51%,是的一季度行业整体营收同比下降2.90%至308.17亿元,环比降幅达到了6.72%。

好在毛利率、净利率环比是有所改善的,板块盈利基本触底。智通财经APP了解到,由于下半年原材料供需关系相对紧张,成本并未随纸价同步回落,导致行业盈利水平迅速下滑,2018年造纸板块归母净利润为107.69亿元,同比下降4.93%。

2019一季度,行业整体实现归母净利润15.27亿元,虽然同比下降48.75%,但环比增幅达到了17.90%,而且行业毛利率也环比提升0.07个百分点至18.17%,归母净利率更是环比大幅提升1.03个百分点至4.95%,毛利率、净利率均环比改善明显。

此背景下,造纸中包装纸、文化纸、生活用纸三大板块的表现也各不相同,其中暂时以文化纸短期确定性稍强一些。

板块分化,文化优先

长远角度来看,包装纸与生活用纸有望在造纸行业脱颖而出的。智通财经APP了解到,纸包装作为包装纸的核心产品对下游客户具有一定的不可替代性,并且近年来快递行业的快速发展在一定程度上奠定了包装用纸需求稳定增长的基础。生活用纸作为必需消费品具备了穿越经济周期的能力,并且我国居民人均生活用纸消耗量仍有较大提升空间,因此温和且较快的增长将是大概率事件。

但根据目前行业情况而言,还是文化纸确定性最高。智通财经APP了解到,从造纸行业上游看,我国制浆的成本较其它国家高,纸浆木浆等严重依赖进口,现有的木浆、废纸产量远远不能满足我国造纸行业的原材料需求。目前木浆的市场饱和度甚至低于40%,废纸市场饱和度也只有70%左右。因此,原材料供不应求使得中游造纸企业利润空间受挤压。

再加上下游市场高度饱和,纸企对下游的议价能力也不强。数据显示除包装用纸中的箱板纸外,其他纸种的市场饱和度都在100%以上,市场处于供过于求的状态。

因此上下游议价能力薄弱的造纸,受成本波动影响非常严重,只有市场集中度较高的板块应对能力稍强些。目前生活用纸市场集中度是三大板块中最低的,产能较大的前52家企业的产能之和仅占总产能的40.44%,行业内存在着大量10万吨以下的小产能。包装用纸稍好些,但集中度同样不高,包装用纸行业产能前四的公司分别是玖龙纸业(02689)、理文造纸(02314)、博汇纸业和山鹰纸业,根据2018年各公司的产能数据测算,包装用纸行业的CR4为30.23%,CR8也仅为38.92%。

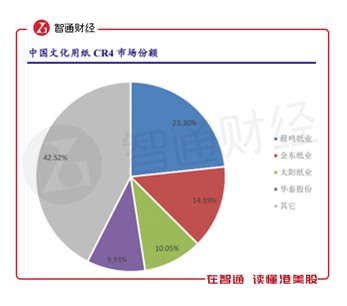

文化用纸的市场集中度则是最高的,按照2018年各公司的产能数据计算,市场份额占比排序依次是晨鸣纸业(01812)、金东纸业、太阳纸业、华泰股份,行业CR4为57.48%,CR8高达72.74%。

这也就是为什么近期涨价主要落在文化纸上面。智通财经APP了解到,集中度稍差的包装纸方面,由于今明两年新产能投放,以及外废配额结构性的增加,实际上并不利于包装纸涨价持续。而且近期龙头包装纸企废纸采购价的下调,也一定程度显示本轮包装纸涨价趋势的结束。

而文化纸方面,由于供需关系相对稳定,3-5月涨价函已系数落实,其中双胶纸本轮提价已累计落实400-500元/吨,铜版纸已落实300-400元/吨。在此基础上,近期各龙头纸企陆续发布6月份涨价函,幅度约为200元/吨,依旧集中在铜版纸、胶版纸、白卡纸等纸种。

文化龙头,还看晨鸣

晨鸣纸业是国内林浆纸一体化造纸的大龙头企业。截至2018年末,公司拥有自制木浆产能328万吨,机制纸产能577万吨,2019年文化纸和化学浆项目还将达产,届时计浆、纸产能将增加至298、688万吨,依旧于行业内遥遥领先。

在文化纸盈利回升最为确定的当下,晨鸣纸业作为行业大龙头受益最为直接,而且公司成本端还有利好爆出。智通财经APP了解到,近期公司100万吨木浆生产项目获得环保局批文,未来木浆总产能将达到460万吨,木浆自给率将提升至90%以上。在木浆价格处在历史高位的当下,晨鸣自给木浆成本较外购低约1000元/吨,对应毛利率3pct提升空间,成本优势明显优于其他纸企。

同时,公司融资租赁业务也正逐步剥离,现金流状况开始好转。2018年,公司融资租赁资产总规模同比下降24.9%至202亿元,其中一年内到期及长期应收款均下降,显示出公司开始停止对外贷款。经营活动现金流也自2017三季度开始转正,2018年经营现金流净额同比增长5.9倍至141亿元。

除此之外,公司2018年回收融资租赁款61亿元用于偿还短期贷款,使得实际资产负债率同比下降4.3个百分点至71.2%。加上2018年投资现金流净额同比降51.0%至17.79亿元,显示公司投资活动开始收缩。因此在晨鸣主动偿还债务,缩减投资支出的趋势下,公司资产负债结构有望进一步优化。

此刻的晨鸣纸业,或已是万事俱备了。

扫码下载智通APP

扫码下载智通APP