新股前瞻|在国产软件自主化的呼声中,华软集团主动“入”港

5月22日,财政部发布了关于集成电路和软件企业减免所得税的政策公告,减税力度之大表明了国家对发展集成电路和软件产业的坚定决心。

在政策支持以及国产替代需求的双重利好下,当前已进入了发展集成电路和软件产业的好时机。而集成资讯科技数字解决方案供应商的华软集团便踩在“风口”之上,从新三板“转战”港股。

据智通财经APP了解,华软集团自2018年4月从新三板退市后,便开始筹备赴港IPO事宜。经过一年的准备,在市场期待国产软件崛起的呼声中,华软集团终于在5月30日向港交所递交了招股说明书。

那么,在投资者对软件企业满怀期待之时出现的华软集团,能否让人眼前一亮?

从集成加工走向软件开发

华软集团的历史,可追溯至2003年1月。成立之初,公司主要从事软件和硬件的贸易。在对行业有了一定的了解之后,2005年,公司开始向客户提供集成解决方案服务,即根据客户需求,将从第三方手中采购的硬件及软件产品集成为系统,出售予客户,并为客户进行管理和维护。

但由于该服务是对第三方产品的集成加工,利润较低,为了增加公司的核心竞争力,2009年起,华软集团开始软件开发,为客户提供量身定制的解决方案,并在集成解决方案服务中采用自己内部开发的软件。

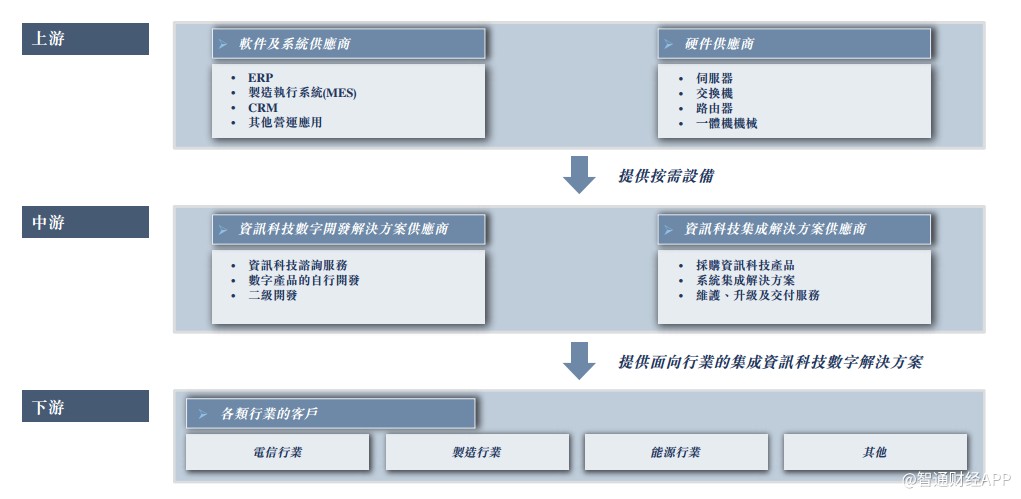

至此,华软集团三大业务体系确立,即集成解决方案服务、开发解决方案服务,以及对售出产品的管理维护服务。从行业发展来看,华软集团位于集成数字解决方案产业链的中游,上游是软件及系统供应商、硬件供应商、而下游则是来自各行业的客户。

值得一提的是,自开发解决方案成立以来,华软集团已开发及拥有59项计算机软件版权和三项商标,以及申请了一项专利注册,这其中包括ERP系统、智能设计及研发管理系统、华软智能云系统。可见,华软集团有了一定的技术储备。

净利润年复合增速75.76%

也正是由于开发解决方案业务的拓展,华软近年来的业绩稳步增长。从2016年的4.29亿(人民币,下同)增至2017年的4.53亿,2018年时,再升至4.68亿元,年复合增长率4.4%。

分业务来看,三大业务中,集成解决方案和维护服务有一定波动,而开发解决方案的收入却在三年中稳步增长,占总收入的比例也从2019年的16.33%上升至2018年的22%。结合毛利率的变化情况,更能体现华软集团在业务上的策略调整。2017年的开发解决方案收入增速超40%,但这是因为公司接手了部分毛利率相对较低的业务,当期的毛利率仅有27.41%,较2016年下滑近8个百分点。而到2018年时,华软集团更专注于高毛利的开发解决方案业务,以此实现了公司整体毛利率的三连涨,从2016年的13.48%提升至2018年的16.09%。

在这样的业务策略下,出现的结果便是收入增速虽不高,但盈利能力的增速却相对较快。2016-2018年,华软集团毛利从5.79亿增至7.52亿,年复合增长率近30%。

毛利率稳步提升的同时,在费用的有效控制下,华软集团的净利率亦节节攀升,从2016年的4.25%增至2017年的5.99%,2018年再提升至6.86%。相应的,净利润也实现了快速增长,从2016年的1824.2万增至2018年的3206万,年复合增长率高达75.76%。

这才是华软的竞争力?

收入稳定,净利润快速提升,这样的业绩还不错,但事实是否真的如此?至少业绩并未能真正反应华软集团的生存现状。

事实上,华软集团业务所处的市场仍在快速增长。据弗若斯特沙利文数据显示,在中国,从2019-2023年,集成解决方案市场的规模将从4363.2亿增至6502.4亿,年复合增长率10.49%。而同期开发解决方案的市场规模将从1.2万亿增至2.06万亿,年复合增长率14.31%。

由此能看到,无论是集成解决方案,还是开发解决方案,市场增速依旧很快,且市场规模足够庞大,但值得注意的是,中国的集成资讯科技数字解决方案市场比较分散,在收入前50名的供应商中,合并市场份额仅有29.95%,这也意味着,行业竞争十分剧烈。

了解完行业概况和公司业绩后,此时再来看现金流量表便能发现问题。2018年时,华软集团业绩不错,但年末时的现金及现金等价物仅增加了767.5万,且主要来自于融资活动,而经营活动的现金净额却流出2608.8万,但2017年时,为流入1.03亿,为何为出现这样的反差?

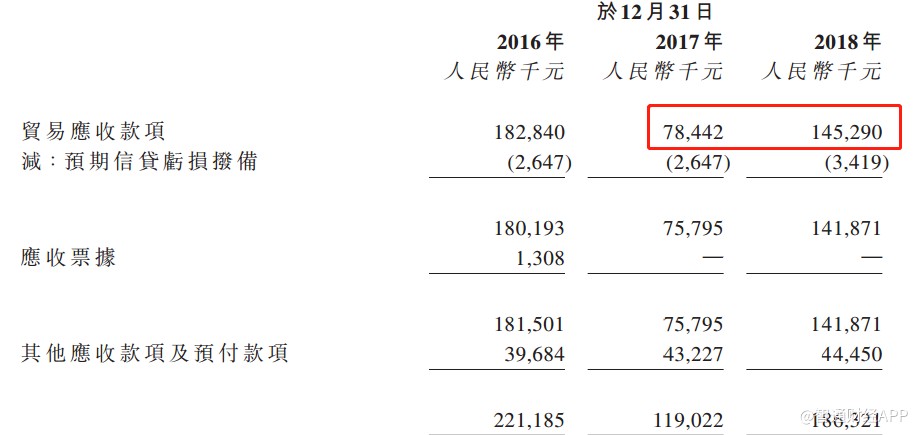

最主要的原因,便是2018年贸易应收款项的大幅增加。2017年时,华软集团的贸易应收款项为7844.2万,2018年底时,同比增长85.9%至1.45亿元。

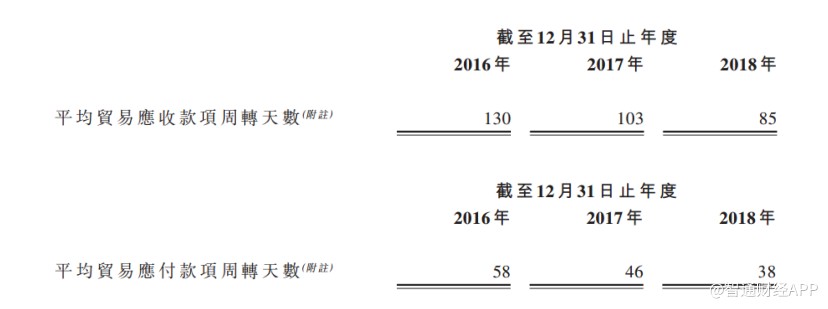

贸易应收款项激增的背后,是应收款项周转天数仍远长于应付款项周转天数。2018年时,华软集团的平均贸易应收款项周转天数为85天,而应付款项的周转天数仅有38天,应收与应付之间的时间差,导致了大量的贸易应收款项。

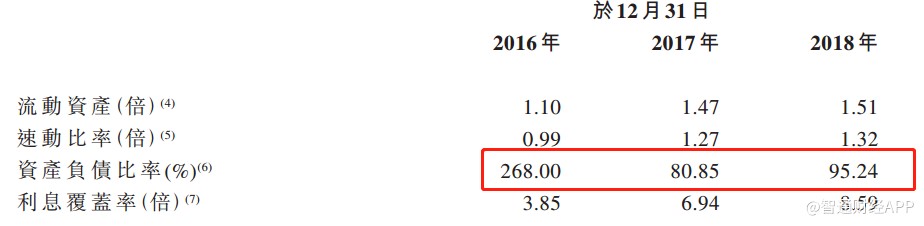

虽然时间差已较2016年有明显改善,但这样的模式必然会影响到资产负债表,因为在应收迟迟未到账的情况下,需要借钱还给应付款项。从资产负债表中能看到,2018年的资产负债率为95.24%,较2017年的80.85%上升近15个百分点,2016年的资产负债率甚至高达268%。2017年虽有所回落,但三年来的资产负债率仍旧处于较高水平。

而这主要由产品竞争力不强所导致,通过给予下游更长的付款时间吸引客户或许才是华软集团发展至今的关键。虽然从2016年至2018年的应收期限明显缩短,但这并非是产品竞争力的提升,而是华软集团与客户A的交易持续减少所致。因此,产品竞争力不足依旧是华软集团的短板。

整体来看,华软集团的净利润增长较为亮眼,但由于产品竞争力不强,近三年负债均处于高位,而高负债掣肘了公司的扩展,三年研发投入均未超5%。在收入低单位数增长的情况下,只能通过业务战略调整实现盈利能力的提升。而该等提升毛利率的方式“天花板”效应明显,一旦产品的毛利率趋稳,收入增速却打不开时,也就意味着净利润增速的下滑。

但华软集团或许就是众多中小型软件企业的缩影,在竞争剧烈的市场中,为建立以产品为核心竞争力的运营模式而不断奋斗。或许,在政策和国产替代需求的刺激下,它们能变得更好。

扫码下载智通APP

扫码下载智通APP