九张图拉响降息警报,美联储还会再错一次吗?

本文来源微信公众号“美股研究社”。

去年年底,围绕美联储政策的戏剧性事件正在小规模重演。 当时,市场告诉美联储,计划今年再加息两次是错误的,但美联储花了太长时间才意识到这一点,这导致了股市的严重抛售。 但是最后他们还是发现了,并且道歉了。现在债券市场告诉美联储,至少需要两次降息。来抵消围绕特朗普市场摩擦的不确定性增加的影响,这些不确定性现在已扩大到包括墨西哥,以及阻碍经济增长潜力充分实现的普遍问题。

更高的关税降低了未来的经济增长预期,增加了普遍的不确定性,如果美联储不能抵消由此产生的对货币需求的增加,那么通货紧缩的力量将会扎根,经济衰退的风险将会增加。

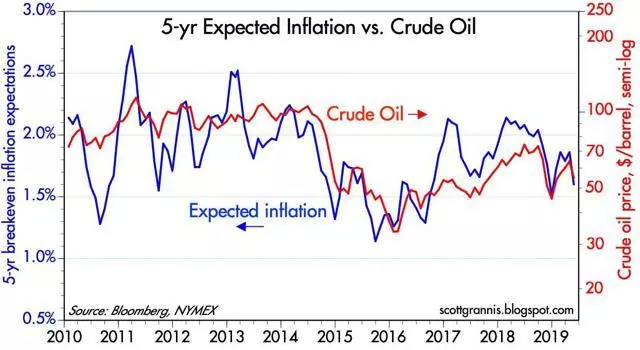

在图表1中,我们看到名义收益率和实际收益率都出现了自18年11月达到峰值以来的显著下降。5年期美国国债收益率已从3.1%跌至1.96%,跌幅超过100个基点。5年期TIPS实际收益率已下降80个基点,从1.16%降至0.36%。通胀预期降至1.6%,但这在很大程度上可能是由于最近油价的下跌,如表2所示。

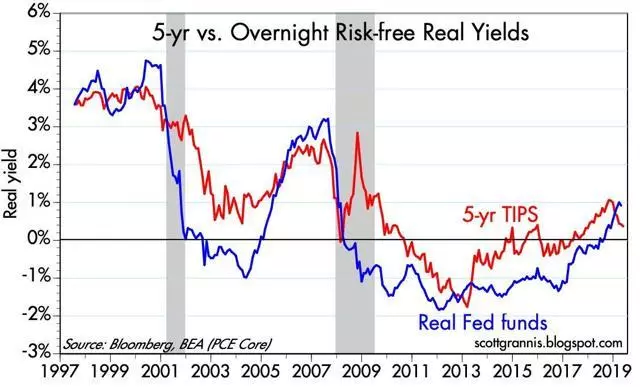

比较了当前实际联邦基金利率与市场的预期,和市场对未来5年实际利率平均水平的预期。这里传递了这样一个讯息,实际收益率曲线的前端是反向的,表明目前的货币政策有点过于紧缩。尽管美联储表示,在可预见的未来,利率很可能不会变动,但市场表示,他们需要将基金利率目标下调至2% ,并在可预见的未来保持不变。 在前两次衰退之前,实际收益率曲线出现了类似的反转,但现在与前两次衰退之间的一个重要区别是,当时的实际利率比现在高得多。

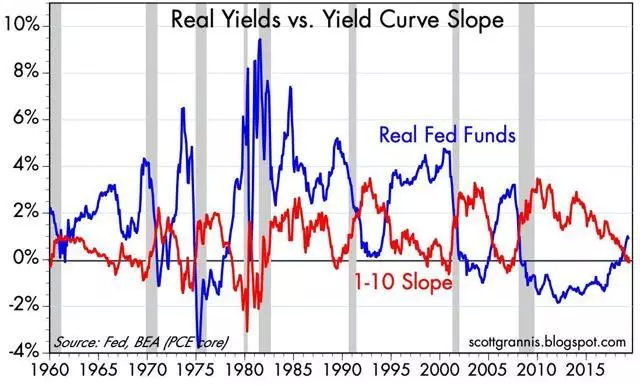

图表4是说明货币政策对经济影响的最佳图表。它结合了实际联邦基金利率和国债收益率曲线的斜率。当收益率曲线持平或反转,而实际利率很高时,经济衰退总是随之而来。今天的收益率曲线是平坦的,但实际利率仍然相对较低。当前的形势是有问题的,但衰退并非迫在眉睫,也不是注定要发生的。

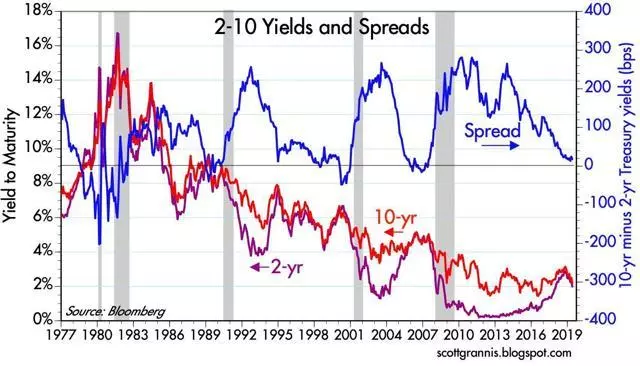

图表5是研究名义国债收益率曲线形状的经典方法,该曲线以2年期和10年期国债收益率之间的差值来衡量。这里我们看到名义曲线仍然是正倾斜的。市场正在向美联储发出一个强有力的信号,市场押注美联储将做出怎样的反应。

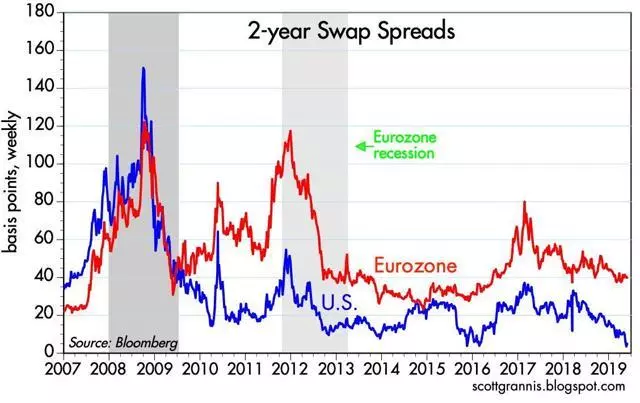

如果美联储真的很"吃紧",我们将看到互换息差上升,这将表明流动性状况正在恶化。相反,我们看到互换息差正在下降(见图6)。我将此解读为,市场除了购买美国国债,还购买互换息差,以对冲特朗普关税战争带来的风险。2015年末我们也看到了同样的情况,当时实际GDP增长几乎为零。美联储今天并不是真的"紧缩",因为他们并没有试图限制流动性;他们只是把短期利率维持得太高了一点。美国经济的基本面仍然良好,但市场感到担忧,因此市场正在为掉期和债券等市场的对冲工具支付更高的价格。

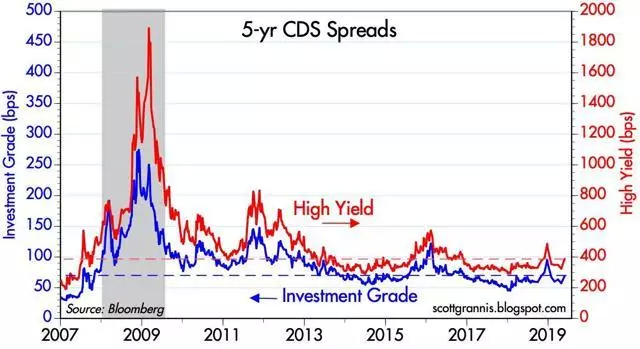

图7讲述了同样的故事。信用违约互换(cds)息差有所上升,但仍相对较低。市场对企业利润的前景只是略有担忧。我们谈论的是增长放缓,而不是衰退。

图8显示了市场对美联储今年年底目标基金利率的预期(根据美联储基金期货得出)。从去年11月2.93%的高点(这意味着两次紧缩)到市场现在看到基金利率目标下降到2%(这意味着两次放松)。如果美联储没有得到这一信息,并迅速采取行动,那么我们可能会遇到问题。

最后,图9显示了股票市场是如何处理这些问题的。恐慌情绪在上升,增长预期下降,这意味着Vix/10年期美国国债收益率在飙升。股价的反而是下跌,就像过去"担忧"时期一样。然而,目前的情况还没有明显的变化。美联储仍有一些时间做出反应,但他们不应拖延太久。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP