“一车在手天下我有”,易鑫集团(02858)原来是汽车收集爱好者

近日,一份关于易鑫集团(02858)“套路贷”的消息,再次将汽车金融问题暴露在公众视野中。

智通财经APP了解到,多位“借款人”称易鑫集团旗下易鑫车贷存在“用抵押贷款的幌子做卖车融资租赁的行为”。在其中一位“借款人”的合同中,显示其车辆购车款总额为31万元,车辆融资项目中的车款为人民币24.8万元。

据该借款人描述,资金到账后,易鑫车贷的销售人员又向其收取了1.8万元抵押评估费、续保押金、服务费。其实际到账资金为23万元。按照上述借款人所述,其相当于7折将车出售给易鑫车贷再回租。

贷款购车、融资租赁作为互联网购车的新形式,减轻了购车者的短期资金压力,实际上,这是两种完全不同的方式,然而作为消费者被误导的不在少数,销售方将汽车融资租赁和汽车贷款混为一谈,到底是何原因呢?

融资租赁与汽车贷款的秘密

发生两种交易的前提是,当前手头资金比较紧张或者有其他用处,作为消费者,当然是选择既花费少又能开到合适的车,因此,在签订融资租赁或者汽车贷款合同之前,首先我们要明白,我们的交易对象是什么。

据智通财经APP了解,融资租赁的交易实体是物,具体来说就是车;而贷款的交易实体是货币,也就是钱。因此,以两种方式购车之前,要明白两种方式的区别在哪里。

融资租赁顾名思义,就是花一定费用(首付)先把车开上,此时消费者扮演“承租人”角色,承租人对汽车有使用权,而汽车的所有权还在车企(出租人)。一般来说根据协议,一年之后汽车所有权才发生转移,承租人获得汽车所有权,同时可以选择一次性支付剩余费用或者继续分期支付剩余费用,或者退还汽车,协议终止。

汽车贷款实际上就是贷款,只不过贷款对象不是银行或者其他金融机构,而是车企本身,然后用这笔钱再去购车,此时汽车所有权即刻转移到购车人,然后购车人再分期偿还贷款,直至还清,协议终止。

表面上,两种购车方式,购车人都可以马上开到车,然后都是分期付款,但实际上其中的差别不可小觑。

从车辆所有权上,融资租赁在首期内还属于车企或者销售平台,贷款方式则马上发生所有权转移,对于企业来说显然融资租赁的方式其风控更容易进行,若购车人不能按期付款,企业可能会采取收回车辆的措施,这也就是购车人口中的暴力扣车,但实际上此时企业的行为是合法的。

贷款则不一样,因为自购车之日起,车辆所有权转移,若购车人不能按期支付贷款,企业只能催收贷款,若同样采取扣车,则有违法嫌疑。

从盈利上看,汽车贷款同其他贷款方式一样,收取息差,以及售车利润;融资租赁则除了息差、租车费用之外,还有一笔服务费,而这笔费用的多少则很难界定,也是企业喜欢融资租赁的一个原因。另外,在信用评估的流程上,融资租赁也更简易。

当然,还有一种方式,就是我本就有一辆车,但是我现在需要资金同时也需要车,于是就有了汽车抵押贷款和融资租赁相结合的方式,方式就是将自己的车抵押给企业获得贷款,然后再用融资租赁的方式将自己的车租回来,通过这种方式,自己还能开上自己的车,同时手头又得到一笔现金

而实际上,就有消费者被这样的方式坑过。智通财经APP观察到,某消费者在与上海易鑫融资租赁有限公司签署的合同显示,其车辆购车款总额为31万元,融资总额为25.12万元,融资首付款为6.2万元,车辆融资项目中的车款为人民币24.8万元。

可以看到,车辆融资项目的24.8万低于融资总额25.12万,这还不是全部,实际上再扣掉所谓1.8万服务费之后,实际到手金额只有23万,据悉这笔费用包含了抵押评估费、续保费用、服务费等。

这笔费用高不高见仁见智。不过这种购车方式,若能在签署合同前将其区别告知消费者,倒也无可厚非。依靠这种信息不对称赚取利润,长期下来消费者洞悉其中奥秘之后,企业的盈利也必将大打折扣。

易鑫集团的“纠结”

若让消费者投票的话,不管是汽车贷款还是融资租赁,最终都将走向一个平衡的状态。

虽然易鑫集团陷入到“抵押贷款or融资租赁”的风波中,不过从易鑫集团这两年的业务方向来看,似乎正在将重心从融资租赁向贷款方向转移。

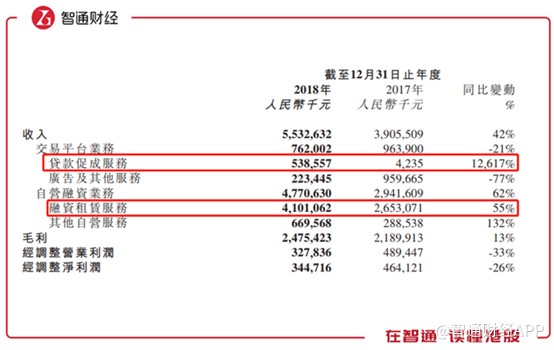

智通财经APP观察到,2018年易鑫集团录得收入55亿元人民币(单位下同),同比增长42%,在去年汽车销售不景气的情况下,算是不错的成绩。

其中贷款促成服务收入5.4亿元,同比增加12617%;融资租赁服务收入41亿元,同比增加55%。从收入占比来看,融资租赁服务仍然占据主导地位,占总收入约75%,而贷款促成服务只有约10%,但从增长情况来看,2018年算是易鑫从融资租赁服务向贷款促成服务转向的元年。

虽然在上文有讲到融资租赁的众多“好处”,不过从毛利率来看,贷款服务的盈利空间实际上更大。2018年交易平台业务(主要为贷款服务)毛利率为66%,而自营融资业务(主要为融资租赁服务)毛利率则为41%,远低于贷款服务。

从盈利的角度讲,易鑫应该偏爱贷款促成服务,这在营收的占比变动中也可以体现,而且多元化业务也有利于业绩的稳定,不过为什么在实际操作中,却更爱融资租赁服务呢?

据悉,前文提到的抵押贷款再购车的例子中,原来的车主本想将车抵押出去再租回来,并获得现金,可未曾想到,经过销售平台的一番操作之后,汽车易主,抵押变成了卖车,签署合同之后,汽车所有权转移给了易鑫。

因此抵押变成了买卖,这样易鑫就可以将这些车再通过融资租赁的方式转手获利,可谓两不误。

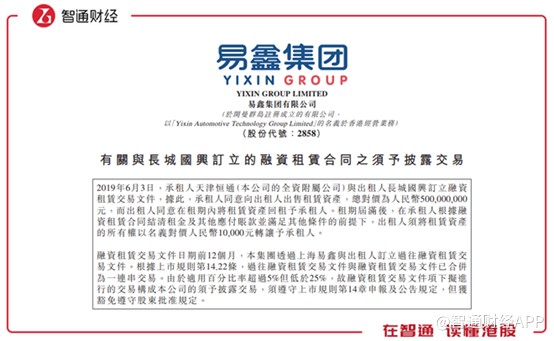

另外,6月3日,易鑫集团的全资附属天津恒通(承租人)与出租人长城国兴订立融资租赁交易文件,承租人将向出租人出售租赁资产,总对价为人民币5亿元,而出租人同意在租期内将租赁资产回租予承租人。租期30个月,总租金约为人民币5.35亿元。

其中,这里的租赁资产不是别的,就是融资租赁合同内指定的承租人的汽车。

在2B端上,通过这份协议,易鑫集团获得一笔巨资的同时,汽车仍然为自己所用。而在2C端上,又通过各种方式将车辆收于麾下。可能对于易鑫来说,有车在手,风险可控,这就是“稳稳的幸福”吧。

扫码下载智通APP

扫码下载智通APP