中金:美联储进一步强化市场宽松预期 提放宽松退潮后风险资产跌多涨少

本文来自“Kevin策略研究”微信公众号(ID:Kevin_Liugang),作者:KevinLIU。原标题《简评:鸽派表态推升美股;历史上降息初期大类资产如何表现》,文中观点不代表智通财经观点。

受美联储主席Powell鸽派表态的推动,隔夜美股市场大幅反弹,三大主要指数涨幅都在2%以上,科技股居多的纳斯达克指数涨幅更是高达2.7%,这一强劲表现与5月以来因贸易问题升级而导致的持续回调形成鲜明对比。投资者对美股隔夜的强劲表现以及不断升温的降息预期可能对资产价格带来的影响较为关注。就此,我们点评如下。

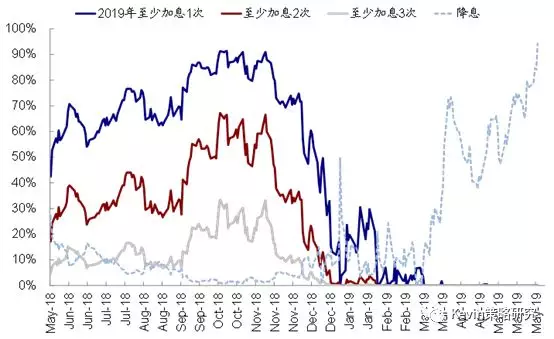

首先,美联储主席Powell的表态进一步强化了市场的宽松预期,这也是推动隔夜美股市场上涨的直接原因。Powell有关“将采取适当措施维持经济扩张”的表态(act as appropriate to sustain the expansion)被市场解读为美联储可能会采取包括降息在内的进一步宽松措施的信号,因此昨天之后CME利率期货对于7月会议的降息预期都已经升至50%以上。美股市场、特别是高估值高弹性的科技股、以及半导体板块对此反应非常积极(费城半导体指数大涨超过4%以上)。相比之下,由于宽松预期的抬升,美债10年利率变化有限,基本持平。

其次,从稳定市场预期角度,美联储此次的鸽派表态是有一定作用的。5月份之后,由于贸易问题升级引发的避险情绪、以及对于未来增长放缓的担忧促使全球风险资产普遍受挫,风险偏好遭到明显打压,体现为市场风险溢价的抬升,全球资金股债轮动的加速,这也是近期美债市场剧烈波动的主要原因(长端利率快速下行、收益率曲线平坦化、以及信用利差扩张,具体分析请参见《关注美债市场近期一些变化对美股的潜在启示》)。在此背景下,市场降息预期大幅抬升,当前CME利率期货隐含的2019年底降息概率已经攀升至接近98%的高位。因此,从安抚市场脆弱的情绪和稳定预期角度而言,美联储此次的鸽派表态是有一定作用的。

不过,市场是否能就此摆脱此前困扰仍需要其他因素的配合。伴随着5月以来的回调,市场利率和对于美联储降息的预期都已经大幅抬升,但这更多是避险情绪和对增长担忧导致的结果而非原因,因此美联储的宽松姿态的确可以起到支撑效果,但是否能够完全摆脱5月份以来的困扰可能还需要其他因素的配合,例如贸易问题的进展以及经济增长动能的变化。因此,6月份三件事的演变,即6月17日美国贸易代表处(USTR)针对余下约3000亿美元中国商品征收关税的听证会,6月18~19日美联储FOMC会议;6月28~29日G20峰会,依然需要密切关注。如我们在《海外资产配置6月报:耐心等待风险释放》中所分析的那样,我们可能还需要看到在这两个问题上更多积极变化的确认。

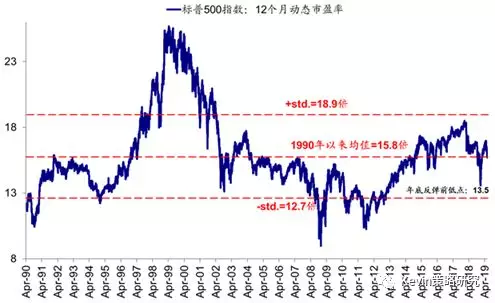

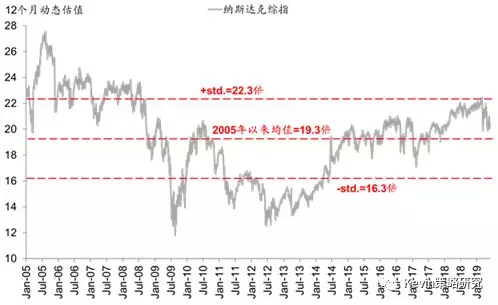

当前美股的弱点在于其估值处于均值附近,虽然不算很高但也不像去年底那样处于极端底部,因此缓冲空间不足,容易受到外部事件的扰动。不过,相比去年底的一个相对优势在于美联储已经明显转向宽松、而不像去年底时仍在继续加息缩表。

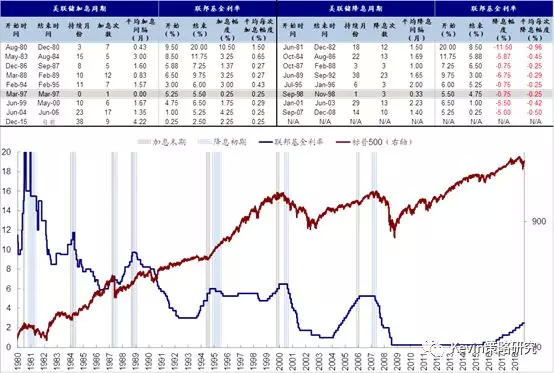

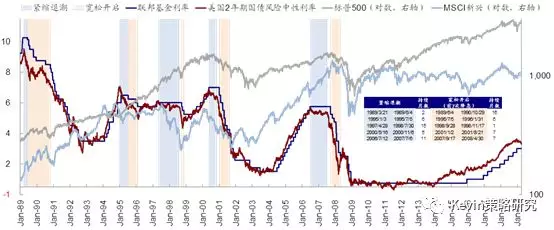

从历史经验来看,美联储降息开启阶段的大类资产表现如何?考虑到美联储的表态以及不断抬升的市场降息预期,投资者也普遍较为关注,如果美联储在不久的将来果真重新开启降息周期的话,对资产价格会有何种影响?我们在此前连续两篇专题报告《美联储紧缩退潮后的大类资产表现经验》以及《美联储加息末期和降息初期的大类资产表现经验》中对这一时期的历史经验做过专门分析。

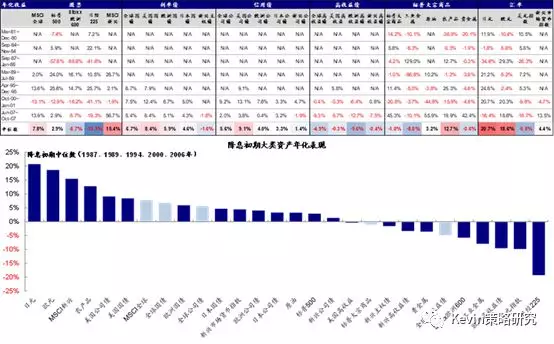

具体而言,我们考察了1980年以来,美国的七轮较长的完整加息和降息周期,并选取首次降息前三个月至第二次降息作为降息初期的考察窗口。降息初期的宏观环境主要特点是增长往往面临更大压力但货币政策的调节可能还未起到效果:1)经济增长进一步放缓、部分时期甚至陷入衰退,这也反过来印证了货币政策调整的必要性;2)个人消费支出和零售消费出现更为明显的放缓;3)不过对利率较为敏感的汽车和房地产或出现一些企稳迹象,当然因房地产泡沫引起的危机情形除外;4)就业市场开始明显呈现疲态,失业率抬升工资增速下行;5)政府财政支出以及债务水平均在降息周期的抬升更为显著,呈现出一定“逆周期”调节特点。

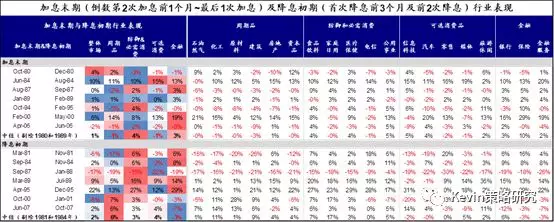

从这一阶段大类资产的表现规律来看,市场对于货币政策的边际变化还是会有一定反应,例如:1)股票>债券>大宗;2)相比加息末期,新兴市场表现开始修复反弹,美股也表现不差,但欧日多数下跌;3)债券得益于利率下行上涨,期限利差开始走阔,但信用利差依然抬升,因此利率债好于信用债;4)市场的波动会进一步提升;5)大宗商品明显落后,且加息末期领先的原油优势明显减弱,农产品反而跑赢,工业金属依然表现不佳,贵金属跌多涨少;6)美元指数多数下跌。风格和板块上,在降息初期,1)成长股开始再度跑赢;2)板块层面最主要的变化是金融股表现落后(特别是保险和券商),而周期品和可选消费品反弹,同时防御板块和必需消费品依然有不错表现;3)从估值与盈利动态关系上,得益于利率下行,估值对市场的拖累相比加息末期明显降低,不过盈利依然是支撑市场的主要因素。

不过值得注意的是,如果进一步拉长时间来看,例如选取前7次降息作为宽松阶段进行研究,相比紧缩退潮阶段风险资产普遍仍不错的表现,宽松退潮后风险资产跌多涨少,反而往往遭受重创,其原因在于这一阶段经济和盈利基本面所面临的下行压力更大,因此对风险资产的负面冲击大过短期利率下行能起到的抵消效果。因此即便后续开启宽松,也需要看基本面下滑的程度来判断是否能真正对市场起到支撑效果。

扫码下载智通APP

扫码下载智通APP