美股“暴风雨”降至

本文来源微信公众号“美股研究社”,作者李俊。

在上周末的分析的中,我预测大盘即将迎来“死猫跳”,虽然周一科技股因为反垄断监管遭到抛售,但接下来四天,美股迎来了四连涨,本周也创下了近半年来最佳单周表现。

三大指数皆收涨超1%。道指、标普500指数创去年11月以来最大周度涨幅,纳指创去年12月以来最大周度涨幅。特朗普更是一语定调:道琼斯指数创下了今年表现最佳的一周!

本周大涨的原因主要有三方面:其一、在经历黑色五月的暴跌之后,大盘已经到了技术性反弹的时候。其二、连续跳空低开之后,大盘出现了好几个缺口,美股一般是有缺口必补。其三、在公布一系列不接预期的数据之后,资本市场开始加注美联储降息的预期。

前两点原因我预测到了,但第三点原因真的是万万没想到,在我原本的设想中,周二到周四大盘反弹超过3个点之后,这一轮死猫跳差不多是时候了。周五公布的非农数据一定是大幅不及预期,届时必然会引发一波资本市场的恐慌性抛售。最终的结果大家看到了,数据确实不及预期,但资本市场却解读成“降息概率大大增加”,大盘反而一波暴力拉升,我也因此亏的血本无归。愿赌服输,只有经历过才能记住这次血的教训。

回到降息这件事,现在预期上涨,主要是因为一系列的数据都不太好,美国经济衰退似乎成为一种必然。具体来看:据美国劳工部周五最新公布的数据,5月美国非农就业人数仅增加7.5万人,不到市场预期18.5万人的一半。其中,私营部门就业人数增加2.7万人,为2010年3月以来最低。除非农就业数据爆冷外,早些时候公布的5月份美国制造业采购经理人指数也不及预期,环比下降0.7至52.1,创该指标自2016年10月以来最低值。

6月4日美联储主席鲍威尔在其讲话中则释放了两点重要信号:一是美联储正密切关注贸易问题及其他因素对美国经济前景的影响,并会采取适当的行动去维持经济扩张;二是他认为可以废除将量化宽松政策作为“非常规工具”的说法了。第一条信息暗示了美联储随时准备对冲经济的下行风险,第二条信息则表明了未来“量化宽松”与利率工具一样将成为“常规货币政策工具”。与此同时,美联储多位官员的讲话也为市场注入降息预期。

但美联储真的会仅凭这些数据和观点就开启其数年来的首次降吗?我看未必。目前,联邦基准利率为2.25%—2.50%,远低于历史平均水平,次贷危机前,联邦基金利率是5.25%—5.30%,降息的空间比现时要大一倍,这意味着美联储缺乏透过降息推动美国经济的空间。如果现阶段美国爆发经济危机,影响力势必将远超2008年金融危机时的水平,这显然不是降息所能解决的问题,更何况联邦基准利率当前的水平本身就不高。

说了这么多,我只想告诉大家一个事实,所有人都知道美联储短期内降息的可能性并不高,至少今年9月之前不会加息,但市场却仍然坚定不移的认为美联储今年会降息两次。那么这个预期就很有问题了,降息预期的炒作不断拉动美股的强势反弹,经济基本面却在确定性的变差,一旦这个降息预期真的落实,很可能就是利好出尽。

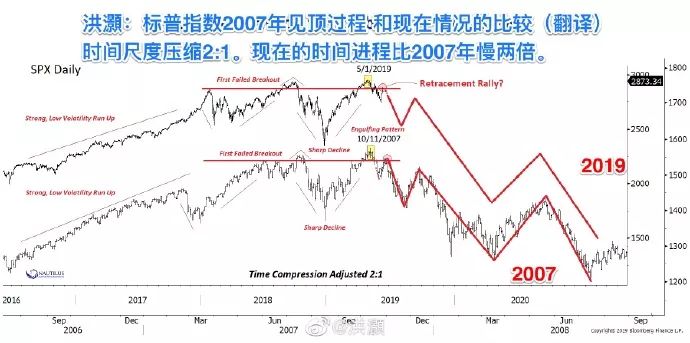

历史是最好的老师,早上看到群里面有朋友分享了这张图,经济周期十年一个循环,这确实是一个值得参考的标的。不过我觉得这张图没有说清楚,所以接下来我来帮助大家分析下过去两次美联储降息周期美股的表现,这或许是帮助我们对未来作出判断的最好参考。

2000年7月-2003年11月,美联储利率从最高点6.54,下降到了最低点0.98,降息周期为两年零4个月。

2007年7月份-2008年12月份,由于遇到金融危机,利率从5.26迅速下降到了0.2以下,随后一直到2015年7月份,七年时间里面,利率一直维持在0.2以下,这基本就是零利率了。

再看两段时间美国股市的走势:

2000年7月份,美股刚刚见顶不久,还是高位震荡的格局,美联储就开始了降息周期,但随着降息周期开启,股市反而是下行的,一直到2002年10月份才见底,而降息周期最终持续到了2003年11月。

2007年7月份开启降息周期之后,股市惯性上涨了三个月,后面就开始走向大熊市了,直到2008年底才见底。随后在接近十年的零利率的超级货币宽松周期里面,美股走出了长牛。

通过以上两轮降息周期可以观察到,其实美联储每一次降息周期,都是美股走熊的开始,而不是结束,再对照目前美股的走势就很明显了。

现在的美股就是一个明显的周级别三重顶形态,现在开始要降息,也说明后面很可能会是一次漫长的熊市周期。

上一轮降息周期,正好是2008年的金融危机,美联储是从5.26开始降到了零利率,但是后面股市还是走向了暴跌。现在是2019年,上一轮利率只加到2.5,还不到上一轮一半的水平,股市就受不了要开始下跌了,这说明美国经济韧性已经变得很差,实体经济泡沫化和空心化的程度已经很严重,那么后面即使重新降到零利率,很可能也无法阻挡股市下跌的步伐。

说了这么多废话,只是想证实一个结论,那就是对美股接下来的走势千万不要太乐观,即使降息真的如期而至,美股迎来短期的反弹,但十年牛市的美好时光可能确实需要告一段落了。

对于下周的走势,有几件事值得关注下:

1、从技术形态上看,三大股指连续暴涨之后,只有纳指在7810那里有个缺口,其他所有的缺口都已经补上了。三大股指上,也只有标普500指数站稳了50日线,但也只是刚刚站稳。道琼斯指数在突破26000整数大关之后,最后还是没有站稳。

2、特朗普一直和硅谷不对付,在初步解决了墨西哥非法移民的问题之后,下周很有可能对集中火力对付科技股公司,6月3日的暴跌很可能只是一次预演。补充一个不好的消息,G20财政部长已于周六达成共识,将制定相关法规以堵住Facebook等全球科技巨头为减少企业税所利用的漏洞。

3、美股大涨的同时,黄金也在涨,避险情绪一直在上涨。更令人担心的是,一直与大盘相反走势的恐慌指数,周五在三大股指如此暴涨的背景下,竟然最后还是收涨的。这说明了一件事,投资者仍然相当的理性,对美股接下来的走势有相当一部分人选择继续看跌。

4、下周美股仍然会有一堆重要数据公布,随着周二5月份生产者价格指数(PPI)的发布,市场将收到美国通胀方面的数据。在这份报告之后,消费者方面的数据也将陆续出炉,5月份的消费者价格指数(CPI)将于周三公布。而下周晚些时候,5月份零售销售数据将出炉。美国消费者的健康状况将在决定整体经济健康状况方面发挥至关重要的作用。这些数据不及预期的概率很高,但对于大盘走势的影响,我已经是没办法预测了。

5、微软在经历连续暴涨之后,股价再创历史新高,市值再一次突破万亿美元,但从MACD来看,现在的买盘力量明显没有上一个高点强,这说明机构资金越来越谨慎。万亿市值后的微软,越涨越让人担心,这一次突破万亿美元,更像是空头回补,多头趁着降息预期最后一波拉升。

6、标普距离历史新高只有3.9%,道琼斯距离新高只有2.7%,纳指距离历史新高则有5.6%。现在一切都仿佛朝着大盘再度历史新高的节奏走去,美国和墨西哥贸易的利好似乎也加深了这样的预期,但事出反常必有妖,现在的美股足以支撑大盘历史新高吗?

7、暴涨暴跌总是出现在熊市中,本周的暴涨让我感觉似曾相识,因为去年熊市的时候,大盘单日暴涨1.5%以上的次数比过去五年加在一起还要多,但这些暴涨之后,很快都会出现一个更大幅度的暴跌。

上面这些内容只是想尝试从各方面对当下美股走势进行一个预测,不过美股的短期走势从来就是没办法预测的,但正如前文所述,如果降息成为定局,那么美股一定会走向长达2~3年的熊市,这或许将成为一个不可逆的过程,我相信美股将很可能随时走熊。

再回到“死猫跳”这个话题上,估计很多人都会困惑,这一波死猫跳为什么这么厉害?其实我觉得一点倒不稀奇,看看去年美股走熊过程中的反弹,每一波反弹都是接近10个点,现在其实才反弹5个点,所以即使下周继续暴涨,我也觉得并不是稀奇的事情。

美股什么时候重新开始走熊,我现在基本已经无法预测了,因为经济数据即使利空,美股现阶段也没出现调整。接下来,G20对于中美贸易缓和的预期、19日美联储利率公布降息的预期、全球对科技公司加征税收的不确定性、特朗普选举前的搞事......这些都是不确定性因素。

但请大家记住去年见顶调整时的技术形态,当放量长阳线紧跟十字星,第二天出现放量阴线的时候,那将意味着一波10%左右的调整,而周五正是出现了一根放量长阳线。

“暴雨”将至,毫无悬念的一件事。

扫码下载智通APP

扫码下载智通APP