美股新股解读|中指控股(CIH.US):2小时股价翻10倍,让美股疯狂的“地产研究员”

2019年1月,房天下(SFUN.US)宣布分拆旗下挂牌业务和增值服务业务。在经过长达近半年的准备时间后,近日,中指控股(CIH.US)宣布在纳斯达克以“DPO”形式挂牌上市。

智通财经APP了解到,作为脱胎于房天下旗下“研究板块”的公司,中指控股完全走的是“轻资产模式”。此次分拆上市后,公司将作为一家独立的地产数据SaaS工具、市场推广服务综合运营商,专注为国内的商业地产行业提供大数据服务。与此同时分拆后的房天下的经营范围将集中在住宅物业。

此次中指控股上市,最大的亮点莫过于作为国内最大的地产数据服务公司,其采用的是与“IPO”不同形式的“DPO”上市。

此外,公司公布的地产榜单数据问题遭质疑曾引发市场对于公司其业务的广泛关注。而此次上市,投资者也能从公司财务数据等方面更好地了解其盈利是否具有可持续性。

中国版CoStar

提及地产数据服务就不得不提行业著名的CoStar公司。

作为目前全美最大的商业房地产数据服务商和研究公司,CoStar在30年的时间里建立了全美最大的商业地产数据库,这套数据控能够监测超过88亿平方米商业地产建筑,细致到每一个房间的建设、出售,及拆除的变化。

据统计,目前83%的美国商业地产交易均与CoStar相关。在强大数据服务能力加持下,CoStar建立了难以复制的业务模式和数据壁垒。

CoStar的成功为中指控股提供了一条商业模式的可行之路。智通财经APP了解到,中指控股旗下拥有一个600多位数据研发和专业分析师的数据分析团队,支撑其整个大数据服务业务。

招股书显示,截至2018年12月31日,中指数据库包含2300多个城市,85万块土地,35万个住宅物业项目和4.5万个中国商业地产项目的详细房地产信息。2014-2017年,中指控股被中国国家统计局列为房地产行业关键数据来源之一。

招股书显示,截至2018年12月31日,在中国房地产行业十大研究委员会评选的中国房地产开发商百强中,超90%的房地产开发商是中指控股客户,并且客户续签率超过90%。

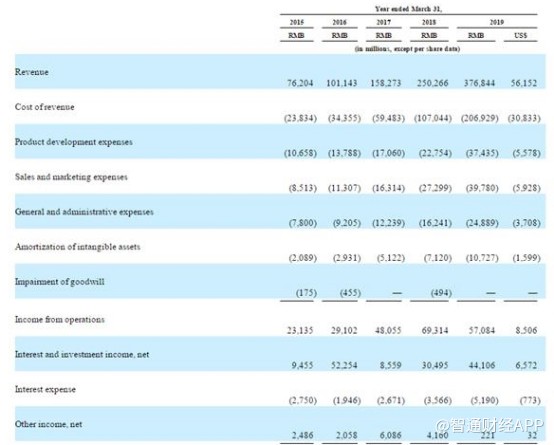

而这些地产客户也是支撑公司营收逐渐增长的关键。数据显示,2016-2018年,中指控股总营收从2.75亿元增至4.21亿元。从收入结构来看,2018年,公司数据和分析服务收入达2.06亿元,占当期总营收的49%,推广服务收入达2.15亿元,占比为51%。

众所周知,近几十年来,随着我国房地产业的快速发展和技术进步,中国的房地产专业人士和其他行业参与者进行交易决策时,越来越依赖权威、全面、及时的房地产情报和精密的分析工具来理解复杂的信息,提高服务质量。

这也就导致地产数据服务行业快速发展的同时,行业集中度越来越高。数据显示,国内房地产市场信息、分析和营销服务行业市场规模已从2013年的157亿元增至2017年的240亿元,复合增长率为11.2%。预计到2022年该市场规模将达373亿元。

而在这日益增长的市场中,其服务提供商却数量有限。中指控股作为目前两大全国性行业参与者之一,其服务范围覆盖全国所有一线城市,大部分二、三线城市。并且数据显示,截至目前,中指控股运营着中国最大的房地产信息分析服务平台,其地理覆盖范围和数据点数量均居全国首位。

“不走寻常路”的DPO上市

与众多国内公司采用IPO上市不同,此次中指控股选择了“DPO”(直接上市)形式在纳斯达克上市。

众所周知,即使在美国,选择直接上市的公司都非常少,近期最著名的一例莫过于在去年4月上市的Spotify。

通常情况下,一家公司选择IPO上市,在上市之前必须经过严格的审计、注册登记、申请、审批、路演等程序,耗时较长且上市开支较大。对上市公司而言是一笔不小的负担。

相较之下,DPO就很有“性价比”。首先,DPO可以不借助承销商或投行;其次,DPO也没有IPO那样烦琐的申报注册程序和严格信息披露要求,发行者可以直接通过互联网发布上市信息、传送发行文件,从而公开发行股票。并且由于发行不需要承销商和投行,所以DPO的上市费用相较IPO低很多,据统计平均每次DPO发行的成本仅为IPO发行成本的20%左右,这就为公司节省了不少开支。

不过,DPO便利多并不意味着所有公司都能采用这一方式上市。DPO的上市条件要求公司本身具有很高知名度外,还要有足够多的股东。

智通财经APP了解到,中指控股之所以敢于选择直接上市,是因为其品牌知名度和用户遍布基本覆盖了中国绝大多数的房地产开发商,地产经纪和金融机构,并且有非常多的上市公司年报和研报都直接引用了中指控股的数据。

资料来源:富途证券

从资本市场的反映来看,美股投资者显然对中指控股的商业发展前景十分看好。上市首日,中指控股股价收涨841.18%,盘中甚至达到发行价的10倍涨幅。这也无疑从侧面体现出中指控股的内在价值。而未来受国内房地产业商业地产快速发展的推动,商业地产线上挂牌服务还望继续稳步增长,这也或将带动公司股价进一步提高。

扫码下载智通APP

扫码下载智通APP