站在铝价中周期起点,看中铝(02600)、宏桥(01378)的悲和喜

2018年11月以来,铝价一直位于14000元/吨以下震荡,电解铝盈利基本回到了供给侧改革以来的低点,且截止2019 年 6 月初,铝库存绝对量已降至 115 万吨以下水平,较 2019 年上半年高点降 60 万吨。

基于此,中泰证券预计2020 年电解铝供给格局为“产出顶、库存底”,只要需求预期得到进一步改善,电解铝进入景气周期将在所难免。

那么,目前是否可以关注铝业股龙头中国铝业(02600)、中国宏桥(01378)了呢?

智通财经APP注意到,从2017年那一波牛市见顶以来,铝业股持续调整,目前铝业股已经充分反映了各种悲观预期,存在否极泰来的可能性。

数据验证“产出顶、库存底”

库存一直是压制电解铝价格表现的主要因素之一。

据中泰证券统计,绝对量方面,截止2019年6月底电解铝的绝对量已降至115万吨以下水平,且较2018 年年内高点降超过 100 万吨。

此外,从相对量——库存消费天数来看,自 2014 年后,海外进入快速(年降100万吨左右)去库存通道,目前,全球库存消费天数已经降至15天左右的历史极低水平(2009年为55天左右),中泰证券认为这是全球缺铝逻辑的最直接印证。

从供应端来看,由于铝价底部运行引发的盈利能力恶化,导致供给持续不及预期,目前仍看不到产能强劲释放的动力。

更重要的是,2016-2017年推行的电解铝供给侧改革,最直接的一个结果便是“电解铝产能红线”,根据协会数据显示,我国电解铝合规产能的上线是4500 万吨左右,对应的有效产出量也就是3900-4000万吨一线。

换言之,2020年电解铝面临的供给格局是“产出顶、库存底”,而一旦需求预期得到进一步改善,电解铝将进入强景气周期。

需求端好于预期

目前原油及基本金属的走势都较弱,此前一轮铝业股走强主要为供给侧端的逻辑,与过去的几轮大的周期有明显的区别,也是压制金融资源股估值的核心原因之一,随着全球新一轮的宽松预期,铝周期将蓄势待发。

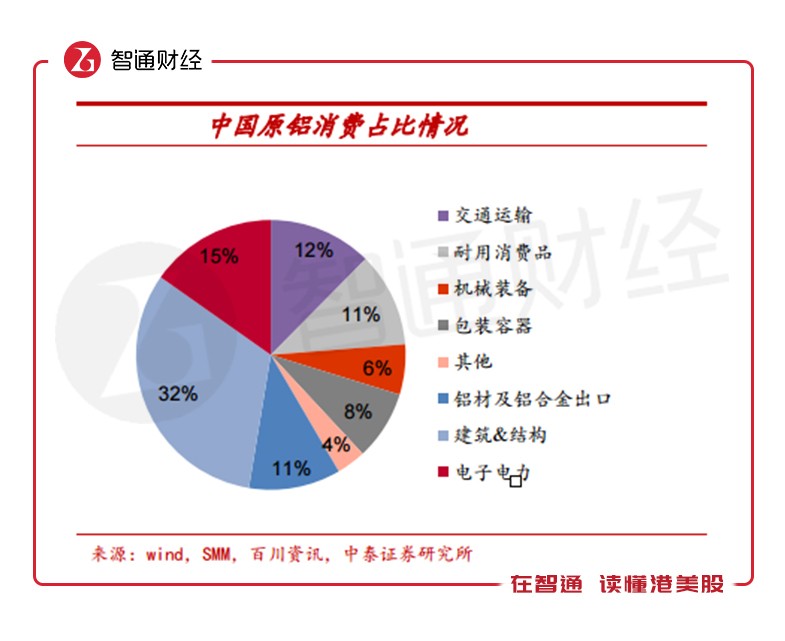

从消费端来看,中国原铝的消费占比中房屋建筑等方面占比为32%,此外电子电力、交通运输方面占比分别为15%、12%。

此前,市场普遍对今年的房地产开发投资较为悲观,而实际上,年初至今,房地产投资强劲远超市场预期,1-5月累计投资46075亿元,同比增长11.2%。

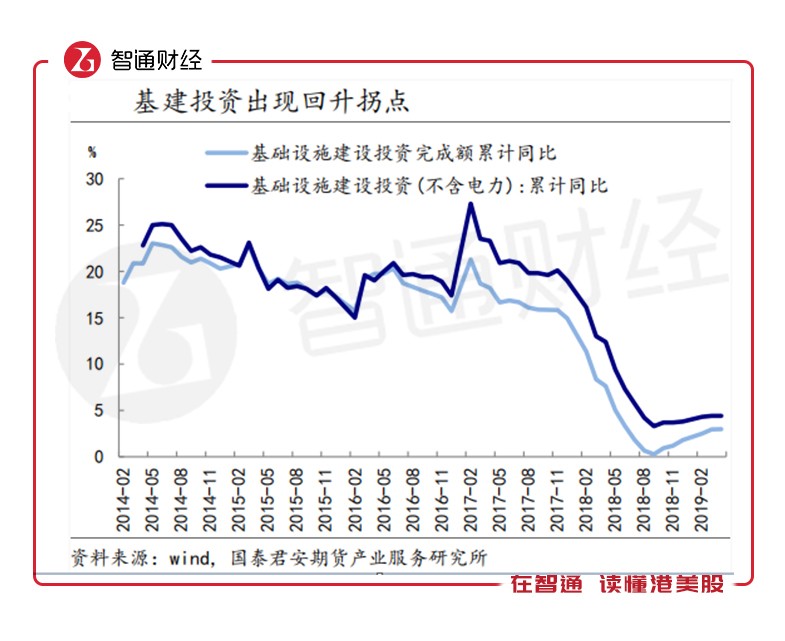

此外,鉴于政府积极鼓励银行、保险金融机构提供配套融资,有利于地方政府解决基建项目资本金问题,同时推进基建项目配套融资,对地方基建的需求端形成了支撑,预计下半年基建投资增速将明显好转。

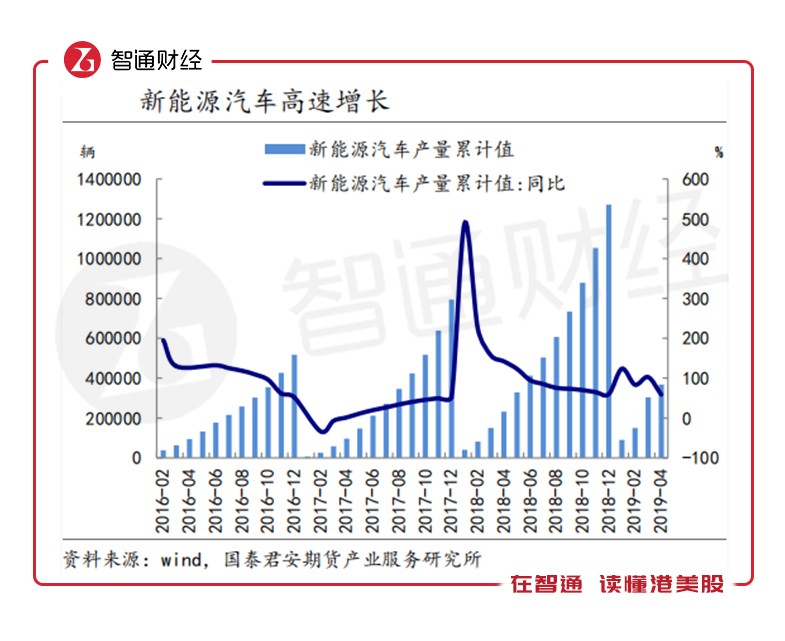

值得关注的是,铝作为用途广泛的金属,在铝消费中表现较亮眼的是新能源汽车,主要基于铝材具有非常好的强度重量比,当与其他常见金属混合时,其强度重量比往往会提高。

据悉,2018年电动汽车制造商对铝的总需求达25万吨,而平均每辆车需要用到250公斤铝。专家们表示,尽管电动汽车对铝的总需求已经相当可观,但预计到2030年,该数据可能会增长10倍,达到每年1000万吨。

智通财经APP注意到,尽管今年以来汽车产销总体下滑,但新能源车高速增长或持续,如1-5月,新能源汽车产销分别完成48万辆、46.4万辆,分别同比增长46%、41.5%。而与2017年同期相比,今年前5月的累计销量大涨271%。

德勤近日发布新能源汽车行业战略研究报告称,未来两年,中国新能源汽车产业将由政策拉动进入高度市场驱动、差异化发展时代。

因此,现在时点来看,货币以及财政政策边际的宽松可能逐步落实,基建投资大概率回暖,电解铝需求较去年来看回暖概率较高,同时铝价低位下新增产能投产进展可能不断放缓,铝行业可能逐渐迎来库存去化、盈利改善的过程。

铝企受益于电改及税改政策

此外,电价附加费一直是悬在铝业公司头上的达摩克利斯之剑,因而清理附加收费和降低用电成本将成为股价的有效催化剂。

如2019 年政府工作报告中强调将“深化电力市场化改革,清理电价附加收费,降低制造业用电成本,一般工商业平均电价再降低10%”。同时,制造业企业增值税由16%调整到13%。

据天风证券测算,如果取消政府性基金,中国铝业业绩改善弹性为超过40%,此外,若增值税下调,对于铝企业毛利影响在2.65%-6.63%之间。

因而2019年,中国铝业、中国宏桥都将受益于电改及税改政策,只要铝价不跌,盈利也将大幅提升。

市场对中铝业绩持乐观预期

在铝行业整体利润空间收窄的业态下,作为全球氧化铝及电解铝领域主要的供应商中国铝业,业绩已出现显著改善。

智通财经APP注意到,2019年一季度中国铝业净利润同比大增44.15%,环比增长18.8%。值得注意的是,2018年四季度中国铝业净利润亏损6.26亿元人民币(单位下同)。

一季报发布后,各大行纷纷发布研报唱好中国铝业,并上调其目标价。从大行的唱多报告中,主要基于对未来业绩的乐观预期,即铝价处于周期底及经济的景气度的回升等因素考虑。

今年迄今中国宏桥斥逾6亿回购

而中国宏桥作为世界最大的电解铝企业,其2018年收入同比减少7.9%至901.9 亿元,净利同比增加 5.4%至54.1 亿元,其中液态铝合金、氧化铝营收分别为674.2亿、110.45亿。

其2018年收入同比下降主要是因为2017年下半年供给侧改革而关停部分铝合金产品生产线,导致年内铝合金产品产量及销量较2017年同期减少。

值得一提的是,中国宏桥早在2014 年就前瞻性布局几内亚铝土矿,该矿品味高、开采成本低使得公司成本明显低于国内其它企业。

今年以来,中国宏桥已有18次回购,累积回购数量为3257.7万股,耗资逾6亿港元,近一次回购发生在5月29日,回购464万股,耗资2558万港元。

据悉,目前有6家机构对中国宏桥的目标均价为7.06港元,最低价为5.33港元,目前股价5港元,已经完全跌超预期。

总而言之,倘若正如机构预期,铝价站在中周期的起点,目前中国铝业AH股总市值不到700亿,PB为0.7倍;中国宏桥PB只有0.6倍——这样的价格其实也算得上“物美价廉”。

扫码下载智通APP

扫码下载智通APP