民生证券:美联储政策转变期,主要资产历史表现如何?

本文来自“民生证券”。

导读

美联储进入降息周期,大类资产表现将会怎样?

摘要

历史上美联储加息后期主要资产表现

美股的表现往往好于其他经济体股票表现;主要经济体国债收益率曲线往往趋于平缓;黄金价格涨跌互见,更多地与美元走势有关;主要大宗商品价格往往在加息中后期走弱;汇率变化有起有伏,并非单单由加息周期决定。

历史上美联储进入降息周期主要资产表现

权益资产往往能够取得绝对正收益;国债收益率整体下降,但时间路径上可能波动较大;更低的利率降低购房者的负担,刺激购房者置业需求;主要大宗商品价格往往大幅波动;汇率变化方向不确定。

2019年下半年大类资产表现猜想

黄金或将走出一段中期行情;美股预期收益下降、波动升,可能仍有正回报;美元指数大概率维持基本平稳;原油价格基本面已触底,存在上行可能;A股三季度重在防御和等待信号验证,四季度可能是配置风险收益比更佳的时点。

风险提示:美联储鸽派不及预期。

目录

1 美联储加息后期全球大类资产价格历史表现

1.1 1985年以来的四次加息周期

1.2 权益资产表现及逻辑

1.3 固收资产表现及逻辑

1.4 房地产表现及逻辑

1.5 黄金表现及逻辑

1.6 大宗商品价格表现及逻辑

1.7 汇率表现及逻辑

2 美联储进入降息周期全球大类资产价格历史表现

2.1美联储货币政策切换的原因

2.2 权益资产表现及逻辑

2.3 固收资产表现及逻辑

2.4 房地产表现及逻辑

2.5 黄金表现及逻辑

2.6 大宗商品价格表现及逻辑

2.7 汇率表现及逻辑

3 2019年下半年大类资产表现猜想

1 美联储加息后期全球大类资产价格历史表现

1.1 1985年以来的四次加息周期

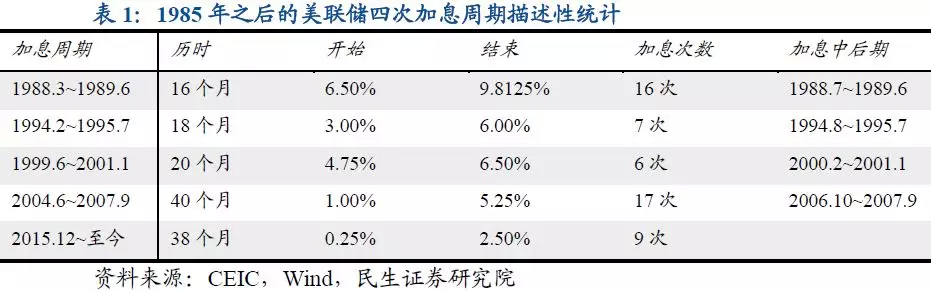

从1985年之后,美联储已经完成了四次加息周期,分别是从1988.3~1989.6、1994.2~1995.7、1999.6~2001.1以及2004.6~2007.9(表1,图1)。作为全球货币的锚的管理者,美联储的一举一动都牵动着市场的神经,资本市场和大类资产对其反应也各有不同。本文定义每轮加息周期的最后一年为中后期,接下来将对历史上美联储加息中后期全球资本市场和主要大类资产的历史表现进行梳理。

1.2 权益资产表现及逻辑

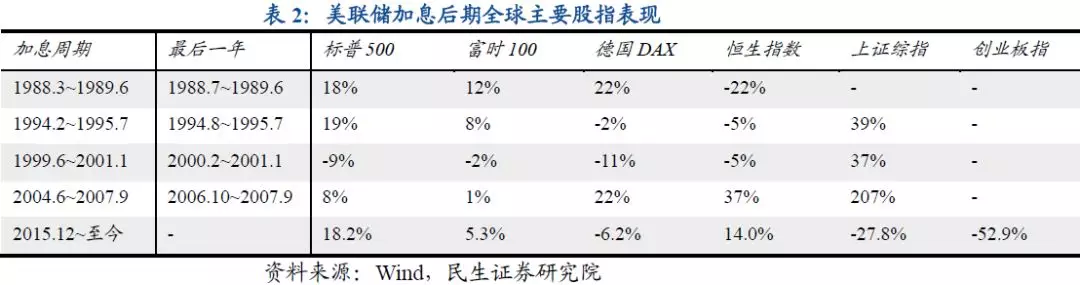

美股表现往往好于其他经济体股票表现。全球主要权益资产在美联储加息周期中后期的表现有所分离,美股的表现往往好于其他经济体股票表现,其内在核心逻辑在于随着美联储退出加息周期,市场预期无风险利率水平将不再升高,甚至开始降低,直接拉低权益市场投资者的要求回报率,权益资产估值大幅提升。

受到互联网泡沫破灭,2000年2月到2001年1月之间权益资产估值坍塌,全球整个权益市场受到波及,而美国作为全球科技的领头羊,资本市场更是反映强烈。但标普500在其余历次加息周期中后期的一年时间里均取得相当不错的收益率,总体上好于英国富时100和德国DAX。而上证综指在历次美联储加息周期中后期的表现近乎于“妖”,甚至在2006年10月到2007年9月之间取得了超过200%的收益率,远脱离了基本面,更与市场投机炒作相关(表2,图2-5)。

1.3 固收资产表现及逻辑

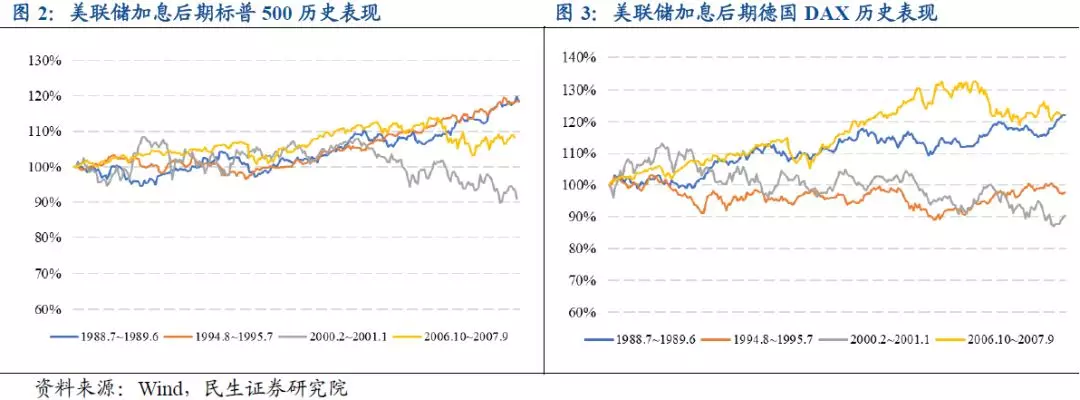

主要经济体国债收益率曲线往往趋于平缓。美联储的联邦基金目标利率更多的是直接影响短期利率,而长期国债收益率往往与未来长期经济增长潜力挂钩。回溯历史,美联储的加息周期往往是在美国经济见顶之后,才会将节奏放缓,甚至按下暂停键,因此,在加息周期的中后期,往往会出现美债收益率曲线趋于平缓甚至倒挂。

日本、德国的国债收益率走势与美国较为接近,而中国由于数据原因只有2006年10月~2007年9月的国债收益率走势图,可以看到中国与发达国家的国债收益率出现巨大背离。主要原因在于,一方面,2006~2007年中国经济火热,GDP增速保持在10%以上,另一方面,发达国家相继退出加息周期,大量热钱涌入,更进一步推高中国通胀以及房价水平,在2007年央行曾连续6次加息、连续10次调高存款准备金率(图6-9)。

1.4 房地产表现及逻辑

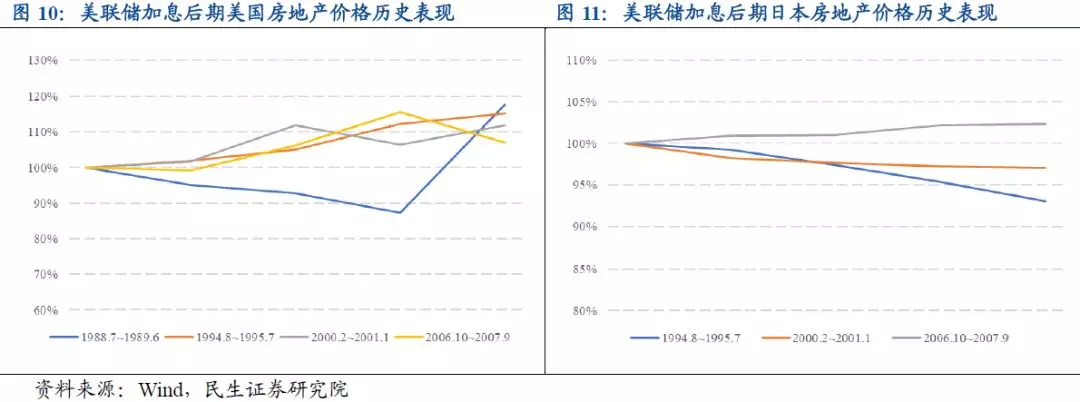

从1989年到2007年,美国房地产市场迎来80年代房地产泡沫与储蓄贷款协会危机后的一个新的周期。在90年代美国经济快速扩张的10年,美国房地产市场也同步高速发展。特别是在互联网泡沫破灭之后,美联储大幅降息,房地产信贷机构不断放宽住房贷款条件,美国房地产市场飞速膨胀,虽然此后美联储接连加息但仍抵挡不住美国房价的快速上涨。在这样的大背景下,我们看到四个时期美国房价均快速上涨(图10)。

90年代日本正在经历房地产泡沫刺破后的阵痛期,房地产长期萎靡,因此在1994.8~1995.7,日本房价一直处于下跌过程。21世纪初,随着房地产泡沫破灭后形成的不良债权的慢慢消化,居民信心的慢慢恢复,日本房地产市场逐步复苏,在2000.2~2001.1期间日本房价基本稳定,在2006.10~2007.9期间日本房价甚至温和上涨(图11)。

1.5 黄金表现及逻辑

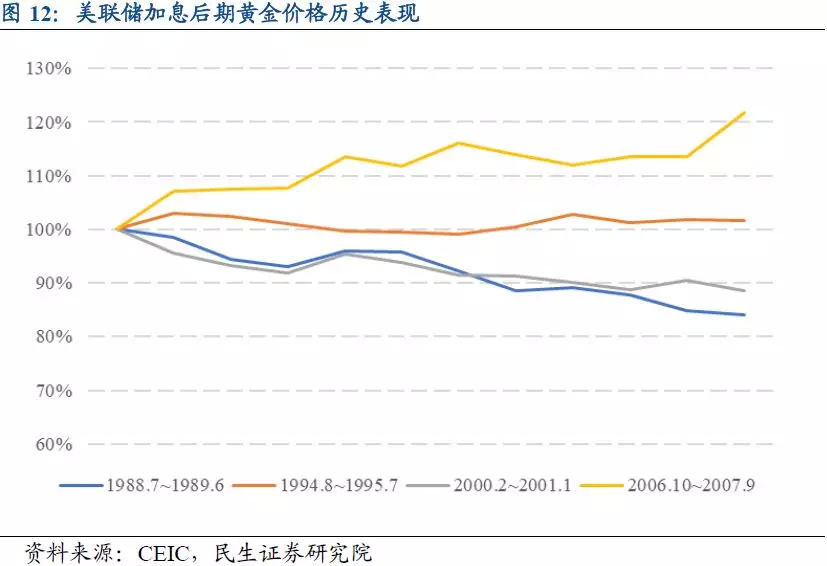

黄金价格更多地与美元走势有关。历史上,黄金由于其贵金属的特性,在很长一段时间内一直充当一般等价物,直到 1971 年布雷顿森林体系崩溃后才失去货币锚的作用,逐步回归为一般商品。由于国际金价与美元之间有密切的关系,而美联储的货币政策极大程度的影响了美元汇率,因此国际金价也会随之受到影响。

美联储的历次加息周期的中后期,往往处于美国经济见顶之后,美联储的紧缩态度相对正在发生改变,但货币政策的转向仅仅只能在一定程度上为金价上涨提供动力,并不能决定金价走势。因此,在历史上美联储四次加息周期的中后期,黄金价格两次跟随美元升值而下跌,两次跟随美元贬值而上涨(图12)。

1.6 大宗商品价格表现及逻辑

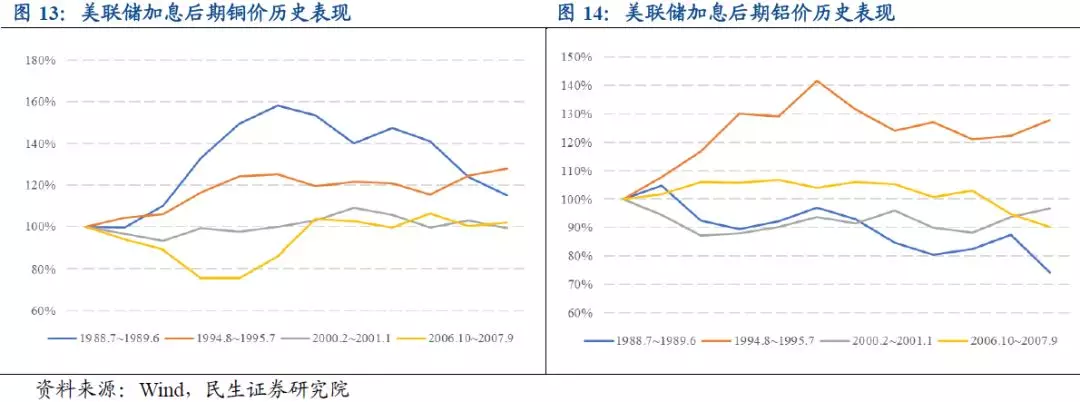

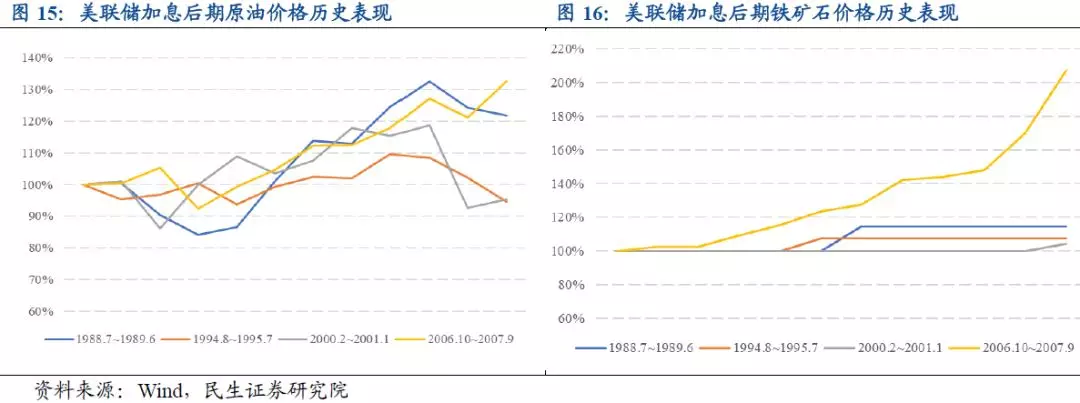

主要大宗商品价格在美联储加息中后期往往走弱。作为工业品的重要原材料,铜、铝、原油以及铁矿石等大宗商品在整个加息周期往往是一路上涨,但其上涨的动力在加息周期的中后期在各个经济体经济见顶后逐渐减弱,甚至转而下跌。特别是在1988.7~1989.6和2000.2~2001.1两次美元上行的时期,大宗商品上涨的动力被强势的美元所限制,而在2006.10~2007.9两次美元下行的时期,大宗商品反而在一定程度上被弱势的美元推升(图13-16)。

1.7 汇率表现及逻辑

汇率变化并非单单由加息周期决定。汇率是一种货币相对于另一种货币的价格,其本身就是两国经济的相对强弱的一个综合反映。因此,美元指数的强弱除了依赖于美国和非美经济体的利差外,也取决于美国和非美经济体宏观形势背离程度等其他因素,单单依靠美联储加息难以对美元指数起到完全支撑。

从历史上看,在加息周期的中后期,美元指数在1988年7月~1989年6月和2000年2月~2001年1月升值,但在时间路径上也并非继续一路上扬,而在1994年8月~1995年7月和2006年10月~2007年9月甚至出现贬值(图17-20)。

2 美联储进入降息周期全球大类资产价格历史表现

2.1 美联储货币政策切换的原因

过去三十年,美联储货币政策取向多次发生切换,切换原因如下表所示(表3)。

2.2 权益资产表现及逻辑

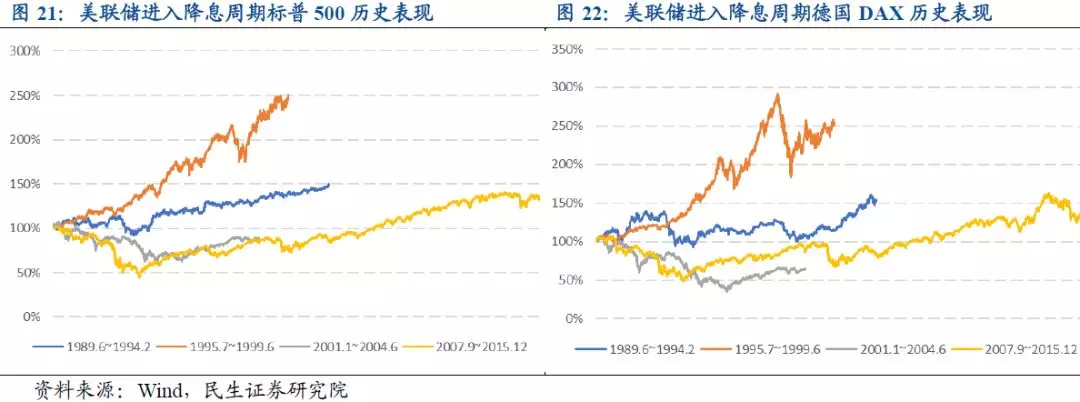

权益资产在整个宽松周期往往能够取得绝对正收益,特别是在宽松周期的后期表现出色。由于美联储的货币政策存在一定的时滞,在美联储步入宽松周期往往是由于美国国内经济衰退、失业率上升、通胀低迷或者全球金融市场动荡,因此在1989.6~1994.2、1995.7~1999.6、2001.1~2004.6和2007.9~2015.12四次宽松的初期,股市表现低迷,甚至出现大幅下挫。但在宽松周期的中后期,随着经济的好转,配合不断走低的市场利率,权益市场往往会出现大幅度上扬,甚至出现过热的现象。但由于国内资本市场在过去长期处于相对封闭的状态且散户一直较多,A股总能走出与国际市场与众不同的走势(图21-24)。

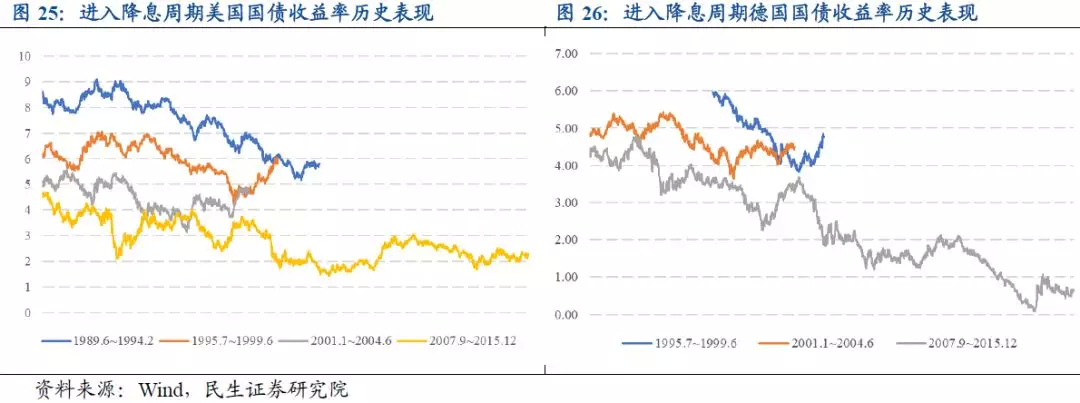

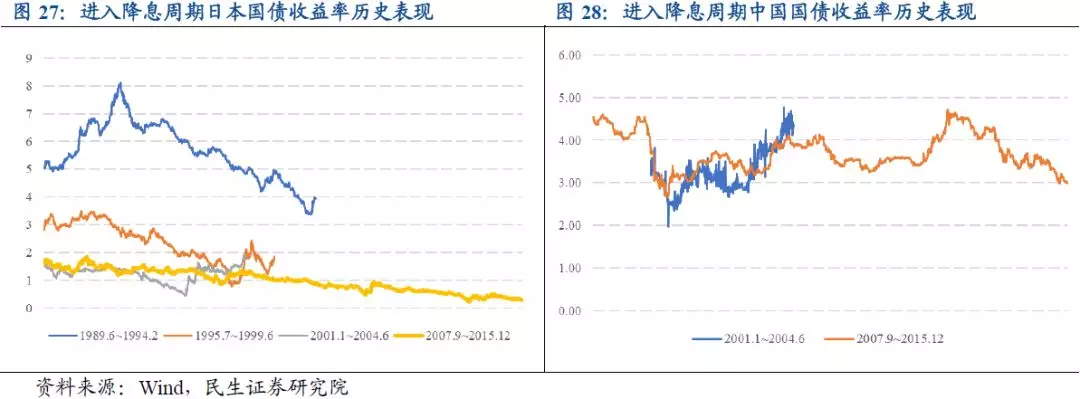

2.3 固收资产表现及逻辑

国债收益率在宽松周期整体下降,但在时间路径上可能会出现较大的波动。美联储进入宽松周期,往往发生在美国失业率高企,通胀低迷之时,市场对未来长期的经济增长存在一定担忧,因此,美国10年国债收益率往往与伴随着美联储的降息进程而不断下行。而在美联储降息周期末期,美国通胀往往开始抬头,即使美联储仍在降息或者没有加息,由于长期国债收益率受到未来长期经济增长、长期通胀预期的影响也会上扬(图25-28)。

2.4 房地产表现及逻辑

房地产市场的繁荣与否受到货币政策的深深的影响,更低的利率降低购房者的负担,刺激购房者置业需求。在历次降息周期,美国房地产市场均能表现良好,只有在2007.9~2015.12期间,美国房地产价格受次贷危机影响在大幅下降,但随着经济的好转,房地产价格在历史低位的利率的刺激下再次上扬(图29)。而日本由于房地产泡沫破裂,经济遭受重创,在整个90年代房地产低迷,即使在降息周期也没有好转。随着21世纪房地产泡沫破灭后形成的不良债权的慢慢消化,日本民众信心的恢复,日本房地产市开始稳定,在金融危机后甚至温和上涨(图30)。

2.5 黄金表现及逻辑

黄金价格受美元强弱有关,受地缘政治等极端风险影响。在1971 年布雷顿森林体系崩溃、黄金回归为一般商品后,国际金价与美元之间保持着密切的关系,同时由于黄金贵金属的特性,使其天然成为逆周期的避险资产。在1995.7~1999.6的降息周期,美元强劲,国际金价下跌;在1989.6~1994.2和2001.1~2004.6的降息周期,美元疲弱,而且分别叠加海湾战争和“9·11”事件等地缘因素的影响,国际金价一路上涨;在2007.9~2015.12的降息周期,国际金价在美国次贷危机、全球金融危机、欧债危机等一系列经济金融危机的影响下,表现出逆周期避险资产的优势,屡创新高,但随着全球经济的复苏,美元的上扬而本周期的中后期开始下挫(图31)。

2.6 大宗商品价格表现及逻辑

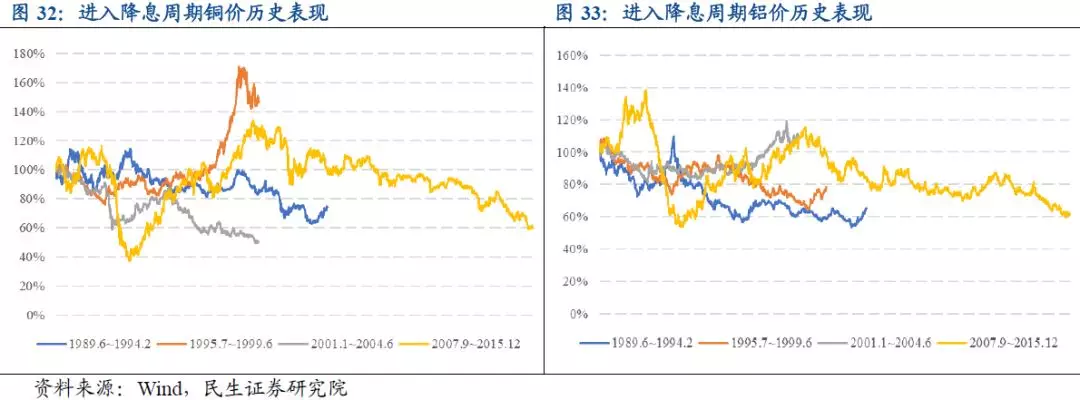

主要大宗商品价格在美联储宽松周期往往大幅波动,在不同的宽松周期受不同的时代背景影响,价格走势有所不同。1989.6~1994.2期间,美国经济曾一度陷入衰退,作为重要工业原材料的铜、铝价格在此期间大幅下挫;而国际原油价格则受海湾战争的影响一度暴涨。1995.7~1999.6期间,互联网技术的兴起,美国经济再次迎来的蓬勃发展,大宗商品的价格普遍上涨;而进入新世纪后,随着中国加入WTO,中国开始成为工业原材料的重要消耗国,为国际大宗商品的价格提供了强力的支撑(图32-35)。

2.7 汇率表现及逻辑

在美联储的宽松周期,全球主要货币汇率波动并不确定。正如上文所讲,汇率是一种货币相对于另一种货币的价格,取决于利率差异、通胀差异以及市场预期等众多因素。而美联储的货币政策只是众多影响因素之一,并不能对汇率起到决定性作用。

由于欧元和英镑两者一起在美元指数中的权重接近70%,而英镑与欧元本身的波动具有高度的相关性,因此,美元指数往往与英镑和欧元表现出相反的走势。从历史上来看,1989.6~1994.2和2007.9~2015.12的初期,美国都经历着严重的衰退,而美元指数也一路下跌,但2007.9~2015.12的周期内受到欧洲债务危机的影响,欧元大幅贬值,反推美元指数上扬。而在1995.7~1999.6和2001.1~2004.6的初期,美元指数上扬,特别是在1995.7~1999.6的周期内美元指数和日元表现强劲,主要是由于亚洲金融危机导致大量资本避险而涌入美元和日元;而2001.1~2004.6的周期内,受突发的“9·11”事件的影响,美元指数此后一路下跌(图36-39)。

3 2019年下半年大类资产表现猜想

黄金:黄金本质为美元信用体系对标,美国经济及货币的相对强弱为决定金价的关键性因素。目前看,美国经济放缓且即将进入降息周期,美元定价的资产将会继续出现比较大的波动,黄金作为美元信用的对冲工具,将会走出一段中期行情。

美股:2019年下半年美股预期收益下降、波动升,有冲击但很难崩盘或直接进入熊市,预期仍有正回报。在就业表现强劲、薪资持续增长、居民资产负债状况良好等支撑下,美国经济仍具有较强韧性,美股崩溃转熊概率不大。但美国经济放缓基本确定,股票预期收益或将下降。

美元:从经济基本面看,美国经济虽然放缓但韧性犹存,而受财政调整和结构性改革迟滞、老龄化严重、脱欧等因素影响,欧洲经济增长蒙上阴影,美强欧弱有利于美元企稳。从货币政策取向看,主要经济体纷纷进入降息周期,对美元影响趋于平衡。预计2019年下半年美元指数大概率维持基本平稳。

原油:多种因素共同作用导致原油价格的下跌,并非单纯的单一作用:供给增加的担忧,主要包括沙特,俄罗斯、美国、利比亚、伊拉克、阿联酋;伊朗制裁的不确定性;经济增长放缓的担忧带来需求增长预期的下滑;负Gamma因素使期权交易加大了原油价格的下跌趋势。原油价格基本面已触底,但需求边际变化仍小于供给,油价存在上行可能。

风险提示:美联储政策鸽派不及预期。

扫码下载智通APP

扫码下载智通APP