东方证券:盈利指标优化但难改短期亏损局面,瑞幸咖啡(LK.US)新零售战略将如何演变?

本文来自微信公众号“慧娱慧乐”,作者:邓文慧。原标题《基于宏微观数据看瑞幸咖啡差异化新零售战略》。

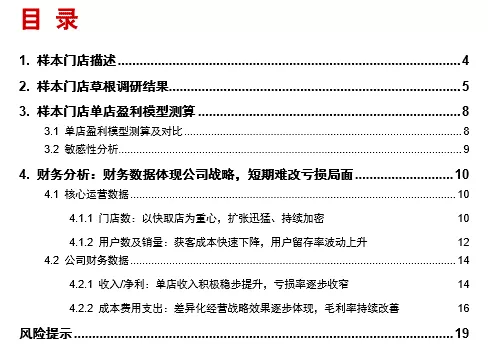

报告起因

国内现磨咖啡市场增速高(预计到2023年将达到1579亿元,CAGR=32%)、品牌集中度低,具有培养较大咖啡连锁品牌的空间。瑞幸咖啡(LK.US)作为迅速崛起的新零售专业咖啡连锁品牌,因咖啡口味、展店力度、IPO速度等标签备受市场争议。本报告在基于对公司分析的基础上选取典型门店进行草根调研分析,宏微观结合论述瑞幸咖啡战略的可行性。

核心观点

瑞幸新零售模式本质是通过对门店、人员、租金等的高效管控,在保证原材料高品质的前提下,让客户享用到高性价比的咖啡。公司差异化战略可归纳为三点:(1)专注于快取店密集展店;(2)不依赖于高客流地段;(3)科技驱动运营。从公司财务数据分析和草根调研分析来看,以上战略具有现实盈利模型支撑,且公司高举高打展店同时,毛利率正在持续改善。

财务数据体现公司战略,盈利指标持续优化但短期仍难改亏损局面。(1)门店数:以快取店为重心,扩张迅猛、持续加密,计划到2021年底展店10000家;(2)用户数及销量:截至2019Q1,公司累计交易用户1.69亿,品牌效应、门店网络的铺开及用户运营效率的提升,带动公司获客成本快速下降,2018年末留存率超过54%;(3)盈利能力:在快速扩张的情形下,公司单店收入、销量稳步提升,运营毛利率正在改善,但短期内预计仍难改亏损局面。

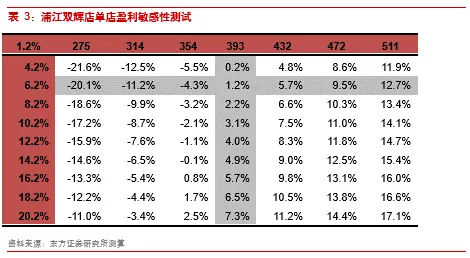

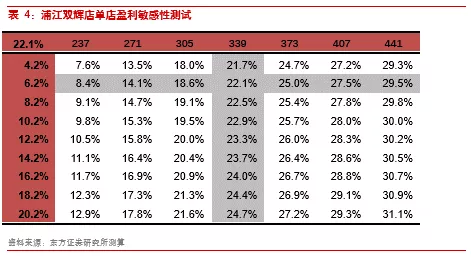

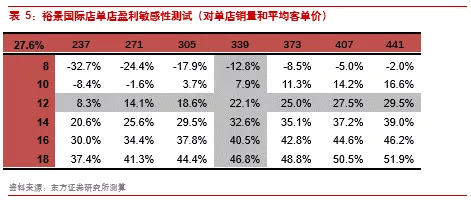

草根调研数据显示门店盈利对客单价较为敏感,快取店盈利模型更加坚挺。两家草根调研门店分别为开业1年以上悠享店和开业1个月快取店,从草根数据及单店测算结果看,(1)成熟店客流稳定(日订单393单),新开店仍在拉新、客流超预期(日订单339单);(2)悠享店外送比例与公司披露一致(28%外送比例),快取店无外送订单;(3)食品供应由总部决定,订单占比约6.2%,低于公司披露的平均值;(4)悠享店单店毛利率(1%)显著低于快取店(22.1%),主要扰动因子为配送费用(悠享店年配送费约9万元)、门店租金(门店面积差异显著);(5)敏感性测算看,不同门店对客单价敏感性均较高,且悠享店盈利模型极其脆弱,门店订单略下滑/客单价略下降即转为亏损。

投资建议与投资标的

目前来看,我们认为瑞幸咖啡盈利状况尚需跟踪观察,但其差异化战略正在改善盈利模型,主要体现在:(1)高举高打做品牌,降低获客成本;(2)密集拓展快取店,降低单店成本及配送费用;(2)定位中端价位,稳健提高实际价格减少门店客流波动,建议积极关注国内现磨咖啡市场新零售模式演变。

风险提示

门店扩张不及预期风险、资金短缺无法支持公司扩张风险、市场竞争加剧风险、食品安全风险。

1. 样本门店描述

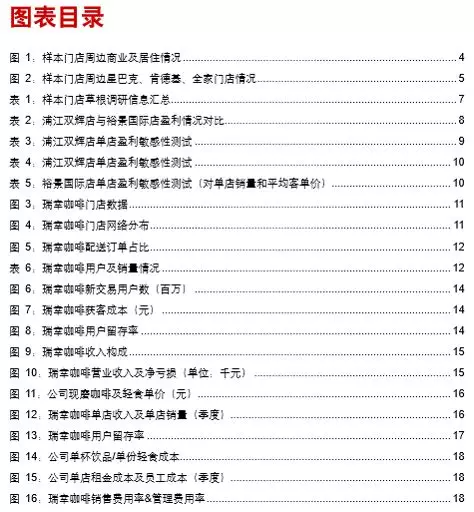

开业时间:浦江双辉广场店与裕景国际店分别于2018年4月、2019年4月底成立,距离调研时间2019年5月23日、5月24日相距分别为13个月、1个月,可作为成熟门店和新开门店的代表。

门店类型:瑞幸咖啡门店可分为悠享店、快取店和外卖厨房店,浦江双辉广场店和裕景国际店分别为悠享店和快取店,且裕景国际店不提供外送服务。

门店选址:瑞幸咖啡在门店选址上偏好于写字楼和居民生活区域,走访调研的两家门店分别位于写字楼商圈中心和生活区域中心。瑞幸浦江双辉广场店位于陆家嘴商圈、中心写字楼地带,所在楼宇毗邻农银大厦、建行大厦、GALA MALL、海银金融中心、时代金融中心等。店面位于广场负一层停车场入口附近,与全家、SUBWAY等餐饮店相邻。瑞幸裕景国际店位于陆家嘴居民生活区,昌邑路与东方路交叉口,毗邻喜士多便利店,距离地铁浦东大道站1号口50米左右。周边1km距离范围内有写字楼荣成大厦、其昌栈渡口,以及金隆海悦、滨江茗园、万源晶典、梅园三村等25个小区。

周边门店密度:以浦江双辉广场为中心3km、5km、10km范围内分别有44、88、200家门店,以裕景国际为中心3km、5km、10km范围内分别有34、77、193家门店,店面的分布数量增速伴随着距离的增加而呈现缓慢增加态势。两家样本门店周边星巴克、肯德基和全家的分布均较为密集,同类竞品状况类似。

2. 样本门店草根调研结果

两家样本门店调研结果汇总在表1中,调研数据反映的信息归纳如下:

(1)成熟店客流稳定,新开店仍在拉新、客流超预期。在单日客流量上,浦江双辉店与裕景国际店分别为393单、339单,未呈现显著性差异;浦江双辉作为位于陆家嘴核心商圈的成熟门店(开店1年以上),消费客流稳定(体现为消费者均已下载瑞幸APP),若单杯实际价格(公司优惠促销力度)、同类竞品不发生大的变化,草根数据可作为门店客流中枢。裕景国际店开业时间短,门店人数仍在攀升(体现为调研当日仍有新用户进店),作为快取店客流量超预期。

(2)外送比例与公司披露一致,快取店占比提升后外送比例会进一步下降。浦江双辉悠享店在调研当日自提订单占比72%,外卖订单占比28%,与公司披露的数据基本一致(2019Q1外送订单占比为27.7%),随着快取门店数量及订单量提升,外送比例预计会进一步下降。

(3)食品供应由总部决定,订单占比约6.2%,低于公司披露的平均值。根据裕景国际门店的调研信息,午餐轻食供应数量有限,当日仅有川味鸡丝面4份、经典牛肉沙拉3份、夏日柠檬鸡肉沙拉2份,出现2位客户到店反应午餐短缺的情况;食品供应数量由总部决定,按照后台的数据进行分配。门店当日含食品类订单21单,占比为6.19%,低于公司披露的平均值(公司披露2018Q2/Q3/Q4/2019Q1其他食品订单数占现制咖啡订单数比例分别为6.9%、24.8%、31.5%和24.5%),我们认为主要与门店周边以果汁、食品为主要销售品类的全家、肯德基等门店分布有关。

(4)悠享店即买即走比例高。浦江双辉悠享店虽然提供约19张桌椅供客户休息,但调研当日大部分自提客户均拿了饮品即走,较少在店内停留;中午12点左右自取客流最高峰时店面19个座位满座,均为等待饮品自提。

3. 样本门店单店盈利模型测算

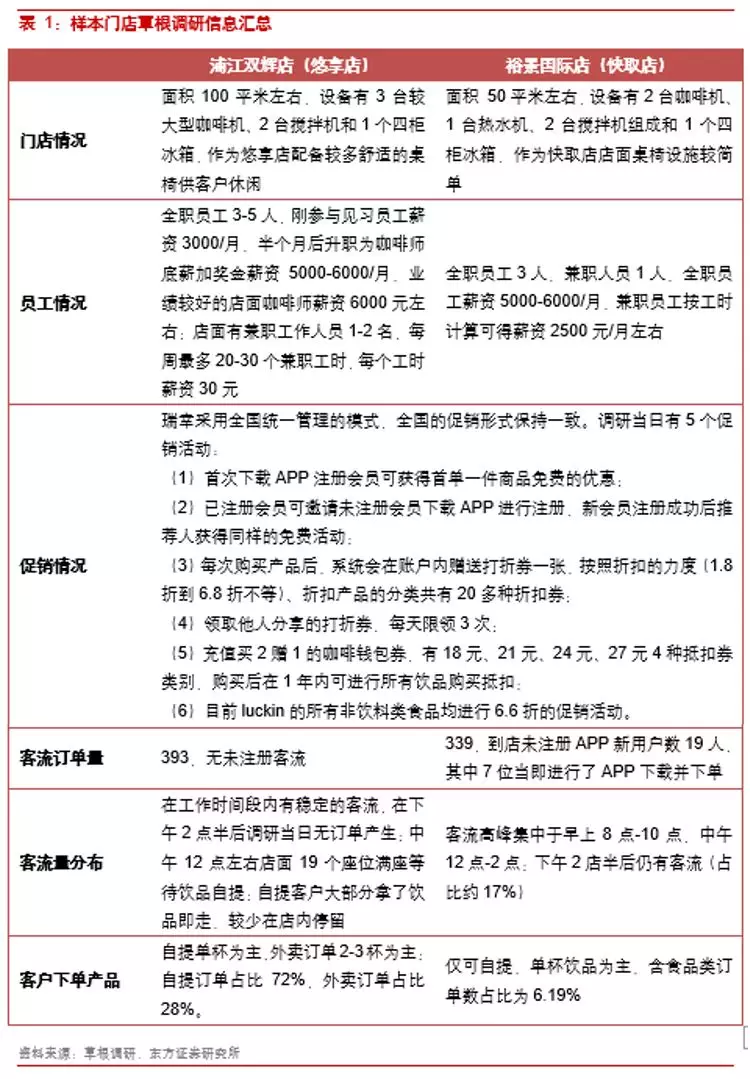

3.1 单店盈利模型测算及对比

根据门店草根调研数据并结合公司招股书披露信息,我们对样本门店进行单店盈利测算,详细结果见表2。总体来看,浦江双辉悠享店单店毛利率(1%)显著低于裕景国际快取店(22.1%),裕景国际快取店的优势主要体现在:

(1)门店选址决定全年正常营业时间,街边快取店受工作日/非工作日影响较小。

(2)快取店门店面积更小,节约租金成本。

(3)因不提供外送服务,裕景国际快取店节约物流配送费,相比浦江双汇店一年配送费约9万元。

3.2 敏感性分析

保持收入端和支出端其它假设不变,分别对单店咖啡订单、食品订单占比、客单价对单店盈利的影响做敏感性分析,核心观点如下:

(1)浦江双辉店盈利模型极其脆弱,食品订单占比不变的情况下,单店工作日平均订单稍微下滑即面临单店亏损,这主要由其门店位置、定位等多重因素决定。 作为成熟门店,周边用户的消费习惯变动不大,在竞品(星巴克、全家、肯德基等)丰富的情况间接提价的空间并不大,若要提高其单店盈利,能够调整的变量仅为食品消费,若食品订单占比提高至20%,单店毛利率能够提高到7.3%。

(2)裕景国际店盈利情况非常超预期,即使单店订单量下滑为草根数据的70%(即单日单店237单),仍然能够实现约8.4%单店毛利率;按照调研当日门店拉新情况看,开业1个多月的裕景店订单量仍处于提升趋势。对该类门店,我们认为若门店间接提价,对应单店盈利能力仍然会较为强劲。

(3)门店盈利对客单价更加敏感,以盈利较好的裕景国际店为例,客单价从12元下降为10元后,门店毛利率从22.1%下降为7.9%。

4. 财务分析:财务数据体现公司战略,短期难改亏损局面

4.1 核心运营数据

4.1.1 门店数:以快取店为重心,扩张迅猛、持续加密

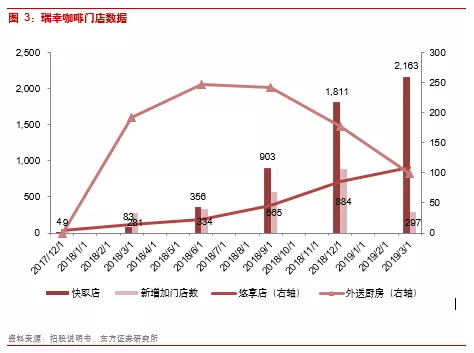

截至2019年3月底,公司共拥有2370家自有门店。其中快取店2163家,占比91.3%;悠享店109家,占比4.6%;外卖厨房店98家,占比4.1%。公司不同类型门店的定位及功能不同:快取店的核心在于低成本快速扩张及触达消费者,面积20-60平米;悠享店则更重视品牌宣传,面积一般在120平米以上。公司扩张重心在于快取店,外卖厨房店呈减少趋势。自成立以来,公司门店数量高速扩张,2018Q1-2019Q1,公司新开门店数量分别为281、334、565、884和297家。我们认为2019Q1新增门店数量环比大幅下降,主要受到春节等因素的影响。此前公司在战略发布会上披露,计划2019年新增门店2500家。在开店策略上,公司坚持重点城市门店持续加密,目前门店网络分布于16个省份28座城市,门店数量前三的省市分别为广东(386)、上海(343)和北京(336)。

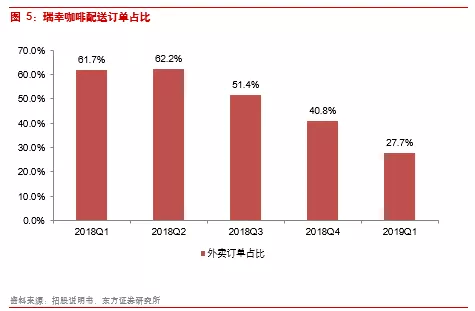

门店加密带来外卖配送订单占比下降到27.7%。作为新零售的代表,公司一方面通过移动应用程序覆盖客户全购买流程,另一方面也通过与顺丰等合作提供30分钟送达服务。公司对每单外卖订单收取6元配送费,免费送货门槛在2019年从35元提高到55元。随着门店数量的快速扩充,配送订单的占比快速下降:2018Q1-2019Q1,外卖订单占公司总订单数量的比重分别为61.7%、62.2%、51.4%、40.8%和27.7%。

4.1.2 用户数及销量:获客成本快速下降,用户留存率波动上升

截至2019Q1,公司累计交易用户数达1.69亿,月均交易用户数呈提升趋势:2018Q1-2019Q1,月均交易用户数分别为18、120.8、187.7、432.6和440.2万人,月均销量分别为48.8、400.1、776.0、1764.5和1627.6万。

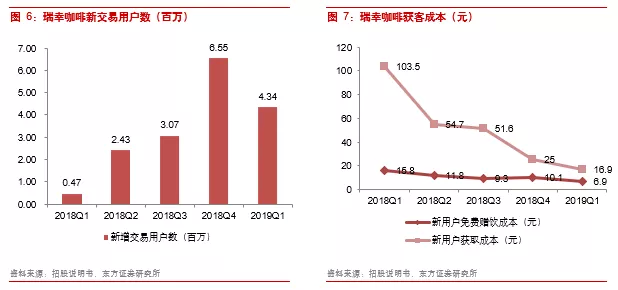

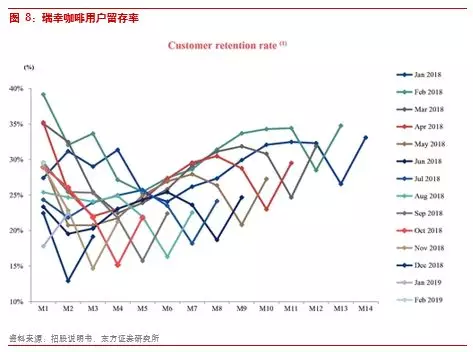

品牌效应、门店网络的铺开及用户运营效率的提升,带动公司获客成本快速下降。2018Q1-2019Q1,瑞幸咖啡新增交易用户分别为0.5、2.4、3.1、6.5和4.3百万人。2018Q1-2019Q1,公司新用户获取成本分别为103.5、54.7、51.6、25.0和16.9元,其中免费赠饮成本分别为15.8、11.8、9.3、10.1和6.9元。从留存率看,2018年,公司用户复购率达54%以上;其中,开业10个月以上的门店用户留存率呈波动上升趋势,但总体老门店留存情况持续优于新开门店。

4.2 公司财务数据

4.2.1 收入/净利:单店收入积极稳步提升,亏损率逐步收窄

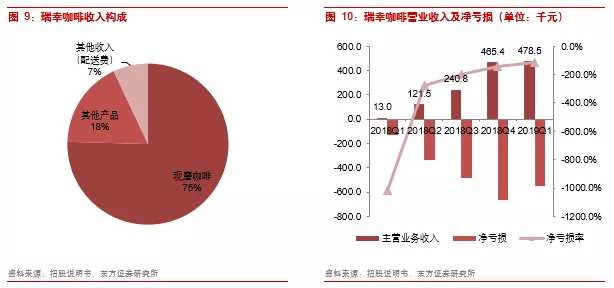

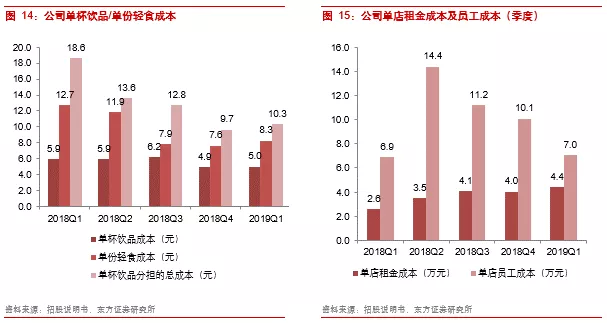

2018年及2019Q1,公司营业收入分别为8.41和4.79亿元(YoY +359.4%),净亏损分别为16.2和5.52亿元。公司收入主要来自饮品、轻食等其他产品及其他收入(主要为配送费),2019Q1收入占比分别为75.4%、17.6%和7%。从单季度数据看,公司营收在快速增长的同时,净亏损率逐渐收窄:2018Q1-2019Q1,公司营收分别为0.13亿元、1.22亿元(QoQ +838%)、2.41亿元(QoQ +98.2%)、4.65亿元(QoQ +93.3%)和4.79亿元(QoQ +2.8%),净亏损率分别为-1020.8%、-274.1%、-201.4%、-143.7%、-115.3%。

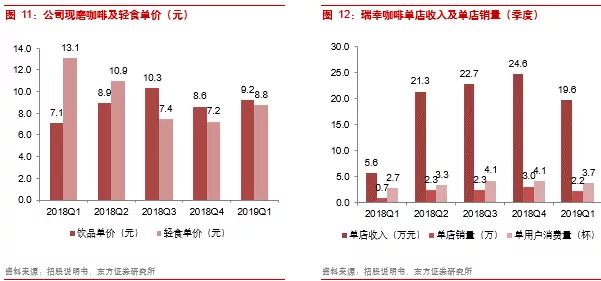

饮品及轻食单价波动提升,未来提价空间或对标McCafe和ParCafe。公司销售净收入的确认已扣除增值税、附加费和折扣,我们利用收入和销量数据可以得出公司单杯咖啡的实际售价。2019Q1单杯现磨咖啡和单份轻食价格分别为9.2和8.8元,环比2018Q4略有提升。整体而言,咖啡及其他产品的价格呈波动提升态势,单份饮品平均价格在2018Q3达到最高的10.3元。从瑞幸咖啡的整体定位和打法看,其未来提价的天花板并不是对标星巴克(约30元),而是McCafe(约17元)和全家ParCafe(约15元)。

平均单店收入及销量稳步提升,单用户消费量企稳。考虑对季度新开店面的动态调整后,我们测算2018Q4瑞幸咖啡平均单店收入、单店销量、单用户消费量分别为24.6万元/季度、2.98万杯/季度和3.7杯/季度,2019Q1受春节因素影响,各项数据有所回落。总体来看,在快速扩张的情形下,公司单店收入、单店销量和单用户消费量稳步提升,当前门店扩张和运营处于良性阶段。

4.2.2 成本费用支出:差异化经营战略效果逐步体现,毛利率持续改善

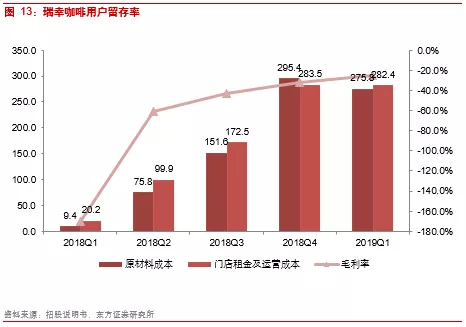

公司的净亏损主要由四项大额成本费用支出导致:(1)材料成本;(2)店面租金及其他运营费用;(3)销售及营销费用;(4)一般行政支出。其中:材料成本以饮品及其他产品的原材料成本为主,也包括低值耗材、物流费用等;店面租金及其他运营费用以租金及员工工资为主。由于咖啡连锁门店毛利润=营收-原材料成本-门店运营成本,且营收中应剔除配送收费,我们测算2018Q1-2019Q1公司销售毛利率分别为-170.0%、-61.3%、-42.8%、-32.1%和-25.4%,毛利率持续改善。

2018Q4与2019Q1单杯饮品成本稳定在约5元,其中包括4.2元的原材料成本(咖啡豆、奶等)及0.8元的其他成本(包装等其他物料成本,仓储和物流成本等)。2018Q3后,单店租金成本小幅波动,与单季度新增门店面积/地址等因素相关,总体维持稳定;单店员工成本仍处于下行趋势中,我们认为与快取店占比提升等因素相关。

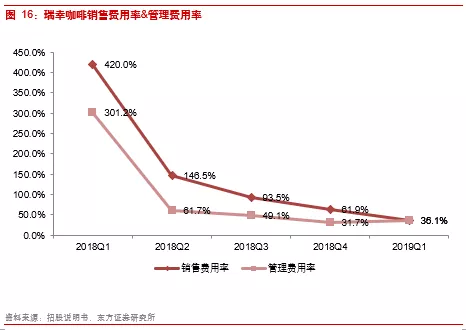

公司销售及营销支出主要包括广告支出、免费赠饮支出及配送费用等,2019Q1上述三项费用分别为0.40、0.30和0.95亿元,环比分别下降56.9%、54.8%和24.2%。广告支出自2018Q3达到1.27亿元的高点后开始逐渐回落;随着自取订单占比的提升,配送支出开始回落。总体来看,随着品牌认知度提升、自取比例提升、收入规模扩大,公司销售费用率和管理费用率大幅下降,预计仍有较大下降空间。

风险提示

门店扩张不及预期风险

在快速进行门店扩张时,公司所面临的员工培训管理、门店运营、供应链管控等方面的挑战越大。若不能做好配套管理,会导致管理效率下降,实际门店运营情况不及预期。

资金短缺无法支持公司扩张风险

公司目前面临较大亏损,且预计短期内仍然难改亏损局面,当前公司门店扩张全部依靠外部融资支持。若公司不能及时扭亏为盈、实现自我造血,将面临新的融资问题;若融资环境不佳,将无法为业务扩张获得资金支持。

市场竞争加剧风险

公司所处的现制咖啡和食品饮料行业竞争激烈,若公司不能在竞争中保持自身差异化优势,将面临市场份额下滑风险,影响公司收入增长及盈利情况改善。

食品安全风险

作为食品连锁企业,公司主营的现磨咖啡、鲜榨果汁、奶盖茶等产品对原材料品质、操作环境、餐具清洁度等要求较高,若在门店扩张中,由于门店管理不当带来食品安全问题,将对公司品牌有较大影响。

扫码下载智通APP

扫码下载智通APP